Charles LeBeau and David W.Lucas

COMPUTER ANALYSIS

OF THE

FUTURES MARKET

Перевод с английского

В.Д. Гибенко

Редакторы перевода

А.А. Лиманский, А.М.Ильин

Литературный редактор

И.М. Долгопольский

ЛеБоЧ.,ЛукасД.В

Компьютерный анализ фьючерсных рынков:

Пер. с англ. - М.: Издательский Дом "АЛЬПИНА",

1998- 304с.

ISBN 5-89684-002-0 (рус.) ISBN 1-55623-468-6 (англ.)

Книга написана двумя крупнейшими специалистами в области анализа финансового рынка - Чарльзом ЛеБо и Дэвидом В. Лу-касом. Они широко известны благодаря своим ярким успехам в торговле фьючерсами, детальному знанию технического анализа и огромному опыту по созданию торговых стратегий.

"Компьютерный анализ фьючерсных рынков'' является пошаговым руководством по построению и тестированию торговых систем и показывает, как применять тонкие и хитроумные технические исследования, которые используются трейдерами для работы на фьючерсных и валютных рынках по всему миру.

Данная книга рассчитана на профессиональных трейдеров, которые уже имеют опыт работы на различных рынках, а также на тех, у кого достаточно теоретических знаний в области технического анализа, но не хватает практических навыков. Эта книга является бесценным руководством в работе и поможет избежать дорогостоящих ошибок,

УДК 339.13.017 ББК 65.42

ISBN 5-89684-002-0 (рус.) ISBN 1-55623-468-6 (англ.)

© Charles LeBeau David W. Lucas, 1992

ПРЕДИСЛОВИЕ

В эту книгу вложено много труда, и она это очевидно демонстрирует. Большинство прочитанных мною книг по техническому анализу не смогли заложить прочное основание для тех технических приемов и трейдинговых методов, которые в дальнейшем мной использовались.

В моем родном городе. Новом Орлеане, любая поварская книга, описывающая рецепт хорошего креольского блюда, начинается с инструкции: "Сначала приготовьте соус". Соус - это база, основа рецепта, и следует уделить огромное внимание его разработке и применению. Шеф-повар знает, что блюдо провалится, если не будет приготовлена правильная основа для его поддержки. Эта книга, написанная господами ЛеБо и Лукасом, богата своим "соусом". Авторы прекрасно совместили историю и логическое обоснование каждой своей концепции с подробными техническими исследованиями. Мне не довелось прочесть другую такую книгу, где основы были так аккуратно подобраны и хорошо изложены. Я читал с удовольствием.

Из разработанных с помощью компьютера технических исследований здесь рассматриваются только самые полезные и важные. Это индикаторы, которые многократно доказывали свою полезность, проходя проверку временем и тысячами пользователей. Еще одним баллом в пользу авторов является то, что они не включили в рассмотрение те технические приемы, которые лежат на обочине полезности, и применение которых подозрительно привязаны к донкихотской интерпретации пользователя.

Несмотря на то, что я никогда не видел офис Дэвида и Чарльза, я представляю, что на стене или на экране монитора большими буквами напечатано "K.I.S.S." (Keep It Simple, Stupid! - Делайте это просто до тупого!) . Это как раз то, что они сделали со своей книгой. Без малейшего уклонения от сложных вопросов, в которых увязло большинство авторов книг по техническому анализу, им удалось сохранить изложение материала простым и хорошо организованным. Читателю дается полноценное логическое обоснование основных технических приемов и затем показывается как применить каждое исследование. Чак и Дэвид не упустили из виду жизненно важную информацию, опускаемую большинством авторов, о том, как избежать опасных торгов и ложных сигналов с их дорогостоящими ошибками и отклонениями от правильного направления.

Если Вы активный трейдер фьючерсами, использующий в своей работе компьютер, или намереваетесь стать таковым, то эта книга подготовит вас к встрече с реальным миром торговли фьючерсами.

Тим Слейтер

Президент CompuTrac Software, Inc.

От авторов

За последние 15 лет в помощь фьючерсным трейдерам было разработано высоко интеллектуальное программное обеспечение по техническому анализу. Графики, которые трейдеры раньше были вынуждены рисовать вручную, сейчас автоматически обновляются на компьютерном мониторе, где могут быть моментально переконфигурированы. Быстрые и мощные персональные компьютеры сейчас доступны любому, кто имеет достаточны и капитал для покрытия рисков торговли фьючерсами. Недорогие, готовые к немедленному применению пакеты программ позволяют современному фьючерсному трейдеру быстро и просто вычислять такие индикаторы, как стохастический осциллятор, конвергенцию и дивергенцию скользящих средних, параболическую остановку и точки поворота, и индикаторы направления движения так же, как и множество других информативных технических исследований, которые могут быть быстро выведены на монитор путем нажатия одной-двух клавиш.

К сожалению, существует значительный провал между инструкциями, сопровождающими аналитическое программное обеспечение, и тем, что пользователь действительно обязан знать для эффективной торговли. Большинство описаний к программному обеспечению предназначены только для того, чтобы научить пользователя получать корректное техническое исследование на экране и затем, в лучшем случае, предложить параграф - другой об основных целях и применении индикаторов. Эта книга попытается перекинуть мост через указанный провал и подробно объяснить наиболее популярные и полезные технические индикаторы, вычисляемые компьютером. Самое важное, что мы предложим вашему вниманию практические советы по корректному применению этих индикаторов к фьючерсной торговле.

Мы являемся профессиональными трейдерами и зарегистрированными консультантами в области фьючерсного трейдинга. Помимо управления денежными средствами на фьючерсных рынках мы публикуем ежемесячный учебный листок "Technical Traders Bulletin", целью которого'является обмен знаниями и идеями между профессиональными трейдерами. Многие методы и стратегии, описываемые в этой книге, взяты из этих публикаций. Мы активно торговали фьючерсами более 20-ти лет и использовали компьютеры для технического анализа с момента появления первых коммерческих программ. В первые дни компьютерного анализа данные и оборудование обходились нам более чем в $3000 в месяц. Наш компьютерный терминал в Лос-Анжелесе должен был подсоединяться к основной системе на Восточном Побережье через раздражающе ненадежные телефонные линии, которые, когда они работали, давали нам доступ к маленькой горстке основной технической информации.

На протяжении этих лет становления мы многократно модернизировали наше оборудование и трейдинговое программное обеспечение, постепенно наращиваязнания и опыт. Огромное количество того, что мы поняли, досталось нам путем проб и ошибок, через которые мы прошли, проведя тысячи торгов на фьючерсных рынках. Мы обнаружили, что всегда проще учиться на собственных ошибках, чем на удачах. Прибыльная торговля обычно является результатом правильного выполнения многих вещей, в то время как убыточная торговля чаще всего является результатом плохого выполнения только одной вещи. Так как ошибки проще изолировать, они преподают нам ценные, но дорогие уроки. В этой книге мы предлагаем читателям возможность научиться тому, чему научились сами, не проходя дорогостоящего пути проб и ошибок, пройденного нами.

Это в значительной степени книга рекомендаций "как сделать ...". Сначала мы дадим пошаговое объяснение того, как построить вашу собственную персонализированную торговую систему. Затем дадим подробные инструкции и примеры того, как основные компьютерные технические исследования могут быть внедрены в ваш торговый план. Мы также объясним, как использовать компьютер для тестирования вашей торговой системы, чтобы выявить ее слабые и сильные стороны. Наконец, мы предложим вашему вниманию некоторые примеры типичных систем дневной торговли и стратегий, которые были внедрены трейдерами, использующими компьютеры. По пути мы укажем на множество ошибок и опасностей, которых можно избежать. Многие из этих ошибок были болезненными и дорогостоящими уроками, и нет нужды нашим читателям их повторять.

Мы надеемся, что вы выиграете от практических рекомендаций и ценных советов, предлагаемых в этой книге. Множество графиков и таблиц с реальных рынков будут особенно полезны при изучении того, как анализировать индикаторы на вашем мониторе. Аккуратное изучение и применение материала этой книги позволит вам наиболее эффективным образом использовать компьютер и поможет вам совершенствоваться как трейдеру.

Чарльз ЛеБо и Дэвид В. Лукас

Введение

Лучше осмеливаться на могучие дела, добиваться славных триумфов, пусть и перемежающихся с неуда-чалш, чем стоять в одномряду со слабыми духом, которые не могут ни наслаждаться от души, ни сильно страдать, потому -что живут в серых сумерках, где нет ни побед, ни поражений."

Теодор Рузвельт, 1899

Использование персональных компьютеров

Цель этой книги - помочь читателю в использовании персонального компьютера и аналитического программного обеспечения для принятия торговых решений на фьючерсных рынках. Наличие персонального компьютера не является обязательным условием для торговли фьючерсами, но может очень помочь, и большинство современных трейдеров рассматривают компьютер как незаменимый инструмент. Передача данных с фьючерсных бирж путем высокочастотных сигналов через спутники быстра, аккуратна и относительно недорога. Программное и аппаратное обеспечение недорого и становится с каждым годом все дешевле, быстрее и проще в использовании.

Компьютеры могут стать благословенными хранителями времени при правильном использовании и разрушительными пожирателями времени при неправильном использовании. Они позволяют нам быстро сохранять и восстанавливать практически бесконечное количество данных, а также рассматривать эти данные с разных точек зрения. Мы можем изучать таблицу, представляющую многолетнюю историю цен на одном из сотни фьючерсных рынков, а потом, нажав на клавишу, вычленить подробную пошаговую информацию о трансакциях, которые произошли за последние несколько секунд торговли в реальном времени.

Компьютер позволяет нам получить любой набор ценовых данных и манипулировать им бесчисленным количеством способов. Мы можем его сглаживать, ускорять, увеличивать, сжимать, искажать, переносить, накладывать, сохранять и удалять. Наши возможности практически безграничны, и здесь вместе с новыми возможностями кроется проблема- Что конкретно мы ищем, и как мы это узнаем, когда найдем? Мы надеемся помочь вам организовать свое мышление так, чтобы позволить использовать свой персональный компьютер для фокусирования на самой сути вещей.

Построение вашей собственной системы

В первой главе этой книги "Построение системы" мы предложим минимальный набор для полной торговой системы. Ваше дело решать, что конкретно вы хотите видеть в вашем персональном торговом плане. Мы просто попытаемся подстраховать, чтобы вы не упустили какие-нибудь основополагающие компоненты. Торговые планы так же, как и дома, лучше разрабатывать, чтобы они удовлетворяли вашим личным предпочтениям. Исправление ошибок в основах дизайна как домов, так и торговых планов может стоить в дальнейшем очень дорого.

Наша доминирующая философия при публиковании листка "Technical Traders Bulletin" состоит в том, что спекулянт должен иметь тщательно подготовленный план для торговли на рынках, такой, чтобы он полностью соответствовал особенности личности трейдера и его готовности рисковать. Значение этого сложно переоценить. Средний покупатель торговой системы, созданной для кого-то другого, вскоре отказывается от системы, на которую он потратил деньги, даже если та успешно торгует. Причина этого кроется в том, что система разрабатывалась и строилась кем-то, не имевшим понятия о личности и предпочтениях человека, который будет ее использовать для реальной торговли.

Лучшие торговые системы всегда создаются самими пользователями. Прежде, чем вы начнете, будьте с собой откровенны. Только вы сами знаете, что нужно сделать, чтобы вы чувствовали себя комфортно и ваша работа была наиболее продуктивной. Задайте себе следующие вопросы:

• Я предпочитаю следовать за каждой флуктуацией рынка, или мне лучше торговать на длинных периодах?

• Сколько времени я хочу проводить ежедневно для разработки завтрашней стратегии?

• Какую часть капитала я могу себе позволить потерять в случае принятия плохого торгового решения?

• Смогу ли я выдержать напряжение торговли на коротком промежутке времени, или мне будет уютнее отступить и посмотреть на рынки с некоторого расстояния?

• Если я хочу торговать на коротких временных интервалах, позволит ли другая моя работа выгадать на это время, или конфликт может стать разрушительным для моей торговли?

Трейдинг - это непросто

Также очень важно решить сколько усилий вы хотите посвятить погоне за прибылью. Не совершать ошибок, создавать и торговать по прибыльной системе -это тяжкий труд, который к тому же может приводить к эмоциональным стрессам. Наше наблюдение говорит, что многие люди, которые провели всю жизнь для достижения успеха в избранной ими карьере, подходят к торговле фьючерсами как к простому способу приобретения дополнительного дохода. Публикуемая статистика говорит, что абсолютное большинство таких людей терпит неудачу. Мы должны вам с уверенностью сказать, что можно делать деньги, даже солидные деньги на фьючерсах, но не надо ожидать, что это будет просто. Наиболее успешные трейдеры посвятили рынку много времени и сил. Не рассчитывайте добиться успеха с меньшими затратами.

Нахождение правильных инструментов

В главе этой книги "Технические исследования" мы опишем разнообразные индикаторы, которые могут быть созданы с помощью большинства распространенных программных пакетов. Мы вам подскажем, как и где в торговой системе должен использоваться каждый из множества индикаторов и технических инструментов. Очевидно, что, если бы мы строили дом, используя набор плотницких инструментов, нам нужно было бы знать для чего нужен каждый из них. Если бы мы попытались бы забивать гвозди пилой, мы быстро заключили бы, что пила - бесполезный инструмент. Подобным образом, если мы попытаемся применить стохастический осциллятор в качестве сигнала на вход или выход на рынке, находящемся в состоянии сильного тренда, мы тоже поймем, что это был бесполезный инструмент.

Глава, посвященная техническим исследованиям, описывает основные инструменты компьютерного анализа и разъясняет типы рынков, на которых каждый из них будет наиболее эффективным. Одно предупреждение: мы попытались написать доступно и разобрать подробно огромное количество технических индикаторов, но у нас нет ни места, ни достаточной компетенции, чтобы охватить все доступные технические инструменты.

Протестируйте, прежде чем торговать

Персональный компьютер также произвел революцию в области создания и тестирования торговых систем. Раньше, в середине 1980-х необходимо было быть опытным программистом для тестирования дорогих вашему сердцу заключений о разработанных вами технических исследованиях или торговой системе. Единственной альтернативой самостоятельному программированию было нанять кого-то, кто сделал бы это за вас, что является емкой по времени и дорогостоящей процедурой. Теперь нет необходимости быть программистом, однако некоторые трейдеры все еще предпочитают писать собственное программное обеспечение. Новое гото-вое к применению программное обеспечение выводит большую часть работы из области необходимого тестирования, позволяя среднему трейдеру тестировать бесконечные мутации практически любых торговых стратегий, которые только можно предположить. Глава "Тестирование системы", описывающая основные процедуры тестирования, расскажет вам, что может и что не может сделать тестирование и объяснит, почему, вопреки убеждению некоторых трейдеров, тестирование не всегда является панацеей.

Делимся идеями по дневной торговле

Последняя глава "Дневная торговля" предназначена для большого количества трейдеров, которые предпочитают эмоционально насыщенный мир торговли на коротких временных интервалах. В то время, как основные принципы успешно применяются фьючерсными трейдерами без изменений на разнообразных временных интервалах, дневная торговля произвела на свет целую новую группу стратегий, и они часто заметно отличаются от тех, что используются на длинных промежутках времени. Большинство описанных в этой главе методов было отправлено нашими подписчиками в "Technical Traders Bulletin". Многие дневные торговые системы оказываются относительно субъективными, оставляя много возможностей для интерпретации. Мы попытались давать возможно более конкретные описания. Так как на самом деле мы не торговали по большинству этих систем, мы не делаем никаких заявлений относительно их эффективности. Однако мы можем отметить в них один аспект, общий со стратегиями продолжительных временных интервалов: обнаруживается прямая связь между уровнем опыта трейдера и сложностью торговой системы. В противоположность тому, что вы возможно ожидали: чем более опытен трейдер, тем проще система.

Мы не знаем всего

Как мы упоминали, эта книга ограничена не только своим объемом, также присутствуют естественные ограничения компетенции и опыта авторов. Наш опыт ограничен по многим весьма очевидным причинам и нескольким не столь очевидным. На протяжении многих лет торговли мы оперировали основной посылкой, состоящей в том, что цены фьючерсов и графики этих цен не имеют аккуратной структуры. Мы не могли разглядеть никакого основополагающего начала, которое задавало бы направления рынкам. Эта философия общей неупорядоченности рынков привела нас к ограничению нашего анализа поиском трендов или их отсутствия и применением надлежащих индикаторов и стратегий, которые должны допускать возможность, что тренд может начаться или закончиться в любой момент. Мы не верим ни в то, что определенные будущие цены могут быть точно предсказа-ны, ни в то, что можно точно предсказать определенные точки разворота каким бы то ни было методом.

Во что мы действительно верим, так это в то, что значительные доходы могут быть получены путем немедленного распознавания трендов в процессе их движения и быстрого использования преимуществ точек разворота, когда они появляются. Технический анализ, в нашем понимании, заключается в методах обнаружения и измерения силы трендов, и как можно более быстром обнаружении момента, когда тренд, возможно, меняется. Нашей целью в техническом анализе было и остается внимательное наблюдение за текущими ценами, а не предсказывание каких-либо определенных будущих цен.

Наше понимание природы рынков уберегло нас от приобретения опыта в циклах, волнах, астрологии, отношениях Фибоначчи, углах Ганна и многих других методов, которые предполагают, что рынкам присущ некий порядок. Мы видели множество примеров, когда трейдеры делали деньги на предположении о существовании на рынке определенного порядка. Мы с ними не спорим и не будем обсуждать тот факт, что многие из этих трейдеров были очень удачливы. Но мы склоняемся к тому, чтобы отнести их успех к хорошей технике управления денежными средствами и к дисциплинированному контролю рисков, нежели к правильности их временных теорий или методов предсказания,

Один из недостатков компьютера состоит в том, что он допускает настолько совершенный анализ прошедших данных, что можно обнаружить практически любое количество повторяющихся моделей и наблюдений. Компьютер дает нам возможность производить настолько исчерпывающий анализ на любом наборе чисел, что сейчас мы можем найти модели, циклы, волны и прочие предположительно повторяющиеся отношения не только в ценах фьючерсов, но и на наборах случайных чисел. Мы никогда не видели примеров, доказывающих, что это что-то собой представляет, но случайные совпадения неизбежно возникают, когда достаточное количество переменных применяется к массивным объемам данных. Эти случаи не доказывают существование какой-либо реальной причинно-следственной связи.

Если бы на самом деле существовала некая схема, лежащая в основе структуры цен, открытие и применение такого знания быстро разрушило бы все фьючерсное рыночное пространство. Кроме того, если рынок некоторым образом упорядочен и цены предопределяются некоей неизвестной контролирующей силой, то трейдер, который взломает этот код или определит эту закономерность, никогда не получит убыточной торговли. Если бы кто-то "знал", что произойдет в будущем, никто другой не стал бы торговать с ним.

Мы будем предполагать, что существует некоторая неупорядоченность и есть некоторые тренды. Существуют также некоторые периоды серийной корреляции. Мы не пытаемся добавить свою точку зрения к дебатам, идущим по этой спорной теме, но мы хотим объяснить отсутствие многих весьма популярных и, возможно, работающих технических теорий в нашем изложении компьютеризированных трей-динговых методов. Мы решили ограничить нашу работу теми техническими инструментами, которые мы действительно использовали (за исключением стратегий дневной торговли) и связать опыт практика с наблюдениями, которые мы подобрали, изучая торговлю с применением индикаторов.

В реальном применении наш технический подход в незначительной степени отличается от методов, которые предполагают наличие предсказуемой закономерности в поведении рынка. Основное отличие заключается в нашей концентрации на измерении того, что происходит, а не того, что, вероятно, будет происходить. Мы всегда подмечали, что удачливые трейдеры, которые могли извлекать доход из волн, циклов, астрологии и других предположений предсказуемой закономерности, были весьма опытны и достаточно дисциплинированны для того, чтобы дождаться, когда реальное ценовое движение подтвердит, что их предположения были правильны. Если бы их успех зависел исключительно от предварительных заключений или предсказаний и ожидание подтверждения рынком не было обязательным, то это было бы довольно накладным. Мы также заметили, что входы и выходы этих предсказателей часто удивительно похожи на наши собственные. Основное различие лежит в отдаче предпочтения доминирующему циклу или углу Ганна, которое позволяет этим трейдерам узнать что-то наперед, тогда как анализ является результатом тщательного изучения ценовой активности без применения предсказаний.

Что же касается случайного попадания в яблочко астрологии и других прямых предсказаний, то любой, кто делает достаточно предсказаний, обречен однажды ненадолго оказаться правым. На самом деле, публикуемые записи этих предсказателей иногда впечатляют, но каким-то образом оттуда пропадают все предсказания, которые так и не смогли реализоваться. Если бы их основополагающие предположения были правильны, они никогда бы не ошибались. Мы видели утверждения о планетарном влиянии на фьючерсных трейдеров, но как может влияние планет контролировать фьючерсный цынок, когда мы знаем, что всегда должно быть одинаковое количество продавцов и покупателей? Что, планета Марс избирательно решает, что она будет воздействовать на трейдера А, а не на трейдера В? Разве не должно положение планет влиять на всех трейдеров таким образом, что мы получили бы всех покупателей и ни одного продавца?

Настоящая цель - делать деньги

Торговля фьючерсами часто описывается как игра, но не забывайте - выигрыш в этой игре измеряется долларами и центами. Трейдер, который определил и корректно пронумеровал волны на схеме волн Эллиотта или корректно определил присутствие прошлого цикла, не выиграл игру. Он вообще ничего не выиграл. Такая "удача" в расстановке номеров на прошлых волнах никогда не принесет дохода. Очевидно, не существует правильного или неправильного подхода к торговле фьючерсами. К счастью для нас, трейдеров, быть правым не является самоцелью. Действительно, очень мало по-настоящему известного в нашем бизнесе и еще меньше может быть доказано. Нам следует стать первыми, кто признает, что все, что здесь утверждается, плюс многое из того, что последует, состоит больше из личных мнений и заключений, чем из фактов.

Эта книга посвящена нахождению наилучших путей анализа того, что произошло в прошлом, и тому, как корректно следить за тем, что происходит в настоящем. Мы думаем, что технический анализ в первую очередь касается аккуратного и подробного изучения настоящего, которое позволит нам получить доход в будущем. Если вы ищете метод настоящего предсказывания будущего, то вы не найдете его ни здесь, ни где-либо еще.

Это не книга для начинающих

Тем из вас, для кого это новый предмет, здесь представлены несколько основных положений по философии и терминологии. Мы стараемся не скатиться до жаргона, но неизбежны некоторые срывы, и мы хотим быть уверены, что каждый полностью понимает, что он читает.

Однако эта книга не задумывалась как первая для начинающих трейдеров. Сейчас доступно много хороших книг, которые лучше подойдут неопытным трейдерам. Мы не собираемся останавливаться и разъяснять основную терминологию, как длинная и короткая позиции, спред, дергания, тренд и тому подобное. Мы пишем эту книгу для более опытных трейдеров и не хотим расходовать их дорогое время на определения из основного трейдингового словаря.

Также для экономии времени и места в этой книге мы в основном даем примеры, которые относятся только к покупающей стороне рынка. Мы не останавливаемся каждый раз, чтобы объяснить, что продающая сторона - это то же самое, только наоборот. До тех пор, пока мы прямо не отметим обратное, для наших читателей безопасно заключить, что сигнал к продаже - это обратный сигнал к покупке.

Предостережение читателю

Мы постарались быть как можно более точными, но всегда находятся одна-две ошибки, которые вкрадываются то тут, то там. Мы говорим не о типографских ошибках, но об ошибках в технике, процедурах или даже логике. Торговля фьючерсами - это не наука и никогда таковой не станет. Многие из вещей, которые, как нам казалось, мы знаем, несколько лет назад не смогли выстоять под неумолимым компьютерным тестированием, и мы были вынуждены изменить наши взгляды и стратегии. Многое из того, на что мы ссылаемся в этой книге, было скрупулезно протестировано, но многое и не было. Мы продолжаем учиться и оставляем за собой право изменить свое мнение и взгляды в будущем. Когда-нибудь вы обнаружите, что хорошие трейдеры понимают - то, что неправильно сейчас, потом может оказаться правильным.

Эта книга - лучшее, что мы сделали, так как мы никогда не писали ничего с целью только продавать книги и выигрывать соревнования популярности. На самом деле, мы, вероятно, провинились перед несколькими друзьями, поставив под сомнение их торговые методы и убеждения. Разница мнений - это то, что творит рынок. То, что мы написали - это то, во что мы верим, и мы искренне надеемся, что эта книга поможет трейдерам улучшить их методы и результаты.

Глава 1

Построение системы

Введение

Зачем нужно строить систему?

Фьючерсные торговые системы могут быть успешными только тогда, когда им следуют с религиозным фанатизмом, и для того, что-бы это делать, вы должны чувствовать себя комфортно и быть уверены в своей системе. Без уверенности торги не будут проводиться единообразно. Процесс построения и кропотливого тестирования вашей собственной торговой системы поможет достичь необходимого уровня доверия прежде, чем произойдет первая реальная торговля.

Создание вашей собственной торговой системы не только помогает разработать элементы важные для доверия к ней, но и позволяет настроить ее для реализации ваших личных предпочтений. Для достижения лучших результатов каждая система должна быть разработана с учетом темперамента и предпочтений трейдера, который будет ее применять. Трейдер, который разрабатывает свой собственный торговый метод, должен быть хорошо знаком как с темпом торговли, так и с природой риска, присущего процедурам, которые надо проходить. В этом случае трейдер с большей вероятностью будет следовать системе в критической ситуации. Если два трейдера используют одну и ту же систему и она принадлежит к типу систем, сталкивающихся с частыми потерями, один трейдер может принять убытки и продолжать торговлю, в то время, как другой может потерять доверие и выйти из игры. Один трейдер будет победителем, другой - проиграет. Один трейдер будет утверждать, что это была отличная система, а другой-что применение этой системы было катастрофической ошибкой, и они оба будут правы в своих оценках.

Как мы убедились, из-за того, что фьючерсный трейдинг очень личная вещь, лучшая система для одного трейдера может оказаться совершенно неприемлемой для другого. Существует бесчисленное количество элементов торговой системы, где вступают в игру персональные предпочтения. Например, некоторые трейдеры неуверенно себя чувствуют, покупая на сильном тренде или продавая после длительного падения. Эти трейдеры могут предпочитать дизайн системы, которая покупает только после падения, а продает после консолидации. Многие трейдеры, которые ненавидят дергания, возникающие при близких остановках, предпочтут систему со свободными остановками. Некоторые трейдеры будут требовать высокой активности от своей системы, потому что они страстно желают постоянного действия на рынке, в то время как другие предпочтут очень спокойно, аккуратно входить на рынок только тогда, когда возможность кажется почти идеальной.

Профессиональные торговые консультанты сталкиваются с еще более трудной задачей, потому что должны разработать систему, которая должна удовлетворять не только их личным предпочтениям, но и ожидаемым предпочтениям их клиентов. Профессиональные системы становятся все более консервативными, то есть сочетающими скромный доход с минимальными потерями. Корпоративные и частные инвесторы, вероятно, лучше всего обслуживаются именно такими системами, потому что обычно это нервозные скептики, которые с большой вероятностью могут забрать назад свои средства или поменять консультантов при первых же неблагоприятных сигналах. Частные трейдеры, которые имеют преимущество разработки своих собственных торговых систем, вполне могут оставить осторожный подход и поискать способ сделать деньги со всей возможной быстротой, мало обращая внимания на тяжелые психологические и финансовые удары, наносимые неудачами. Путем личной разработки и тестирования собственных систем, они будут лучше подготовлены к встрече неизбежных убыточных периодов, которые приведут менее уверенных трейдеров к прекращению подобного агрессивного подхода. Если вам случилось быть одним из таких агрессивных трейдеров, просто убедитесь, что разработанная вами система одинаково точно отвечает как вашей терпимости к убыткам, так и страсти к выигрышам.

Плата за преимущества

Построение торговой системы состоит из последовательных взаимосвязанных решений, каждое из которых имеет свои преимущества, но и требует плату за них. Разработчик системы должен разумно разрабатывать множество альтернативных решений и осторожно взвешивать их достоинства и недостатки. Секрет конечного успеха будет зависеть от вашей способности точно подобрать процедуры, которые дадут желаемые результаты за минимальную цену, одновременно согласуясь с вашими персональными предпочтениями, касающимися характеристик системы. Например, избежать эффекта "дерганий" можно за счет расширения ваших остановок. Однако платой за это будет тот недостаток, что вы будете терпеть большие потери. Умный дизайнер системы попытается преодолеть эту проблему путем подбора решения, которое будет избегать большинства "дерганий" при минимальном увеличении потерь. Когда дело касается разработки систем, подарков не бывает. Исходите из того, что существует плата или недостаток для каждого преимущества, и проведите анализ для точного определения размера этой платы, а потом решайте стоит ли оно того. Определите проблему, затем решайте ее

Для достижения успеха в качестве создателей систем, нам необходимо овладеть двумя составляющими их построения: точным определением проблем на каждом этапе и подбором наиболее подходящего решения из множества доступных. Так как существует множество решений для каждой проблемы, мы должны подобрать вариант, наиболее удобный с точки зрения личных предпочтений, целей системы и платы за это решение. Существует очень немного работоспособных решений, требующих за себя приемлемую цену. Как мы подчеркивали, в первую очередь надо определить проблему.

Далее следует список основных проблем, с которыми должна столкнуться торговая система, и некоторые возможные решения. Мы надеемся, что наш упрощенный подход шаг за шагом проведет разработчика системы по пути создания прибыльной и работоспособной торговой системы, которой можно следовать и доверять.

Проблема 1: Определение пригодных для торговли рынков

Более сотни различных фьючерсных контрактов предлагается только на американских товарных биржах, причем новые контракты появляются практически каждый месяц. На наш взгляд, на сегодняшний день у нас слишком много рынков, чтобы следить за ними всеми как следует и эффективно на них торговать. Даже учитывая помощь компьютера, понадобится слишком много времени и торгового капитала для торговли на 30 или 40 рынках, так что попытка рассматривать 100 и более рынков вообще не обсуждается.

Первым шагом в построении практичной торговой системы должно быть исследование фьючерсных рынков для получения приемлемого количества контрактов. Даже прежде, чем мы начнем беспокоиться о трендах, методах входа и множестве прочих элементов нашей торговой системы, мы должны установить некоторые минимальные торговые стандарты таким образом, чтобы отделить рынки, за которыми мы хотим следить. Мы не хотим расходовать наше ценное время и ресурсы, анализируя рынки, на которых мы не стали бы торговать даже в том случае, если получили бы сигнал от наших лучших индикаторов.

Ликвидность - это ключ

Основным фактором, учитываемым при выборе рынков, должна быть ликвидность. Можем ли мы войти и выйти с рынка быстро и эффективно? Мы не хотим себя обрекать на дорогостоящее наполнение заказов или на наблюдение за тем, как цены двигаются в широком диапазоне при малом объеме, особенно если этот объем представляет из себя наши сделки. Мы хотим быть уверены, что имеем дело с рынками, где разброс между ценами спроса и предложения разумен для того количества контрактов, которыми мы собираемся торговать. Мы хотим избегать рынков с необычными ценовыми последовательностями, и где большие разрывы являются скорее правилом, чем исключением.

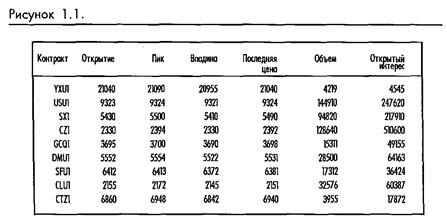

Лучшие меры ликвидности - это объем и открытый интерес. Мы бы предложили установить минимальные стандарты, такие как 5000 контрактов дневного объема в контрактном месяце, когда мы хотим торговать, плюс 20000 совокупного открытого интереса (за все контрактные месяцы). Если вы трейдер, предпочитающий крупные объемы, или профессиональный консультант, вы, без сомнения, захотите поднять эти минимумы еще выше. Мы предлагаем использовать объем наряду с открытым интересом, потому что часто большой открытый интерес может появляться в результате продолжительных длинных позиций и хеджирования. Из-за своей неактивности этот открытый интерес немного прибавляет к ежедневной ликвидности (Смотрите рис. 1-1). Компьютерные данные, показанные в этой таблице, позволяют легко отследить объем и открытый интерес.

В дополнение к ликвидности нам также нужно рассмотреть другие важные свойства контракта, такие как историческую волатильность и доступность точных фундаментальных и технических данных. Рынки, имеющие в своей истории тренды широкого размаха, были бы предпочтительнее тихих узких рынков с редко выпадающей возможностью существенного дохода даже при условии наличия у нас точных данных. Свободный доступ к точным и актуальным фундаментальным и техническим данным является необходимым условием даже тогда, когда мы не используем данные в нашем собственном анализе. Тот факт, что такие данные доступны, привлечет других трейдеров и увеличит ликвидность рынка.

Избегайте новых рынков

Мы бы также предостерегли трейдеров от вступления на новые рынки. Несмотря на достаточные объемы и открытый интерес, убедитесь и дождитесь, когда любой новый рынок пройдет два или три цикла поставок прежде, чем добавить новый продукт к вашему возможному портфелю. Вы никогда не узнаете, чем вы торгуете и реальную цену этого до тех пор, пока точно не поймете, что может быть поставлено по фьючерсным контрактам. Некоторые из вас могут вспомнить фьючерсные контракты на бриллианты на давно почившей West Coast Commodity Exchange. Существенные проблемы поставки, связанные с качеством бриллиантов, выбросили из бизнеса трейдеров бриллиантовыми фьючерсами и послужили причиной краха самой биржи.

Мы не рекомендуем становиться первопроходцами или подопытными морскими свинками для новых контрактов, которые регулярно появляются с большой помпой лишь для того, чтобы тихо угаснуть через несколько месяцев. Пусть участники и хеджеры сделают черную работу и заставят контракт пойти. Они имеют законную заинтересованность в прохождении этих контрактов, а также необходимый опыт и капитал для торговли ими в инкубационный период. Стандарты ликвидности 5000 дневного объема и 20000 открытого интереса помогут вам избежать практически всех этих подозрительных рынков.

Ликвидность нужно отслеживать

Применение этих стандартов минимального дневного объема и открытого интереса позволит нам отфильтровать из 100 что-то около 20 рынков, что становится приемлемым числом для ежедневного отслеживания. Помните: когда меняются фундаментальная и техническая ситуации, то цены, объем и открытый интерес установятся соответствующим образом. Объем будет иметь тенденцию увеличиваться на растущих рынках, в то время как бестрендовые и падающие рынки будут терять объем. Не волнуйтесь, что пропустите какое-нибудь значительное движение цены. Заметные движения цен быстро привлекают объем, так что вы включитесь достаточно рано, если начнет развиваться большой тренд. Это означает, что объем и открытый интерес должны проверяться регулярно, и мы рекомендуем вам пересматривать ликвидность всех рынков по меньшей мере раз в месяц. Вы обнаружите, что ваш набор рынков будет время от времени меняться в зависимости от того, как объем и открытый интерес увеличиваются или уменьшаются относительно ваших минимальных стандартов. А пока эти принципы объема и открытого интереса уберегут вас от множества тихих бестрендовых рынков, тем самым сохранив вам деньги и позволив сконцентрировать ваши технические навыки на рынках с истинным потенциалом для больших доходов.

Если вы регулярно отслеживаете объем и открытый интерес, то обнаружите, что истекающие контракты и прочие сезонные факторы могут повлечь сильные изменения в открытом интересе. Обычно эти факторы не заставляют товар пересекать уровень вашего открытого интереса. Дневной объем с большей вероятностью будет колебаться на пересечении с вашим уровнем, так что лучше усреднить объем за последние 10 дней или более, прежде чем принимать решение о добавлении или исключении рынка из вашего портфеля.

Сейчас, когда у вас появилось управляемое число рынков для работы, вы можете перейти к следующей проблеме - определение трендов на этих рынках. А пока убедитесь, что ваша программа хорошо настроена для отслеживания объема и открытого интереса. Если же вы не получаете дневной объем и открытый интерес на свой компьютер, то периодически проверите его по финансовым публикациям.

Проблема 2: Определение тренда

Когда бы не использовалось слово "тренд", он должен определяться относительно временного периода. В этом случае мы ищем тренды, которые должны продолжаться три-четыре месяца или дольше, чтобы основные используемые нами технические исследования могли базироваться на дневных, недельных или даже месячных временных периодах. Помните, что с этой точки зрения мы не используем исследования для вхождения в рынок, а определяем его направление. После того, как мы установили направление рынка, мы начнем работать над определением удобного времени входа в него.

Сейчас нас волнует только один простой, но очень важный вопрос: двигаются ли рынки по восходящему, нисходящему или боковому тренду. (Да, мы рассматриваем боковое движение как тренда.) Существует много простых технических индикаторов и даже несколько фундаментальных, таких как анализ спроса/предложения, которые могут нам помочь в определении направления тренда. Однако фундаментальный анализ наряду с многими другими темами остается за границами обсуждения этой книги.

Инструменты обнаружения тренда

Давайте рассмотрим несколько общих технических исследований, которые могут использоваться для решения задачи определения направления рынка. Мы всегда получали хорошие результаты с основными приложениями простых скользящих средних. В частности, мы использовали 3-дневную скользящую среднюю в сочетании с 12-дневной скользящей средней или 9-дневную скользящую среднюю в сочетании с 18-дневной скользящей средней. Например, если 3-дневная скользящая средняя находится выше 12-дневной скользящей средней, мы бы сказали, что рынок находится в восходящем тренде. Наоборот, если 3-дневная скользящая средняя находится ниже 12-дневной скользящей средней, мы бы заключили, что рынок находится в нисходящем тренде. Как вы видите, существует возможность определения направления только вверх или вниз, но нельзя определить боковой тренд, используя только одну или две скользящие средние (смотрите рисунок 1-2 на следующей странице).

Возможно, однако, сконструировать отслеживание бокового тренда, если мы используем более двух скользящих средних. Например, используя популярную комбинацию 4-, 9- и 18-дневных скользящих средних: если 9 выше 18, но 4 ниже 9, мы можем заключить, что рынок был в боковом тренде. Если 9-дневная скользящая средняя была ниже 18-дневной скользящей средней, но 4-дневная скользящая средняя вышла выше 9-дневной скользящей средней, мы можем заключить, что тренд был также боковым. Восходящий тренд может быть определен только, когда 4 была выше 9, и 9 была выше 18. Нисходящий тренд определяется, когда 4 ниже 9, и 9 ниже 18 (смотрите рисунок 1-3 на следующей странице).

В дополнение к скользящим средним всех типов, классическими и вполне приемлемыми индикаторами направления являются: линии тренда, линейные регрессии, параболики, исследования крестиков-ноликов, а также индексы направления движения. В значительной степени так же, как и скользящие средние, многие из этих индикаторов не определяют боковые рынки, чтобы это сделать, необходима их комбинация. Один из самых эффективных способов определения боковых трендов требует использования множества индикаторов, таким образом, когда индикаторы рассог-ласовываются, рынок считается нетрендовым или боковым. Мы можем обнаружить боковой тренд всегда, когда используем два индикатора, которые не могут согласоваться или подтвердить сигналы одного направления (смотрите рисунок 1-4).

Пусть это будет просто

Некоторые трейдеры разрабатывают специальные индикаторы тренда для каждого рынка, на котором торгуют, пытаясь создать идеальную систему для товара на базе товара. Например, они могут выбирать различные комбинации скользящих средних для каждого рынка. По нашему мнению, подбор технических исследований, определяющих тренд, сводится к простому и удобному. С этой точки зрения, в нашей системе выбранное исследование должно быть легко для восприятия, без лишнего субъективизма и разночтений в интерпретации. Вместо попытки разработать один очень сложный технический индикатор, который делал бы в нашей системе все, мы предпочли разбить построение нашей системы на функциональные элементы, а затем подобрали простое, но эффективное техническое средство для каждой функции. Теперь давайте предположим, что мы используем два трендовых индикатора, и когда они согласуются по направлению, тогда мы обнаружим тренд в этом направлении. А когда они не согласуются, мы скажем, что направление тренда боковое.

После того, как мы установили направление каждого рынка, наша система следования за трендом работает в зависимости от направления тренда. Если направление восходящее, то мы захотим применять стратегию исключительно покупок до тех пор, пока направление тренда не изменится. Если тренд нисходящий, мы будем использовать стратегию только продаж. На боковых рынках мы не можем применять стратегий следования за трендом. У нас есть выбор: либо оставаться в стороне от боковых рынков, либо использовать контртрендовую стратегию, которая покупает на спадах и продает на подъемах.

Мы не рекомендуем разворотные стратегии, которые не могут определить боковой рынок и всегда переходят на рынках от коротких к длинным позициям и наоборот. Такие разворотные системы имеют склонность к постоянным дерганиям на боковых рынках и у них нет ни малейшей надежды на успех до тех пор, пока рынки не войдут в продолжительный тренд.

Теперь, когда мы рассортировали наши 20 рынков по направлению, мы готовы перейти к следующему этапу - определению времени вхождения.

Проблема 3: Задание времени вхождения

Большинство трейдеров не могут понять сложности построения системы и просто пытаются найти индикатор Святого Грааля, который будет делать все на свете. Такие трейдеры готовы поверить, что один идеальный индикатор будет определять все тренды, задавать время вхождения и даже сигнализировать о выходах и поворотах. Разве не было бы здорово, если бы рынки и действительно были такими простыми? Популярная практика возлагать доверие на один индикатор, производящий серии сигналов, неизбежно обречена на неудачу, потому что, когда природа любого из элементов системы изменится, система потерпит неудачу. Мы считаем, что было бы более разумным изолировать и проверять каждую из проблем, а затем аккуратно подбирать соответствующие индикаторы для каждой конкретной зададачи. Внедряя подход множественных задач/решений, мы рассчитываем разработать гибкую динамичную систему, которая выживет в реальном мире вечно изменяющихся рыночных условий.

На изготовку, целься/ огонь

Искусный вход в позицию можно сравнить со стрельбой из пистолета по мишени. Сначала мы должны прицелиться (найти направление). Затем взвести курок (приготовиться), и затем плавно нажать спусковой крючок (войти на рынок). В любой момент рынки состоят из, по крайней мере, трех трендов. Первый тренд -продолжительный (недели и месяцы), который мы используем для определения направленности рынка. Второй тренд средней продолжительности (последние несколько дней), который мы сейчас должны определить, используя более чувствительные индикаторы. Последний тренд - самое краткосрочное ценовое движение (вчера и сегодня), которое мы будем использовать для точного входа.

В процессе решения проблемы определения тренда мы предложили несколько из множества возможных индикаторов определения направления: различные скользящие средние, графики крестиков-ноликов, продолжительные линейные регрессии, линии тренда и комбинации индикаторов. Так как долгосрочное направление рынка было определено - наша следующая задача найти среднесрочный индикатор, который даст серию сигналов внутри долгосрочного тренда.Нам необходима серия сигналов, потому что первый промежуточный сигнал возникнет перед тем, как долгосрочный индикатор позволит нам торговать в этом направлении. Запомните четкую последовательность: краткосрочные сигналы возникнут первыми, потом - среднесрочные и, наконец, долгосрочные сигналы. К тому времени, когда мы определим долгосрочный тренд, первые промежуточный и краткосрочный сигналы уже возникнут. Таким образом, мы хотим использовать промежуточные и краткосрочные сигналы, которые будут повторяться несколько раз внутри долгосрочного тренда. Подберите индикатор

Перечень полезных промежуточных индикаторов может включать пересечения DMA (Dual Moving Average - двойные скользящие средние), прорывы канала, скользящие средние, параболические сигналы, нарушения линий трендов, исследования крестиков-ноликов, а также любое количество методов распознавания моделей. У каждого трейдера есть свой любимый индикатор, и любой из них, возможно, так же хорош, как и другой. Нужно помнить, что мы строим систему вокруг комбинации индикаторов, так что важность отдельного индикатора, как правило, подавляется в совокупной системе. Все, что вам нужно сделать, это найти индикатор, которому вы доверяете и который будет давать серии краткосрочных сигналов во время продолжительного тренда.

Реальный вход запускается рыночной активностью, за которой следует промежуточный сигнал. Кроме того, существует выбор механизма запуска. Например, разместите точку входа на новом пике или впадине движения или выберите точку остановки за границами сегодняшнего пика или впадины. Возможно, вы захотите быть очень осмотрительными и подождать со входом до серий пиков или впадин. Если вы менее терпеливы, вы можете выбрать вход на первом закрытии в правильном направлении. Важная вещь, которую здесь следует помнить, состоит в том, что необходимо, чтобы действия цены подтвердили сигналы остальных ваших индикаторов и позволили рынку самому запустить ваше вхождение. Большинство хороших трейдеров получают прибыль немедленно после начала работы. Наша цель идти синхронно со всеми тремя трендами с самого начала.

Терпение вознаграждается

Тестирование, проведенное Группой Системного Трейдинга и Исследований Разработок (группа пользователей System Writer Plus), показало, что результаты системы пересечения двойных скользящих средних могли бы быть коренным образом улучшены путем ожидания прорыва пика того дня, на котором пересечение произошло. При применении тактики ожидания прорыва для входа совокупная отдача на теоретический счет на периоде тестирования пять с половиной лет возросла на 177 процентов (с 22 процентов до 62 процента). Доход за торговлю подскочил на 275 процентов! Исследователи тестировали 56 комбинаций скользящих средних на 10 различных рынках в период с января 1984 по июнь 1989. Исследовательская команда пришла к заключению, что ожидание, пока рынок сам введет их в торговлю, повысило доход за торговлю, уменьшило необходимую капитализацию, понизило количество торгов и существенно подняло совокупные доходы.

Теперь у нас все еще остается другая проблема, которую надо решить перед вхождением. Мы должны защитить себя от больших потерь путем задания остановки потерь.

Проблема 4: Задание остановки потерь

Любой опытный трейдер подтвердит, что приказы на остановки потерь необходимы для избежания катастрофических убытков. Трейдеры, которые спекулируют на рынках без остановок потерь, обречены на провал, единственное, что может меняться, так это время, за которое они разорятся. Остановка потерь похожа на взносы в страховом полисе и должна рассматриваться как необходимая плата за бизнес.

Близкая остановка потерь по сравнению с далекой

Остановки потерь в общем случае делятся на две категории: близкие и далекие. Идеальная остановка должна быть одной из тех, что расположены достаточно далеко, чтобы едва выходить за границы случайных или с технической точки зрения лишенных смысла ценовых движений, и в тоже время достаточно близко для комфортного контроля рисков при торговле. Мы обнаружили, что эти идеальные параметры взаимно исключают друг друга, что нас вынудило свести поиски к остановкам, которые установлены либо очень близко, либо очень далеко. Давайте рассмотрим все "за" и "против" каждого из вариантов.

Близкие остановки предлагают очевидное преимущество малых потерь на каждой позиции и сдержанный совокупный риск на портфеле открытых торгов. Однако эта процедура ведет к финансовому ослаблению и психологическому дискомфорту, испытываемому от остановок на многих торгах, которые могли бы быть очень прибыльными, если бы изначальной позиции позволили идти своим путем. Мы предполагаем, что трейдеры могут обойти эту проблему, просто определив удобный метод повторного вхождения, который вернет их на рынок в исходном направлении как раз вовремя, чтобы поймать большую часть оставшегося потенциального дохода. Однако, как всегда, это компромисс. Этот логичный шаг возвращения на рынок неизбежно ведет к повышенной активности, которая существенно увеличивает стоимость трансакций и издержек на проскальзывания.

Система, использующая близкие остановки, столкнется с недостатком, выраженным в увеличенном проценте убыточных торгов, но получит привилегию меньших средних потерь. Система, использующая далекие остановки, будет иметь тенденцию к увеличению процента выигрышных торгов по отношению к системе с близкими остановками. Удаленная остановка не сталкивается с проблемой повторного вхождения и держит под контролем проскальзывания и стоимость трансакций. Эта картина довершается существенно увеличенными средними потерями на торговлю и значительно возросшим совокупным риском на портфеле. Похоже, мы столкнулись с попыткой выбора меньшего из двух зол или приемлемого компромисса между этими одинаково неприятными возможностями. Идеальная остановка

Приемлемая процедура остановки потерь могла бы быть разработана, если попытаться размещать остановки чуть за границей случайных ценовых скачков. В том случае, если одна из таких остановок сработает в тот момент, когда тренд все еще продолжает движение, нам потребуется метод повторного вхождения, который вернет нас обратно в торговлю, когда краткосрочный тренд возобновит движение в направлении долгосрочного тренда. Такая процедура кажется работоспособным компромиссом между слишком близкими и слишком далекими остановками. Задание остановок за границами случайности должно помочь избежать большинства неприятностей и убытков от частых дерганий. Метод повторного вхождения поможет избежать срывов из-за пропусков каких-либо существенных ценовых движений. Это звучит достаточно просто, но определение случайности - это одна из основ торговли фьючерсами, и, если бы мы могли это делать достаточно точно, нам бы даже не понадобились остановки - все наши торги были бы выигрышными. Мы можем разработать не совсем идеальную, но все же приемлемую процедуру, которая включит в себя основной принцип задания остановок, позволяющий нам избежать большей части проблем, связанных со случайными колебаниями цен.

В качестве одного из возможных подходов можно было бы использовать стандартное отклонение цен от скользящей средней и затем разместить остановки в нескольких шагах от стандартного отклонения от скользящей средней. Не все программные системы предлагают такие полосы стандартного отклонения (сейчас чаще называемые "Полосы Боллинджера" - "Bollinger Bands" по имени технического аналитика FNN, который популяризовал полосы в качестве технического средства. Смотрите рисунок 1-5).

Как практическая (и, возможно, как эффективная) альтернатива сложному подходу стандартного отклонения, нами может быть использован средний дневной диапазон цен в качестве минимальной дистанции для задания остановок, которые помогут нам избежать большинства малых колебаний цены, приводящих к дер-ганиям. Мы можем просто установить 5-дневную или 10-дневную скользящие средние пиков или впадин, а затем размещать наши исходные остановки на минимальном расстоянии, которое будет равняться расстоянию между скользящими средними. Пока рынок движется благоприятно, остановка тоже может координироваться этим расстоянием. Эта техника поможет избежать того, что мы называем "случайными колебаниями в течение дня", потому что она держит остановку достаточно далеко, чтобы избежать дневных флуктуаций. Для того, чтобы нас остановить, потребуется ненормальное колебание в течение дня или серии враждебных дневных изменений цены. Может быть этот метод не дает идеальной остановки, но он может быть очень полезен в смысле нахождения минимального расстояния для остановки, чтобы избежать лишних дерганий.

Другими приемлемыми методами задания остановок, которые вам, возможно, хотелось бы изучить, являются точки на графике, такие как уровни поддержки и сопротивления, пики и впадины последних дней, параболические остановки и всевозможные конверты или линии тренда. Так как не существует идеальных остановок, нет нужды отвлекаться на чрезмерно сложные технические приемы для разрешения проблемы, где их разместить. На самом деле, мы протестировали много методов задания начальных остановок и обнаружили, что обычное число в долларах работает так же хорошо, как и более сложные процедуры.

I

Следуйте остановкам

Какой бы метод вы не выбрали, важно быть последовательным и дисциплинированным. Например, рассмотрим результаты трейдера, который начал с $500 остановки и после пяти последовательных дерганий потерял $2500 и пропустил пять потенциально прибыльных движений. После этого он решил использовать более свободные остановки и потерял $1500 на следующей торговле. Теперь он испытал недостатки обоих методов, потеряв слишком много денег на последней торговле, не получив преимущество получения потенциального дохода на первых торгах. Если бы любая из $500-х или $1500-х остановок применялась без изменений на этом периоде, наш пример произвел бы намного лучший результат, чем та неудача, которая была вызвана непоследовательным подходом. Вы не можете без уважительной причины в одно время использовать близкие остановки, а в другое - далекие. И за исключением изменений в рыночной устойчивости, вероятно, не существует какой-либо серьезной причины для существенного изменения остановок!

Суждение задним числом может иногда быть полезным инструментом в определении точек остановок. Джон Свини, бывший редактор журнала "Технический анализ акций и товаров" (John Sweeney, Technical Analysis of Stocks and Commodities), предложил измерение максимально неблагоприятного поведения цены прошлых выигрышных торгов для определения, насколько далеко необходимо было отодвигать точку остановки с тем, чтобы оставить все выигрышные торги и убрать проигрышные. Этот метод имеет свои достоинства, если вы аккуратно сравните худшие результаты, которые должны включать анализ воздействия более свободных остановок на все проигрышные торги. Возможно, вам было бы лучше поставить остановки поближе и пропустить некоторые прибыльные торги. Также помните: что этот метод - суждение задним числом, что совершенно не допускает изменений в устойчивости, которые с большой вероятностью возникнут в будущем. Также важно держать ваши остановки за границами будущей случайности, а не той, что была в прошлом. Однако, если вы верите в то, что будущее с большой вероятностью близко воспроизводит прошлое, подход Свини имеет смысл и, возможно, становится лучше всех методов, которые мы рассмотрели.

Проблема 5: Задание выходов

В результате наших исследований мы пришли к выводу, что трейдеры тратят слишком много сил, пытаясь найти методы определения времени входов на рынки. Каким-то образом сложилось ошибочное убеждение, что успех зависит от времени вхождения и что все остальное уже получится само собой. Трейдеры этим так озабочены, что поиск идеальной системы входа стал походить на поиски Святого Грааля. К сожалению, правда заключается в том, что вхождение является одной из наименее важных составляющих законченной, хорошо сконструированной торговой системы. Мы утверждаем, что настоящий ключ к доходам состоите знании, как правильно выйти. Нам известно много трейдеров, которые делают деньги, несмотря на их абсурдные методы вхождения, так никогда и не поняв, что их драгоценные стратегии входов добавляют очень немного, если вообще добавляют к отдаче от их торгов.

Послания из космоса

Мы однажды познакомились с трейдером, который заверял, что получает сигналы на вход от таинственных существ в открытом космосе. Он утверждал, что получает эти послания с помощью своего "межпланетного сотового телефона", изготовленного из бутылки кока-колы с торчащим из горлышка куском сломанной радиоантенны. Этот счастливый (или несчастный) трейдер на самом деле делал деньги из-за того, что имел хорошую сноровку в определении правильных выходов из торгов. Он не мог допустить потери денег и терпеть язвительные усмешки прочих трейдеров, сидящих в рабочем помещении, и поэтому быстро закрывал убыточные торги. Он имел обыкновение обвинять атмосферные явления или некие космические помехи, которые исказили его секретное сообщение. Когда он случайно натыкался на выигрышный торг, он продлевал этот успех как можно больше и, такими образом, мог хвастаться перед своими коллегами правильным посланием из открытого космоса и насмехаться над их кажущимися ему бесполезными попытками заработать деньги, изучая графики и фундаментальную информацию. Он жестоко критиковал общепринятые методы торговли и любовался собственным успехом. Он был совершенно невыносим, когда оказывался на правильной стороне рынка. Этот удачливый трейдер имел привычку отсекать свои убытки и позволять доходам течь, таким образом он и делал деньги. Его успех поражал биржевой зал, который потешался над говорящей бутылкой кока-колы и отвечающим ей чудным трейдером. При всем своем чудачестве, этот трейдер подсознательно следовал отличной стратегии выхода, которая позволяла ему зарабатывать деньги. Однако, если бы вы спросили его, он бы поклялся, что его успех был определен исключительно сигналами входа, которые он получал от бутылки колы. Неудивительно, что многие популярные сегодня системы входа основываются на еще менее подходящих теориях, чем послания бутылки колы. Остановитесь и задумайтесь, какая разница между получением понятных сообщений от компьютера, подключенного к спутниковой тарелке и получением воображаемых сообщений от бутылки колы? Если вы верите в то, что вы делаете, и действуете согласно сообщениям, то вы начинаете с примерно равных позиций, но трейдер, который будет лучшим в выходах, заработает больше денег. Несмотря на то, что кто-то может утверждать другое, те, кто добивается успеха в торговле фьючерсами, имеют хорошую стратегию выхода.

Короткий обзор

Давайте посмотрим, где мы сейчас находимся. Первое, что мы сделали, это просмотрели различные фьючерсные рынки и определили те, что называются "торгуемыми". Затем мы подошли к определению направленности каждого из выбранных рынков. Затем мы обсудили задачу определения времени вхождения и связанную с ним стрельбу по мишени из пистолета. Потом мы перешли к поиску логичной точки остановки потерь.

Таким образом, теперь у нас есть открытая позиция и остановка потерь. Мы либо сделаем какие-то деньги, либо остановимся. Потери сами о себе позаботятся, если сработает наша остановка, так что наша основная забота на данный момент должна заключаться в нахождении путей максимизировать доход.

Когда торговля проходит в ожидаемом нами направлении, мы сталкиваемся с выбором между получением быстрого, но верного дохода и продолжением торговли в надежде на больший выигрыш. В основном начинающие трейдеры обычно теряют деньги при хорошем проценте прибыльных торгов и нескольких серьезных проигрышах, в то время как более опытные трейдеры теряют деньги, собирая множество маленьких потерь. (Мы признаемся, что не свернули с намеченного пути, изучая стратегии проигрывающих трейдеров, и будет трудно избежать их периодического упоминания.)

Для успешного применения системы с небольшим доходом должны давать большой процент выигрышных торгов, однако нас ежедневно искушает старая пословица: "Лучше синица в руках, чем журавль в небе." Быстрое получение небольших доходов вместо того, чтобы позволить им ускользнуть и превратиться в убытки, помогает улучшить в значительной степени средние показатели. С другой стороны, у нас многократно возникала возможность позволить доходам течь и дальше. Как поступить трейдеру перед лицом такой противоречивой ситуации?

Нам кажется, трейдер должен иметь минимальный приемлемый уровень дохода, который непосредственно связан с количеством денег, подвергаемых риску, когда срабатывает остановка потерь. Большинство прибыльных трейдеров, чей опыт мы изучали, имели средний объем выигрышей четко больше среднего объеманеудач, обычно в отношении два к одному. Учитывая проскальзывания и комиссионные, которые должны входить в результаты, вам, возможно, понадобится выйти на отношение дохода примерно три к одному для получения итогового соотношения два к одному по совокупности торгов. Те, кто следуют за долгосрочными трен-дами, как вы можете ожидать, имеют возможность получать хорошее соотношение доходов и потерь при низком проценте выигрышных торгов. Но несмотря на это, их отношение дохода не так высоко, как можно было бы предположить, и доходит, самое большее, до четырех к одному.

Популярные стратегии выхода

Давайте обсудим некоторые наиболее популярные стратегии выхода. Метод вхождения и удерживания позиций для получения больших доходов работает на протяжении длительных периодов, если вы не возражаете против крупных потерь и болезненных проигрышных периодов, которые будут лишать мужества и очень дорого стоить на коротких трендах. Эти методы удобны для торговли только вашим собственным значительным капиталом и требуют огромного доверия опыта и дисциплины. К сожалению, эти условия и качества в недостатке у большинства из нас. Основной компонент риска этого метода погони за большим доходом состоит в том, что трейдер практически неизбежно заканчивает выходом в середине сурового периода проигрышей. Посмотрите внимательно на открытые документы любого профессионального консультанта, который следует стратегии продолжительных торгов, и вы увидите сотни закрытых счетов. Это счета ушедших клиентов, в то время, как основные показатели консультанта были достаточно прибыльными и впечатляющими. Подавляющее большинство трейдеров не могут выдержать вида больших доходов, которые они упустили, и они психологически не могут выдержать неизбежных убытков, вне зависимости от того, насколько хорошо они были подготовлены или образованы. Будьте очень осторожны, применяя эту стратегию для себя, потому что вы пройдете болезненную проверку своего доверия и убеждения, которая может оказаться ужасной.

Менее популярная стратегия выхода, рассматриваемая далее, это метод прицельного выхода, когда трейдеры закрываются, достигнув заранее определенных ценовых целей. Как мы утверждали ранее, похоже, что каждая стратегия имеет свою обратную сторону. Мы видим некоторые основные проблемы, связанные с возможностью предсказания определенных целей с любой степенью точности. Каждый может отметить некоторые очевидные уровни поддержки и сопротивления, которые могут заставить тренд поколебаться, но за исключением такого общего анализа, мы сомневаемся, что более аккуратное прицеливание на самом деле реально возможно. Никто незнает, куда идет рынок.

Трейдер, использующий прицельные выходы, получает преимущество, состоящее в том, что он не столкнется с проблемой наблюдения потерь больших нереализованных доходов. С другой стороны, они будут определенно страдать от разочарования, что многие цены так и не достигли предсказанных целей. Трейдер также будет должен научиться выдерживать расстройства, приносимые наблюдением того, как был получен меньший доход, в то время как можно было получить больший при наличии чуть большего терпения.

Мы рассматриваем прицеливание как работоспособную стратегию выхода при условии, что вы обладаете сноровкой подбора мишеней и умением не оглядываться на то, что могло бы быть. Вы также должны быть осторожны для того, чтобы избежать естественного желания последовательного понижения задач дохода для полу-. чения более высоких средних показателей. Этот соблазнительный путь может повлечь серьезные проблемы, если позволить отношению среднего дохода к средним потерям слишком опуститься.

Компромиссная стратегия выхода

Одна из лучших известных нам стратегий получения дохода - это компромисс, предоставляющий преимущество быстрого получения доходов и оставляющий в то же время возможность для больших доходов. Вы просто пользуетесь двойным торговым счетом и получаете доход с одной позиции на прибережённой ценовой цели, а второй позиции позволяете быть открытой в надежде получить большой выигрыш. Этот метод требует больших капиталовложений по сравнению с одним торговым счетом, но нам кажется, что он обладает очевидными преимуществами. Быстрый доход по одному контракту будет вам всегда давать больше свободы по второму, и вы сможете себе позволить быть очень терпеливым. Положив на счет один выигрыш, вы можете дать второй позиции достаточно времени для того, чтобы избежать преждевременной остановки.

Как мы уяснили, когда бы мы не говорили о преимуществах той или иной стратегии, мы также обязаны внимательно рассмотреть ее негативные аспекты. За примером далеко ходить не надо. Очевидный недостаток двойной стратегии состоит в том, что, если вы начали в неправильном направлении, вы будете нести потери на двух позициях вместо одной. Если у вас очень хорошая стратегия входа, и вы убеждены, что большинство ваших торгов стартуют в правильном направлении, тогда двойная стратегия может стать прекрасным выбором в качестве стратегии выхода. Но прежде, чем вы примете эту стратегию, убедитесь, что проверили ваши прошлые результаты и посмотрите, сможете ли вы выдержать убытки вдвое превышающие те, которые возникали в периоды, когда ваша стратегия входа не срабатывала.

Для трейдера по одному торговому счету мы бы порекомендовали метод выхода, который дает некоторое пространство для маневра на рынке (широкие остановки) до тех пор, пока он не станет перекупленным или не предоставит необычайно большого движения в вашу сторону. Затем сузьте остановку получениядоходов, чтобы защитить большую часть прибыли, но в то же время иметь возможность получения доходов и дальше, если рынок продолжит движение в нужном направлении.

Иногда мы используем шести пер йодный индикатор относительной силы (RSI - relative strength indicator), который нам подсказывает, когда рынок становится перекупленным и надо поднимать остановки. Например, когда индикатор относительной силы поднимается выше 75, а затем падает на 10 или более пунктов, мы предпочитаем поднять наши остановки на уровень минимальной цены за последние три торговых дня и корректировать их с подъемом рынка. Часто эта процедура позволяет нам оставаться на сильном рынке и выбрасывает очень близко к вершине. (Смотрите рисунок 1-6.)

Другой простой, но очень эффективный метод состоит в том, чтобы использовать следящую остановку во всех случаях и оставаться в торговле до тех пор, пока остановка не сработает. Используя этот метод, вы будете в любой момент времени знать точное количество дохода, которое вы можете потерять. Несмотря на то, что этот метод выхода может показаться простым, он хорошо себя показал на историческом тестировании, и сложно найти лучший выход. Следящая остановка может быть использована вместе с ранее описаным методом перекупки/ перепродажи (использующем RSI) для получения возможности выходить каждый раз ближе к вершине.

Доходы от случайных входов

Насколько хороша ваша текущая стратегия выхода? Хорошим способом проверить доходность ваших выходов будет вхождение в гипотетические торги случайным образом вне зависимости от направления или времени. Затем разместите ваши остановки выхода и примените вашу стратегию получения дохода. Если после прохождения 30 или более подобных торгов ваши результаты (в терминах совокупного дохода) не лучше, чем просто отсутствие убытков, значит ваша стратегия выходов должна быть усовершенствована.

Проблема 6: Задание времени повторного вхождения

В предыдущем разделе мы обсуждали важность правильного задания времени выхода. Хороший выход отличает выигрышную торговлю от проигрышной, и, наверное, это единственный важнейший элемент любой системы. К сожалению, в наших попытках выйти с рынка прежде, чем отдать слишком большую часть наших заработанных тяжким трудом доходов, мы можем часто выходить прежде, чем тренд на самом деле закончится. В тех случаях, когда тренд продолжается, нам нужен способ повторного вхождения на рынок. Сильные тренды являются редким явлением и слишком ценны для того, чтобы их упускать, так что мы должны быть уверены, что можем вернуться на рынок, если наша предыдущая остановка оказалась преждевременной.

Природа наших повторных вхождений может совершенно отличаться от основных вхождений, потому что рынок сейчас находится в середине сильного, хорошо проявленного тренда, где колебания цены значительно выше, чем в начале трен-да. Мы находимся в точке, где уверены в направлении рынка, и то, что нам здесь нужно,- это быстрое повторное вхождение для того, чтобы не пропустить основное движение.

"Безопасное" повторное вхождение

Одна довольно очевидная стратегия, которая наверняка возвращает нас на рынок, если тренд продолжается, состоит в том, чтобы покупать на каждом новом пике (или продавать на каждой новой впадине, если наша предыдущая позиция была короткой) при общем предположении, что способность рынка преодолеть одну из этих классических точек сопротивления является знаком продолжения тренда. В последние годы, с приобретением техническим анализом большей утонченности, прорыв вершины или впадины на графике редко приводит к ожидаемой волне покупок или продаж, как это бывало в "старые добрые времена", когда составлявшиеся вручную графики были инструментом торговли. Создание новых пиков или впадин обычно влекло за собой множество остановок потерь и приводило на рынок больше трейдеров, а тренд продолжался в своей новой "волне". Совсем не обязательно, что это будет работать таким образом и дальше.

Сейчас на движения цены с большей вероятностью реагируют индикаторы типа дивергенции стохастических осцилляторов и пересечений MACD, которые могут быть незаметны некомпьютеризированному глазу. Несмотря на то, что покупка на новом пике в обязательном порядке страхует вас от пропуска большого движения, недостаток этого подхода состоит в том, что покупка по самой высокой цене в поле зрения редко является лучшим способом вхождения на рынок. Если рынок не продолжит движение, как мы надеялись, мы можем оказаться в оченьбольшом убытке. Вместо ожидания нового пика перед повторным вхождением, нам было бы лучше повторно войти, как только пройдет неблагоприятное движение, которое заставило нас выйти в последний раз.

Использование осцилляторов

Осцилляторы, которые определяют области перекупленности или перепро-данности, могут очень хорошо работать при определении повторных вхождений. Работая с примером на нетрендовом рынке, давайте предположим, что мы были остановлены на прибыльной длинной позиции при коррекции цены, которая была более сильной, чем мы могли бы принять. Мы могли бы сейчас понаблюдать за индексом относительной силы (RSI) или стохастическими осцилляторами для получения сигнала об окончании этого отклонения. Одна из предпочитаемых нами техник состоит в том, чтобы подождать пока стохастический осциллятор опустится ниже определенного уровня и затем повернет назад. Падение стохастического осциллятора до любого значения ниже 40, за которым следует подъем, должно инициировать работоспособное повторное вхождение. Обычно торговля на покупку вызывается падением стохастического осциллятора ниже 20 или 30 и последующим поворотом. Однако, так как мы находимся на четком восходящем трен-де, маловероятно, что стохастический осциллятор достигнет очень низких отметок. Чем сильнее тренд, тем выше уровень вероятного разворота стохастического осциллятора. (Если стохастический осциллятор опустится только до 50 или 60 и затем развернется, мы, вероятно, не будем остановлены в нашей первоначальной позиции и нам не следует волноваться о повторном вхождении.) После запуска новой торговли на покупку мы можем поставить нашу новую остановку потерь под уровнем впадины коррекции, а затем поднять ее до нашей точки отсутствия убытков, когда будет достигнут новый пик. Настоящие тренд ы умирают медленно и трудно, так что вероятность получить хорошую торговлю при повторным вхождении довольно высока, особенно если мы можем войти после падения, не дожидаясь следующих пиков.

Почему бы не оставаться в позиции?

Вас наверное очень удивляет совет выходить из исходной позиции, если нам так нравится текущий тренд. Преимущество быстро проявляется, когда наша "коррекция" оказывается не временной коррекцией, а полным изменением основного тренда. Мы уйдем с рынка с большим доходом и не войдем обратно. Это настолько близко к идеальному выходу, насколько возможно при следовании за трендом. Секрет успеха повторного вхождения состоит в том, чтобы дождаться окончания временной коррекции и начать быстро закупаться, как только мы поймем направление основного тренда. Ожидание, пока рынок произведет новый пик - это слишкомдолгое ожидание, однако нам надо убедиться в достаточной силе, свидетельствующей о том, что коррекция действительно завершилась. Мы здесь говорим об очень тонком моменте, который требует тщательного размышления наряду с наличием чувствительного и надежного индикатора.

В качестве примера того, насколько чувствительным может быть индикатор повторного вхождения, мы рекомендуем метод использования очень краткосрочного осциллятора, такого как трехдневный индекс относительной силы (RSI) в качестве стартового сигнала повторного вхождения. (Смотрите рисунок 1-7 .)

Обычно трехдневный RSI так часто скачет, что он немного стоит как индикатор. Так как это очень чувствительный индикатор, любая коррекция, достаточно сильная для того, чтобы остановить нас в нашей первоначальной позиции, опустит трехдневную относительную силу на очень низкий уровень. Когда RSI повернет обратно за отметку +50, мы сможем заключить, что коррекция закончилась. Следовательно, мы покупаем на следующий день, когда рынок выходит из пика дня. поднявшего RSI до значения 50. Техника RSI дает нам два знака продолжения тренда (значение +50 и подтверждение), и в то же время она достаточно быстра, чтобы вернуть нас на рынок задолго до достижения нового пика. Прочие контртрендовые индикаторы, такие как стохастический осциллятор. Процент R и Индекс товарного канала, тоже могут быть использованы подобным образом. Процент R - это чувствительный индикатор, который будет работать почти так же, как трехдневный RSI. Идея состоит в том, чтобы использовать один из этих индикаторов для получения сигнала об окончании коррекции. Необходимо установить индикатор более чувствительный, чем обычно, потому что мы хотим измерить именно краткосрочную коррекцию, а не собственно тренд.

Координируйте выходы и повторные вхождения

Другая полезная тема, касающаяся повторных вхождений, состоит в том, что мы можем ожидать лучших результатов, если повторные вхождения синхронизированы с нашей стратегией выхода таким образом, что ценовое движение, включившее наш выход, автоматически запустит выбранный нами индикатор повторного вхождения. Например, когда мы были остановлены на длинной позиции, значение стохастического осциллятора должно упасть за отметку 40, Процент R должен упасть до -90 (-100 - минимальное значение шкалы Процента R, а 0 - максимальное) и RSI должен опуститься ниже 50 в зависимости от того, какой индикатор мы планируем использовать для нашего повторного вхождения. Они будут запущены для того, чтобы дать нам сигнал о повторном вхождении, когда повернут вверх с этих нижних значений. Если наши индикаторы используются правильно, мы не рискуем пропустить сколько-нибудь существенное продолжение тренда. Если тренд продолжится перед тем, как будут задействованы наши индикаторы, мы рискуем пропустить движение. Помните, стратегия выхода - наиболее важная стратегия, так что используйте возможно лучшую стратегию и только потом устанавливайте чувствительность индикаторов повторного вхождения, которые запускаются после выходов.