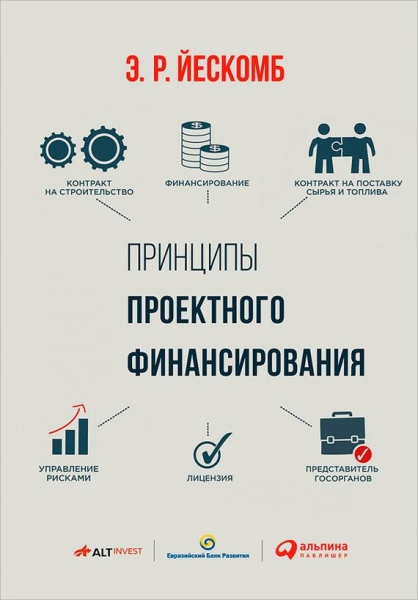

Э. Р. Йескомб Принципы проектного финансирования

Издано при содействии Евразийского банка развития и «Альт-Инвест»

Переводчик И. В. Васильевская

Научные редакторы Д. Я. Рябых, С. Г. Самолис

Редактор Д. Я. Рябых

Руководитель проекта М. Шалунова

Корректоры Н. Витько, Ю. Молокова

Компьютерная верстка Б. Зипунов

Арт-директор Л. Беншуша

© Yescombe Consulting Ltd., 2002.

© Издание на русском языке, перевод, оформление. ООО «Альпина Паблишер», 2015

Все права защищены. Произведение предназначено исключительно для частного использования. Никакая часть электронного экземпляра данной книги не может быть воспроизведена в какой бы то ни было форме и какими бы то ни было средствами, включая размещение в сети Интернет и в корпоративных сетях, для публичного или коллективного использования без письменного разрешения владельца авторских прав. За нарушение авторских прав законодательством предусмотрена выплата компенсации правообладателя в размере до 5 млн. рублей (ст. 49 ЗОАП), а также уголовная ответственность в виде лишения свободы на срок до 6 лет (ст. 146 УК РФ).

* * *

Предисловие к русскому изданию

Семь лет назад в предисловии к первому изданию русского перевода этой книги я писал, что проектное финансирование не так часто встречается в России в той форме, в которой оно описано в книге. С тех пор изменилось очень многое. Крупные инвестиционные проекты, государственно-частное партнерство и развитие инфраструктуры сейчас являются, пожалуй, самым устойчивой нишей в экономике. Освоены все виды проектов, применяются практически все варианты финансовых, правовых и коммерческих решений. И поэтому книга, которая вот уже десять лет является самым популярным в мире изданием о проектном финансировании, становится с каждым годом все актуальнее и для России.

Есть как минимум две причины, по которым специалистам в инвестициях, капитальном строительстве и экономике стоило бы прочить эту книгу.

Во-первых, здесь вы найдете ответы на многие вопросы, возникающие при реализации крупных инвестиционных проектов. И эти ответы будут опираться на практический опыт аналогичных решений в странах, где механизмы проектного финансирования складывались столетиями. Понимать эти механизмы важно даже в том случае, если прямо сейчас перед вами не стоит задача поиска денег для очередного инфраструктурного проекта.

Во-вторых, проектное финансирование – это самый сложный вариант инвестиционного проекта. В нем собраны все проблемы, весь опыт анализа и организации, все финансовые и рыночные механизмы, которые применяются при долгосрочных капитальных вложениях. Поэтому методологию и практику из этой книги можно использовать как коллекцию решений для любой задачи, связанной с управлением инвестициями компании. Это касается и оценки рисков, и способов привлечения капитала, и финансового моделирования (которое в виде конкретных моделей и инструментов обычно прорабатывается именно для проектного финансирования, а затем применяется для любых видов капвложений).

Я уверен, что эта книга будет полезна для вас и предоставит вам всю необходимую информацию по такой важной сфере банковского бизнеса и управления инвестиционными проектами.

Дмитрий Рябых,генеральный директор «Альт-Инвест»Введение

Проектное финансирование – это метод привлечения долгосрочного заемного финансирования для крупных проектов посредством «финансового инжиниринга», основанный на заимствовании под денежный поток, генерируемый только самим проектом; он зависит от детальной оценки создания проекта, операционных рисков и рисков дохода и их распределения между инвесторами, заимодавцами и другими участниками на основании контрактов и других договорных соглашений. Проектное финансирование – это относительно новая финансовая дисциплина, которая за последние двадцать лет получила широкое распространение. В 2001 году мировые инвестиции на сумму 190 миллиардов долларов США были профинансированы с использованием методов проектного финансирования (см. § 1.1).

Проектное финансирование – это не то же самое, что и «финансирование проектов», потому как проекты могут быть профинансированы различными способами. Традиционно крупномасштабные проекты государственного сектора экономики в развитых странах финансировались путем государственного заимствования; проекты частного сектора финансировались крупными компаниями, которые привлекали корпоративные займы. В развивающихся странах проекты финансировались государством, которое кредитовалось на международном банковском рынке, многосторонними организациями, такими как Всемирный банк, или с использованием экспортных кредитов. Однако эти подходы начали изменяться, поскольку приватизация и отмена государственного контроля изменили подход к финансовому инвестированию в значимые проекты, перекладывая существенную долю бремени финансирования на частный сектор.

В отличие от других методов финансирования проектов, проектное финансирование является единой сетью, которая затрагивает все аспекты разработки проекта и договорных соглашений, и, таким образом, с финансами нельзя иметь дело в изоляции. Если проект использует проектное финансирование, то не только финансовому директору и заимодавцам, но и всем участникам проекта (например, проектным разработчикам, представителям правительства и других общественных организаций, инженерам, подрядчикам, поставщикам оборудования, топлива, покупателям продукции, которая будет создана в рамках этого проекта, и другим участникам проектных контрактов) необходимо иметь базисное понимание того, как работает проектное финансирование, и как их часть проекта связана со структурой проектного финансирования, и каким образом на нее воздействует эта структура.

Поэтому цель этой книги – стать справочником по принципам проектного финансирования и практическим проблемам, которые могут вызвать наибольшие трудности при проведении коммерческих и финансовых переговоров. Она основана на практическом опыте автора в качестве банковского, а также независимого эксперта по проектному финансированию. Книга служит и как структурированное введение для тех, кто плохо знаком с предметом, и как aide memoire (памятные заметки) для тех, кто разрабатывает и ведет переговоры о сделках проектного финансирования. Автор не предполагает, что читатели имеют специализированные знания по финансовым рынкам или положениям финансовых договоров.

«Дьявол – в деталях» – это популярная поговорка среди проектных финансистов, и книга по проектному финансированию, которая предполагает стать практическим руководством, а не обобщенным исследованием или нечетким обзором предмета, должна содержать в себе многочисленные детальные объяснения. Но при наличии системного подхода и понимания принципов, которые лежат в основе этих деталей, обнаружение пути сквозь заросли становится менее сложной задачей.

Сущность проектного финансирования в этой книге представлена практически таким же способом, как и отдельные проекты на финансовом рынке (см. § 4.1.8).

• Общая ситуация на рынке проектного финансирования и роли основных участников.

• Глава 1 дает пояснения по изменениям, произошедшим на рынке проектного финансирования за последнее время, его ключевым характеристикам, каким образом они отличаются от других типов финансов, и почему проектное финансирование находит себе применение.

• Глава 2 обеспечивает информацией относительно рынков привлечения заемного капитала для проектного финансирования.

• Глава 3 дает пояснения, как спонсоры (ключевые инвесторы) и проектная компания разрабатывают проект, а также описывает процедуру открытого конкурсного отбора участников для реализации проекта, проводимого представителями общественных организаций.

• Глава 4 излагает процедуры привлечения финансов частных заимодавцев.

• Обзор коммерческих контрактов, которые могут формировать систему привлечения проектного финансирования.

• Глава 5 представляет обзор главного проектного соглашения. Обычно это или контракт на покупку будущей продукции проекта, или концессионное соглашение, которые играют центральную роль во многих структурах проектного финансирования.

• Глава 6 рассматривает другие важные контракты по проекту. Они включают в себя контракты на строительство и эксплуатацию проекта, поставку сырья и других исходных компонентов и договор о страховании.

• Объяснение анализа рисков проектного финансирования.

• Глава 7 объясняет, как заимодавцы анализируют и уменьшают коммерческие риски, присущие проекту.

• Глава 8 таким же образом объясняет воздействие макроэкономических рисков на проектное финансирование и то, каким образом эти риски (риск, связанный с инфляцией, и риски, связанные с процентной ставкой и движением обменного курса) можно уменьшить.

• Глава 9 анализирует политические риски и то, каким образом они могут воздействовать на проект.

• Глава 10 представляет обзор, как можно при помощи страхования, гарантий или займов экспортных кредитных агентств и банков развития, а также страхования в частном секторе учитывать политические риски, которые неприемлемы для частных заимодавцев.

• Описание процедуры создания финансовых структур для проекта.

• Глава 11 суммирует исходные данные, используемые финансовой моделью проекта, и то, как инвесторы и заимодавцы применяют результаты этой модели.

• Глава 12 демонстрирует, каким образом обзор и анализ рисков находят свое отражение при переговорах о финансовой структуре проекта и его сроках.

Книга снабжена глоссарием, куда вошли технические термины, которые в основном относятся к проектному финансированию, а также другие финансовые понятия и аббревиатуры. Всем понятиям дано краткое объяснение, а также приведены ссылки на основной текст, где можно найти более полное объяснение этого понятия.

Крупноформатные таблицы с детальными вычислениями, на которых базируются таблицы в главе 8, главе 11 и главе 12, могут быть загружены с сайта .

Если нет иных пояснений, то $ в книге соответствует доллару США.

Глава 1. Что такое проектное финансирование?

В этой главе дан обзор факторов, которые послужили предпосылками для быстрого распространения проектного финансирования в последнее время (см. § 1.1), его характерных особенностей (см. § 1.2) и взаимоотношений с приватизацией (см. § 1.3), а также других форм структурного финансирования (см. § 1.4). В заключение преимущества использования проектного финансирования рассматриваются с точки зрения различных участников проекта.

§ 1.1. Развитие проектного финансирования

Расширение практики проектного финансирования за последние двадцать лет в основном определялось мировыми процессами отмены государственного контроля на предприятиях коммунального хозяйства и приватизацией государственного сектора капитальных инвестиций. Также этому способствовала интернационализация инвестиций для наиболее значимых процессов: сейчас ведущие разработчики проектов управляют мировыми портфелями и, выступая в качестве банковских и финансовых консультантов, способны применять опыт, накопленный в одной стране, при реализации проекта в другой стране. Как правило, правительства и государственный сектор экономики также выигрывают от такого обмена опытом.

Частное финансирование для проектов общественной инфраструктуры не является новой концепцией; в XVIII веке и начале XIX столетия система дорог в Англии была восстановлена с использованием частного финансирования, которое базировалось на доходах от пользования этими дорогами; железные дороги, водо– и газоснабжение, электрификация, развитие телефонной связи получили широкое распространение во всем мире главным образом благодаря инвестициям частного сектора. Однако в первой половине XX столетия во многих странах государство взяло на себя руководство такими предприятиями, и только в последние двадцать лет этот процесс развернулся в обратную сторону. Проектное финансирование как приемлемый метод долгосрочного финансирования капиталоемких отраслей промышленности, в которых капиталовложения имеют относительно предсказуемый денежный поток, сыграло важную роль в обеспечении финансирования, необходимого для проведения таких изменений.

Можно идентифицировать несколько успешных волн проектного финансирования.

• Финансирование проектов, связанных с добычей природных богатств (природные ископаемые, нефть и газ), на основании которых были выведены современные методики проектного финансирования, впервые появилось в Техасе, в 1930-е годы, для нефтедобычи. Значительным толчком для его развития послужило увеличение цен на нефть и разработка нефтяных залежей в Северном море в 1970-е годы, а также проекты, связанные с добычей газа и других полезных ископаемых в Австралии и некоторых развивающихся странах.

• Финансирование независимых энергетических проектов (IPP-проекты) в секторе электроснабжения (главным образом для производства энергии), впервые появившихся в США в 1978 году после выхода закона Private Utility Regulatory Policies Act (PURPA), регулирующего деятельность частных предприятий коммунального хозяйства, способствовало развитию комбинированных предприятий, которые вырабатывают тепловую и электрическую энергию, приватизации предприятий по производству электроэнергии в Великобритании в начале 1990-х годов и более позднему процессу приватизации и передачи руководства предприятиями электроэнергетики в частный сектор в мировом масштабе.

• Финансирование общественной инфраструктуры (дороги, транспорт, общественные здания и тому подобное) получило свое развитие в Великобритании благодаря закону Private Finance Initiative (PFI) с начала 1990-х годов; сейчас такие проекты обычно известны как государственно-частное партнерство (РРРs).

• Финансирование безудержного мирового распространения сетей мобильной телефонной связи получило свое развитие в конце 1990-х годов.

Анализ проектного финансирования, основанного на привлечении займов, предоставленных заимодавцами из частного сектора, в разрезе промышленных секторов в последние годы иллюстрирует эти тенденции (табл. 1.1). Результаты отмены государственного контроля на ряде предприятий электроэнергетики в США в последние годы и рост инвестиций в развитие мобильной связи во всем мире особенно показательны на основании представленных цифр. Устойчивый рост практики проектного финансирования для РРР-проектов (инфраструктура и недвижимость) также просматривается достаточно хорошо. (В главе 3 представлен более полный анализ по географическому признаку.)

Если допустить, что в среднем долг составляет 70 % от итоговой стоимости проекта, то на основании этих цифр в 2001 году 190 миллиардов долларов США новых инвестиций в мире были профинансированы посредством проектного финансирования заимодавцами из частного сектора.

Следует отметить, что эти статистические данные не включают в себя прямое кредитование проектов, которое осуществляют экспортные кредитные агентства[1] и многосторонние банки развития (см. главу 10) или другие государственные агентства. Помимо этого, а) из-за спорности вопроса, можно или нет рассматривать определенные ссуды структурного финансирования как проектное финансирование (см. § 1.4), и б) вследствие того, что границы между проектным финансированием и финансированием проектов не всегда точно определены, рыночная статистика, компилированная из различных источников, может различаться в значительной степени[2]; однако общие тенденции и масштаб проектного финансирования достаточно очевидны.

§ 1.2. Особенности проектного финансирования

Структуры проектного финансирования различаются между собой для различных промышленных секторов, а также при заключении различных договоров: не существует такого понятия, как стандартное проектное финансирование, так как каждый договор имеет свои собственные уникальные характеристики. Но существуют общие принципы, лежащие в основе подхода проектного финансирования.

Некоторые типичные характеристики проектного финансирования следующие.

• Оно осуществляется для «ограниченного» проекта (проекта, который юридически и экономически является самодостаточным) через юридическое лицо, которое специализируется в этом направлении (обычно это компания) и бизнес которого определяется только этим проектом (project company – проектная компания).

• Как правило, чаще оно осуществляется для нового проекта, чем для уже созданного бизнеса (хотя ссуды проектного финансирования могут рефинансироваться).

• Существует высокое соотношение долга к собственному капиталу («финансовый рычаг») – грубо говоря, ссуда при проектном финансировании может составлять 70–90 % от стоимости проекта.

• Не существует гарантий от инвесторов в проектную компанию (финансирование без регресса) или только ограниченные гарантии (финансирование с ограниченным регрессом) для заемного капитала проектного финансирования.

• Заимодавцы при выплате процентов и долгов (обслуживание долга) рассчитывают в большей степени на проектный будущий денежный поток, который будет генерироваться проектом, чем на стоимость их активов или анализ исторических финансовых результатов.

• Основными гарантиями для заимодавцев являются контракты проектной компании, лицензии или права собственности на пользование природными ресурсами; физические активы проектной компании, вероятно, будут стоить намного меньше, чем долг, если они будут распроданы после невыполнения условий финансирования.

• Проект имеет ограниченный срок жизни, определяемый такими факторами, как срок действия контрактов или лицензий или величина запасов природных ресурсов, и, следовательно, долг проектного финансирования должен быть полностью выплачен к концу срока жизни проекта.

Следовательно, проектное финансирование отличается от корпоративной ссуды, которая в первую очередь одалживается под бухгалтерский баланс компании, прогнозируется путем экстраполяции денежных потоков прошлых периодов и прибыли и предполагает, что компания будет продолжать вести свой бизнес неопределенный период времени и, следовательно, сможет возобновлять свои ссуды (rolling-over – замена более ранней ссуды на новую с более поздним сроком погашения).

Проектное финансирование состоит из многочисленных строительных блоков, однако не все они обязательно будут входить в каждое соглашение проектного финансирования (см. § 1.4), и, вполне вероятно, могут существовать контракты и соглашения, кроме тех, что указаны на рис. 1.1.

Само по себе проектное финансирование имеет две составляющие:

• собственный капитал, предоставленный инвесторами проекта;

• заемный капитал проектного финансирования, предоставленный одной или несколькими группами заимодавцев.

Заемный капитал проектного финансирования имеет приоритет требования к чистому операционному денежному потоку проекта; доход инвесторов от собственного капитала в этом случае больше зависит от успешности всего проекта в целом.

Контракты, заключенные проектной компанией, обеспечивают поддержку проектному финансированию, в частности, путем перераспределения рисков среди других участников проекта, на основании проектных контрактов, частично формируя «пакет защиты» для заимодавцев. Проектные контракты могут включать следующее.

• Соглашение о проекте, которое может быть:

– или соглашением на производство и продажу продукции (off-take contract) (например, соглашение о покупке энергии), на основании которого продукция, произведенная в рамках проекта, будет продаваться по формуле долгосрочного ценообразования;

– или концессионным договором (concession agreement) с представителем государственных органов власти или другой общественной организации, который дает проектной компании право сооружать проект и получать прибыль от него, поставляя услуги или государственному сектору (например, общественные здания), или непосредственно общественности (например, платная автомобильная дорога).

В качестве альтернативы проектная компания может иметь лицензию на производство работ согласно общепринятому законодательству (например, сеть для мобильных телефонов).

Другие проектные контракты, например такие.

• Договор на инжиниринг, поставку оборудования и строительство (engineering procurement and construction – EPC contract) «под ключ», согласно которому проект будет разработан и реализован за определенную цену и с завершением к определенной дате.

• Контракт на поставку сырья и топлива (input supply contract), согласно которому топливо или другое сырье для проекта будут поставляться по формуле долгосрочного ценообразования в согласованных объемах.

• Контракт на эксплуатацию и обслуживание (operation and maintenance – О&M contract), согласно которому третьи лица будут нести ответственность за управление проектом, после того как он будет построен.

• Соглашение о правительственной помощи (government support agreement) (обычно применяется в развивающихся странах), которое может обеспечить различные виды поддержки, такие как гарантии закупок или налоговые льготы для инвестиций в проект.

Проектное соглашение детально будет рассмотрено в главе 5, а другие проектные контракты – в главе 6. Конечно, ни одна из этих структур или договорные отношения не являются уникальными для проектного финансирования; любая компания может иметь инвесторов, подписать контракты, получить лицензию у правительства и тому подобное; однако взаимная значимость этих вопросов и способ, которым они связаны между собой, – это ключевой фактор проектного финансирования.

§ 1.3. Проектное финансирование и приватизация

Проектное финансирование следует отличать от приватизации, которая:

– или передает права собственности на активы государственного сектора в частный сектор – этот процесс не обязательно вовлекает проектное финансирование, приватизированная – бывшая ранее государственной – компания может привлечь любое требуемое финансирование посредством корпоративного займа;

– или предусмотрена для услуг, поставляемых частными компаниями, ранее поставлявшихся государственным сектором (например, уборка улиц). Опять же нет необходимости привлекать проектное финансирование: возможно, частной компании не потребуется значительных капиталовложений, и, таким образом, нет необходимости в финансировании вообще и можно использовать корпоративный заем для привлечения требуемого финансирования для инвестиций по обеспечению обслуживания.

Проектное финансирование может соответствовать варианту, представленному на рисунке, если компания нуждается в финансировании для строительства общественной инфраструктуры на основе контракта или лицензии, например таких.

• Контракт на покупку продукции, на основании которого будет реализован проект, чтобы продавать его продукцию организациям государственного сектора (например, строительство электростанции для дальнейшей продажи электричества электрической компании, которая занимается ее распределением и принадлежит государству).

• Концессионное соглашение, на основании которого будет реализован проект для поставки услуг организации государственного сектора (например, снабжение государственного госпиталя предметами жизнедеятельности и оборудованием).

• Концессионное соглашение, на основании которого будет реализован проект для поставки услуг для общественности, обычно поставляемых государственным сектором (например, платная автодорога).

• Концессионное соглашение или лицензия, на основании которых будет реализован проект для поставки новых услуг общественности (например, сеть мобильной телефонии).

Такие проектные соглашения с государственным сектором, которые обеспечивают основу для проектного финансирования, могут иметь несколько различных форм.

Build-own-operate-transfer (BOOT) projects – проекты на строительство – владение – управление и передачу прав собственности. Проектная компания сооружает проект, владеет и управляет им на протяжении определенного периода времени, получая прибыль от него на протяжении этого периода времени, по окончании которого права собственности на него передаются обратно государственному сектору. Например, проектная компания может построить электростанцию, владеть ею двадцать лет, в течение которых сгенерированная ею энергия будет продаваться на основании контракта на покупку, а по истечении этого периода права собственности вернутся в государственный сектор.

Build-operate-transfer (BOOT) projects – проекты на строительство – управление и передачу прав собственности (также известные как проекты на проектирование – строительство – финансирование – управление (Design-build-finance-operate (DBFO) projects)). В этом случае проектная компания никогда не имеет прав собственности на активы, используемые для обеспечения проектных услуг. Однако проектная компания сооружает проект и имеет право получать прибыль от управления этим проектом (ей также может быть предоставлен договор аренды на место сооружения проекта и связанных с ним зданий и оборудования в период действия проекта – они известны как проект на строительство – аренду и передачу (Build-lease-transfer (BLT) project) или проект на строительство – аренду – управление и передачу (Build-lease-operate-transfer (BLOT) project). Эти структуры используются в тех случаях, когда общественный характер проекта делает его неприемлемым для владения компаний из частного сектора – к примеру, дорога, мост или туннель, – и, следовательно, права собственности всегда остаются в государственном секторе.

Проект на строительство – передачу прав собственности и управление (Build-transfer-operate (BTO) project). Практически то же самое, что и ВОТ-проект, за исключением того, что государственный сектор не принимает прав собственности, пока строительство не закончено.

Проекты на строительство – владение и управление (Build-own-operate (BOO) projects). Это проекты, в которых права собственности на проект остаются в проектной компании в течение всего срока жизни проекта – например, электростанция в приватизированной электроэнергетике или сеть мобильной телефонии. Следовательно, проектная компания получает прибыль от любой остаточной ценности проекта (проектные соглашения с частным сектором обычно тоже относят к этой категории).

Существуют другие варианты акронимов для различных проектных структур, и рынок проектного финансирования не всегда использует их согласованно – например, ВОТ-проект часто означает «строительство – владение – передача», то есть то же самое, что и ВООТ-проект.

Понятно, что проектная компания всегда предпочитает владеть проектными активами. Но с точки зрения проектного финансирования факт передачи прав собственности на проект государственному сектору через короткий или длинный период времени, или же ситуация, когда права собственности на неограниченный срок остаются у компании частного сектора или же эти права никогда не принадлежат компании из частного сектора, определяют небольшие различия. Это объясняется тем, что реальная ценность при проектном финансировании заключается не во владении активами проекта, а в праве получать денежные потоки, генерируемые этим проектом. Но хотя эти различные структуры собственности имеют ограниченную важность для заимодавцев, любая долгосрочная остаточная ценность проекта (это может быть в ВОО-проекте, но не в ВООТ/ВОТ/ВТО-проекте) может иметь существенное значение для инвесторов при оценке их вероятного дохода.

§ 1.4. Проектное финансирование и структурное финансирование

Хотя существуют общие характеристики и особенности в том, что рынок называет сделками проектного финансирования, но, как мы уже упоминали ранее, не все «строительные блоки», представленные на рис. 1.1, входят в проектное финансирование.

• Если продукция проекта – это предметы общего потребления, для которых существует широкий рынок (например, нефть), то нет необходимости в заключении контракта на покупку продукции.

• Проект, связанный с платной автодорогой, имеет концессионное соглашение, но не имеет контракта на покупку.

• Проект по развитию сети мобильной телефонии, как правило, строится без контракта, где зафиксирована стоимость проекта и сроки его строительства, и не имеет контракта на покупку продукции.

• Проекты, связанные с разработкой полезных ископаемых или нефти и газа, базируются на концессии или лицензии на добычу сырья, но проектная компания может продавать продукцию на рынке без контракта на покупку.

• Проект, который не использует топливо или подобное сырье, не требует контракта на поставку сырья.

• Соглашение о федеральной помощи, как правило, заключается для проектов в развивающихся странах.

Следовательно, не существует точных границ между проектным финансированием и другими типами финансирования, в которых привлекается относительно высокий уровень заимствования для финансирования бизнеса; также границы стираются, по мере того как сделки, которые начинаются как новые проекты, затем укореняются и рефинансируются, – такое рефинансирование в большей степени принимает черты корпоративного займа.

Заимодавцы сами проводят границы между проектным финансированием и другими типами кредитования, основанными скорее на практическом использовании, чем теории, принимая во внимание, что навыки, используемые кредитными специалистами для проектного финансирования, могут также быть использованы в подобных типах финансирования. Многие заимодавцы рассматривают проектное финансирование как часть своих операций структурного финансирования, к которым можно отнести любой вид финансов, где специализированный целевой инструмент (special purpose vehicle – SPV), аналогично проектной компании, должен рассматриваться как заемщик для привлечения финансирования при помощи структур собственного и заемного капитала, чтобы организовать денежный поток, в отличие от корпоративных ссуд, которые выдаются уже существующему заемщику (см. § 4.1). Как результат, статистику рынка проектного финансирования нужно рассмотреть с некоторой осторожностью, поскольку она может включать в себя или не включать крупные сделки, находящиеся на стыке проектного финансирования с другими типами структурных финансов.

Примеры других типов структурного финансирования и их отличий от проектного финансирования могут включать следующее.

Финансирование дебиторской задолженности. Оно базируется на предоставлении займов под денежный поток устоявшегося бизнеса, включает привлечение финансирования через специализированный целевой инструмент, сходный с проектной компанией (но, как правило, без учета бухгалтерского баланса истинного владельца денежного потока), денежный поток может быть рассчитан по основному бизнесу (например, сеть отелей) или с учетом специальных контактов, которые являются предпосылками для этого денежного потока (например, потребительское кредитование, торговые контракты и тому подобное). Ключевое отличие от проектного финансирования заключается в том, что финансирование дебиторской задолженности основывается на проецировании денежного потока от уже устоявшегося проекта.

Хотя телекоммуникационное финансирование часто относят к проектному финансированию, оно имеет очень мало общих характеристик с другими типами проектного финансирования. Можно сказать, что оно находится на полпути между финансированием дебиторской задолженности и «истинным» проектным финансированием, но займы обычно не выдаются, пока не определена выручка (см. § 7.8.7).

Секьюритизация. Если финансирование дебиторской задолженности обеспечивается на рынке облигаций (см. § 4.2), то это называется секьюритизацией дебиторской задолженности. (Также было несколько примеров секьюритизации дебиторской задолженности вследствие заимствования для проектного финансирования в банках, но пока это не стало существенной особенностью рынка.)

Финансирование, направленное на покупку контрольного пакета акций компании с помощью кредита (leveraged buyout – LBO) или приобретение компании группой менеджеров (management buyout – MBO). Такое финансирование с высоким коэффициентом соотношения собственного и заемного капитала предполагает приобретение существующего бизнеса через портфельных инвесторов (LBO-финансирование) или своим собственным менеджментом (MBO-финансирование). Обычно оно базируется на смешивании денежного потока бизнеса и стоимости его активов. Как правило, не привлекается финансирование для строительства нового проекта и не используются контракты как средство безопасности, как это делается в проектном финансировании.

Финансирование поглощений. Возможно, самый большой сегмент структурных финансов, финансирование поглощений позволяет компании А приобретать компанию В, используя заимствование с высоким финансовым рычагом. В этом отношении оно похоже на LBO– и MBO-финансирование, но базируется на объединении бизнесов двух компаний.

Финансирование активов. Финансирование активов основывается на предоставлении займов под стоимость активов, которые можно легко продать на открытом рынке, например финансирование авиации или недвижимости (собственности), тогда как заимствование при проектном финансировании осуществляется под денежный поток, сгенерированный активом, который может иметь небольшую стоимость на открытом рынке.

Лизинг. Лизинг – это форма финансирования активов, при котором права собственности на финансируемый актив остаются у арендодателя (например, заимодавца) (см. § 2.4).

§ 1.5. Почему используют проектное финансирование?

Проект может быть профинансирован компанией скорее в дополнение к ее уже существующему бизнесу, чем на самостоятельной основе. В этом случае компания использует доступные для нее денежные средства и кредитные линии для платежей по проекту и, если необходимо, привлекает новые кредитные линии или даже новый акционерный капитал для финансирования (например, она может использовать корпоративное финансирование). Это может быть обосновано балансовым отчетом и отчетом о прибылях. Корпоративный заем для финансирования проекта с точки зрения организации – это действительно просто, быстро и дешево.

Проектное финансирование, в отличие от корпоративного заимствования, не имеет бизнес-отчетов, служащих основанием при принятии решения о предоставлении финансирования. Тем не менее заимодавцы должны быть уверенными, что им будет возмещено, особенно принимая во внимание дополнительный риск от высокого уровня долга, свойственный сделкам проектного финансирования. Это означает, что им необходимо иметь высокую убежденность, что проект а) может быть выполнен в оговоренные сроки и с оговоренным бюджетом; б) является технически способным к действию, как он был спроектирован, и с) что денежного потока, сгенерированного проектом, будет достаточно, чтобы покрыть их заимствование соответствующим образом. Проектная экономика также должна быть достаточно здравой, чтобы справиться с любыми временными проблемами, которые могут возникнуть.

Таким образом, заимодавцы должны оценить продолжительность проектных контрактов с особой тщательностью, поскольку они обеспечивают основу для расчета стоимости проекта и операционного денежного потока и размер рисков, свойственных проекту. Они нуждаются в гарантиях, что проектные риски распределены между соответствующими участниками проекта, помимо проектной компании, а где это невозможно, смягчены другими способами. Этот процесс известен как «проверка должной добросовестности» (due diligence). Процедура «проверки должной добросовестности» часто может оказаться причиной замедления и срыва работы разработчика проекта, поскольку заимодавцы неизбежно склонны участвовать (впрямую или косвенно) в переговорах по условиям проектных контрактов – но это неотъемлемая часть привлечения заимствования для проектного финансирования. (Проблемы, возникающие в связи с проведением процедуры «проверки должной добросовестности», рассматриваются в главах 7, 8 и 9.)

Заимодавцам также необходимо продолжать отслеживать и контролировать деятельность проектной компании, чтобы обеспечить основополагающий принцип, согласно которому они будут ориентироваться, что риски не являются взрывоопасными. Это также позволяет инвесторам иметь более независимый менеджмент при управлении проектом, чем в случае с корпоративным финансированием. (Контроль, наложенный заимодавцами, рассматривается в главе 12.)

Помимо того что это медленный и сложный процесс, который приводит к некоторой потере контроля над проектом, проектное финансирование – это также и дорогой метод финансирования. Маржа заимодавцев в стоимости капитала может в два-три раза превышать этот показатель для корпоративного финансирования; процессы, связанные с «проверкой должной добросовестности» и контролем, а также эксперты, нанятые с этими же целями (см. § 4.4), также значительно увеличивают затраты.

Необходимо подчеркнуть, что проектное финансирование не может быть использовано для финансирования проекта, который нельзя профинансировать иным способом.

§ 1.5.1. Почему инвесторы применяют проектное финансирование

Почему, несмотря на эти факторы, инвесторы вынуждены использовать проектное финансирование? Существует множество причин для этого.

Высокий финансовый рычаг. Одна из основных причин использования проектного финансирования заключается в том, что инвестирование в венчурные проекты, такие как производство энергии или строительство дорог, должно быть долгосрочным, но не предлагает неотъемлемо высокую доходность: высокий финансовый рычаг увеличивает доходы инвесторов.

Таблица 1.2 представляет (очень упрощенно) примеры выгодного использования финансового рычага для увеличения доходов инвесторов. Колонки для низкого финансового рычага и высокого финансового рычага относятся к одному и тому же показателю инвестиций в 1000, которые генерируют выручку в 100 в год. Если они финансируются с долей заимствования в 30 %, как представлено в колонке с низким финансовым рычагом (типичный уровень заимствования для хорошего корпоративного кредита), то доходность собственного капитала составляет 12 %. С другой стороны, если они финансируются с долей заимствования в 80 % (стиль проектного финансирования), то доходность собственного капитала (со сниженным уровнем) составляет 22 %, несмотря на увеличение стоимости заимствования (отражает более высокий риск для заимодавцев).

Таким образом, проектное финансирование использует в своих интересах факт, что заимствование дешевле, чем собственный капитал, потому что заимодавцы желают получать более низкий доход (при более низком риске), чем инвесторы в акционерный капитал. Естественно, инвесторам необходимо быть уверенными, что инвестиции в проект не подвергнутся опасности, будучи обремененными долгами, и поэтому должны пройти через упоминаемый ранее процесс «проверки должной добросовестности», чтобы гарантировать благоразумность финансовой структуры. Конечно, аргумент можно повернуть и в обратную сторону и сказать, что если проект имеет высокий финансовый рычаг, то он неотъемлемо имеет более высокий риск, и, таким образом, следует генерировать более высокий доход для инвесторов. Но в проектном финансировании более высокий финансовый рычаг может быть достигнут только там, где уровень риска для проекта ограничен.

Налоговая льгота. Дальнейший фактор, который определяет привлекательность высокого финансового рычага, заключается в том, что проценты на капитал не облагаются налогом, тогда как дивиденды акционеров таких льгот не имеют, что делает заимствование даже дешевле, чем наличие собственного капитала, и, следовательно, повышает привлекательность использования высокого финансового рычага. Таким образом, в примере, приведенном выше, если налоговая ставка составляет 30 %, то прибыль после уплаты налогов в случае с низким финансовым рычагом составляет 60 (85 × 70 %), или доходность собственного капитала после налогообложения в 8,5 %, тогда как в случае с высоким финансовым рычагом она составит 31 (44 × 70 %), или доходность собственного капитала после налогообложения в 15,4 %.

Вполне возможно, что в крупных проектах на начальных стадиях реализации будет высокий уровень налогового вычета, потому что стоимость капитала уменьшается на величину налогов (см. § 11.7.1), поэтому способность обеспечивать дальнейшее уменьшение процентов относительно налогов в то же самое время не может быть значительной.

Внебалансовое финансирование. Если инвестор должен привлечь кредитование и затем вложить его в проект, то это будет четко отражено в бухгалтерском балансе. Структура проектного финансирования может позволить инвестору сохранять заимствование вне бухгалтерского баланса, однако, как правило, только в случае, если это миноритарный акционер проекта, что чаще встречается, если проектом владеют с учреждением совместного предприятия. Сохранение заимствования вне бухгалтерского баланса иногда рассматривается как дополнительная выгода для позиционирования компании на финансовых рынках, но акционерам компании и заимодавцам следует учитывать риски, связанные с любым видом внебалансовой деятельности, которые в общем случае отображаются в примечаниях при опубликовании бухгалтерской отчетности, даже если они не упоминаются в статьях бухгалтерского баланса, поэтому, хотя совместные предприятия часто привлекают проектное финансирование по другим причинам (рассмотрим их далее), не стоит его использовать только для того, чтобы сохранять заимствование вне бухгалтерских балансов инвесторов.

Кредитование мощностей. Проектное финансирование увеличивает уровень заимствования, который может быть прокредитован под проект: финансирование без регресса, привлекаемое проектной компанией, как правило, не рассчитывается под корпоративную кредитную линию (следовательно, в этом отношении оно может быть внебалансовым). Таким образом, оно может увеличить итоговую мощность инвестора, под которую берется заимствование, и, следовательно, способность отвечать за несколько крупных проектов одновременно.

Ограничение риска. Инвестор проекта, привлекая фонды через проектное финансирование, как правило, не гарантирует выплату долга – и, следовательно, риск ограничивается суммой инвестированного акционерного капитала. Кредитный рейтинг компании также маловероятно будет понижен, если риски инвестиций в проект ограничены через структуру проектного финансирования.

Распределение риска / совместное предприятие. Проект также может быть слишком большим, чтобы один инвестор брал ответственность за его реализацию, следовательно, могут быть приглашены другие инвесторы, чтобы разделить риск, и создается совместная проектная компания. Это позволяет распределить риск между инвесторами и ограничивает величину риска для каждого инвестора, который связан с сущностью заимствования без регресса проектной компанией.

По мере реализации проекта может возникнуть необходимость в крупных расходах с достаточно большой степенью риска, что их придется списать. Если проект не будет продвигаться вперед (см. § 3.2), разработчик проекта может также привлечь партнера на стадии развития проекта, чтобы разделить этот риск.

Такой подход также может быть использован для привлечения «ограниченных партнеров» в проект (например, с помощью передачи части акционерного капитала проектной компании покупателю продукции, который при этом обязан подписать долгосрочный контракт на покупку продукции без обязательств вносить какие-либо денежные (наличные) инвестиции, или с инвестициями, ограниченными небольшой частью акционерного капитала).

Создание совместного предприятия также позволяет уменьшить риски, связанные с проектом при объединении компетенции (например, знание местных условий плюс технические знания; опыт в сооружении плюс компетенция при эксплуатации; компетенция при эксплуатации плюс искусство маркетинга). В этих случаях значимые проектные контракты (например ЕРС-контракт или О&M-контракт), как правило, распределяются между партнерами с соответствующей компетенцией (но см. § 3.1).

Долгосрочное финансирование. Займы проектного финансирования, как правило, имеют более длительные сроки, чем при корпоративном финансировании. Долгосрочное финансирование необходимо в случаях, когда профинансированные активы обычно имеют высокую стоимость капитала, которая не может быть возмещена в короткие сроки без перекладывания на стоимость конечной продукции. Поэтому займы для энергетических проектов часто длятся почти двадцать лет, а проекты, связанные с инфраструктурой, даже еще дольше. (Проекты, связанные с нефтью, газом и минералами, как правило, имеют более короткие сроки, потому что добываемые запасы истощаются еще быстрее, и проекты, связанные с телекоммуникациями, также имеют более короткие сроки, потому что технологии, используемые при их реализации, имеют относительно короткий срок жизни.)

Растущий кредит. Если покупатель имеет лучшие условия кредитования, чем инвестор в акции, то это позволит привлечь кредит для проектного финансирования на более хороших условиях, чем инвестор мог бы себе позволить при получении корпоративной ссуды.

Неравноценное партнерство. Часто проекты объединяют у одного разработчика, который имеет идею, но недостаточно денег, и затем он должен найти инвесторов. Структура проектного финансирования, которая требует меньшего собственного капитала, позволяет слабеющему разработчику сохранять равноценное партнерство, благодаря тому что при более низком абсолютном уровне собственного капитала в проекте от слабеющего партнера требуются меньшие инвестиций.

§ 1.5.2. Экономический эффект проектного финансирования для третьих лиц

Существует экономический эффект для покупателя или конечного пользователя продукции или услуги, поставляемой проектом, и точно так же существует экономическая выгода для правительства страны, где этот проект расположен.

Более низкая стоимость продукции или услуги. Чтобы платить самую низкую цену за продукцию или услугу, поставляемую проектом, покупатель или конечный пользователь будут заинтересованы привлечь в проект максимально возможный уровень кредитования, и таким образом структура проектного финансирования становится экономически эффективной. Это можно продемонстрировать, если провести расчеты, представленные в табл. 1.2, наоборот: предположим, инвестор проекта требует доходность в 15 %, тогда согласно данным, представленным в табл. 1.3, чтобы сгенерировать ее при финансировании с низким финансовым рычагом, требуется выручка в 120. А при финансировании с высоким финансовым рычагом – только в 86, и, следовательно, стоимость покупателя или конечного пользователя снижается значительно. (В финансовой теории инвестор в акции компании с высоким финансовым рычагом будет ожидать более высокой доходности, чем инвестор в компании с низким финансовым рычагом, на основании того, что высокий финансовый рычаг равнозначен высокому риску. Однако, как было рассмотрено ранее, такой результат не характерен для инвестиций проектного финансирования, так как его высокий финансовый рычаг не предполагает высокую степень риска.)

Поэтому если покупатель или конечный пользователь хочет зафиксировать долгосрочные закупки продукции проекта по самой низкой цене и способен влиять на финансирование проекта, то использование проектного финансирования должно поощряться, например, согласием подписать проектное соглашение, которое соответствует финансовым требованиям проекта.

Дополнительные инвестиции в общественную инфраструктуру. Проектное финансирование может обеспечить субсидирование дополнительных инвестиций в инфраструктуру, которые государственный сектор не может гарантировать другим способом из-за экономических или финансовых ограничений бюджета инвестиций государственного сектора.

Безусловно, если государственный сектор платит за проект на основании долгосрочного проектного соглашения, то можно сказать, что проект, финансируемый таким образом, – это просто внебалансное финансирование для государственного сектора и, следовательно, должно так или иначе быть включено в бюджет государственного сектора. Является ли этот аргумент обоснованным, зависит от степени, до которой государственный сектор передал реальный риск проекта в частный сектор.

Передача риска. Контрактная структура проектного финансирования передает риски, например риск превышения стоимости проекта от государственного сектора, в частный. Она также обычно предусматривает платежи только тогда, когда сталкивается со специфичными работами, следовательно, частному сектору передается риск, что этого не произойдет.

Более низкая стоимость проекта. Частное финансирование сейчас широко используется для проектов, которые в предыдущие годы были бы построены и управлялись бы государственным сектором (см. § 1.3). Помимо снижения давления на бюджет государственного сектора, такие РРР-проекты отличаются тем, что частный сектор зачастую может строить и управлять такими инвестициями с большей рентабельностью, чем государственный сектор, даже с учетом более высокой стоимости проектного финансирования по сравнению с финансированием государственного сектора.

Эта более низкая стоимость является функцией от:

• общей тенденции государственного сектора усложнять проект в техническом плане и значительно завышать расходы по его реализации;

• большего опыта по контролю и управлению за реализацией и эксплуатацией проектов, накопленного частным сектором (основанного на том, что частный сектор способен предложить лучшие стимулы хорошим управленцам);

• частного сектора, который принимает на себя основополагающий риск, связанный с перерасходом средств на сооружение и эксплуатацию проекта, что очень характерно для государственного сектора;

• управления обслуживанием на протяжении всего срока жизни проекта, а не принятием временных мер при обслуживании проекта, зависящих от дальнейших возможностей финансирования государственным сектором.

Однако эти предпосылки для уменьшения стоимости могут быть размыты при «растянутости сделки» (например, увеличение в стоимости в период проведения детальных переговоров по срокам реализации проекта или при изменении спецификаций в период переговоров – см. § 3.6.3).

Тщательная проверка третьих лиц. Государственный сектор может получить выгоды при проведении независимой процедуры «проверки должной добросовестности», которую осуществляют заимодавцы, желающие быть уверенными, что все обязательства, связанные с проектными контрактами, адекватно взаимодействуют с возникающими рисками.

Прозрачность. В связи с тем что проектное финансирование является самодостаточным (то есть оно имеет дело только с активами и обязательствами, затратами и доходами отдельного проекта), истинная себестоимость продукции или услуги может быть легко измерена и проконтролирована. Также, если спонсор занимается регламентируемым бизнесом (например, распределением электроэнергии), нерегламентируемый бизнес может быть представлен для отдельного финансирования и на конкурентной основе с использованием структуры проектного финансирования.

Дополнительное внутреннее инвестирование. Для развивающихся стран проектное финансирование открывает новые возможности для инвестиций в инфраструктуру, раз оно может быть использовано для создания внутреннего инвестирования, которое в ином случае не могло бы появиться. Более того, успешное проектное финансирование для крупных проектов, например таких, как электростанция, может действовать как пример для продвижения дальнейших инвестиций в расширяющуюся экономику.

Технологическая прозрачность. Для развивающихся стран проектное финансирование обеспечивает способ генерирования инвестиций в инфраструктуру по рыночной цене, для которых национальная экономика может не иметь ни источников финансирования, ни навыков.

Глава 2. Рынки проектного финансирования

Эта глава дает обзор рынков частного заимствования для проектного финансирования. Особое внимание уделено коммерческим банкам (см. § 2.1) и инвестором в облигации (см. § 2.2), также рассматривается использование мезонинного[3] заимствования или субординированного заимствования (см. § 2.3), лизинг (см. § 2.4) и торговое финансирование (см. § 2.5). Заимствования и гарантии, обеспеченные экспортными кредитными агентствами и многосторонними и двусторонними банками развития, наиболее распространенные для проектов в развивающихся странах, где частный сектор не желает брать на себя кредитный риск в соответствующей стране, рассматриваются в главе 10 (см. § 2.6).

Частное заимствование для проектного финансирования обеспечивается двумя основными источниками: коммерческими банками и инвесторами в облигации. Коммерческие банки обеспечивают долгосрочное заимствование для проектных компаний; держатели облигаций (как правило, это долгосрочные инвесторы, такие как страховые компании и пенсионные фонды) покупают долгосрочные облигации (торгуемые инструменты заимствования), выпускаемые проектными компаниями. Хотя законодательные структуры, процедуры и рынки различны, критерии, согласно которым привлекается заимствование, практически одинаковые на каждом из этих рынков. (Понятие «заимодавцы», используемое в этой книге, означает или банковское кредитование, или инвестора в облигации.)

В 2001 году (согласно рыночной статистике, собранной журналом Project Finance International) итоговая сумма заимствования проектного финансирования, привлеченного от частных заимодавцев, составляла приблизительно сумму в 133 миллиарда долларов США, из которых 108 миллиардов долларов США – это банковское кредитование, а 25 миллиардов долларов США – облигации. Приблизительно треть от всей суммы, 47 миллиардов долларов США, было привлечено для проектов в Соединенных Штатах, и 38 миллиардов долларов США пошло на проекты в Западной Европе.

Всемирный банк оценивает, что итоговая сумма банковского кредитования, предназначенного для развивающихся стран, в 2000 году равнялась 125 миллиардам долларов США, а облигационный долг был на сумму в 77 миллиардов долларов США[4]. Основываясь на статистике журнала Project Finance International (которая не полностью сопоставима), развивающиеся страны (особенно в Латинской Америке) привлекли приблизительно 35 миллиардов долларов США заимствования для проектного финансирования в 2000 году, из которых 31 миллиард был привлечен в банках, а 4 миллиарда – на рынке облигаций. Всемирный банк также оценивает, что итоговая сумма частных инвестиций в инфраструктуру развивающихся стран в 1999 году (за исключением проектов, связанных с полезными ископаемыми) составляла сумму в 68 миллиардов долларов США[5], которая сопоставима с 20 миллиардами долларов США заимствования для проектного финансирования для развивающихся стран в том же году. Следовательно, важность проектного финансирования для развивающихся стран очевидна.

Следует отметить, что статистика журнала Project Finance International не включает прямого предоставления займов для частного сектора экспортно-кредитными агентствами и многосторонними банками развития, хотя в действительности эти показатели включают ссуды, гарантируемые ими. Статистика также не включает займы национальных (двухсторонних) банков развития и некоторых национальных коммерческих банков в развивающихся странах. И, следовательно, цифры слегка преуменьшают уровень проектного финансирования для развивающихся стран. Показатели банковских кредитов также относятся скорее к суммам, переданным за год, чем к тем, которые действительно были заимствованы, и показатели включают рефинансирование других займов на основе проектного финансирования.

§ 2.1. Коммерческие банки

Коммерческие банки – это самые крупные поставщики проектных финансов (cм. § 4.1), в 2001 году 82 % заимствования для проектного финансирования у частного сектора приходилось на них. Распределение между различными секторами рынка, представленное в табл. 1.1, в отношении рыночного финансирования частным сектором в целом пропорционально отражает ситуацию на банковском рынке.

§ 2.1.1. Области применения

Как можно заметить на основании данных, представленных в табл. 2.1, банковская деятельность по проектному финансированию в основном концентрируется в Северной и Южной Америках (особенно в США) и Западной Европе. В связи с последними изменениями на наиболее активных рынках проектного финансирования можно сделать следующие выводы.

• Соединенные Штаты. В 2000–2001 годах бизнес проектного финансирования определялся в первую очередь крупными инвестициями в электроэнергетику, а также в телекоммуникации.

• Бразилия. Резкое увеличение кредитования в Бразилии в 2000 году в основном базировалось на нескольких крупных проектах, связанных с добычей нефти и газа. В 2001 году они продолжались параллельно с реализацией энергетических проектов, но на более низком уровне.

• Мексика. Высокий уровень деятельности в электроэнергетике и телекоммуникациях.

• Германия. Резкое увеличение в 2000 году в основном базировалось на проектах, связанных с развитием мобильной телефонии, и производстве кабельной продукции.

• Италия. Рост в 2000–2001 годах отражает начало итальянской программы по реализации РРР-проектов, а также финансирование ряда крупных энергетических и телекоммуникационных проектов.

• Португалия. Показатели отражают действующую программу РРР-проектов при строительстве дорог.

• Великобритания. Основной пользователь проектного финансирования для своих PFI (PPP) – программ, а также при реализации телекоммуникационных и энергетических проектов.

• Турция. Проектное финансирование применялось в основном в проектах, связанных с производством энергии.

• Испания. Показатели 2001 года отражают основные проекты, связанные с финансированием телекоммуникационной промышленности и инфраструктуры, а также энергетических проектов.

• Австралия. Подобно Великобритании, Австралия имеет значительные РРР-программы, и проектное финансирование также используется для проектов, связанных с добычей полезных ископаемых, и энергетических проектов.

• Япония. Показатели 2001 года отражают развитие японской РРР-программы.

На Ближнем Востоке проектное финансирование использовалось в фармацевтической промышленности, LNG и (много позднее) проектах, связанных с производством энергии. Показатели финансирования колеблются от года к году в связи с тем, что они базируются на относительно маленьком количестве больших проектов. Проектное финансирование претерпело значительные трудности в Азии в 1996–1997 годах при реализации проектов, связанных с производством энергии. Многие из них имели проблемы из-за катастрофического обесценивания валюты в 1997 году (см. § 8.3.5), и к 2001 году общий уровень проектного финансирования бизнеса в Азии все еще был низким по сравнению с такими же рынками в Латинской Америке. В частности, после многообещающего начального роста в электроэнергетике развитие проектного финансирования в Китае и Индии пока ограничено. Точно такой же результат очевиден и для России, отказавшейся от обязательств по заимствованию в 1998 году.

§ 2.1.2. Банки на рынке

Как правило, для проекта в отдельной стране бывает предпочтительно привлечь финансирование в банках, работающих в этой стране. Прежде всего потому что они имеют обширные знания местных условий, а также потому что финансирование может быть обеспечено в национальной валюте, что позволит устранить риск обменного курса (см. § 8.3, но также и § 9.3.1).Таким образом, в развитых странах проекты, как правило, финансируются местными банками или иностранными банками с отделениями или филиалами в рассматриваемой стране. Такое финансирование составляет самую большую часть финансового рынка.

В некоторых развивающихся странах, однако, такой подход может быть непригодным. Там может не быть рынка для долгосрочного заимствования на национальном банковском рынке, или национальные банки могут не иметь опыта в проведении проектного финансирования. В некоторых развивающихся странах (таких как Индия и Бразилия) существует государственный сектор местных банков развития, которые могут помочь заполнить брешь, если местные коммерческие банки не способны обеспечить необходимое финансирование, но их возможности также ограниченны. Таким образом, международный банковский рынок также играет важную роль в проектном финансировании в развивающихся странах.

Можно сказать, что существует узкий круг приблизительно из 20 крупных банков, которые объединяют сделки проектного финансирования в качестве управляющих по заимствованию (lend managers) в мировом масштабе, достаточно крупные операции проектного финансирования были сконцентрированы в ключевых местах по всему миру. Как минимум ведущий международный банк проектного финансирования будет иметь одно представительство по проектному финансированию в США (чтобы осуществлять операции в обеих Америках), одно в Европе (чтобы осуществлять операции в Европе, на Ближнем Востоке и Африке) и одно представительство в Азии/Австралазии и, возможно (как минимум), 50 сотрудников в каждом из этих офисов. В таблице 2.2 приведены 20 ведущих банков в 2001 году.

В 2001 году всего 123 банка были лид-менеджерами при кредитовании проектного финансирования, большинство из них работают совместно в банковских группах (см. § 4.1.50). Сравнивая показатели для 20 топ-банков в табл. 2.2 с показателями, которые приведены в табл. 2.1, можно сделать вывод, что эти банки с объемом сделок на сумму 80 миллиардов долларов США составляют более чем 70 % рынка банковского кредитования для проектного финансирования.

Существует значительная разница в объемах проектного финансирования для бизнеса, организуемого банками в верхней и нижней частях таблиц. Топ-банки, занимающиеся полным спектром услуг проектного финансирования, ранжируются следующим образом.

• Национальное проектное финансирование в своих собственных странах (например, кредитование американских проектов, реализуемых в США, организуется нью-йоркским отделением банка из США).

• Национальное проектное финансирование в других странах, в которых они имеют действующие отделения (например, кредиты для австралийского проекта в австралийских долларах организуются сиднейским отделением банка из США).

• Трансграничное кредитование (например, кредиты для австралийского проекта в американских долларах США организуются нью-йоркским отделением банка из США).

Ряд банков, которые приведены в нижней части табл. 2.2, в большей степени специализируются на отдельной стране, регионе или типе финансирования и, следовательно, играют важную роль в таких специализированных областях.

Существует большое число других банков, которые также осуществляют деятельность на рынке проектного финансирования на следующем, более низком уровне в качестве субандеррайтера или участника синдицированного кредита. Некоторые из них участвуют в национальном кредитовании в своих собственных странах, другие – в синдикатах с широким диапазоном услуг по кредитованию по всему миру, которое первоначально было согласовано и осуществлено более крупными игроками рынка (см. § 4.1.8). Следовательно, прямое заимствование для проектного финансирования, в противоположность соглашениям о заимствовании, распространено среди достаточно широкого круга банков.

§ 2.2. Выпуск облигаций

С точки зрения заемщика, облигации, выпускаемые проектной компанией, в целом похожи на заем, но они в основном предназначены для небанковского рынка и принимают форму торгуемого инструмента заимствования (см. § 4.2). Выпускающий в обращение (например, проектная компания) соглашается выплачивать держателю облигации сумму стоимости облигации плюс проценты на момент фиксированных очередных дат в будущие периоды времени. Покупатели облигаций проектного финансирования – это инвесторы, которые требуют хорошую долгосрочную неизменную доходность без принятия риска на собственный капитал, отдельные страховые компании и пенсионные фонды. (Заметим, что облигация в этом контексте не имеет ничего общего с долговым обязательством или облигациями, выпускаемыми как ценные бумаги, например в УЗП-контракте – см. § 6.1.10.) Облигации могут быть также отнесены к ценным бумагам, простым векселям или облигациям акционерного общества. Рынок облигаций проектного финансирования в плане возможностей намного уже рынка банковского заимствования, но в некоторых странах он значителен по своим размерам.

Показатели рынка облигаций, представленные в табл. 2.3, иллюстрируют, что чуть меньше чем 16 миллиардов долларов США из объема всего рынка облигаций для проектного финансирования, в 25 миллиардов в 2001 году были размещены в США. В добавление к этому в США облигационное финансирование также привлекается и для финансирования проектов вне пределов страны, особенно для проектов в Латинской Америке. Показатели роста американского рынка облигаций для проектного финансирования в последнее время в первую очередь отображают продолжающееся снижение спроса на облигации в энергетике.

В некоторых других странах существуют развитые национальные рынки облигаций, где инвесторы готовы инвестировать в облигации проектного финансирования; это, например, Канада, Великобритания, Австралия и (в 2001 году) Малайзия и Южная Корея. Как видно из табл. 2.3, процесс развития рынка облигаций для проектного финансирования в Азии тяжело перенес кризис 1997 года. Принимая во внимание американское превосходство на рынке облигаций, не вызывает удивления тот факт, что наиболее активные инвестиционные банки, занятые размещением облигаций проектного финансирования, в основном располагаются в США, с активными операциями – в Нью-Йорке (табл. 2.4). Как видно из сравнения с табл. 2.3, эта «горячая десятка» в табл. 2.4 составляет 90 % всего рынка размещений облигаций в 2001 году.

§ 2.3. Мезонинное и субординированное заимствование

Субординированное заимствование – это заимствование, при котором погашение осуществляется после выплат старшим банкам-кредиторам или инвесторам в облигации (старший долг), но перед распределением прибыли между инвесторами. Как правило, оно осуществляется по фиксированной процентной ставке, которая выше, чем стоимость старшего долга.

Субординированное заимствование может осуществляться инвесторами как часть их инвестиций в собственный капитал (причины этого излагаются в § 11.7.2); между кредиторами и инвесторами такое заимствование рассматривают так же, как и собственный капитал.

Другой вид субординированного заимствования (в этом контексте часто рассматриваемое как мезонинное (промежуточное) заимствование) может быть обеспечен третьими лицами. Обычно это небанковские инвесторы, такие как страховые компании или специализированные фонды, в случаях когда есть брешь между суммой, которую старшие заимодавцы хотят обеспечить, и общей суммой требуемого заимствования для проекта или вместо части собственного капитала, чтобы сделать более конкурентоспособную цену для продукции или услуги проектной компании. Мезонинное (промежуточное) заимствование также могут осуществлять институциональные инвесторы как часть долгового пакета, в который включено облигационное финансирование. Включение субординированного заимствования в финансовую комплексную сделку, очевидно, создает проблемы приоритета выплаты и контроля над проектом между различными уровнями кредиторов.

§ 2.4. Лизинговое финансирование

В структуре лизингового финансирования финансируемое оборудование принадлежит скорее арендодателю (заимодавцу), чем арендатору (заемщику), арендодатель платит арендную плату вместо основного платежа и процентов по займу (уплата капитального долга и процентов по долгу), а в остальном все как в займе (например, предполагается, что ожидаемый ссудный процент финансирования, включенный в рентные платежи арендного договора, – это то же самое, что и процентная ставка заимствования), выплаты по лизингу или заимствованию, по идее, должны быть одинаковыми.

Следует отметить, что в этом контексте лизинг означает аренду оборудования для проектной компании как способ привлечения финансирования. И его следует отличать от имущественного (недвижимость) лизинга в BLT/BLOT-структуре, которая уже упоминалась как один из способов передачи проектной компании управления, вместо наделения ее полными правами собственности, но в этом случае не предполагается какое-либо финансирование (см. § 1.3).

Лизинг чаще всего используется при финансировании оборудования для транспортного и производственного машиностроения и, как правило, предлагает клиентам, которые не могут привлечь финансирование другим способом, финансирование, базирующееся на гарантиях, обеспечиваемых стоимостью оборудования, или позволяет арендатору с арендодателем, принимающим на себя риск остаточной стоимости, пользоваться оборудованием короткий период времени, а затем вернуть его. Оба этих типа финансирования дороги по сравнению с прямым заимствованием, и ни один из них не является уместным для нормальной ситуации проектного финансирования.

Преимущество, которое связывает лизинговое финансирование с проектным финансированием, определяется использованием налоговых льгот. В некоторых странах (например, Соединенных Штатах, Великобритании и Японии) арендодатели могут получить преимущество ускоренной амортизации в налоговом учете на основании их прав собственности на оборудование, которое является предметом проектного финансирования (см. § 11.7.1).

Ускоренная амортизация в налоговом учете полезна только в случае, если владелец оборудования имеет налогооблагаемую прибыль, которую это обесценение может уменьшить, но на начальном этапе эксплуатации проекта этого может и не быть. Если это так, то, вполне возможно, будет лучше, если оборудование принадлежит арендодателю, который имеет преимущество ускоренной амортизации через возврат его от других налогооблагаемых прибылей и передачи части этой льготы назад в проектную компанию (как арендатору) в форме уменьшения стоимости финансирования (например, арендная плата ниже, чем платежи по долговому обслуживанию, которые должны были бы быть при заимствовании). При принятии решения, использовать или нет лизинговое финансирование, проектная компания должна оценить, перевешивают ли выгоды от такого уменьшения стоимости финансирования потерю налоговых льгот.

Однако если проектные активы используются для обеспечения услуги государственному сектору, то существует проблема, есть ли необходимость поощрять лизинговое финансирование, так как явное снижение затрат несомненно сказывается на величине налоговых поступлений.

Две структуры могут быть использованы при осуществлении лизингового финансирования в рамках проекта.

Кредитный лизинг. Оборудование приобретается с использованием капитала, предоставленного лизинговым инвестором. Это может быть лизинговая финансовая компания или другая компания (или даже частные лица в некоторых странах), которая может использовать амортизацию по этим инвестициям для списания своих налоговых обязательств вместе с заимствованием, предоставляемым банками (без учета ресурсов для лизингового инвестора капитала). Кредитный лизинг используется в таких странах, как Соединенные Штаты Америки и Япония.

Гарантированный лизинг. В некоторых странах, таких как Великобритания, структура кредитного лизинга невозможна по причине налогообложения, и арендодатель обеспечивает всю сумму финансирования. Как правило, лизинговая финансовая компания не владеет ресурсами для оценки рисков проектного финансирования, и банки достаточно часто выступают гарантами для арендодателя; таким образом, они принимают на себя тот же самый вид риска, как если бы они были кредиторами, но без прямого фактического обеспечения финансирования. (Однако уровень риска, который они принимают, может быть выше, чем если бы они кредитовали напрямую; в случае досрочного завершения лизинговых операций необходимо будет покрыть дополнительные налоговые обязательства.)

Иногда утверждают, что дополнительное преимущество лизинга заключается в том, что он обеспечивает 100 %-ное финансирование: это справедливо в отношении 100 % стоимости финансируемого оборудования, но не означает финансирование 100 % стоимости проекта.

• Маловероятно, чтобы лизинговое финансирование можно было бы использовать, чтобы заплатить за приобретение земли.

• Налоговые условия при лизинге зданий, как правило, менее привлекательны, чем при лизинге оборудования.

• «Нематериальные» издержки, такие как издержки на разработки и проценты по кредиту в период строительства, зачастую не покрываются – и, следовательно, если не другие заимствования, то собственный капитал инвестора все же будет необходим. Более того, потеря остаточной стоимости оборудования, что может случиться в ряде лизинговых структур, – это дополнительные скрытые издержки.

«Синтетический» кредитный лизинг использовался в некоторых сделках проектного финансирования в Соединенных Штатах. Это арендные договоры, которые в налоговых целях передают право собственности и, следовательно, налоговые выгоды арендатору (таким образом, в вопросах, связанных с налогообложением, арендатор остается в таком же положении, как и заемщик), но в вопросах, связанных с бухгалтерским учетом, такие арендные договоры рассматриваются как внебалансовая операционная аренда, то есть это арендные договора, в которых теоретически право собственности остается у арендодателя, потому что арендатор имеет право вернуть оборудование после окончания периода пользования, однако в действительности это право не осуществляется. (Чтобы сделать вариант возврата непривлекательным, в конце лизингового периода арендатор может или возобновить договор лизинга, или исполнить опцион на покупку оборудования за стоимость непогашенной части долга и лизингового капитала; если этого не произойдет, то арендатор обязан осуществить большой единовременный арендный платеж и оборудование распродается.) Этот тип лизингового финансирования может быть использован как средство манипуляции с отчетной прибылью, если лизинговые арендные платежи на начальном этапе проекта будут структурированы так, чтобы быть ниже, чем общая сумма амортизации (см. § 11.7.1) и платежей процентов по кредиту для минимизации налоговых платежей. Следовательно, это больше подходит для относительно краткосрочного финансирования (как правило, не более 5–7 лет) на период сооружения и на начальном этапе эксплуатации проекта, которое впоследствии может быть рефинансировано. Это часто применяется для оплаты за хранение на складе газовых турбин, которые заказывают заранее для дальнейшего использования в проектах по производству энергии.

Резюмируем, однако, лизинговое финансирование – это дополнение к основной системе финансирования, чье главное достоинство заключается в уменьшении финансовых издержек или улучшении показателей отчетной прибыли, но это не меняет фундаментального подхода к финансированию, которое осуществляют спонсоры или финансисты.

§ 2.5. Торговое финансирование

В некоторых случаях финансирование может быть предложено продавцом оборудования, ЕРС-подрядчиком или поставщиком услуг для проекта (в таком контексте это продавец). Поставщик оборудования, к примеру, может иметь лучшее понимание технических рисков проекта или рассматриваемой отрасли, чем коммерческий заимодавец, и, следовательно, согласен принять риски, неприемлемые для финансовых рынков. Торговое финансирование в этом случае может позволить поставщику увеличить продажи, открыть новые рынки.

Торговое финансирование может принимать форму займа (например, продажа оборудования в кредит), лизинга оборудования или даже гарантии для банковского финансирования. Однако продавец, который только привлекает банки в процессе обеспечения финансирования для проекта (без каких-либо гарантий), не обеспечивает торгового финансирования, которое в этом контексте означает финансирование, обеспечиваемое с принятием риска продавцом, а не банком.

Однако следует заметить, что иногда финансирование предлагается продавцом как часть коммерческого предложения для того, чтобы получить контракт, без глубокого понимания реальных связанных с ним рисков и трудностей, и спонсоры могут впустую потратить время, пытаясь построить план финансирования, который становится нежизнеспособным, как только поставщик понимает структуру и риски проекта.

Следовательно, анализ структуры безопасности и риска при торговом финансировании должен в значительной степени повторять то, что делается банком и на рынках облигационных займов, чтобы гарантировать, что:

• построена отчетливая структура финансирования;

• продавец не принимает на себя чрезмерные или неожиданные риски, которые могут воздействовать на его способность или готовность выполнять условия контракта;

• торговое финансирование может быть рефинансировано надлежащим образом на общих финансовых рынках так, чтобы уменьшить влияние на бухгалтерский баланс поставщика.

Возможность использования торгового финансирования часто рассматривается спонсорами, когда изыскиваются варианты альтернативного финансирования. Но роль такого финансирования на рынке проектного финансирования ограничена, в основном оно сосредоточено на финансировании проектов, связанных с сооружением сетей мобильной телефонии.

§ 2.6. Государственное финансирование

Государственное кредитование иногда организуется для проектов в виде субсидий, чаще всего второстепенных по отношению к коммерческому финансированию, предоставленному рынками. Выплаты в этих случаях, так же как и при субординированном заимствовании, будут осуществляться только после выплат старшим заимодавцам. Как вариант, проектной компании могут быть выделены государственные гранты – в этом случае может не быть обязательств по погашению (выдаются на срок фактического использования денег для проекта) или же могут быть выплаты по достижении проектом ранее оговоренного уровня развития (например, это может быть отражено в денежном потоке проекта). В случае отсутствия обязательств по возмещению или в случае, если выплаты по своей природе носят случайный характер, такие гранты могут рассматриваться коммерческими заимодавцами скорее как собственный капитал, чем как заимствованный (см. § 3.1).

Это может показаться парадоксальным, но существует много примеров по финансированию проектов общественной инфраструктуры частным капиталом, но с заимствованием у государства. Как было выяснено в § 1.5.2, одна из причин, по которой используют проектное финансирование для государственной инфраструктуры, заключается в том, что частный сектор обеспечивает более эффективное управление сооружением и эксплуатацией проектов на протяжении всего срока жизни проекта. Это, в свою очередь, определяет более низкие издержки при финансировании проектов частным сектором, несмотря на тот факт, что заимствование у частного сектора, привлеченное для таких проектов, стоит дороже, чем государственное финансирование.

Следовательно, можно утверждать, что, чтобы получить выгоду и от частного, и от государственного секторов, государственному сектору следует предоставлять проекту кредитование в партнерстве с собственным капиталом частного сектора.

Заимодавцы частного сектора могли бы сказать, что такому подходу недостает дисциплины «проверки должной добросовестности» и контроля со стороны стороннего кредитора, которые являются важным достижением проектного финансирования, а также творческого потенциала частного сектора; однако государственный сектор все же может привлечь рынок частного финансирования для разделения риска по проекту в тех областях, где подобный контроль может оказаться полезным (например, обеспечение гарантии завершения работ), и, если творческий подход увеличивает ценность проекта, финансирование частным сектором также может быть использовано.

Помимо финансирования развивающихся стран, которое осуществляют многосторонние и двухсторонние банки развития и которое не совсем соответствует рассматриваемой ситуации, единственным значительным примером структуры такого типа в развитых странах до настоящего времени был пример использования финансирования Европейского инвестиционного банка (см. § 10.6.9). Такой же результат достигается при использовании кредитных облигаций (double wrapped bond) (см. § 4.2).