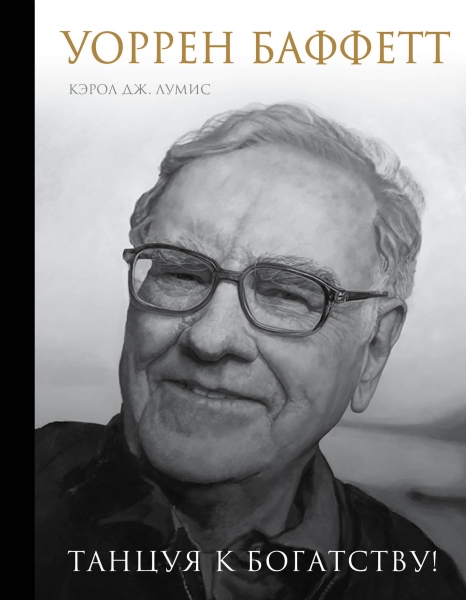

Кэрол Лумис Уоррен Баффетт. Танцуя к богатству!

Carol J. Loomis

Tap Dancing to Work: Warren Buffett on Practically Everything, 1966–2013

© 2012 Time Inc.

© 1995 Microsoft Corp.

© Penguin 2013

© Тиликанова Д. Д., перевод на русский язык, 2019

© Оформление. ООО «Издательство «Эксмо», 2019

* * *

Моей семье: Джону Р., Барбаре, Тому, Джону Т. и Грэйсону; Марку, Стефи, Дженни и Бену…

и той часто навязчивой, но неизменно интересной части моей жизни, которая занимает почти пятьдесят девять лет, – Fortune.

Предисловие

Из-за того, что я уже давно являюсь основным автором статей об Уоррене Баффетте в журнале Fortune, который десятилетиями писал о нем подробнее, чем любая другая бизнес-публикация, меня часто спрашивали, не хочу ли я пойти дальше и написать биографию Баффетта. Я всегда отвечала «нет», без тени сомнения, полагая, что писатель, который также является и хорошим другом объекта написания, не может стать хорошим биографом. Я и на самом деле на протяжении более 40 лет была очень близким другом Баффетта, почти столько же – акционером его компании Berkshire Hathaway, и тридцать пять – бесплатным редактором его ежегодного письма акционерам. Все эти факты отражены в моих статьях о Баффетте, просто чтобы информировать читателя, что это действительно так. Но они не являются солидной базой для широкомасштабной личной и профессиональной биографии, которая предполагает приличную дистанцию между писателем и объектом. Отсутствие этой дистанции и решило вопрос. Но потом я осознала: то огромное количество статей о Баффетте, которые мы опубликовали в Fortune, уже своего рода бизнес-биография – и они отлично подходят для книги. И вот она перед вами под названием «Танцуя на работу (название книги)», и это описание, которое Баффетт часто употреблял по отношению к чувству любви, с которым он управляет Berkshire. Эта книга – коллекция, собранная по большей части в хронологическом порядке всех наших крупных статей об Уоррене (и нескольких коротких попроще, например «Родственники ли Джимми и Уоррен Баффетт?»). К каждой из крупных статей я написала введение или комментарий – в общей сложности примерно к сорока из них. В этих введениях объясняется, к примеру, что особенно важно в этой статье, какие из прогнозов Уоррена Баффетта не подтвердились или что он сейчас думает о той или иной публикации. В общем и целом материал книги рассказывает приличную часть истории: сорок шесть лет – важный период времени не только для Баффетта, но и в целом для экономики США, с которой он настолько успешно работал. («Хм-м, сорок шесть лет, – скорее всего, сказал бы Баффетт, – приличное количество – это почти одна пятая часть истории существования самих Штатов».) Статьи и отрывки из этой книги были по большей части написаны мной и примерно сорока другими репортерами журнала Fortune (включая троих – Джона Хьюи, Рика Киркланда и Энд Серуэра, которые впоследствии стали старшими редакторами, а Джон пошел еще выше и заработал себе должность главного редактора корпорации Times). Но одним из авторов является также и сам Баффетт, который написал две важные статьи специально для нашего журнала, а также содержащие его мысли части ежегодного письма акционерам, которые мы переработали в статьи. Также здесь представлена работа широко известного бизнес-писателя Билла Гейтса. Содержание книги очень разнообразное, так же как и авторы публикаций. При работе над книгой мы сильно старались не повторяться слишком часто, а когда повторялись, я обычно редактировала эту часть. На самом деле убрать повторения было очень просто, потому что Уоррен постоянно занимался все новыми вещами. К моменту, когда вы закончите эту книгу, вы узнаете всю траекторию бизнес-жизни Баффетта. Самая первая статья, в которой он упоминался, была написана в 1966 году. Только одно предложение в истории, которую я написала о другом человеке (Альфреде Уинслоу Джонсе), было написано про Баффетта, а еще я неправильно написала «Баффет» – с одной «т». Я попытаюсь, хотя бы немного, извиниться за это, сказав, что за пределами Омахи (где несколько инвесторов хорошо знали Баффетта потому, что он делал их богатыми) в 1966 году его никто еще не знал. Перенесемся в начало 1980-х – и увидим, что он не сильно продвинулся. В 1983 году Fortune нанял свободного репортера Эндрю Тобиаса, чтобы написать статью о письмах Баффетта акционерам (см. страницу 53), и до этого Тобиас никогда не слышал об этом парне. Это значит, что Тобиас пропустил большую статью, которую Уоррен написал для журнала в 1977 году (см. страницу 21) и по поводу которой он все еще получает письма. Середина книги, которая начинается с моей статьи, опубликованной в 1988 году «История Уоррена Баффетта», описывает, как он добавил вторую профессию, бизнес-менеджмент, к своей старой – профессии инвестора, – и потом, конечно, он сделал так, что Berkshire Hathaway стала играть огромную роль в истории корпоративной Америки. Немногие люди осознают, насколько незначительной компания была раньше. В 1965 году, когда Уоррен стал ею управлять, Berkshire была всего лишь производителем текстиля в Новой Англии, слишком маленькой, чтобы попасть в список Fortune 500. К 2011 году, однако, она значилась в этом списке под 7-м номером. Это расстановка по доходам, что и является основным критерием в списке Fortune 500. По рыночной стоимости, что является, по мнению Баффетта, более высоким достижением, Berkshire была под номером 9.

«Требуется 20 лет, чтобы создать репутацию, и 5 минут, чтобы ее разрушить. Вы будете относиться к делам по-другому, если подумаете об этом».

И все это случилось в пределах жизни одного человека, которая, конечно, еще не закончилась. Последние годы, о которых рассказывается в книге, завершают, так сказать, путь Баффетта, который уходит за пределы инвестирования в филантропию. Для этого шага ему не потребовалось изобретать философию. Он никогда не был приверженцем передачи большого богатства по наследству (см. страницу 81), и почти все его деньги всегда предназначались на благотворительные цели. Но он всегда полагал, что его жена, Сьюзи, которая была на два года его младше, проживет дольше него и именно она будет жертвовать его деньги. Потом Сьюзи умерла от сердечного приступа в 2004 году, и бремя благотворительности вернулось тяжкой ношей на плечи Уоррена. Таким образом, в 2006 году он заявил в своем обращении, что он начнет жертвовать свои деньги без промедлений, а в 2010 году он сделал следующий шаг вместе с Биллом и Мелиндой Гейтс, создав «Клятву дарения». Fortune каждый раз первым освещал новости в главных статьях, которые появятся ближе к концу этой книги. Можно вытащить этого человека из инвестирования, но инвестирование из него – никогда, определенно. Последняя статья в этой книге – переписанное письмо Уоррена акционерам в его ежегодном отчете за 2011 год – объясняет три типа инвестирования и тот тип, который предпочитает он. Ничего особенно удивительного в его выборе нет, но новая доза инвестиционных советов Баффетта по мере того, как вы заканчиваете читать эту книгу, никогда не повредит. Составление этой книги провело меня снова по моему собственному пути в Fortune (c 1954-го и по сей день) и через бесконечные напоминания писать фамилию Баффетт через две «т». И, что более важно, это было продолжительное и приятное напоминание об инвестиционном и деловом гении Баффетта, о его творческом подходе и – не последнее качество из этого списка – последовательности мышления. Друг известного писателя Уильяма Бакли сделал заявление о нем, которое я здесь перефразирую. Fortune, и мне в том числе, повезло стоять бок о бок с Уорреном Баффеттом по мере того, как он становился Уорреном Баффеттом.

От автора. Джонс, с которым никто не сравнится

Может быть, странно начинать книгу об одном человеке – Уоррене Баффетте – с отрывка о другом – Альфреде Уинслоу Джонсе. Но эта статья 1966 года о Джонсе заслуживает вашего внимания. Начну с того, что впервые, когда в журнале Fortune упоминается имя Баффетта, хотя, к нашему стыду, мы неправильно написали его фамилию – «Баффет», с одной «т». Я допустила эту ошибку: искренне ваша Кэрол Лумис, редактор этой книги и автор многих статей, включенных в нее, в том числе и нижеследующей. Позже мой муж, Джон Лумис, на тот момент менеджер по продажам компании, занимающейся безопасностью организаций, встретил Баффетта, который вскоре позвонил мне лично и вместо ругани пошутил насчет ошибки в имени. Потом они с женой, Сьюзи, пригласили нас с Джоном на обед здесь, в Нью-Йорке, что положило начало дружбе, которая с течением времени, можно сказать, и привела к этой книге.

Вторая отличительная черта статьи в том, что она довольно широко представила миру А. У. Джонса и его концепт хедж-фондов. Нельзя сказать, что Джонс был первым на Уолл-стрит, кто создал нечто подобное: Бенджамин Грэм, например, еще раньше управлял партнерской фирмой, которая использовала стратегии хеджирования. Но стремительный успех Джонса был откровением для большинства читателей Fortune. Статья стала жить своей жизнью, став неофициальным подтверждением рабочей теории для многих людей, поспешивших организовать свои фонды по тому же принципу, как и Джонс. Работы о хедж-фондах почти всегда ссылаются на ту самую статью как на краеугольный камень в развитии индустрии.

Тот, кто внимательно ее читал, заметит неуверенность уже в первом же предложении: «Есть причины полагать…» – едва ли это можно назвать громким заявлением. Причина тому – неполнота моих знаний о том, как поживают другие частные инвесторы. Работая над материалом, я изучила отчеты частного инвестора А. W. Jones & Co., у которого были лучшие показатели, однако одного источника точно недостаточно для подготовки всесторонней статьи.

Если бы отчеты Buffett Partnership Ltd. из Омахи тогда были у нас в руках, сравнение компаний Баффетта и Джонса стало бы интересным, но едва ли однозначным. У нас на руках имелись десятилетние отчеты компании, но товарищество Buffett Partnership вело свои отчеты по календарным годам, и на тот момент их было только девять. Что касается пятилетних отчетов, A. W. Jones & Co. закончила свой финансовый 1965 год в мае и за этот период получила 325 % прибыли. Buffett Partnership завершила свой финансовый 1965 год в декабре и получила 334 %.

Но истории и пути этих двух человек скоро разошлись: как мы узнаем из следующей статьи, Баффетт закрыл свое товарищество, а Джонс продолжил деятельность, но впоследствии из-за роста фондовой биржи начались трудности и у него, и у остальных хедж-фондов.

Кэрол Лумис

Апрель 1966 года

Есть причины полагать, что самый профессиональный инвестиционный менеджер на сегодняшний день – это тихий, редко появляющийся на публике человек по имени Альфред Уинслоу Джонс. Немногие бизнесмены слышали о нем, хотя некоторые, вероятно, могут вспомнить его статьи в журнале Fortune; он был нашим штатным корреспондентом в начале 40-х годов. Как бы то ни было, показатели его прибыли на бирже за последние годы сделали его одним из чудес Уолл-стрит – а еще сделали миллионерами нескольких его инвесторов. За пять лет, которые закончились в прошлом мае, 31-го числа (по завершении финансового 1965 года), Джонс получил 325 процентов прибыли на вложенные инвестиции. Фонд Fidelity Trend Fund, который показывал лучшие результаты среди всех инвестиционных фондов за последние годы, получил «всего» 225 процентов. Если считать десятилетний период, закончившийся в мае, Джонс получил 670 процентов прибыли; Dreyfus Fund, лидер среди инвестиционных фондов, который существует в этом бизнесе на протяжении того же десятилетия, заработал 358 процентов прибыли.

Инструмент, который использует Джонс, это не инвестиционный фонд, а коммандитное товарищество. Джонс руководит двумя такими товариществами, у которых немного различаются инвестиционные цели. В обоих случаях, однако, в основе лежит одна инвестиционная стратегия: капитал фонда одновременно максимально используется и «хеджируется». Максимально эффективное использование получается благодаря тому факту, что фонд использует кредитное плечо; «хеджирование» обеспечивается шортами – короткими позициями, которые всегда есть в портфеле фонда. В каждом из двух фондов около шестидесяти инвесторов, и их инвестиции в среднем у каждого сейчас приближаются к сумме примерно в $460 тысяч.

Благодаря достижениям Джонса возникло большое количество других хедж-фондов. За последние два года двое главных партнеров Джонса ушли из компании и основали свои коммандитные товарищества. Одно известно как City Associates (его капитал составляет около $17,5 миллиона), а второе как Fairfield Partners ($14 миллионов) – и у обоих выдающиеся показатели.

В этом месяце новое товарищество, Fleschner Becker Associates, войдет в бизнес хедж-фондов; его управляющие – это брокеры Уолл-стрит, которые работали с Джонсом несколько последних лет. Кроме этих есть множество других хедж-фондов, которые действуют на менее масштабном уровне.

Кроме того, небольшая брокерская фирма под названием L. Hubshman & Co., которая тоже работала с Джонсом, отвергла модель товарищества и основала инвестиционную компанию открытого типа (то есть совместный фонд), который будет инвестировать средства также по принципу хедж-фонда. Остается только наблюдать, можно ли использовать технику Джонса в регулируемой инвестиционной компании настолько же эффективно, как в частном товариществе. Тем не менее действия Hubshman Fund создали новую возможность большому количеству инвесторов получить свою долю в сфере хедж-фондов.

На протяжении большей части своей жизни Джонс, которому сейчас шестьдесят пять, был больше заинтересован в социологии и журналистике, чем в игре на бирже. В 1938 голу он решил получить степень доктора социологии в Колумбийском университете. Во время написания диссертации он работал директором Колумбийского института Прикладного социального анализа, и главной темой его исследований стали классовые различия в США. Этот проект лег в основу его докторской диссертации, опубликованной под названием «Жизнь, Свобода и Собственность» (два года назад ее переиздала корпорация Octagon Books). Журнал Fortune попросил Джонса сократить диссертацию до размеров статьи (в феврале 1941 года) и предложил ему должность журналиста. На протяжении следующих пяти лет (некоторое время он работал в Time) он писал статьи о таких далеких от финансовой темы вещах, как Атлантические конвои, фермерские кооперативы и подготовительные школы для мальчиков. Джонс ушел из корпорации Time в 1946 году, но в марте 1949 года вернулся в качестве независимого журналиста на страницы журнала Fortune со статьей «Тенденции прогнозирования», в которой говорилось о различных «технических» подходах к бирже.

Благодаря исследованиям для этой статьи он понял, что может зарабатывать на бирже, и в начале 1949 года вместе с четырьмя друзьями создал полное товарищество A. W. Jones & Co. Их начальный капитал составлял $100 тысяч, из которых $40 тысяч принадлежали Джонсу. За первый год доход на этот капитал приблизился к удовлетворительному показателю в 17,3 %, и это было только начало. Начальный капитал не весь остался в товариществе, но если бы остался, то сегодня составил бы $4 920 789 (без вычета налогов участников товарищества).

В первые годы Джонс экспериментировал с различными инвестиционными подходами, включая идею хеджирования, которая была фактически его собственной. И впоследствии он все больше внимания уделял оптимизации и разработке этой новой технологии.

В результате концепт хеджирования позволил Джонсу зарабатывать деньги одновременно как на растущих, так и на падающих акциях и также частично защищал его от неверной оценки общей тенденции на бирже. Он предполагал, что рассудительные инвесторы захотят защитить хотя бы часть своего капитала от подобных ошибок. Большинство инвесторов в качестве защиты используют денежные резервы или облигации, Джонс же использует короткие продажи без покрытия или шорты.

Тем инвесторам, которые смотрят на короткие продажи с подозрением, Джонс просто говорит, что использует «спекулятивные техники для консервативных результатов». В качестве иллюстрации Джонс противопоставляет свои методы с методами, которые используют другие инвесторы. Скажем, у них есть $100 тысяч, и они решают инвестировать $80 тысяч из них в акции, а все остальное – в «безопасные» облигации. Джонс же использует эти $100 тысяч, чтобы взять в кредит, например, еще $50 тысяч. (Согласно текущему гарантийному депозиту в 70 %, он не может занять эти деньги на покупку котирующихся акций; однако может занять даже больше $50 тысяч на покупку конвертируемых облигаций и некотирующихся акций.) Из общего числа – $150 тысяч – он может вложить $110 тысяч в те акции, которые ему понравятся, и быстро продать без покрытия акций на сумму в $40 тысяч те акции, которые, по его мнению, переоценены. В итоге у него остается $40 тысяч хеджированной длинной позиции – то есть в противовес короткой позиции – и оставшиеся $70 тысяч полностью незащищенных.

«Общая причина низких цен – пессимизм. Мы ведем бизнес в такой среде не из-за самого пессимизма. Просто нам нравятся цены, которые он образует. Удачные возможности для инвестирования появляются, когда процветающие компании неожиданно оказываются в затруднительных ситуациях, что приводит к падению стоимости их акций».

Эта цифра представляет собой 70 % его первоначального капитала, и Джонс, таким образом, описывает свой риск как 70 %. (На практике же есть дополнительные затруднения: Джонс изменяет конкретное количество долларов в подсчетах на некоторые отдельные акции, цены на которые имеют более переменчивый характер, и, таким образом, они сопровождаются большим риском. Каждая акция в портфеле Джонса обозначена коэффициентом обращаемости – например, у акций Syntex он составляет 6,61, у Kerr-McGee – 1,72, и количество инвестируемых в них долларов увеличивается в соответствии с этими факторами. Добавленные доллары тогда используются, чтобы обозначить риск.) По методам оценки Джонса более традиционный инвестор, который вложил $20 тысяч в облигации, не занимает и не осуществляет короткие продажи, имеет риски в 80 %. Если вся биржа просядет на 10 % и все акции двух его портфелей, соответственно, упадут в цене, Джонс покроет свои расходы хеджированной частью своего портфеля и потеряет меньше на своей нехеджированной позиции – $7 тысяч вместо $8 тысяч, – чем другой инвестор. Если все акции поднимутся на 10 %, Джонс заработает меньше, чем другой инвестор.

Проблема, однако, в том, что нужно купить акции, которые поднимутся в цене больше, чем в среднем на бирже, и сыграть на понижение акциями, которые поднимутся меньше, чем в среднем на бирже (или, на самом деле, упадут в цене). Если ему это удастся, то успех будет максимальным, потому что он использует не только часть собственного капитала, а 150 % от него. Главное преимущество хеджевого концепта, таким образом, в том, что короткая позиция инвестора позволяет ему действовать в долгой позиции максимально агрессивно.

Способности Джонса предсказывать движения биржи оказались не такими уж выдающимися. В начале 1962 года он держал вклады своих инвесторов на позиции высокого риска в 140 %. По мере того как биржа росла, он постепенно увеличивал короткие позиции, но не настолько быстро, как это было необходимо. Его убытки той весной были значительными, но финансовый год инвесторы в итоге завершили с небольшими убытками (это единственный убыточный год за всю историю Джонса). Далее, после обвала цен, он стал более пессимистичным и поэтому сначала не получал прибыль от восстановления биржи. В прошлом году, когда это произошло, Джонс довольно агрессивно торговал во время снижения в мае – июне, а потом стал осторожничать как раз к тому времени, когда начались большие гонки. По мере того как цены росли в августе, Джонс на самом деле перешел на риск в минус 18 % – то есть его короткие позиции превысили длинные, и нехеджированные короткие позиции составили 18 % капитала всего товарищества.

Несмотря на просчеты относительно направления рынка, выбор Джонсом отдельных акций, в общем-то, был блестящим. Когда он наконец-то стал более напористо играть осенью, у него был приличный запас «правильных» акций – например, Syntex, National Video, Fairchild Camera, некоторых авиакомпаний. К концу февраля он увеличил объем прибыли за финансовый год на 38 % в одном фонде и на 31 % в другом, по сравнению с увеличением (включая дивиденды) на 6 % индекса Доу – Джонса.

Любой оператор хедж-фонда объяснит, что, несмотря на важность концепта хеджирования («он нужен мне, просто чтобы спать по ночам», – говорит один из них), истинный секрет его успеха – это способность получать верную информацию об акциях и уметь быстро действовать согласно этой информации. Товарищеская форма организации помогает во всех смыслах, и стоит подробно рассмотреть расстановку сил Джонса.

Джонс изменил форму организации, товарищество с неограниченной ответственностью стало коммандитным товариществом в 1952 году. Так Джонс смог предоставить место в организации нескольким друзьям, которые на тот момент очень хотели, чтобы он управлял их деньгами. Новым партнерам позволили принять участие на условиях, что они могут забрать свои деньги из товарищества, или вложить туда еще, только в конце каждого финансового года. Этот договор все еще существует. Более того, Джонс и другие полные партнеры должны получить в качестве компенсации 20 % любого дохода (после удержания убытков от продаж), реализованного на деньги коммандитных партнеров. Эта договоренность стандартна во всех хедж-фондах, да и идея изначально принадлежала не Джонсу. Бенджамин Грэм, например, уже управлял обществом с ограниченной ответственностью по тем же принципам. На сегодняшний день существуют также фонды взаимного инвестирования – например, Oppenheimer Funds, Equity Fund, Leon B. Allen Fund, – в которых менеджерам платят на основании доходов, хотя и в меньшем объеме; Hubsh-man Fund ставит такие же условия.

Коммандитным партнерам, казалось бы, нет причин жаловаться на огромную прибыль, которую реализует Джонс. Эти сенсационные сравнительные показатели производительности отражают результаты коммандитных партнеров после отчисления части прибыли полным партнерам. Другими словами, эти цифры занижают истинное превосходство A. W. Jones & Co. над фондами Fidelity Trend и Dreyfus в совокупных показателях портфеля.

Нет ничего удивительного в том, что через несколько лет многие инвесторы захотели попасть в товарищества Джонса. Но так как они организованы как частные, незарегистрированные фонды, Джонс смог принять только по несколько дополнительных партнеров в каждом году, в основном тех инвесторов, которые являлись родственниками или близкими друзьями существующих партнеров.

На данный момент, однако, партнеры уже стали довольно неоднородной группой людей. Самая большая доля участия в коммандитном товариществе принадлежит Луису Е. Стивенсу, бизнесмену из Мехико (ранее – главный управляющий General Products S.A., химической компании), который вложил $2260 миллионов в одно из товариществ Джонса в начале этого финансового года. Еще одна крупная доля принадлежит А. Арли Синайко, врачу-терапевту по образованию, впоследствии ставшему профессиональным скульптором. Вместе со своей семьей он инвестировал примерно $2 миллиона в товарищества Джонса; большая часть этих денег представляет собой повышение стоимости активов инвестиционного портфеля. Некоторые представители семьи Ричардсон, владеющей Richardson-Merrel, включая президента компании, Смита Ричардсона-младшего, вложили деньги в товарищество, так же как и Луис Фишер, автор многих книг, включая «Жизнь Ленина», и Самюэль Стэйман, эксперт по игре в бридж. Стэйман, заработавший свое состояние преимущественно на продаже шерсти, также вложил деньги в два других крупных хедж-фонда, City Associates и Fairfield Partners, и в Buffet [так!] Partnership Ltd., товарищество с капиталом в $45 миллионов в Омахе, использующее принципы хеджирования в некоторых случаях, но в основном довольно успешно сосредоточенное на долгосрочном инвестировании. Другой выдающийся бизнесмен, работающий с хедж-фондами, – это Лоренс Тиш, президент Loew’s Theatres, и Maurice Perlstein, бывший президент компании Kellwood.

В общем и целом коммандитные акционеры Джонса держат в фонде $44 898 миллионов, по данным на первое июня. Из этого количества около $5 миллионов представляют собой инвестиции близких и родных десяти генеральных партнеров. Вдобавок к этому инвестиции самих генеральных партнеров, которые договорились держать все свои фонды в товариществе, составляют $5 миллионов долларов. Из этого числа около $2 миллиона принадлежат самому Джонсу. (Его двое детей, оба компаньоны-вкладчики, вложили в партнерство $2500 миллионов.) В общем, включая заработок на данный момент в текущем финансовом году, Джонс управляет капиталом общей стоимостью примерно в $70 миллионов. Даже учитывая заемный капитал, его оборот не больше, чем у среднего взаимного фонда.

Но вес капитала, с которым управляется Джонс на Уолл-стрит, в несколько раз усиливается тем, что, как и все операторы хедж-фондов, он щедрый генератор комиссий. Так у коротких продаж результатом бывают только краткосрочные заработки или потери, а операторы хедж-фондов покупают и продают их достаточно свободно. Точно так же, если Джонс несет потери в коротких продажах, ему легче принять возмещающий выигрыш на длинных позициях. В общем и целом хедж-фонды имеют высокую оборачиваемость портфеля.

Еще одна веская причина, по которой хедж-фонды считают естественным постоянно покупать и продавать акции, в том, что у них есть большие возможности, чем у большинства других фондов, получать мощный поток хороших, свежих идей об акциях от брокеров – и получать их почти моментально. Большинство взаимных фондов, в сущности, вынуждены отдавать большую часть (иногда до 90 %) в качестве комиссий брокерам, которые продают акции их фонда широкой публике. У них остаются очень узкие возможности комиссионных выплат тем фирмам, которые не занимаются продажей взаимных фондов, но зато отлично проводят биржевые исследования. Партнерские же фонды, с другой стороны, не выпускают акций на продажу и, таким образом, могут позволить себе платить щедрые комиссионные за исследования. В случае с Джонсом, эти деньги вообще движутся по кругу. Брокерская фирма Neuberger & Berman управляет практически всеми заказами Джонса, но удерживает только около 50 % генерируемых комиссионных; она посылает оставшиеся 50 % в форме так называемых «гив-ап» чеков конкретным брокерам, обозначенным Джонсом. Брокерская фирма, на которую Джонс полностью полагается в плане исследований, получает в среднем около $50 тысяч в виде чеков в год, из этих денег треть или даже больше будет выплачено продавцу, который вел счета и обеспечивал фонд хорошими инвестиционными идеями. Этот продавец, таким образом, и сам будет заинтересован в том, чтобы вовремя информировать Джонса.

Организация Джонса построена таким образом, что решения о покупках и продажах можно принять незамедлительно, без консультации комитета. В компании пять менеджеров портфеля, все они – генеральные партнеры, каждый из которых обладает свободой действий над определенным процентом партнерского капитала; в добавление к этому нескольким сторонним «советникам», один из которых – консультант по инвестированию, остальные – аналитики брокерских фирм или продавцы, даны в управление отдельные части капитала. Либо Джонс, либо его заместитель, Дональд Вудвард, видят каждый заказ прежде, чем он будет осуществлен, но вмешиваются, только когда им кажется, что партнерство перегружено данными акциями, – например, если некоторые из менеджеров портфеля покупают акции в одно и то же время или ставят себя в нежелательную рискованную позицию.

Все менеджеры портфеля скажут вам, что, учитывая долгосрочный тренд повышения рынка в длительной перспективе, самая сложная работа – выбирать хорошие акции для коротких продаж. Аналитики с Уолл-стрит обычно концентрируются на поисках обостренных ситуаций в корпорациях и лишь изредка подкидывают Джонсу многообещающие короткие позиции. В итоге он и другие менеджеры хедж-фондов обычно считают, что им повезло, если они сыграют в ноль на портфеле акций, проданных на понижение. В начале прошлого месяца Джонс играл на понижение с акциями около шестидесяти компаний, включая Korvette, Bristol-Myers, Admiral, и DuPont. Все крупные хедж-фонды играли на понижение акциями Control Data.

В последнее время Джонс все больше и больше путешествует и занимается благотворительными проектами, многие из которых финансируются его собственным «Фондом добровольной службы». Он принимал участие в нескольких полевых выездах Корпуса мира, и его собственный фонд сейчас поддерживает деятельность пяти молодых социальных работников из Индии в Америке, это в некотором роде «Корпус мира наоборот». Он также думает написать еще одну книгу – о том, что делать с нищетой в США.

Из статьи. «Тяжелые времена наступили для хедж-фондов»

После долгих лет получения огромных доходов, большая часть которых зарабатывалась на крайне спекулятивной бирже 1968 года, зарождающуюся индустрию хедж-фондов поразило жесткое снижение рынка. Стратегии хеджирования, которые должны были защитить средства, провалились. Большинство фондов потерпели убытки, некоторые пострадали от изъятия вкладчиками капитала, другие свернули свою деятельность.

Однако, в отличие от них, товарищество Buffett Partnership – про которое в этой статье есть небольшой отрывок – получило прибыль в 1969 году, как и уже много лет подряд. Фонд вырос до $100 миллионов активов компании (сравните с $160 миллионами, разделенными между двумя фондами под управлением А. У. Джонса).

Но Уоррен Баффетт, которому тогда было тридцать девять лет, едва ли радовался своему счастью. Он считал этот переизбыток спекуляций 1968 года немыслимым. «Это – биржа, которую я просто не могу понять», – говорил он. Он также предсказывал, что зарабатывать деньги на акциях в будущем станет гораздо сложнее. Итак, в 1969 году он объявил, что после тринадцати лет успешной деятельности он закроет Buffett Partnership в конце года.

Как раз с этого и начинаются те два абзаца из статьи, написанной про Баффетта, которые мы публикуем здесь. В этом отрывке также раскрываются выдающиеся показатели выручки, которую Баффетт принес своим коммандитным партнерам: объединенная ежегодная прибыль за тринадцать лет составила 23,8 %. «Валовые» показатели фонда – до того, как Баффетт забрал свою поощрительную компенсацию – были изначально еще более невероятными: полная ежегодная прибыль – 29,5 %, в сравнении с сопоставимым общим доходом индекса Доу – Джонса – 7,4 %. Баффетт и сам сколотил состояние на управлении товариществом – около $25 миллионов.

Причина, по которой Баффетт стремился закрыть товарищество, оказалась проста – чтобы не потерять деньги. И действительно, в последующие годы биржа переживала тяжелые времена, в особенности в 1973 и 1974 годах. Но купленные акции, конечно, продолжали десятилетиями щедро награждать своих инвесторов. К счастью для Баффетта – и для тех инвесторов, кто последовал за ним, – он оставался на бирже как исполнительный президент Berkshire Hathaway и основной инвестор избытка денежных средств компании.

Еще одна заявленная причина закрытия товарищества – то, что пришло время перестать копить деньги и сосредоточиться на других вещах, – просто канула в Лету. Не деньги двигали Баффеттом. По сей день он ведет довольно скромное существование. Сам процесс заработка денег был для него нескончаемой увлекательной игрой. Одна часть этой игры закончилась, когда он закрыл товарищество. И, когда принялся управлять Berkshire, началась другая.

Наступление 1970 года принесет с собой не только кончину определенных неуспешных хедж-фондов и приостановку деятельности других, но также обозначит ликвидацию одного из старейших, крупнейших и самых успешных в стране инвестиционных товариществ, Buffett Partnership из Омахи.

Назвать деятельность Баффетта хеджированием можно лишь отчасти, поскольку 39-летний Уоррен Э. Баффетт, генеральный партнер, принимает долевое участие в доходах коммандитных акционеров. (Это довольно необычная схема, так как коммандитные акционеры оставляют себе полностью только до 6 % ежегодного заработка; от суммы свыше этого Баффетт получает одну четвертую долю.) Во всем остальном он сильно отличается от обычных хедж-фондов тем фактом, что инвестирует почти исключительно в ситуации «долгосрочной ценности». Показатели Баффетта были исключительными. За тринадцать лет существования партнерства каждый год (включая 1969-й) был доходным, Баффетт обеспечил постоянный прирост средств инвесторов с ежегодной прибылью в 24 %.

Но сейчас, к безмерному сожалению его коммандитных партнеров, Баффетт выходит из игры. Причин у него на это несколько, включая его личное внутреннее ощущение, что время и деньги (он стал миллионером уже много раз) теперь должны быть направлены на другие цели, нежели просто заработок еще большего количества денег. Баффетт также считает, что все соки были выжаты из биржи и получать подобную прибыль в будущем станет гораздо труднее. В итоге он предложил своим инвесторам «пассивно» выйти из игры, инвестировав деньги товарищества не в акции, а скорее в муниципальные облигации.

Отрывок из статьи Кэрол Лумис

Январь 1970 года

Полный текст статьи «Тяжелые времена наступили для хедж-фондов» доступен на сайте fortune.com/buffettbook.

«Инфляция играет злую шутку с владельцами акций»

В эту книгу включены двенадцать статей, написанных самим Уорреном Баффеттом. Две из них он написал для журнала Fortune, и первая напечатана ниже. Остальные – два значительных выступления, которые Баффетт впоследствии переработал в статьи; важное письмо, которое написал конгрессмену; его благотворительное заявление и шесть выжимок из ежегодного письма акционерам Berkshire.

Ради этой статьи, которая открывает список из двенадцати работ Баффетта, главный и очень талантливый редактор Fortune Дэн Селигман поехал в Омаху, чтобы поговорить с Баффеттом о переработке его первого варианта. Селигман выяснил, что этот писатель, получающий доллар за статью, напрочь отказывается сократить ее и недоброжелательно относится к изменениям любого характера. В какой-то момент разочарованный Селигман позвонил старшему редактору Fortune Бобу Любару и предположил, что журналу, вероятно, не стоит публиковать статью совсем. Но Любар ответил, что считает статью стоящей и отказываться от ее публикации не следует.

Статья, которая в итоге вышла в печать – без сомнения, она содержит в себе, по крайней мере, несколько правок Селигмана, – послужила ярким примером того, насколько выдающимся является талант Баффетта размышлять над трудными проблемами. И по сей день эту статью многие помнят за многогранное, глубинное понимание вопроса. И сам Баффетт, и журнал Fortune все еще получают письма относительно нее с комментариями то об одном, то о другом аспекте.

Тем не менее Баффетт оказался неправ в нескольких смыслах. Прежде всего он (как и остальной мир бизнеса в целом) считал, что высокий уровень инфляции останется на том же уровне и будет дальше приносить инвесторам неприятности. Чего он не мог предвидеть – это появления решительного Пола Волкера, который занял кресло президента правления Федеральной резервной системы США в 1979 году и гениально справился с инфляцией.

Во-вторых, Баффетт неверно оценил курс налоговой ставки на прибыль предприятий, который, как он считал, вряд ли понизится. В реальности же снижение налога началось в 1979 году, предельная ставка снизилась – от 48 %, которые она составляла на момент написания статьи, до 35 % на сегодняшний день.

Это позволяет объяснить, почему Баффетт также ошибся в своем предположении, что рентабельность капитала крупнейших корпораций продолжит колебаться на отметке около 12 %. К 1981 году я писала статью под названием «Рентабельность разбивает потолок», в которой говорилось, что средняя прибыль компаний из списка Fortune 500 за последние пять лет – несмотря на высокий уровень инфляции – увеличилась в среднем до 14,8 %. Статья относила такой скачок к тому, что корпорации стали чуть больше применять заемный капитал, увеличили свою маржинальную прибыль до вычета налогов и что снизилась налоговая ставка.

Сегодня Баффетт говорит, что если бы капитализм работал идеально, конкуренция держала бы маржинальную прибыль на низком уровне. Тем не менее добавляет: «Тут уж ничего не скажешь – я был неправ в своих предположениях, особенно относительно налогов».

Однако он все еще убежден, что высокий уровень инфляции определенно играет злую шутку с владельцами акций, и приводит примеры тех лет, когда инфляция была не под контролем. До тех пор пока Волкер не нормировал инфляцию и не установил ее ниже 8 % в 1982 году, вспоминает Баффетт, инвесторы, которые покупали акции в 1977 году, страдали от однозначных потерь покупательской способности.

Кэрол Лумис

Уже давно не секрет, что акции, как и облигации, довольно плохо ведут себя в инфляционной среде. Мы существуем в такой среде в течение большей части последнего десятилетия, и это было действительно проблемное время для акций. Но причины проблем на бирже за этот период все еще не до конца понятны.

Нет никакой загадки в проблемах, с которыми сталкиваются держатели облигаций в эру инфляции. Когда ценность доллара падает месяц за месяцем, безопасность дохода и основных платежей, выраженная этими самыми долларами, будет под угрозой. И не нужно быть семи пядей во лбу, чтобы четко это понимать.

Довольно долго считалось, что акции – нечто совсем иное. Долгие годы общепринятой истиной было то, что акции защищены от инфляции. Это предположение корнями уходило в тот факт, что акции не являются требованием и не относятся к доллару так, как облигации, они представляют собой владение компанией с производственными мощностями. Акции, как считали инвесторы, будут удерживать свою ценность в реальных единицах, и не важно, сколько политики напечатают денег.

Так почему же в итоге этого не случилось? Главная причина, по моему мнению, в том, что акции по своей экономической сущности очень схожи с облигациями.

Я знаю, что это мнение покажется эксцентричным многим инвесторам. Они тут же заметят, что дивиденды на облигацию фиксированы, тогда как доход на вложения в акционерный капитал может существенно различаться из года в год. И это действительно так. Но любой, кто исследует комплексную прибыль, которая была заработана компаниями в течение послевоенных лет, обнаружит нечто невероятное: прибыль от вложений в акционерный капитал на самом деле не слишком меняется с течением времени.

За первое десятилетие после войны, завершившееся в 1955 году, промышленный индекс Доу – Джонса имел средний ежегодный доход на акцию в 12,8 %. За второе десятилетие эта цифра снизилась до 10,1 %. В третье десятилетие составила 10,9 %. Данные более широкого круга компаний, входящих в список Fortune 500 (чья история начинается только в середине 50-х годов), показывают, в принципе, схожие результаты: 11,2 % за десятилетие с 1955 по 1965 год, и 11,8 % за следующее десятилетие, до 1975 года. Показатели за несколько исключительных лет были значительно выше (самый высокий показатель для списка Fortune 500 составил 14,1 % в 1974 году), или ниже (9,4 % в 1958 и 1970 годах), но за остальные годы, и в совокупности, доход на балансовую стоимость актива обычно колеблется рядом с уровнем в 12 %. Он не показывает никаких признаков заметного превышения этого уровня в инфляционные годы (или в годы стабильности цен, если уж на то пошло).

А теперь давайте подумаем об этих компаниях не как о списке акций, а как о продуктивных предприятиях. Давайте также предположим, что владельцы этих предприятий приобрели их по реальной величине капитала. В этом случае их собственный доход составил бы также около 12 %. А из-за того, что доход был настолько стабильным, мы можем, логически, считать его дивидендами.

«Я расскажу вам, как разбогатеть на Уолл-стрит: будьте осторожным, когда другие жадничают. Будьте жадными, когда другие осторожничают».

Конечно, в реальном мире те, кто инвестирует в акции, не просто покупают и держат их. Вместо этого многие пытаются перехитрить своих собратьев-инвесторов, чтобы максимизировать собственную долю заработка на доле предприятия. Эта беготня, очевидно бесплодная в сумме, не имеет никакого влияния на получение дивидендов, но уменьшает ту часть, которую получают инвесторы, так как здесь подключаются такие дополнительные расходы, как комиссия за консультацию и брокерские проценты. Выход на активный опционный рынок ничего не добавляет к продуктивности американских предприятий, но требует целого состава – тысяч человек, – чтобы укомплектовать это казино, и дополнительные расходы еще больше увеличиваются.

В реальном мире на самом деле у инвесторов обычно не получается купить акции по балансовой стоимости. Иногда удается закрыть сделку ниже балансовой стоимости; обычно, однако, приходится платить цену выше, и тогда еще больше нагрузки возлагается на эти 12 %. Я объясню подробнее это отношение позже. А пока давайте сосредоточимся на главном вопросе: по мере того как увеличивалась инфляция, рентабельность собственного капитала оставалась на том же уровне. По сути, те, кто покупает акционерные доли, получают ценную бумагу с обусловленной постоянной прибылью, так же как и те, кто покупает облигации.

Конечно, существуют определенные важные различия между формами акций и облигаций. Первоначальные облигации имеют свой срок действия. Может быть, придется долго ждать, но наступает момент, когда инвестор в облигации может пересмотреть условия своего контракта. Если текущий и предполагаемый уровень инфляции делает его старый договор по выплатам неадекватным, он может выйти из игры до тех пор, пока дивиденды, которые компания будет предлагать, снова не пробудят в нем интерес. Нечто подобное происходит в последние годы.

Акции, с другой стороны, бессрочны. Наступление срока их платежа – вечность. Инвесторы в акции довольствуются лишь тем доходом, который могут заработать американские корпорации. Если им судьбой предрешено зарабатывать 12 %, то именно с этим уровнем инвесторам придется научиться жить. Как группа, инвесторы акций не могут ни отказаться от прав, ни пересмотреть предложение. В общем и целом их обязательства только увеличиваются. Индивидуальные компании могут быть проданы или ликвидированы, корпорации могут перекупить собственные акции; в общем балансе же, однако, новый выпуск акций и нераспределенная прибыль гарантируют, что собственный капитал, закрытый в корпоративной системе, будет расти.

Итак, первый плюс достается форме облигаций. Сертификаты облигаций в итоге могут быть пересмотрены; «сертификаты» на капитал предприятия – нет. Конечно же, стоит отметить, что на долгий период времени сертификат на 12 % не будет нуждаться в каких-то исправлениях.

Существует еще одна крупная разница между стандартным набором облигаций и нашими новыми экзотическими 12 %-ными «сертификатами на капитал», предстающими перед нами на Уолл-стрит в облике сертификатов на акции.

Обычно инвестор в облигации получает полностью свой сертификат в форме наличных, и ему остается заново инвестировать их как можно выгоднее. Наш «сертификат на капитал» акционерного инвестора, наоборот, частично принадлежит компании и реинвестируется на том уровне, на котором компания зарабатывает на данный момент. Другими словами, возвращаясь обратно к нашей корпоративной вселенной, часть из 12 %, заработанных ежегодно, выплачивается дивидендами, а часть возвращается обратно в корпорацию, чтобы снова заработать 12 %.

Эта характеристика акций – реинвестирование части сертификата – может быть как хорошим признаком, так и плохим, в зависимости от сравнительной привлекательности этих 12 %.

В 50-х и в начале 60-х годов это было очень хорошей характеристикой. Облигации приносили только 3–4 % прибыли, так что право реинвестировать автоматически часть сертификата на капитал под 12 % было большой ценностью. Заметим, что инвесторы не только могли инвестировать собственные деньги и получить этот доход в 12 %. Цены на акции в тот период варьировались гораздо выше их учетной стоимости, и инвесторы были защищены повышенным тарифом, который пришлось заплатить, от прямого извлечения прибыли из лежащей в основе корпоративной вселенной, на каком бы уровне эта вселенная ни приносила доходы. Невозможно платить намного больше номинала за 12 %-ную облигацию и самому еще зарабатывать 12 %.

Но на нераспределенную прибыль инвесторы могут зарабатывать 12 %. В итоге нераспределенная прибыль позволила инвесторам покупать по учетной стоимости часть предприятия, которая в экономической среде, тогда существовавшей, стоила гораздо больше.

В сложившейся тогда ситуации очень мало можно было сказать насчет дивидендов в натуральной форме и очень много – насчет удержания прибыли. И действительно, чем больше денег можно было реинвестировать под ставку 12 %, тем ценнее инвесторы считали свою привилегию реинвестирования и тем больше были готовы платить за это. В начале 1960-х инвесторы с удовольствием платили самые высокие цены за акции электроэнергетических компаний, расположенных в развивающихся районах, зная, что у этих компаний есть возможность реинвестировать очень крупную часть своих доходов. Компании, чьи эксплуатационные условия диктовали большие выплаты наличных средств, котировались по ценам ниже.

Если бы во время этого периода первоклассные, не подлежащие досрочному погашению долгосрочные облигации с 12 %-ными сертификатами существовали, они продавались бы гораздо дороже номинальной стоимости. И если бы это были облигации с добавлением необычных характеристик, а именно, если бы большая часть выплат по сертификатам могла быть автоматически реинвестирована по номинальной стоимости в похожие облигации – выпуск обладал бы еще большей наценкой. В сущности, акции муниципальных компаний, задерживающие большинство заработков в компании, представляли собой именно такие ценные бумаги. Когда ставка реинвестирования в основном составляла 4 %, инвесторы были очень счастливы – и, конечно, также счастливо платили определенную цену.

Оглядываясь в прошлое, инвесторы в акции могут считать, что в период с 1946 по 1966 год им посчастливилось поймать поистине благодатную тройную волну.

Во-первых, они получали преимущество от лежащего в основе рынка корпоративной рентабельности капитала, которая была гораздо выше преобладающих размеров процентной ставки.

Во-вторых, важная часть этого дохода была реинвестирована по ставкам, которые в прочих случаях недостижимы.

В-третьих, у них была возможность возрастания оценочной стоимости базовых собственных средств, когда первые два преимущества стали широко известны. Эта третья особенность означала, что кроме базовых 12 % (или около того), заработанных корпорациями на своем собственном капитале, инвесторы получали бонус, так как промышленный индекс Доу – Джонса увеличивался в цене от 133 % балансовой стоимости в 1946 году до 220 % в 1966-м. Этот процесс прибавления наращивания цен временно позволил инвесторам достичь прибыли, которая превышала базовую прибыльность предприятий, в которые они вкладывали.

Эти райские условия в итоге «открыли для себя» в середине 1960-х многие крупные инвестиционные организации. Но как только эти финансовые слоны начали нападать друг на друга в погоне за акциями, мы вошли в эру усиливающейся инфляции и повышенных процентных ставок. Что довольно логично, процесс повышения цен пошел вспять. Повышение процентных ставок безжалостно снизило стоимость всех существующих инвестиций с фиксированными купонами. И по мере того, как курс долгосрочных корпоративных облигаций начал двигаться вверх (и в итоге достиг уровня в 10 %), прибыль на капитал компаний в 12 % и «привилегия» реинвестирования стали восприниматься совсем по-другому.

Акции, что, в общем-то, верно, считаются более рискованными бумагами, чем облигации. Хотя этот купон на долю капитала более-менее фиксирован относительно промежутка времени, он все же немного колеблется из года в год. На отношение инвесторов к будущему могут сильно повлиять эти первоначальные изменения, хотя часто это довольно ошибочно. Акции также являются более рискованными потому, что у них нет лимита по срокам платежей. (Даже у самого дружелюбного брокера не хватило бы мужества продавать облигации сроком на сто лет, даже если это были бы доступные и «безопасные» облигации.) Из-за дополнительного риска инвесторы, естественно, ожидают гораздо больший доход от акций, чем от облигаций, – 12 % прибыли на капитал, сравним с облигациями на 10 %, выпущенными в той же корпоративной среде – такие показатели не подходят под определение комфортных. По мере того как разброс цен уменьшается, инвесторы в акции начинают искать выход.

Конечно, как группа, они не могут выйти из игры. Они лишь могут создать большую активность на рынке, потерпеть солидные издержки и в итоге достичь снижения уровня оценочной стоимости, которая будет отражать меньшую привлекательность 12-%-ного купона на прибыль от капитала в условиях инфляции. Инвесторы в облигации пережили целый ряд потрясений за последнее десятилетие, обнаружив, что не существует никакой магии, прикрепленной ни к одному из видов дивидендов: при 6 %, при 8 % и даже при 10 % облигации все еще могут провалиться в цене. Инвесторы в акции, которые в общем и целом и не подозревают, что у них тоже есть «свидетельство на выплату процентов», все еще учатся на своих ошибках и продолжают набивать шишки.

Но должны ли мы считать, что 12 %-ное свидетельство на прибыль от акций неизменно? Существует ли такой закон, который говорит, что корпоративный доход от капитала компании нельзя скорректировать в большую сторону при постоянно увеличивающемся среднем уровне инфляции?

Конечно, подобного закона нет. С другой стороны, американские корпорации не могут увеличивать заработок только по желанию или указу. Чтобы увеличить прибыльность, нужно будет, чтобы компания достигла хотя бы одного из следующих пунктов:

1) увеличение оборота, то есть соотношения между продажами и общим количеством объектов имущества, используемых в бизнесе;

2) использование более дешевых заемных средств;

3) использование большего количества заемных средств;

4) понижение налога на прибыль;

5) более широкая эксплуатация рентабельности продаж.

И это все. Не существует других способов увеличить доходы на капитал компании. Давайте рассмотрим подробнее, что конкретно можно сделать.

Начнем с оборота средств. Три главные категории объектов имущества, которые стоит рассматривать для этого, – дебиторская задолженность, запасы и объекты основных средств, такие как заводы и техника.

Дебиторская задолженность увеличивается пропорционально увеличению продаж, вне зависимости от того, вызвано ли увеличение в долларовых продажах физическим объемом или инфляцией. Здесь нет никакой возможности улучшить что-либо.

«Намного лучше купить очень хорошую компанию по справедливой цене, чем покупать ничем не примечательную компанию по привлекательной цене».

Что касается объектов основных средств, ситуация не такая уж простая. На протяжении длительного времени, возможно, ожидалось, что тенденция по количеству объектов будет соответствовать тенденции показателей продаж. В короткий промежуток времени, однако, физическая скорость оборота может изменяться в ту или иную сторону из-за особого влияния определенных параметров – например, из-за ожидаемых издержек или факторов, сдерживающих рост.

Метод учета ценных бумаг, при котором первыми продаются бумаги, поступившие последними (или метод LIFO) служит для того, чтобы увеличить отчетный оборот в периоды инфляции. При использовании метода LIFO, если продажи в долларах увеличиваются из-за инфляции, показатели или остаются на том же уровне (если продажи по количеству не растут), или последуют за увеличением продаж в долларах (если продажи по количеству растут). В любом случае оборот доллара увеличится.

В начале 1970-х произошел заметный сдвиг по направлению к использованию корпорациями метода LIFO для ведения учета (который обладал эффектом уменьшения объявленной прибыли и налоговых выплат). Теперь кажется, что эта тенденция замедлилась. И все же существует большое количество компаний, действующих по методу LIFO, и немалая возможность того, что и другие станут пользоваться данной системой, – это обеспечит последующее увеличение отчетного оборота.

Что касается объектов основных средств, любое увеличение уровня инфляции, учитывая, что он влияет на все продукты одинаково, вначале будет обладать эффектом увеличения оборота. Это действительно так, потому что на продажах тут же будет сказываться новый ценовой уровень, в то время как счет основных средств будет отражать лишь небольшие изменения, то есть по мере того, как существующие объекты будут сниматься с эксплуатации и заменяться новыми, по новым ценам. Очевидно, что чем медленнее компания производит этот процесс замены, тем больше возрастет коэффициент оборачиваемости. Этот эффект заканчивается, однако, когда цикл замены производственных средств завершается. Предполагая, что уровень инфляции постоянный, продажи и объекты основных средств начнут подниматься в цене соответственно с уровнем инфляции.

Из вышесказанного понятно, что инфляция станет источником некоторого увеличения уровня оборота. Некоторые улучшения определенно возникнут из-за метода учета LIFO, некоторые будут возможны (если инфляция увеличивается) потому, что увеличение в продажах происходит быстрее, чем увеличение стоимости производственных активов. Но эти улучшения, скорее всего, будут довольно скромными и, вероятнее всего, не станут причиной значительного увеличения дохода на основной капитал. За десятилетие, с 1965 по 1975 год, несмотря на преимущественно увеличивающийся уровень инфляции и полномасштабное использование метода ведения счета LIFO, коэффициент оборачиваемости капитала компаний списка Fortune 500 увеличился совсем немного – с 1,18/1 до 1,29/1.

Привлечение более дешевого заемного капитала? Вряд ли. Высокий уровень инфляции позволяет кредитам выглядеть привлекательнее, но при этом они не становятся дешевле. Стремительный уровень инфляции создает быстрое увеличение потребностей в капитале; и заемщики по мере того, как становятся все более недоверчивыми к долгосрочным контрактам, будут более требовательными. Но даже если не последует увеличения процентных ставок, заемные средства окажутся дороже из-за того, что средняя цена задолженности в документации компании на данный момент меньше, чем будет цена ее замещения. А замещение ее будет необходимо, так как существующий долг все растет. В общем-то, получается, что грядущие изменения в стоимости заемных средств, кажется, окажут только отрицательный эффект на доход от основного капитала компании.

Использование большего количества заемных средств? Американский бизнес уже исчерпал большинство, если не все, возможности займов, которые когда-то были легкодоступны. Доказательства этому утверждению можно увидеть в другой статистике среди компаний Fortune 500: за двадцать лет, вплоть до 1975 года, доля капитала держателей акций в процентном соотношении активов упала в этих компаниях с 63 % до 50 %, а иногда и ниже. Другими словами, каждый доллар собственного капитала компании теперь закредитован гораздо сильнее, чем это было раньше.

Ирония финансовых требований, вызванных инфляцией, в том, что очень прибыльные компании – в общем-то, обладающие лучшей репутацией – требуют сравнительно немного заемного капитала. Но отстающим в плане доходности компаниям заемных средств достаточно не бывает. Кредиторы понимают эту проблему сейчас гораздо лучше, чем десятилетие назад – и, соответственно, не позволяют жадным до финансов низкодоходным предприятиям брать целую кучу кредитов.

Тем не менее, учитывая условия инфляции, многие корпорации, вероятно, в будущем обратятся к большему количеству заемных средств, как к средству стабилизации прибыли на основной капитал. Президенты компаний пойдут на этот шаг потому, что им потребуется просто огромное количество капитала – иногда лишь для того, чтобы поддерживать тот же физический объем бизнеса, – и они захотят получить его без сокращения дивидендов или дополнительного выпуска акций, которые из-за инфляции будут выглядеть отнюдь не привлекательно. Естественной реакцией компаний будет брать кредиты один за другим, практически вне зависимости от их стоимости. Они, скорее всего, будут вести себя как те энергетические компании, которые ругались с банками из-за одной восьмой ставки процента в 1960-х и радовались, если находили финансирование долга под 12 % уже в 1974 году.

Дополнительное кредитование по существующей процентной ставке, однако, будет менее выгодно для дохода на собственный капитал, чем дополнительное кредитование с 4 %-ной ставкой в начале 1960-х. Существует также проблема, что более высокие коэффициенты задолженности вызывают снижение уровня кредитоспособности, что создает дальнейшее увеличение стоимости кредита.

Так что это еще один способ, который можно добавить к вышеописанным, с помощью которого может возрасти цена заемных средств. В общем и целом более высокая цена кредитования уменьшает преимущества более масштабного кредитования.

Кроме того, американские корпорации закредитованы гораздо сильнее, чем это отражено в официальных балансовых сводках. У многих компаний есть огромные обязательства по пенсионному обеспечению, которые будут применяться к уровню оплаты труда, актуальному на тот момент, когда нынешние работники уйдут на пенсию. При низком уровне инфляции в 1955–1965 годах обязательства, вытекающие из подобных пенсионных планов, были довольно предсказуемы. Сегодня же никому на самом деле не известно, каковы будут обязательства компании. Но если инфляция будет оставаться на уровне около 7 % и в будущем, то двадцатипятилетний сотрудник, который сейчас зарабатывает $12 тысяч и повышение зарплаты которого будет лишь соответствовать расходам на проживание, будет зарабатывать $180 тысяч, когда выйдет на пенсию, в шестьдесят пять лет.

Конечно, в каждом ежегодном отчете присутствует очень точная цифра, которая заявлена как пенсионное обязательство. Если бы эти цифры были по-настоящему правдивыми, корпорация бы просто могла собрать эту сумму, добавить к ней существующие активы пенсионного фонда, передать всю сумму страховой компании, чтобы она подсчитала нынешние пенсионные обязательства корпорации. На практике же, как это ни прискорбно, невозможно найти страховую компанию, которая захочет даже выслушать предложение подобного рода.

Фактически любой финансовый директор в Америке испытал бы ужас от идеи выпустить облигацию «стоимости проживания» – не подлежащее досрочному погашению обязательство с сертификатом, привязанным к индексированию цен. Но через частную пенсионную систему корпоративная Америка на самом деле приняла на себя обязательства по огромной сумме долга, которые можно приравнять к подобной облигации.

Большее количество заемных средств, взятых посредством общепринятой кредитной системы или незарегистрированного индексируемого «пенсионного долга», акционерам стоит рассматривать со скептицизмом. Доход в 12 % от предприятия, которое свободно от долгов, гораздо выше по качеству по отношению к тому же доходу, достигнутому бизнесом, набравшему кредитов по самые уши. Это означает, что сегодняшняя прибыль на капитал в 12 % порой оказывается менее ценной, чем 12 %-ный доход двадцать лет назад.

Снижение корпоративного дохода на прибыль вряд ли произойдет. Инвесторы американских корпораций являются держателями акций, которые можно считать акциями класса D. Акции классов A, B и C представлены требованиями федерального, муниципального правительств и правительства штата на налог на прибыль предприятий. Эти «инвесторы» в действительности не имеют прав на активы компании; однако они получают большую часть заработка, включая заработок, генерируемый приращением собственного капитала, который становится результатом удержания части прибыли, принадлежащей акционерам класса D.

Еще одна очаровательная характеристика этих великолепных акций классов A, B и C в том, что доля корпоративного заработка на акцию может быть увеличена быстро, значительно и без дополнительных платежей. Это может произойти благодаря одностороннему голосованию любого из классов держателей акций, например благодаря решению конгресса в случае с акциями класса А. Ко всему прочему, можно добавить, что один из классов иногда может голосовать за увеличение своей доли в капитале бизнеса задним числом – как обнаружили, к своему разочарованию, компании, которые вели деятельность в Нью-Йорке в 1975 году. Когда бы инвесторы акций класса A, B или C ни решили проголосовать за присуждение себе большей части бизнеса, доля класса D – которая принадлежит обычным инвесторам – уменьшается.

Заглядывая вперед, неблагоразумно будет предполагать, что люди, контролирующие акции A, B и C, проголосуют за уменьшение собственной доли в долгосрочной перспективе. Акциям класса D, вероятно, будет сложно удерживать свою долю на прежнем уровне.

И, наконец, пятый из возможных источников увеличения прибыльности акций – это увеличение прибыли от основной деятельности. Вот здесь некоторые оптимисты могут надеяться достигнуть какого-нибудь выигрыша. Нет никаких доказательств, что надежды не оправдаются. Но в каждом долларе есть лишь 100 центов, и на этот доллар выставляется очень много требований прежде, чем можно посчитать остаточный доход до вычета налогов. Главные требования – это рабочая сила, сырье, энергия и различные налоги, не связанные с доходом. Сравнительная важность этих затрат едва ли снизится в наш век инфляции.

Недавние статистические показатели тем более не вселяют уверенность в том, что доходность вырастет в период инфляции. За десятилетие с 1955 по 1965 год, в период сравнительно низкой инфляции, производственные предприятия, отчет по которым ежеквартально составляет Федеральная торговая комиссия США, имели в среднем ежегодный коэффициент доходности от продаж 8,6 % до вычета налогов. За следующее десятилетие средний коэффициент доходности составил 8 %. Доходность снизилась, другими словами, несмотря на очень заметное увеличение уровня инфляции.

Если бы бизнесу удавалось основывать свои цены на стоимости возмещения, доходность тогда росла бы в периоды инфляции. Но правда в том, что большинство крупных компаний, несмотря на распространенное мнение об их господстве на рынке, просто не могут достичь улучшения в показателях. Учет стоимости возмещения почти всегда показывает, что заработки компаний заметно снизились за последнее десятилетие. Если в таких крупных индустриях, как добыча и переработка нефти, стали и алюминия, действительно присутствует то олигополистическое основание, которое им приписывают, можно лишь заключить, что их ценовая политика невероятно ограниченна.

Теперь у вас есть полное представление: пять факторов, которые могут улучшить прибыль на основной капитал, и ни один из них, как показывает глубокая аналитика, не может улучшить ее достаточно заметно в периоды высокого уровня инфляции. После размышлений над этим, может быть, вы будете более оптимистичными, чем я. Но помните, что средняя прибыль в размере 12 % держится на этой отметке уже долгое время.

Даже если вы согласитесь, что сертификат на 12 % дохода предприятия практически неизменен, все еще можно надеяться при этом хорошо существовать в будущем. Можно даже предположить, что так оно и будет. В конце концов, многие инвесторы неплохо жили в таких условиях довольно долгое время. Но вашими будущими доходами будут управлять три переменные: отношение между балансовой стоимостью и рыночной стоимостью, ставки налогообложения и уровень инфляции.

Давайте пройдемся с точки зрения арифметики по балансовой и рыночной стоимости. Если акции постоянно продаются по балансовой стоимости, все очень просто. Если балансовая стоимость акции $100 и средняя рыночная цена $100, то 12 %-ная прибыль от бизнеса принесет 12 %-ную прибыль инвестору (минус издержки, которые на данный момент мы проигнорируем). Если коэффициент прибыли дивидендов составляет 50 %, наш инвестор получит $6 дивидендами и далее $6 от увеличения балансовой стоимости бизнеса, которая будет, конечно, отражена в рыночной стоимости его фондов.

Если акция продается за 150 % от своей балансовой стоимости, картина меняется. Инвестор получит те же $6 дивидендов наличными, но теперь они будут представлять собой только 4 % дохода от вложенных $150. Балансовая стоимость бизнеса все равно поднимется на 6 % (до $106), и рыночная цена вклада инвестора, которая оценивается соответственно в 150 % от балансовой стоимости, также, соответственно, увеличится на 6 % (до $159). Но общая прибыль инвестора, то есть прибыль от повышения рыночной стоимости плюс дивиденды, будет составлять только 10 % по сравнению с 12 %, которые заработал бизнес.

Когда же инвестор покупает акции ниже балансовой стоимости, происходит обратный процесс. Например, если акции продаются по цене, составляющей 80 % от балансовой стоимости, тот же самый заработок и допущения по выплатам принесут 7,5 % от дивидендов ($6 за цену в $80) и 6 % от повышения рыночной цены – и общая прибыль составит 13,5 %. Другими словами, гораздо лучше покупать акции со скидкой, а не акции с надбавкой, как можно было бы предположить с точки зрения здравого смысла.

«Оглядываясь в прошлое, инвесторы в акции могут считать, что в период с 1946 по 1966 годы им посчастливилось поймать поистине благодатную тройную волну».

В послевоенные годы рыночная стоимость промышленного индекса Доу – Джонса была и ужасно низкой – 84 % от балансовой стоимости (в 1974 году) и довольно высокой – 232 % (в 1965-м); большую часть времени коэффициент был гораздо выше 100 %. (В начале нынешней весны он составлял около 110 %.)

Давайте предположим, что в будущем коэффициент будет равняться примерно 100 %, а значит, инвесторы в акции будут зарабатывать полных 12 %. По крайней мере, они могли бы заработать их до вычета налогов и до инфляции.

Насколько большую часть могут отнять налоги от этих 12 %? Логично будет предположить, что для частных инвесторов федеральные, местные и налоги штата на прибыль в среднем будут составлять около 50 % на дивиденды и 30 % – на доходы на капитал. Большая часть некрупных инвесторов смогут, вероятно, платить по несколько сниженной предельной ставке, а многие инвесторы с более крупными долями участия – по заметно более высокой. Согласно новому налоговому законодательству, инвестор с высоким уровнем дохода в городах, облагаемых большими налогами, может иметь предельную ставку на прибыль от капитала вплоть до 56 %.

Так что давайте возьмем 50 % и 30 % в качестве средней ставки для типичного представителя частных инвесторов. Давайте также предположим, в свете недавнего опыта, что корпорации, зарабатывающие 12 % на капитал компании, платят 5 % дивидендов наличными (2,5 % после уплаты налогов) и удерживают 7 %, и эти нераспределенные доходы вызывают соответствующий рост рыночной стоимости (4,9 % после уплаты 30 % налога). Прибыль, после вычета налогов, в таком случае будет 7,4 %. Вероятно, эту цифру можно округлить до 7 %, если отнести остальное к издержкам. Чтобы продвинуть наш тезис об акциях, рассматриваемых в качестве облигаций, еще на одну отметку вперед, можно сказать, что акции должны расцениваться частными лицами как эквивалент 7 % не подлежащей налогообложению вечной облигации.

Это приводит нас к ключевому вопросу: что станет с уровнем инфляции? Никто не знает ответа на этот вопрос, включая политиков, экономистов и ученых мужей государственного управления, которые полагали еще несколько лет назад, что уровни безработицы и инфляции среагируют как дрессированные собачки на небольшие усилия, приложенные то тут, то там.

По многим признакам, стабильных цен не ожидается: инфляция теперь повсеместна; влиятельнейшие группы нашего общества используют свои электоральные преимущества, чтобы переносить, а не решать экономические проблемы; открыто демонстрируется нежелание справляться даже с самыми насущными проблемами (например, энергетические проблемы и распространение ядерного оружия), если их вообще можно отложить; а политическая система награждает законодателей тем, что позволяет их переизбрать, если кажется, что действия политиков вызывают краткосрочные преимущества, несмотря на то что окончательный результат только осложнит проблему в долгосрочной перспективе.

Большинство людей, находящихся сейчас на политической арене, настроены решительно против инфляции и решительно за политику, которая ее вызывает, и это объяснимо. Однако такое биполярное расстройство не вызывает у законодателей тревоги по поводу их реальности; конгрессмены понимают, что их пенсия – в отличие от практически любой, выплачиваемой частным сектором – индексируется изменениями в соответствии с прожиточным уровнем после ухода со службы.

Обсуждения будущего уровня инфляции обычно ведутся в терминах тонкостей кредитно-денежной и налоговой политики. Это важные переменные в определении результата любого способа уравновешивания инфляции. Но как источник инфляция послевоенного времени – это проблема политическая, а не экономическая. Поведение человека, а не финансовой сферы, является ключом. И, когда самим политикам предстоит решить между победой на следующих выборах и следующим поколением, всем понятно, что обычно происходит.

Такая широкая генерализация не показывает точных цифр. Однако мне кажется достаточно возможным, что уровень инфляции будет около 7 % в ближайшем будущем. Я надеюсь, что это предсказание окажется ложным. И очень даже может быть. Предсказания обычно говорят нам больше о предсказателе, чем о будущем. Вы свободно можете посчитать свой собственный уровень инфляции в инвесторском уравнении. Но если вы предвидите в среднем инфляцию в 2–3 %, то смотрите на мир через другие, чем я, очки.

Итак, что мы имеем: 12 % до вычета налогов и действия инфляции; 7 % после вычета налогов и до действия инфляции; и, может быть, 0 % после вычета налогов и действия инфляции.

Едва ли это звучит как доходная формула, которую можно рекламировать на телевидении.

У обычного держателя акций будет больше долларов, но покупательская способность не увеличится. Долой мудрости Бена Франклина («сэкономленный пенни – заработанный пенни»), живите по принципам Милтона Фридмана («человек может с тем же успехом потреблять свой капитал, как и инвестировать его»).

Из подсчетов ясно, что инфляция – это гораздо более затратный налог, чем те, что введены нашими законодательными органами. Инфляционный налог имеет фантастическую способность просто поглощать капитал. Нет никакой разницы для вдовы со сбережениями под 5 % на сберегательном счету, платит ли она 100 % налога на прибыль на доход от процентов в период нулевой инфляции или не платит дохода на прибыль в то время, когда инфляция составляет 5 %. В том или ином случае с нее списывается налог таким образом, что не оставляет ей вообще никакого дохода. Любые деньги, которые она тратит, идут прямиком из ее капитала. Она бы посчитала возмутительным налог на прибыль, но кажется, не замечает, что 6 %-ная инфляция – его экономический эквивалент.

Если мои предположения относительно инфляции близки к верным, неутешительные результаты возникнут не из-за того, что цены упадут, а, несмотря на тот факт, из-за того, что цены повысятся. При уровне примерно 920 пунктов в прошлом месяце индекс Доу поднялся на 55 пунктов относительно показателя, который составлял десять лет назад. Но если учесть инфляцию, Доу упал почти на 345 пунктов – с 865 до 520. И примерно половина выручки Доу была удержана с их владельцев и реинвестирована для того, чтобы достичь даже этого результата.

В следующие десять лет индекс Доу мог бы увеличиться вдвое только при условии комбинации 12 %-ных сертификатов на прибыль от капитала, 40 %-ным коэффициентом выплаты дивидендов, нынешним коэффициентом в 110 % рыночной стоимости по отношению к балансовой стоимости. И с инфляцией в 7 % инвесторы, которые продали бы на отметке в 1800, будут гораздо беднее, чем сегодня, после выплаты налогов на увеличение стоимости активов.

Я уже слышу реакцию некоторых инвесторов на эти пессимистичные мысли. Можно предположить, что, каковы бы ни были сложности, принесенные новой эрой инвестирования, они каким-то образом придумают, как получить превосходные результаты лично для себя. Их успех самый неправдоподобный. И в совокупности рынка, он, конечно, невозможен. Если вы считаете, что можете быстренько покупать и продавать акции, чтобы выиграть борьбу с инфляционным налогом, я хотел бы быть вашим брокером – но не вашим партнером.

Даже так называемые свободные от уплаты налога инвесторы, такие как пенсионные фонды и университетские благотворительные фонды, не скроются от уплаты инфляционного налога. Если мое предположение о 7 %-ном инфляционном уровне верно, заведующий финансовым отделом колледжа должен расценивать первые 7 %, заработанные в каждом году, просто как восстановление покупательской способности фонда. Благотворительные фонды не зарабатывают ничего до тех пор, пока они не будут зарабатывать быстрее, чем крутится инфляционная мельница. При инфляции в 7 % и, скажем, общем доходе от инвестиций в 8 % организации, которые считают, что они свободны от налогов, на самом деле платят налог на доходы в 87,5 %.

К сожалению, главные проблемы, вызванные высоким уровнем инфляции, влияют больше не на инвесторов, а на общество в целом. Доход от инвестиций – это маленькая порция национального дохода, и если реальный доход на душу населения мог бы расти здоровыми темпами при нулевых доходах на реальные инвестиции, социальная справедливость только выиграла бы от этого.

Рыночная экономика создает несколько неравномерный доход для ее участников. Правильное использование голосовых связок, анатомической структуры, физической силы или моральных сил вызывает появление целых кип квитанций (акции, облигации и другие формы капитала) на получение будущего общего национального объема продукции. Правильный выбор предков точно так же может повлиять на пожизненную поставку таких квитанций сразу после рождения. Если даже из-за нулевого реального инвестиционного дохода большая часть национального объема продукции перейдет от подобных держателей акций к равным образом важным и трудолюбивым гражданам, у которых нет таланта зарабатывать на бирже, это вряд ли оскорбит равноправный мир – скорее, станет Божественным Вмешательством.

Но потенциал для реального улучшения благосостояния работников за счет зажиточных держателей акций незначителен. Оплата труда работникам уже в общем и целом в двадцать шесть раз больше выплачиваемых дивидендов, и многие из этих дивидендов сейчас идут в пенсионные фонды, некоммерческие организации, такие, как университеты, а также частным инвесторам, которые далеко не зажиточны. При таких условиях, если сейчас мы передадим все дивиденды зажиточных держателей акций на зарплаты – а это мы сможем сделать только один раз, как убить корову (или, если вам так больше нравится, свинью), – мы увеличим реальные зарплаты на меньшую сумму, чем раньше приобретали от роста экономики за один год.

Тем не менее уменьшение выплат хорошо обеспеченным людям через влияние инфляции на инвестиции даже не обеспечит материала для помощи на короткий срок тем, кто не так хорошо обеспечен. Их экономическое благополучие будет улучшаться или ухудшаться вместе с общим влиянием инфляции на экономику. И это влияние вряд ли будет положительным.

Крупная прибыль в реальном капитале, инвестированном в современные объекты предприятий, должна обеспечить крупную прибыль в экономическом благополучии. Большая доступность рабочих рук, большие потребительские запросы и большие обещания от правительства не приведут ни к чему, кроме как к большой неудовлетворенности из-за отсутствия непрерывного создания и использования дорогих неликвидных активов во всей индустрии. Это уравнение, которое понимают русские, а еще Рокфеллеры. И именно его с невероятным успехом применили в Восточной Германии и Японии. Высокий уровень накопления капитала позволил этим странам достичь успехов в уровне жизни населения со скоростью, сильно превышающей нашу, несмотря на то, как мы гордимся успехами в области энергетики.

Чтобы понять влияние инфляции на реальное накопление капитала, необходимо немного расчетов. Вернемся ненадолго к 12 %-ной прибыли на собственный капитал компании. Такой заработок может быть заявлен после обесценивания, которое предположительно позволит произвести замещение производственных мощностей – если этот завод и оборудование можно будет купить в будущем по ценам, примерно равным изначальной стоимости.

Давайте предположим, что примерно половина заработка выплачивается дивидендами, оставляя 6 % от собственного капитала компании доступными для финансирования будущего роста. Если инфляция низкая – скажем, 2 %, – то по большей части рост будет реальным ростом фактической производительности. При подобных условиях, на 2 % больше нужно будет инвестировать в требования об уплате, в товарно-материальные запасы и в основные средства на следующий год, просто чтобы повторить фактическую производительность этого года – оставив 4 % на вложения в активы для производства большего количества физических товаров. 2 % финансируют иллюзорный рост в долларовом эквиваленте, отражающий инфляцию, и оставшиеся 4 % финансируют реальный рост. Если рост популяции составляет 1 %, то 4 %-ная прибыль в фактической производительности переходит в 3 %-ную прибыль в чистом доходе на душу населения. Это очень грубое описание того, что раньше происходило в нашей экономике.

Теперь предположим уровень инфляции в 7 % и посчитаем, что осталось для роста в реальном выражении после финансирования обязательного инфляционного компонента. И ответ: ничего, – если порядок распределения дивидендов и соотношение собственных и заемных средств не изменятся. После выплаты половины из заработанных 12 %, остаются те же самые 6 %, но они полностью уходят на обеспечение дополнительных денег, которые нужны, чтобы поддерживать прошлогодний физический объем бизнеса.

«Фактически любой финансовый директор в Америке испытал бы ужас от идеи выпустить облигацию «стоимостью проживания» – не подлежащее досрочному погашению обязательство с сертификатом, привязанным к индексированию цен».

Многие компании, сталкиваясь с отсутствием реальных заработков для финансирования физического расширения бизнеса после нормальной выплаты дивидендов, начинают импровизировать. Как, спросят они себя, мы можем перестать платить или уменьшить дивиденды, не рискуя навлечь на себя гнев акционеров? У меня хорошие новости: для них уже имеется готовый набор сценариев.

В последние годы у компаний энергетической индустрии было очень мало или вообще не было возможностей выплаты дивидендов. Или, скорее, они могли выплачивать дивиденды лишь в том случае, если инвесторы соглашались покупать для них акции. В 1975 году электроэнергетические компании выплатили дивиденды по обыкновенным акциям в размере $3,3 миллиарда и попросили инвесторов вернуть $3,4 миллиарда. Конечно, они убедили акционеров оплатить для них кое-что, чтобы не приобрести репутацию, как у Con Ed. Con Ed, хотелось бы напомнить, была достаточно недальновидной компанией и в 1974 году просто сказала своим акционерам, что у нее нет денег, чтобы выплачивать дивиденды. Такая откровенность повлекла за собой катастрофу в рыночной нише.