В. Н. Курочкин Финансовый менеджмент в отрасли образования. Учебное пособие

«Россия раньше давала превосходное образование, лучше, чем за границей. Поэтому и тогда, и сейчас, наши специалисты востребованы во всем мире».

Академик С.П. КапицаПРЕДИСЛОВИЕ

В настоящее время в Российском образовании реализуется непростой и противоречивый процесс реформирования. Содержание данного процесса – в рамках глобализации приближение к Европейским стандартам путем адаптации к Болонскому процессу. Осуществляется переход от образования постсоветского периода (бесплатного, с равным правом на получение к образованию) к рыночной системе предоставления образовательных услуг как за счет бюджетных средств, так и на средства самих обучающихся или их спонсоров. Образование законодательно оформлено в виде «предоставления образовательных услуг», а потребителям услуг за плату предоставляется возможность получить образование независимо от способностей, проявленных на вступительных испытаниях. Государство оставило за собой надзорные функции: лицензирование, аккредитация, инспектирование на предмет соответствия образовательным стандартам. Вполне естественно, что с развитием образовательных услуг участие государства в образовании снижается. Учреждения образования подталкиваются к поиску финансовых источников своей деятельности, в первую очередь детей состоятельных родителей. Имеется достаточно много примеров успешной деятельности частных дошкольных детских учреждений, школ, лицеев, гимназий, высших учебных заведений, в достаточной степени финансово устойчивых за счет того, что обучают детей небедных родителей. Однако какие отдаленные последствия для нашей страны может иметь развитие ситуации, когда конкурентные преимущества получают в большинстве своем не одаренные дети, юноши и девушки, а «денежные мешки»? В реальных рыночных РФ процесс получения образования слабо коррелируется со способностью студентов, так как «не всегда у умных достаточно денег для получения образования». Академик С.П. Капица высказал по этому поводу следующим образом: «Современная система образования в России – это нечто, ни в одной разумной стране такого нет. Платное образование и система, построенная на этом, не имеют будущего. Это неверный путь поиска талантливых людей. Талант без денег не может получить образование. Кризис очень глубокий и обрекает нас на нищенское существование».1

В этих словах заложен глубочайший смысл, и заключается он в частности, и в том, что образование – это не получение «образовательных услуг», а многогранный процесс, даже миссия, предназначение образованных людей передать свои знания, свое видение проблем молодому поколению, чтобы они «превзошли своих учителей». Необходим такой финансовый менеджмент, который бы финансово обеспечил обучение талантливой молодежи, для чего необходимо готовить специалистов, умеющих так управлять финансами, чтобы имели возможность учиться в первую очередь одаренные, талантливые и трудолюбивые граждане России. Выпускник по специальности «экономика и управление на предприятии», имеющий квалификацию «экономист-менеджер», прошедший обучение по соответствующей программе государственного образовательного стандарта должен быть подготовлен к профессиональной деятельности, обеспечивающей рациональное управление экономикой и финансами учреждений образования, с учетом отраслевой специфики, технологии и организации образовательного процесса. Работая после окончания университета, он должен уметь профессионально решать вопросы финансового менеджмента.

МОДУЛЬ 1. ПОНЯТИЕ ФИНАНСОВОГО МЕНЕДЖМЕНТА

1.1 Содержание финансового менеджмента

Прежде чем приступить к изложению данной темы, отметим, что под термином «менеджмент» обычно понимается совокупность инструментов, приемов, средств и форм управления хозяйственной деятельностью с целью повышения эффективности функционирования.

Менеджмент – это самостоятельный вид профессионально осуществляемой деятельности, направленной на достижение в рыночных условиях, намеченных целей путем рационального использования материальных и трудовых ресурсов с применением принципов, функций и методов экономического механизма менеджмента. Менеджмент – управление в условиях рынка, рыночной экономики означает не только ориентацию организации на спрос и потребности рынка, на запросы конкретных потребителей и организацию производства тех видов услуг, которые пользуются спросом и могут принести намечаемую прибыль, но и на повышение эффективности функционирования; хозяйственную самостоятельность; постоянную корректировку целей и программ в зависимости от состояния рынка образовательных услуг; на использование современной информационной технологии. Термины "менеджмент", "менеджер" прочно вошли в наш словарный обиход, заменив прежние "управление", "управленческая деятельность", "руководитель", "директор», – отмечает профессор И.Н. Герчикова.

Управление многообразно и существует в самых различных видах:

1) техническое управление естественными и технологическими процессами – подачей теплоносителя, движением поездов, пилотированием летательных аппаратов и др.;

2) государственное управление социально-экономической жизнью общества через различные институты – правовую систему, органы власти;

3) идеологическое управление, состоящее во внедрении в сознание членов общества концепций его развития;

4) негосударственное и неполитическое управление социальными процессами, (например, экологическое движением);

5) хозяйственное управление экономической деятельностью хозяйственных товариществ и обществ, некоммерческих организаций, учреждений образования (некоммерческих и государственных).

Следовательно, управление представляет собой осознанную целенаправленную деятельность человека, с помощью которой он упорядочивает и подчиняет своим интересам элементы внешней среды – общества, живой и неживой природы, техники, уменьшая при этом энтропию, то есть обеспечивая обратные энтропийные процесса.

Элементы, на которые направлена эта деятельность, образуют объект управления. Обычно он имеет пространственные границы и определенную реализацию во времени.

Проводник управленческой деятельности называется субъектом управления, которым может быть отдельный человек или группа людей. Если управление имеет официальный характер, то его субъект организационно и юридически оформляется в виде должности или совокупности должностей, образующих подсистему управления.

Рассмотрение объекта управления и субъекта управления как системы получило распространение с развитием с концепции системного подхода. Системный подход – направление методологии научного познания и социальной практики, в основу которого положено исследование объектов как систем. Методологическая специфика данного подхода в том, что он ориентирует исследование на раскрытие целостности объекта и обеспечивающих его функционирование экономических механизмов, на выявление типов связей и сведение их в единую теоретическую картину, выражением которой является модель. Впервые необходимость системного подхода обоснована американцами Г.Х. Гудом и Р.Э. Макколом, которые показали, что разбиение проблемы на частные задачи и их последующее решение не приводит к решению проблемы.

"Менеджмент" является аналогом термина "управление", его синонимом, вместе с тем термин "управление" применим к разным видам человеческой деятельности (например, управление локомотивом, к разным сферам деятельности (управление в неживой природе, в биологических объектах, управление государством); к органам управления. Термин "менеджмент" традиционно применяется лишь к управлению социально– экономическими процессами на уровне фирмы, действующей в рыночных условиях. Для обозначения управления в неживой природе потребляется "control"; для государственного или общественного управления – «government administration" или "public administration".

Иногда к слову “magement" добавляется слово "business" (business management), что подчеркивает принадлежность к хозяйственной сфере деятельности. Интересно отметить, что только в последнее время данный термин стали применять и в отношении некоммерческих организаций. Менеджмент является самостоятельным видом профессиональной деятельности. Предпочтительным считается независимость менеджера от собственности на капитал фирмы, в которой он работает. Труд менеджера –это производительный труд, возникающий в условиях комбинирования высокотехнологичного производства с высоким уровнем специализации работников. Обеспечивая связь и единство всего производственного процесса, менеджмент объединяет работников различных специального инженеров, проектировщиков, маркетологов, экономистов, статистиков, психологов, преподавателей, бухгалтеров и др., работающих под руководством менеджера, управляющего организацией (предприятием, в общем случае – юридическим лицом).2

"Менеджер" – это признак принадлежности конкретного лица к профессиональной деятельности в качестве управляющего, руководителя. Профессиональный менеджмент как самостоятельный вид деятельности предполагает наличие в качестве субъекта этой деятельности специалиста-менеджера и в качестве объекта – хозяйственную деятельность юридического лица как сложной системы в целом или отдельной подсистемы (финансы, экономика). Возросшие требования к управлению обусловлены увеличением размеров предприятия, сложностью технологии, необходимостью владения управленческими науками. В современных условиях все решения по финансовым, организационным и финансовым вопросам подготавливаются и вырабатываются профессионалами в области организации управления, которые осуществляют наблюдение и контроль за выполнением принятых решений.

Под хозяйственной деятельностью в определении финансового менеджмента понимается деятельность юридического лица:

1) в любой отрасли экономики: образовании, промышленности, торговле, строительстве, транспорте, страховом деле и др.;

2) в любой сфере деятельности организации: оказание образовательных услуг, маркетинг, финансы и т.д.

Содержанием хозяйственной деятельности организации или учреждения образования является обеспечение образовательного процесса производства всеми необходимыми ресурсами и организация технологического цикла в целом: внедрение инновационных образовательных программ; обеспечение требуемого уровня оказания образовательных услуг; осуществление всех видов расчетов; обеспечение материально-техническое снабжение и финансовыми ресурсами; обеспечение персоналом.

Определение целей деятельности учреждения образования на ближайшую и дальнюю перспективы (management by objectives) – это главное в менеджменте. Управление путем постановки целей осуществляется с учетом оценки потенциальных возможностей и ее обеспеченности соответствующими ресурсами. Общие цели отражают концепцию развития образования в целом, специфические разрабатываются в рамках общих целей по основным видам деятельности образовательного учреждения.

Рассматривая соотношение понятий «менеджмент» и «финансовый менеджмент», нетрудно заметить. Что они соотносятся как категории: «общее» (первый термин) и «особенное».

Финансовый менеджмент – это наука и искусство управлять денежными потоками предприятия, привлекая наиболее рациональные источники финансовых ресурсов и используя их с наибольшей эффективностью для достижения стратегических и тактических целей предприятия. Финансовый менеджмент также понимают как целостную систему знаний о финансовых отношениях в хозяйственном процессе, финансовом механизме, технологии управления финансовой деятельностью организации.

«Финансовый менеджмент – управление движением финансовых ресурсов и финансовых отношений, возникающих у хозяйствующих субъектов в процессе движения финансовых средств», – отмечает И.Н. Никитина. /11/, с. 5, Ряд авторов также считают, что финансовый менеджмент – это искусство управлять денежными потоками предприятия, привлекая наиболее рациональные источники финансовых ресурсов и используя их с наибольшей эффективностью для достижения стратегических и тактических целей предприятия, то есть предметом финансового менеджмента являются денежные потоки, отражающие движение капитала; процесс управления денежным оборотом, формированием и использованием финансовых ресурсов предприятия. Объект финансового менеджмента – движение финансовых ресурсов и финансовые отношения.

Профессор В.М. Смагин считает, что финансовый менеджмент – прикладная дисциплина, в которой разрабатывается методология и методы управления финансами средних и крупных предприятий, и вытекает она из теории финансов, а финансовый менеджер должен умело распоряжаться активами предприятия, управлять источниками финансирования, рационально реализовывать кратко и долгосрочные цели развития организации, с чем трудно не согласиться.3

Субъектом финансового менеджмента выступает лицо (группа лиц), – собственник или делегированный им представитель. Данный субъект обязан выполнять уровне следующие функции: формирование бюджета организации, обеспечение кругооборота капитала; распределение бюджета (возмещение издержек на уровне простого воспроизводства, распределение прибыли на нужды потребления и накопления).

Главная задача данной дисциплины – подготовка квалифицированных специалистов в области управления финансами по основным направлениям, которые профессор Н.В. Никитина характеризует следующим образом: оценка финансового состояния; основные инвестиционные и финансовые решения, связанные с проблемой привлечения капитала; управление активами и пассивами; управление текущими затратами. Данная дисциплина также изучает анализ финансового состояния; информационно–законодательную базу процесса управления финансами; леверидж; определение оптимальной структуры капитала; управление активами и пассивами предприятия.4

Если в малом бизнесе для управления финансами достаточно квалификации бухгалтера (финансовые операции практически не выходят за рамки обычного анализа хозяйственной деятельности, основой которых является денежный оборот), то в среднем и крупном бизнесе необходим значимый поток капитала и, соответственно, большой поток потребителей продукции, работ, услуг.

1.2 Цели, задачи и инструменты финансового менеджмента

Учреждения образования – в основном средние и крупные организации, в которых имеют место финансовые операции, связанные с инвестициями, в том числе с приумножением капитала, поэтому без квалифицированного финансового менеджера большой бизнес, в том числе и в сфере образования, сегодня просто невозможен. Например, негосударственный Вуз – «Институт управления, бизнеса и права» – ведет активную инвестиционную и инновационную деятельность.

Управление финансами – сложная и приоритетная задача, стоящая перед управленческим персоналом любой компании независимо от направления ее деятельности.

Основные задачи управления деятельностью предприятия в рыночных условиях сводятся к следующим: выбор наиболее эффективных хозяйственных решений; взаимосвязь всех сфер деятельности предприятия, влияющих на конечные финансовые результаты; инновационная деятельность; активная инвестиционная стратегия.

Эти задачи приводят к необходимости разработки финансовой стратегии, ориентированной на динамичное развитие. Разработку стратегии и тактики выполняют на основе финансового анализа и системной оценки финансовых результатов; на базе прогнозирования: доходов и расходов, объема реализации образовательных услуг; нормы и массы прибыли по видам деятельности. Выполняют условие: сбалансированность вложения финансовых ресурсов в материально-вещественные, трудовые и иные факторы производства. Успешная деятельность бизнеса в сфере образования (в настоящее время в РФ бизнес разнообразен; юридические лица и индивидуальные предприниматели ведут свой бизнес не только в таких областях, как производство, торговля, финансы, но и предоставляют образовательные услуги в негосударственных вузах, лицеях, колледжах, гимназиях и т.п.) зависит от решений финансовых менеджеров, напрямую оказывающих экономическое влияние на бизнес, на движение финансовых ресурсов, обеспечивающих бизнес. Например, дистанционное образование освобождает от необходимости покупки основного капитала для оказания услуг (аудиторий, оборудования классных комнат); развитие за счет заемных средств может вызвать целый ряд финансовых обязательств, в то же время договоренность с кредитором об открытии кредитной линии вызовет приток капитала в бизнес и т.д.

Некоторые решения являются основными: например, инвестиции в новое инновационное оборудование, инвестиционный кредит, освоение новых направлений. Большинство других решений является частью ежедневного процесса управления всеми участниками юридического лица. Общим для всех решений является принцип "экономического компромисса", согласно которому перед каждым решением менеджер обязан взвешивать выгоды и фактические затраты. Совокупный эффект от таких компромиссов можно наблюдать, когда работа менеджера или финансовая стоимость бизнеса оцениваются путем анализа финансовой отчетности или при помощи специального анализа.

Общим для успешного функционирования всех указанных лиц является правильное управление в трех сферах принятия решений, а именно: осторожное финансирование бизнеса, сознательное сочетание пользы и риска при использовании внешних источников финансирования (финансовая деятельность предприятия); получение прибыли от текущей деятельности благодаря эффективному использованию всех ресурсов (операционная деятельность); использование инвестиций на основании экономического анализа и менеджмента (инвестиционная деятельность предприятия).

Решения финансовых менеджеров влияют на движение контролируемых ими финансовых ресурсов, то есть на так называемые "фондовые потоки", который представляет ресурсы, вложенные в бизнес, в виде денежных средств, дебиторской задолженности, облигаций или акционерного капитала, запасов, оборудования или займов.

Базовая система бизнеса отражает многочисленные динамичные взаимосвязи между основными управленческими решениями, стратегиями, типами финансовой политики и движением фондов. Упорядоченность этих факторов является важным аспектом долгосрочного успеха фирмы. В финансовом менеджменте существует множество приемов для решения сложных проблем бизнеса.

Например, если негосударственное образовательное учреждение (НОУ) стремится к внедрению агрессивной политики расширения своей деятельности, то это нельзя связывать с консервативной финансовой политикой, в основе которой лежит расчет только на собственные финансовые ресурсы. Еще один пример: нацеленность на выплату больших дивидендов противоречит задаче расширения собственной доли рынка, так как для этого необходимо большую часть прибыли реинвестировать в деятельность фирмы. Основой успешного управления является логически связанный набор стратегий развития фирмы, инвестиционных задач, задач основной деятельности фирмы и финансовой политики, где все эти элементы усиливают действенность каждого, а не противоречат друг другу.

Особенное внимание следует уделять поиску путей эффективного использования ограниченных финансовых ресурсов и инвестированию средств в проекты, которые приносят высокие доходы при минимальном риске. При наличии альтернативных возможностей необходимо проанализировать влияние каждой из них на оценку общей стоимости капитала фирмы. Важно определить соотношение между финансированием бизнеса при помощи заемных средств и продажи ценных бумаг, а также уделять внимание внедрению оптимальной дивидендной политики. Все эти элементы необходимо подбирать при помощи детального анализа экономической выгоды как отдельно по элементам, так и в системе бизнеса в целом.

Финансовые инструменты – одно из новых экономических понятий, «пришедших к нам с Запада в период создания основ рыночной экономики в России» – отмечал профессор В.В. Бочаров. В настоящее время их широко используют на практике для принятия финансовых и инвестиционных решений.5

Существуют различные трактовки понятия «финансовый инструмент». Выделяют три вида финансовых инструментов: денежные средства в кассе, на расчетных, валютных счетах; кредитные инструменты (облигации, кредиты, депозиты); способы участия в уставном (складочном) капитале (акции, паи).

По мере развития рынка капитала появились новые виды финансовых инструментов (форвардные, фьючерсные и опционные контракты, СВОПы и пр.). Развернутое определение данного понятия представлено в международном стандарте бухгалтерского учета «Финансовые инструменты (IAS 32)», который введен в действие с 01.01.96 г. Согласно стандарту под финансовым инструментом понимают любой контракт, по которому происходит одновременное увеличение финансового актива одной компании и обязательства (долгового и долевого характера) другой фирмы.6

К финансовым активам относятся: денежные средства; контрактное право получить от другого лица (юридического или физического) денежные средства, иной вид финансовых активов; контрактное право обмена финансовыми инструментами с другим лицом на потенциально выгодных условиях.7/11/, с. 25 – 29.

В состав финансовых обязательств входят контрактные требования:

1) выплатить другому лицу денежные средства или предоставить иной финансовый актив;

2) обменяться финансовыми инструментами с другим лицом на потенциально невыгодных условиях (например, в случае вынужденной продажи дебиторской задолженности с дисконтом банку или иному финансовому посреднику).8

Финансовые инструменты квалифицируются по видовым характеристикам: 1 – в основу операции положены финансовые активы и обязательства; 2 – операция должна иметь форму договора (контракта). Финансовые инструменты подразделяются на следующие виды: первичные (кредиты, акции, облигации, другие ценные бумаги, дебиторская и кредиторская задолженность по текущим хозяйственным операциям и пр.); вторичные – производные (деривативы) – финансовые опционы, фьючерсы, форвардные контракты, процентные, валютные СВОПы. Производные финансовые инструменты обращаются на срочном фондовом рынке. На отдельных сегментах финансового рынка присутствуют следующие финансовые инструменты: на фондовом рынке – акции и корпоративные облигации, а также облигации федеральных и субфедеральных займов; на кредитном рынке – чеки, аккредитивы, векселя (простые и переводные), депозитные и сберегательные сертификаты и др.9

Различают казначейские, банковские и коммерческие векселя. Казначейский вексель выпускает государство и выражает его краткосрочное обязательство на срок 3, 6 и 12 месяцев. Банковский вексель эмитирует банк (банковский холдинг). Доход по этому векселю равен разнице между ценой погашения (по номиналу) и ценой продажи, осуществляемой на условиях дисконта (со скидкой 10, 15, 20 % от номинальной стоимости векселя). Коммерческий вексель применяют для кредитования торговых операций. В сделке между партнерами используют переводной вексель, в роли ремитента выступает банк. /11/, с. 25-37.

К финансовым инструментам валютного рынка10 относят:

1) валютные активы;

2) документарный валютный аккредитив;

3) валютный банковский чек (письменный приказ банка – владельца валютных авуаров за границей своему банку-корреспонденту о перечислении оговоренной в ней суммы с его текущего счета держателю чека);

4) валютный банковский вексель (расчетный документ, выставленный банком на своего зарубежного корреспондента);

5) валютный опционный контракт (заключают на валютной бирже с правом отказа на покупку или продажу валютных активов по ранее предусмотренной цене);

6) валютный фьючерсный контракт (предназначен для осуществления сделок на валютной бирже);

7) валютный СВОП (обеспечивает паритетный обмен валютных активов).11

Соответствующие финансовые инструменты используют на страховом рынке и рынке золота.

Одним из важных условий принятия решений о покупке или продаже финансовых инструментов является доступность и открытость информации о состоянии финансового рынка.

Различают следующие виды информации: нормативную (законодательные и нормативные акты, регулирующие выпуск и обращение ценных бумаг); бухгалтерскую) отчетность; данные государственного статистического наблюдения статистическую (объем краткосрочных, долгосрочных и прочих финансовых вложений); аналитическую (аналитические обзоры и оценки финансовых аналитиков, связанных с рынком капитала; публикуемые сведения, обзоры и оценки, публикуемые в специальных финансовых журналах и др.).

1.3 Взаимосвязь финансового, производственного и инвестиционного менеджмента

При рассмотрении основных положений управления организацией менеджмент может быть классифицирован по двум основным признакам (критериям): уровням управления и функциональным областям управленческой деятельности (видам менеджмента). /3/, с. 6-8.

Иерархия управления в общем менеджменте рассматривается на трех уровнях руководства организацией: высшем, среднем и нижнем (технологическом). По аналогии разделяется и финансовый менеджмент. Топ-менеджер в этом плане – директор по финансам (финансовый директор). Состав функций, прав и обязанностей менеджеров на каждом уровне управления имеет свою специфику.

Высший уровень управления организацией (высшее руководство предприятия, корпорации) формирует цели, стратегию и политику организации, принимает решения по важнейшим вопросам, связанным с выпуском новых изделий, образованием филиалов (в том числе зарубежных), освоением новых рынков, взаимоотношениями с конкурентами и другими вопросами развития организации в настоящем и будущем.

Средний уровень управления обеспечивает разработку и реализацию оперативных планов, формирование и реализацию процедур внедрения принятых высшим руководством решений. Менеджеры среднего уровня управления имеют широкую свободу действий при реализации решений и планов, принятых высшим руководством.

Нижний уровень управления осуществляет непосредственное управление работой исполнителей. Менеджеры этого уровня (руководители групп, бригадиры, мастера и другие специалисты) обеспечивают выполнение оперативных планов и решений среднего звена управления.

Общий менеджмент охватывает управление организацией (предприятием, корпорацией) в целом и соответственно включает все уровни и все функциональные области (сферы) управления, включая финансовый, производственный и инновационный менеджмент. По специфике управления организацией (конкретной управленческой деятельности) различают следующие виды менеджмента, ориентированные на основные функциональные области:

1) инновационный менеджмент (как обеспечивающий конкурентные преимущества и эффективность функционирования организации в конкурентной среде);

2) финансовый менеджмент (управление финансовой деятельностью организации);

3) производственный или операционный менеджмент (в широком смысле отражения практической деятельности конкретной организации);

4) маркетинговый менеджмент (как инструмент взаимодействия и адаптации хозяйственной деятельности организации к рынку).12

Инновационный менеджмент определяется профилем деятельности организации, ее позицией на рынке и условиями конкуренции.

Он организуется для обеспечения устойчивости деятельности организации в длительной перспективе с учетом ее деловой активности и возможностей.

Инновационный менеджмент – одно из направлений стратегического управления, осуществляемого на высшем уровне руководства компанией. Его целью является определение основных направлений научно-технической и производственной деятельности фирмы в следующих областях: разработка и внедрение новой продукции (инновационная деятельность); модернизация и усовершенствование выпускаемой продукции; дальнейшее развитие производства традиционных видов продукции; снятие с производства устаревшей продукции.

Главное внимание в инновационном менеджменте уделяется выработке стратегии инновации и мер, направленных на ее реализацию. Разработка и выпуск новых видов продукции становится приоритетным направлением стратегии фирмы, так как определяет все остальные направления ее развития.13

Осуществление инновационного менеджмента предполагает:

1) разработку планов и программ инновационной деятельности;

2) наблюдение за ходом внедрения новой продукции;

3) рассмотрение проектов создания новых продуктов;

4) проведение единой инновационной политики: координации деятельности в этой области в производственных подразделениях;

5) обеспечение финансами и материальными ресурсами программ инновационной деятельности;

6) обеспечение инновационной деятельности квалифицированным персоналом;

7) создание временных целевых групп для комплексного решения инновационных проблем – от идеи до серийного производства.

Особенность современного этапа развития инновационной деятельности – образование в крупнейших фирмах единых научно– технических комплексов, объединяющих в единый процесс исследование и производство. Это предполагает наличие тесной связи всех этапов цикла «наука – производство». Создание целостных научно-производственно-сбытовых систем объективно закономерно, обусловлено научно-техническим прогрессом и потребностями рыночной ориентации фирмы.

В современных условиях в инновационной политике крупных фирм отчетливо проявилась тенденция к переориентации направленности научно-технической и производственно-сбытовой деятельности. Она выражается прежде всего в стремлении к повышению в ассортименте выпускаемой продукции удельного веса новых наукоемких изделий, сбыт которых ведет к расширению сопутствующих технических услуг: инжиниринговых, лизинговых, консультационных и др. С другой стороны, отмечается стремление к снижению издержек производства традиционной продукции.

Особенно заметно эти тенденции проявляются в инновационном менеджменте у американских машиностроительных транснациональных корпорациях (ТНК), которые концентрируют свои усилия на разработке и производстве продукции высокой технической сложности (радиоэлектронная техника, компьютерная техника, средства связи и коммуникации, навигации, авиакосмическая техника, энергетическое оборудование, средства автоматизации и др.). Они стремятся за счет монополизации выпуска таких изделий обеспечить быструю амортизацию капитала и сохранить лидерство в определенных секторах рынка машин и оборудования. Одновременно они стремятся к значительному снижению издержек производства в традиционных отраслях машиностроения в целях повышения их конкурентоспособности.

Финансовый менеджмент обеспечивает управление движением материальных и финансовых ресурсов организации, эффективное распределение выручки и привлекаемых внешних финансовых средств, а также контроль реального оборота финансовых (денежных) средств, необходимых для осуществления ее производственной деятельности. Основными составляющими финансового менеджмента, определяющими его успех, являются финансовая политика, финансовый механизм и финансовые инструменты, а также финансовые управленческие решения. Связь между видами менеджмента осуществляется посредством финансовых потоков. Управление потоком финансовых ресурсов, выраженных в денежных средствах, является центральным вопросом в финансовом менеджменте.

Поток финансовых ресурсов составляют денежные средства, полученные в результате финансово-хозяйственной деятельности фирмы, на финансовых рынках посредством продажи акций, облигаций, получения кредитов, а также возвращенные субъектам финансового рынка в качестве платы за капитал в виде процентов и дивидендов, инвестированные и реинвестированные в развитие производственно-хозяйственной деятельности фирмы и направленные на уплату налоговых платежей.

Функции и экономические методы финансового менеджмента можно подразделить на два блока: блок по управлению внешними финансами и блок по внутрифирменному учету и финансовому контролю. Блок по управлению внешними финансами предполагает реализацию отношений фирмы с юридически и хозяйственно самостоятельными субъектами рынка, включая собственные дочерние компании, выступающие в качестве клиентов, заимодателей, поставщиков и покупателей продукции фирмы, а также с акционерами и финансовыми рынками.

В данную подсистему входят как управление оборотными активами фирмы (движением денежных средств; расчетами с клиентами; управление материально-производственными запасами и пр.) так и привлечение краткосрочных и долгосрочных внешних источников финансирования.

Блок по внутрифирменному учету и финансовому контролю включает: контроль за ведением производственного учета; составление сметы затрат, контроль за выплатой заработной платы и налогов; сбор и обработку данных бухгалтерского учета для внутреннего управления финансами и для предоставления данных внешним пользователям; составление и контроль за правильностью финансовой отчетности: баланса, отчета о прибылях и убытках, отчета о движении денежных средств и др.; анализ финансовой отчетности и использование его результатов для внутреннего и внешнего аудита; оценка финансового состояния фирмы на текущий период и ее использование для принятия оперативных управленческих решений и в целях планирования.14

В функции финансового менеджмента входит: анализ финансовой отчетности; прогнозирование денежных средств; выпуск акций; получение займов и кредитов; операции с инвестициями; оценка операций слияния и поглощения фирм.

Важнейшие решения, принимаемые в области финансового менеджмента, относятся, к вопросам инвестирования и инновационного менеджмента.

Инвестиционные решения принимаются по таким вопросам, как:

• оптимизация структуры активов, определение потребностей в их замене или ликвидации;

• разработка инвестиционной политики, методов и средств ее реализации;

• определение потребностей в финансовых средствах;

• управление портфелем ценных бумаг;3)

• планирование инвестиций по фирме в целом; разработка и утверждение инвестиционных проектов, разрабатываемых в производственных отделениях.

Решения по выбору источников финансирования как инновационной, так и производственной деятельности принимаются по вопросам разработки и реализации: политики оптимального сочетания использования собственных и заемных средств для обеспечения наиболее эффективного функционирования фирмы; политики привлечения капитала на наиболее выгодных условиях; дивидендной политики и др.

Производственный менеджмент включает необходимые действия по управлению производством, в том числе технологический менеджмент, и тесно связан с маркетинговым, инновационным и финансовым менеджментом в процессе организации и реализации управления производственной деятельностью. Производственный менеджмент принято определять как операционный менеджмент, который отражает основной вид деятельности организации, обеспечивающий ее место и позицию и рынке, а также ее принадлежность к конкретной отрасли, сфере бизнеса и экономике в целом.

Литературные источники:

1. Басовский Л.Е. Финансовый менеджмент: Учебник. – М.: ИНФРА – М, 2007. – 240 с.– с. 12-13.

2. Бочаров В.В. Финансовый менеджмент. – СПб.: Питер, 2007. – 192 с.

3. Никитина Н.В. Финансовый менеджмент: учебное пособие/ Н.В. Никитина. – М.: Кнорус, 2007. – 336 с. – с. 7-22.

4. Смагин В.Н. Финансовый менеджмент. – М.: Кнорус, 2007. – 144 с.

5. Финансы и кредит: учебное пособие / Под ред. проф. А.М. Ковалевой. – М.: Финансы и статистика, 2006. – 512 с.: ил. – с. 5-6, 12-13.

Диагностико-квалиметрическое обеспечение

А. Вопросы.

1. Цель и задачи финансового менеджмента в образовании.

2. Содержание понятия «Менеджер».

3. Виды управления.

4. Термины и понятия системы управления предприятием.

5. Определение понятия «системный подход».

6. Содержание термина «финансовый менеджмент».

7. Роль финансового менеджера.

8. Цель и задачи финансового менеджмента.

9. Характеристика финансовых инструментов.

10. Производные финансовые инструменты на фондовом рынке.

11. Финансовые инструменты валютного рынка.

12. Содержание финансового менеджмента.

13. Содержание производственного менеджмента.

14. Содержание инвестиционного менеджмента.

15. Содержание инновационного менеджмента.

16. Взаимосвязь финансового, инвестиционного и производственного видов менеджмента.

17. Уровни и блоки управления организацией.

18. Понятие научно-технического комплекса.

19. Функции финансового менеджмента.

20. Методы финансового менеджмента.

Б. Рейтинг вопросов.

1 уровень сложности – 1, 2, 4, 8, 18, оцениваются в 1 балл. 2 уровень сложности – 3, 5, 6, 7, 12, 13, 14, 15, 17, 19, 20, оцениваются в 2 балла. 3 уровень сложности – 9, 10, 11, оцениваются в 3 балла.

Всего баллов за знания: первый уровень – 5, второй – 22, третий – 9, всего –37.50 % соответствует 18 баллов (удовлетворительно), 70 % соответствует 26 баллов (хорошо), 37 – баллов – отлично.

Рисунок 1 – Алгоритм изучения модуля

МОДУЛЬ 2. ФИНАНСОВЫЙ МЕНЕДЖМЕНТ КАК СИСТЕМА

2.1 Современный методический подход

Финансовый менеджмент – сложная социально-экономическая система, поэтому наиболее целесообразно применить для ее рассмотрения системный подход. По мнению известного эксперта в области финансового менеджмента Э. Хелферта, любой бизнес (образовательной – тоже) можно рассматривать как взаимосвязанную систему движения финансовых ресурсов, вызванных управленческими решениями. Такой подход называется системным. Он рассматривает бизнес как сложную систему и поэтому полностью отражает финансовую природу бизнеса.

Система – это совокупность объединённых системообразующим фактором элементов, соединённых в подсистемы, обладающая общесистемными свойствами эмерджентности, устойчивости, надёжности, эффективности и др. Такие свойства являются интегративными, так как присущи системе в целом и не свойственны ни одному из её элементов в отдельности. Следовательно, система не сводится к простой совокупности элементов, и, расчленяя систему на отдельные части, изучая каждую из них в отдельности, нельзя познать все свойства системы в целом. Для образовательных систем характерно наличие существенных связей между элементами, превосходящими по мощности связи этих элементов с элементами внешней среды. Это свойство позволяет выделить целесообразную систему из внешней среды. К интегративным свойствам системы относятся прежде всего обобщенные свойства. Из них важнейшие – эффективность, то есть обобщённое свойство системы, характеризующее её приспособленность к решению поставленных перед нею задач; надежность – как свойство решать поставленные задачи с определенной вероятностью; рентабельность (активов, материальных средств, основных средств, продаж, оборотных средств) – как обобщенное свойство организации приносить доход. В финансовом менеджменте исследуется наряду с этим и другие интегративные свойства, такие как устойчивость, платежеспособность, ликвидность баланса, фондообеспеченность, фондовооруженность, использование производственного и экономического потенциала, ресурсов и т.п.15

Для уяснения сущности системного подхода рассмотрим основные этапы его развития и причины, которые привели к его появлению. В прошедшем веке необходимость решения сложных практических проблем изменила и трансформировала методологию научного познания действительности: появилось многоуровневое системное мышление, выступающее более высокой ступенью отражения в нашем сознании закономерностей и связей объективного мира. Возникновение системности в исследованиях – начало нового этапа в развитии науки, она из разряда отвлеченных перешла в разряд прагматических категорий, реализовалась в виде действующих производственных, технических, коммуникационных, хозяйственных и других систем. Особую роль в этом процессе сыграло развитие информационных технологий, что привело к созданию единого информационного поля, связавшее объекты и субъекты экономики в целостную систему реального времени.

Фрагментарность, которая все еще находит отражение в различных экономико-финансовых дисциплинах, рассматривающих один и тот же экономический феномен, явления, – не позволяет получить адекватные финансовые результаты. Они – локальны в том смысле, что занимаются изучением своих объектов по частям, выделяя в них какие-либо отдельные аспекты или фрагменты. Чем больше экономических наук изучают одну и ту же систему, тем труднее становится использовать полученные знания в их совокупности. Сами знания образуют при этом сложный информационный конгломерат, в котором разобраться студентам становится все труднее и труднее.16

Даже специалисты родственных отраслей знания, изучая одну и ту же систему и разговаривая на одном и том же языке, перестают понимать друг друга. Дело не в языке общения, а в том, что каждый из них, рассматривая систему со своей стороны, не видит ее в целом. Негативные последствия такого разрозненного, дифференцированного подхода к познанию систем очевидны: подмена целостного фрагментами приводит к неверным оценкам проблемных ситуаций, к неустойчивости управляющих решений и к многочисленных! просчетам при их воплощении в жизнь.

Из истории системного подхода известно следующее. В двадцатых годах прошлого века издана фундаментальная работа А.А. Богданова (Малиновского) «Тектология» [Богданов, 1989]. Труды этого замечательного ученого, во многом предвосхитившие появление кибернетики, системного анализа и теории конфликта, остались непонятыми современниками и долгие годы вообще не воспринимались широкой научной общественностью, а имя А.А. Богданова постарались вычеркнуть из истории науки, приклеив ему ярлык эмпириомониста и отзовиста. Как известно, научные мысли не пропадают бесследно, и в середине XX столетия на Западе зарождается новое, связанное уже с именем фон Берталанфи направление, получившее название системного подхода. Вначале это был призыв обратиться к античному представлению о целостности мироустройства и на базе интеграции последних научных достижений создать общую теорию систем. Предметом теории стали принципы и закономерности, справедливые для систем вообще, независимо от их субстанциональной сущности. Однако вскоре выяснилось, что общая теория систем не способна расширить горизонт прогноза социальных и природных явлений, предложить управленцу-практику аппарат обоснования решений в реальных ситуациях. Важность призыва к системности трудно переоценить: он означает переход от одномерной к принципиально новой – многомерной научной парадигме.17

Несомненно также и то, что системный подход стал тем новым, что было привнесено в науку двадцатым веком. Для практиков – разработчиков разнообразных систем – смена парадигмы означала необходимость создания конструктивных методов, позволяющих не говорить о системности, а реализовывать ее в жизнь на основе принципа: «успешное развитие современного общества возможно не только на базе прорывных достижений в технике и технологиях, но и за счет комплексного и рационального использования накопленного научного багажа и вновь получаемых знаний».

Произошло осознание того, что в клубке системных проблемах нет узловых звеньев, распугав которые, можно разрешить всю проблему целиком. Для достижения успеха необходимы: кропотливый анализ всего комплекса факторов, обусловливающих данную проблему, и планомерное решение иерархии взаимосвязанных задач, ведущих к достижению цели.

Такая постановка вопроса привела к созданию специального метода «эффективность – стоимость», который впервые был использован для обоснования линий развития вооружения и военной техники в Министерстве обороны США. Он оказался достаточно надежным средством разрешения крупномасштабных проблем, имеющим свои достоинства и недостатки, но, самое главное, положил начало новому направлению прикладной науки – системному анализу.

Усиление взаимосвязанности и переплетение всех сторон деятельности организации: производственной, финансовой, маркетинговой, социальной, экологической и других, а также расширение, усложнение и интенсификация как внутренних, так и внешних отношений привело к формированию системного подхода к управлению.

В соответствии с ним элементы, составляющие содержание управленческой деятельности, не просто функционально вытекают друг из друга, на что делал акцент процессный подход, а все без исключения друг с другом связаны, оказывают друг на друга как непосредственное, так и опосредованное воздействие. В результате изменения в одном из них неизбежно обусловливают изменения в остальных, а в конечном результате – во всей организации. Это требует комплексного решения любых ее проблем: больших и малых, простых и сложных, текущих и перспективных.

Одним из представителей системного подхода, впервые рассмотревшим предприятие как социальную систему, был американский исследователь Честер Бернард, занимавший в течение двух десятилетий пост президента телефонной компании. Исходя из этого представления, Бернард сформулировал основные функции менеджмента, которые, по его мнению, заключаются в определении целей организации, поддержании связи между ее отдельными элементами и обеспечении их эффективного функционирования. Основываясь на системном подходе, Бернард сформулировал концепцию социальной ответственности корпорации, в соответствии с которой деятельность отдельных организационных систем и принимаемые в них решения имеют далеко идущие социальные последствия как внутри организации, так и в окружающей среде, которые менеджмент должен учитывать в свете перспективных интересов организации. Другим представителем системного подхода можно считать выдающегося современного теоретика в области управления Питера Друкера, который в основном продолжил линию А. Файоля по созданию целостной концепции управления и определению роли профессионального менеджера в организации. По его мнению, эта роль исключительна и управленческая элита является основой предпринимательства и современного общества. Это не помешало Друкеру выдвинуть идею самоуправления трудового коллектива, в соответствии с которой рабочие и служащие должны избирать специальный орган, занимающийся решением социальных проблем, что, но его мнению, повышает их ответственность за дела фирмы.18

Обществу начала 1950-х гг. такая идея оказалась чуждой и была отвергнута, что стало для Друкера крупнейшим поражением в жизни. В то же время сегодня многие ее положения находят применение в практике "социального партнерства".

«Едва ли не крупнейшим из всех многочисленных теоретических положений Друкера, сформулированных им в течение своей долгой жизни, была концепция, в соответствии с которой во главу управления ставятся цели организации. Лишь после их выработки, как считал Друкер, можно определять ее функции, систему и методы взаимодействия элементов процесса управления. Это в корне противоречило логике, принятой со времен А. Файоля, в соответствии с которой во главу угла ставились функции и процесс» – отмечал В.А. Веснин.

В 1980-е гг. одной из наиболее популярных теорий в рамках системного подхода стала концепция "7-S", разработанная Э. Атосом, Р. Паскалем, Т. Питерсом и Р. Уотерменом. «7-S» – это семь взаимосвязанных переменных, названия которых в английском языке начинаются с буквы "S": «стратегия», «структура», «система управления», «персонал», «квалификация сотрудников», «организационные ценности».

Изменения в одной переменной через систему связей оказывают влияние на состояние остальных, поэтому поддержание баланса и гармонии между ними составляет главную задачу современного менеджмента. В рамках системного подхода распространились также многочисленные количественные теории управления, толчком к возникновению которых стало появление и широкое распространение кибернетики и различных математических методов. Их сторонники, опираясь на формализованные описания различных ситуаций, пытались с помощью моделирования найти оптимальные решения стоящих перед организацией проблем.

Новые реалии отразил ситуационный подход к менеджменту, который, впрочем, не исключил прежние. Он составил одну из основ активно разрабатываемой в настоящее время концепции стратегического управления, одним из основоположников которой является крупный американский специалист в области менеджмента Игорь Аккофф. Суть ситуационного подхода состоит в том, что одни и те же функции управления по– разному реализуются в конкретных ситуациях, поэтому задача менеджмента состоит в том, чтобы на основе всестороннего анализа формирующих эти ситуации факторов подобрать подходящие приемы и методы решения возникающих проблем с учетом их достоинств, недостатков и реальных возможностей применения. Ситуационный подход может быть проиллюстрирован на примере действий пожарной команды. В зависимости от того, что именно горит, пожарная команда применяет самые различные способы тушения огня: воду, углекислоту, песок, встречный огненный вал и т.п.19

Понятно, что реализация ситуационного подхода требует от менеджеров глубоких знаний, умения быстро ориентироваться в меняющейся обстановке, творческого подхода к делу, способности не только решать самому, но и организовывать коллективную работу подчиненных, как в вопросах производственного, инновационного, так и финансового менеджмента.

2.2 Признаки системности проблем финансового менеджмента

Одним из центральных в современной теории системного анализа выступает понятие системной проблемы. Точно определить это понятие в виде какой-либо исчерпывающей формулировки невозможно. Вместе с тем, обобщая опыт научных исследований, можно выделить девять признаков, позволяющих в совокупности идентифицировать проблемы этого класса.

Американский специалист в области операционных исследований Г. Саймон предложил классификацию, согласно которой все проблемы, попадающие в сферу научных изысканий, подразделяются на три класса:

1) – хорошо структурированные или количественно сформулированные проблемы, в которых существенные зависимости выяснены настолько хорошо и полно, что они могут быть выражены в числах или символах, получающих в конце концов количественные оценки. Эти проблемы составляют предмет теории исследования операций и ее многочисленных математических разделов – теории массового обслуживания, теории марковских процессов, теории игр, математического программирования и других.

2) – неструктурированные, или качественно выраженные проблемы, со держащие лишь словесные описания важнейших аспектов изучаемого объекта, его признаков и характеристик, количественные зависимости между которыми неизвестны. Эти проблемы входят в круг интересов гуманитарных наук – социологии, психологии, экономики, политологии, юриспруденции и других.

3) – слабо структурированные проблемы, содержащие как качественные, так и количественные элементы, причем качественные, малоизвестные, неопределенные стороны имеют тенденцию доминировать. Эти проблемы составляют основной предмет системного анализа.

По мнению профессора В.И. Новосельцева, с которым трудно не согласиться, предложенная Г. Саймоном классификация отражает весьма важную сторону системных проблем – не полностью формализуемый, преимущественно качественный характер, но не вскрывает их внутреннего содержания. Поэтому имеет смысл указать другие, не менее важные особенности проблем этого класса.20

Наиболее значимые из них: конфликтность, неопределенность, неоднозначность, наличие риска, многоаспектность, комплексность, саморазрешимость, эволюционность. Конфликтность означает, что системные проблемы формируются противоречиями между имманентным стремлением природы и общества к своему развитию и всегда ограниченными возможностями практической реализации этого устремления. Противоречия проявляются в виде явных или скрытых конфликтов различного масштаба и значимости, угрожающих перерасти в кризисы. Иначе – проблемы такого класса конфликтны по своей природе. По этой причине отличительной чертой системных проблем оказывается компромиссный характер их разрешения, связанный с многофакторностью и множественностью критериев качества. Фактически они разрешимы только путем урегулирования противоречий в динамике их развития и нахождения компромисса между желанием достичь определенных целей и существующими для этого возможностями. Так, например, при разработке и модернизации технических систем конфликтность выражается в желании заказчика добиться максимального эффекта при минимуме затрат, в то время как возможности конструктора ограничены имеющейся технической и технологической базой, а его финансовые запросы не всегда соответствуют расчетам заказчика. Аналогичная ситуация наблюдается во взаимоотношениях между производителями и потребителями на рынке товаров и услуг. Очевидно выраженной конфликтностью обладают системные проблемы военно– технического, политического, экономического, социального характера.20)

Неопределенность выражает содержательную сторону динамики системных проблем, которые можно описать лишь возможными сценариями (вариантами) развития событий, в которых нет исчерпывающих данных относительно обстоятельств, сопровождающих данную проблему, ее связей с другими проблемами и ресурсов, потребных для ее разрешения. Учесть заранее все ситуации, с которыми придется столкнуться при разрешении системной проблемы, невозможно.

Как показывает опыт научно-исследовательских работ, априори (лат. a priori – изначально) проявленная часть системной проблемы несет в себе не более 5-10 % от общего объема информации, необходимой для ее разрешения, а остальная часть скрыта от исследователя и начинает появляться только в процессе самого исследования. Кроме того, для системных проблем характерен широкий диапазон неочевидных способов и приемов их разрешения, но полный набор возможных вариантов не может быть определен заранее. Разрешение системной проблемы часто связано с пересмотром устоявшихся взглядов на природу вещей, с поиском принципиально новых линий поведения, выходящих за рамки традиционного понимания физических, биологических и социальных процессов.

Неоднозначность проявляется в том, что системная проблема чаще всего имеет несколько вариантов своего разрешения, которые затруднительно ранжировать по их предпочтительности. В системной проблематике существует особая область толерантности (нечувствительности), доступная интуитивному восприятию, но в которую нельзя проникнуть научными (логическими) методами. Поэтому интуиция (подкрепленная знаниями) и научное творчество играют в системном анализе существенную, а порой решающую роль, выступая источником зарождения новых идей и способов разрешения системных противоречий. Наличие риска диктуется следующим. Для разрешения любой системной проблемы требуются определенные ресурсы (финансовые, материальные, информационные и другие), вложение которых непременно сопровождается элементами риска, обусловленными противодействием со стороны как внешних, так и внутренних сил. Природа противодействия объективна и связана с тем, что любой вариант разрешения системной проблемы отвечает интересам одних субъектов и ущемляет интересы других.21

Взаимосвязь интересов возникает в результате корреляции данной проблемы с другими проблемами из-за общности используемых ресурсов, потребных для их совместного разрешения. Никакие дополнительные ресурсные, вложения не могут гарантировать бесконфликтного разрешения данной системной проблемы (дополнительные ресурсы порождают новые проблемы), а любой вариант ее разрешения не является наилучшим, так как неизвестно, каким образом разрешаются другие связанные с ней проблемы.

Многоаспектность, отмечал профессор В.И. Новосельцев, состоит в том, что системные проблемы затрагивают множество разнородных сторон той субстанции, в которой они возникают и развиваются, а между этими сторонами существуют связи взаимного влияния. Так, например, если речь идет о социальных проблемах развития общества, то в сферу анализа втягиваются гуманитарные, экономические, политические, этнические и другие взаимосвязанные вопросы. Разрешение технических проблем всегда связано с вопросами экономического, финансового, производственного, технологического, эстетического, экологического и другого характера. Попытки упростить проблему путем исключения так называемых «несущественных» аспектов приводят к ошибкам, которые жестоко мстят за себя. В то же время стремление к полному учету всех сторон приводит к тому, что проблема становится необозримой и практически неразрешимой. В пространстве параметров любой системной проблемы существует область aurea mediocritas («золотая середина»), поиск которой составляет одну из важнейших прагматических задач системного анализа.

Комплексность – в том, что системные проблемы затрагивают, как правило, интересы многих научных дисциплин (математики, физики, химии, биологии, кибернетики, социологии и других), но ни одна из них в отдельности не способна предложить эффективные способы их целостного разрешения. Причина заключена в сравнительно узкой целевой ориентации традиционных научных дисциплин, изначально и, самое главное, сознательно ограничивающих круг своих интересов, поскольку со времен Ньютона считается, что только таким образом можно получить сколько– нибудь значимые практические результаты. Системный анализ строится на иной концептуальной основе – круг научно-практических интересов не должен замыкаться рамками одной теории, какую бы прогностическую силу она не декларировала. Эффективно разрешить системную проблему можно только в том случае, если привлечь адекватный по сложности комплекс научных методов и знаний, охватывающий своими познавательными возможностями все многообразие сторон и проявлений исследуемого объекта. Но знания и методы различных наук не могут стать комплексом сами по себе – необходим некий системообразующий механизм, способный управлять его отдельными составляющими, согласовывать частные результаты исследований и концентрировать усилия на наиболее важных направлениях. В выполнении функций такого механизма заключена основная предназначенность системного анализа.22

Свойство саморазрешимости системных проблем заключается в их способности разрешаться естественным образом, то есть без приложения научных методов и знаний. Вопрос заключается в том, какими могут быть последствия такого саморазрешения – негативными или позитивными, конструктивными или деструктивными. Главная прагматическая направленность анализа систем состоит в изыскании конструктивных способов и технологий разрешения возникающих проблем, исключающих негативные варианты развития событий в данной проблемной области.

Эволюционность следует из того, что любая системная проблема есть продолжение какой-либо проблемы прошлого, и сама является источником новой проблемы. Цикл, в котором одна проблема переходит в другую, не только никогда не прерывается, но имеет тенденцию к разветвлению (одна проблема порождает множество других). Центральная задача анализа систем заключается в поиске таких вариантов разрешения проблемы, которые: исключают возникновение новых, еще более трудноразрешимых проблем; не содержат в себе потенциала разрушения того позитивного, что было уже ранее создано природой или обществом; не нарушают, а поддерживают преемственность в развитии научных направлений так, чтобы каждое новое исследование не начиналось ab ovo («от яйца»). Системный подход является необходимым условием использования математических методов, однако его значение выходит за эти рамки. Анализ любой системы предполагает создание её модели, позволяющей предсказывать её эффективность в определённом диапазоне условий (при наложении на предприятие).23

Инструментом системного подхода является системный анализ. В частности, он предполагает сравнение альтернативных решений с точки зрения затрат (эксплуатационных затрат на эксплуатацию машин и оборудования, себестоимости производимой продукции, работ, услуг) и эффективности.

Основу современной теории системного анализа составляют концепции «объективного субъективизма», «отсутствия оптимальности» и «конструктивного прагматизма».

Сущность этих концепций отражает тот факт, что системные аналитические исследования все в большей мере выходят за рамки канонов операционного подхода и приобретают черты диалектичности – поиска путей разрешения системных проблем через преодоление и разрешение противоречий. В рамках этой дисциплины уходит в прошлое традиционное представление о поиске оптимальности как о решении некой задачи математического программирования. На смену господствовавшему до последнего времени принципу экстремальности приходит компромиссный принцип разрешения системных проблем, когда оптимальность рассматривается в ее широком диалектическом смысле – как никогда не прекращающийся процесс поиска компромисса между потребностями, возникающими в результате развития индивида и общества, и возможностями их удовлетворения на базе формирования новых гуманитарных, промышленных, информационных, экономико-финансовых и других технологий. В.И. Новосельцев отметил: «Перефразируя Лейбница, можно утверждать, что реальные процессы и явления подчинены не экстремальному, а компромиссному принципу лишь потому, что мы с Вами живем не в лучшем из миров. Ньютон, Лейбниц и их последователи воспринимали мир через призму гармонии, устойчивости и непрерывности, полагая, что Бог не мог поступить иначе, создавая наш мир. Соответственно этому ими был создан математический инструментарий, изящный, прочный и добротный, но пригодный для познания не реалий, а скорее иллюзий».

Современные системные аналитики В.И Новосельцев, Б.К Тарасов, В.К. Голиков и Б.Е Демин отмечают: «Конечно, тот, кто создавал наш мир, стремился сделать его не самым худшим. Но, по-видимому, перед ним была дилемма. Самому беспрестанно трудиться, управляя всем тем, что он создал, и тогда будет покой и вечная гармония. Оставить себе функцию контроля, а в создаваемый мир встроить некий механизм-конфликт, который бы сам по себе двигал эволюционный процесс. Но тогда гармония не гарантировалась. Он выбрал второй путь». Реальный мир весьма далек от гармонии. Его гармония локализована вполне определенными и весьма узкими областями, где собственно и возможно применение классической математики Ньютона и Лейбница. В фундаменте же нашего мира лежат конфликты физической, биологической, социальной и другой природы, разрушающие гармонию и устойчивость, но в то же время способствующие самоорганизации систем и движущие эволюционный процесс.

Для того чтобы познавать и преобразовывать такой мир, одной классической математики недостаточно – нужен комплексный инструментарий, построенный на адекватной аксиоматике, отражающей реальное бытие, каким оно является, со всеми его составляющими: созиданием и разрушением, добром и злом, содействием и противодействием, гармонией и конфликтностью, устойчивостью и кризисами, дискретностью и непрерывностью.

2.3 Системное представление финансового менеджмента

Предмет системного анализа и его место в общей структуре научных знаний определяются прежде всего тем, что он воплощает на практике идеологию системного подхода к изучению природных и общественных явлений с целью разрешения возникающих проблем. Это означает, что в основе его категориального аппарата, концепций, методов и приемов лежат идеи системного подхода, конкретизированные применительно к разрешаемой проблеме. Вместе с тем, системный подход и системный анализ – это различные научные направления. Системный подход выступает по отношению к системным аналитическим исследованиям своеобразной базой идей, философской основой. В свою очередь системный анализ не просто редуцирует идеи и концепции системного подхода, а наполняет их конкретным содержанием и наделяет соответствующей интерпретацией. Совместное развитие этих научных направлений идет через разрешение диалектического противоречия «общее – частное», ведущее к их взаимному обогащению.

В историческом плане системный анализ является преемником исследования операций – направления кибернетики, основанного на аппарате оптимального математического программирования, теории массового обслуживания, математической статистики, теории игр и др. Его возникновение было по существу реакцией прикладной науки на потребности решения экономических, военно-технических, административно-управленческих и других крупномасштабных проблем, где применение операционных методов оказалось малоэффективным. Тем не менее, и сегодня методы теории исследования операций составляют методический базис системного анализа: системный анализ включает в себя исследование операций и применение информационных технологий.

Исследование операций предполагает изучение целенаправленных операций и процессов, которые можно формализовать математическими методами, и включает в себя различные методы прикладной математики и процедуру их использования. Основным инструментом анализа теории исследования операций является математическая модель. Цель исследования операций – поиск оптимального решения, выбор лучшего по технико-экономическим параметрам варианта решения из альтернатив.

Рисунок 2.1– Объект анализа – система финансового менеджмента – как «черный ящик»

Решения – xin, xjn. Возможная эффективность обозначена через y, а конструктивные параметры – через E. Системный анализ предусматривает построение математической модели объекта исследование.

Модель разрабатывается на основе представления объекта исследования как системы, которая имеет структуру, механизм функционирования, динамику развития, входные, выходные, конструктивные и управляющие параметры.

Системное представление финансового менеджмента впервые наиболее полно в отечественной литературе представлено В.Н. Смагиным, взгляды которого базируются на представлении об экономике как расширяющейся системы, результат деятельности которой постоянно возрастает. При этом скорость расширения примерно равна средней норме прибыли и отражается в ставке банковского процента. Чтобы экономический объект сохранял или увеличивал свой удельный вес в экономической системе, он должен расти со скоростью* превышающей ставку банковского процента. Скорость роста экономического объекта равна его рентабельности (рисунок 2.1), которая показывает, как быстро идет приумножение собственного капитала, и измеряется в долях единицы (или в процентах) за единицу времени:

РБ = (Д – Р) / СК, (2.1)

где РБ – рентабельность предприятия;

Д – доходы;

Р – расходы;

СК – собственный капитал, /17/, с. 5.

Максимизация скорости роста собственного капитала могла бы быть целью финансового менеджмента, но этому мешает одно обстоятельство: чем выше скорость развития, тем меньше, как показывает опыт, устойчивость движения и выше риск банкротства. Поэтому цель финансового менеджмента – создание условий для быстрого роста собственного капитала фирмы при сохранении достаточной финансовой устойчивости.

Для достижения указанной цели менеджеры принимают и реализуют ряд решений, рисунок 2.2.

Управление бизнесом основывается помимо прочего на контроле над движением различных ресурсов, которое отражается в финансовых потоках. Этот термин включает в себя все происходящие на предприятии изменения денежных средств, запасов, оборудования, дебиторской и кредиторской задолженности, получение займов, получение средств через выпуск облигаций, акций и т.п. Схема финансовых потоков представлена на рисунке 2.3.

Рисунок 2.2 – Денежные потоки предприятия, /17/, с. 5

Рисунок 2.2 – Три основные сферы принятия деловых решений, /17/, с. 6

Рисунок 2.3. – Организация как финансовая система /17/, с. 7

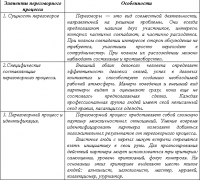

Каждой из областей деятельности предприятия – инвестиции, производство, финансирование – соответствует свой набор ключевых (оценочных) показателей и стратегий, которых придерживаются менеджеры (таблица 2.1).24

Вызываемые финансовыми потоками изменения в состоянии предприятия фиксируются в многочисленных видах и типах документов. К важнейшим видам документов относятся Бухгалтерский баланс и Отчет о прибылях и убытках. Их связь с областями принятия управленческих решений, /17, с. 9.

С точки зрения финансового менеджера Бухгалтерский баланс в первом приближении дает информацию о том, откуда взяты деньги и во что они вложены. /17/, с. 9.

Бухгалтерский баланс составляется на определенную дату и показывает структуру источников финансирования и размещение финансовых ресурсов именно на эту дату.

Все показатели в балансе оцениваются в рублях (или иных денежных единицах).

Под влиянием финансовых потоков баланс постоянно меняется. Интенсивность финансовых потоков отражена в отчете о прибылях и убытках. Все показатели в этом виде документа имеют потоковую природу и измеряются в рублях за год.

Если (Д – Р) > 0, то бизнес безубыточен. Но это только самая общая оценка. Более детально результаты деятельности фирмы можно оценить с помощью многочисленных финансовых показателей.

Некоторые из них постоянно интересуют тех или иных участников триады «владельцы предприятия – менеджеры –кредиторы». Важнейшие финансовые показатели перечислены в таблице 2.2.

Таблица 2.1 – Стратегии функционирования организации /17/, с. 8

Всесторонний и комплексный анализ этих и многих других показателей позволяет подготовить и принять обоснованные решения по управлению фирмой, возможности и целесообразности ее финансирования из внешних источников.25

Таблица 2.2 – Основные системные показатели деятельности организации с различных точек зрения /17/, с. 10-11

Как видно из таблицы, интересы учредителей, участников (собственников), менеджеров и кредиторов существенно различаются.

2.4 Объекты и субъекты финансового менеджмента

Как отмечали выше, элементы, на которые направлена эта деятельность, образуют объект управлении, который имеет пространственные и временные границы. «Направителем» управленческой деятельности называется субъектом управления, которым может быть отдельный человек или группа людей. Если управление имеет официальный характер, то его субъект организационно и юридически оформляется в виде должности или совокупности должностей, образующих подразделение управления.

От субъекта управления необходимо отличать субъект управленческой деятельности. Последний может быть только физическим лицом. Через субъекты управленческой деятельности, принадлежащих как к субъекту, так и к объекту управления, реализуются управленческие отношения.

Например, в качестве субъекта управления в образовательном учреждении можно рассматривать ректорат, а в качестве объекта – факультеты и кафедры. В то же время субъектами управленческой деятельности будут выступать руководители различных рангов и исполнители. Посредством управленческого труда осуществляется взаимодействие между субъектом и объектом управления, реализующее управленческие отношения. Для их эффективности необходимо выполнение условий: соответствия субъекта и объекта управления друг другу; субъект и объект управления должны быть совместимы друг с другом в процессе функционирования; рамках единства субъект и объект управления должны обладать относительной самостоятельностью; субъект и объект управления должны осуществлять между собой двустороннее взаимодействие, основанное на принципах обратной связи, определенным образом реагируя на управленческую информацию, полученную от другой стороны. Такая реакция служит ориентиром для корректировки последующих действий, которые обеспечивают приспособление субъекта и объекта управления не только к изменению внешней ситуации, но и к новому состоянию друг друга. Как субъект так и объект управления должны быть заинтересованы в четком взаимодействии; один – в отдаче необходимых в данной ситуации команд, другой – в их своевременном и точном исполнении.26

Возможность субъекта управлять обусловлена готовностью объекта следовать поступающим командам. Подобная ситуация возникает в том случае, когда личные цели участников управленческого процесса будут совпадать и одновременно соответствовать целям объекта управления.

Иными словами, степень достижения участниками управленческой деятельности своих целей должна находиться в прямой зависимости от степени достижения целей самого управления, вытекающих из потребностей его объекта.

Объектом управления в нашем случае являются образовательные учреждения, осуществляющее образовательный процесс, то есть реализующее одну или несколько образовательных программ и (или) обеспечивающее содержание и воспитание обучающихся, воспитанников. Образовательное учреждение является юридическим лицом. Образовательные учреждения могут быть государственными (федеральными или находящимися в ведении субъекта Российской Федерации), муниципальными, негосударственными (частными, учреждениями общественных и религиозных организаций (объединений)). Федеральное государственное образовательное учреждение – образовательное учреждение, находящееся в федеральной собственности и финансируемое за счет средств федерального бюджета.

Действие законодательства Российской Федерации в области образования распространяется на все образовательные учреждения на территории Российской Федерации независимо от их организационно– правовых форм и подчиненности.27

К образовательным относятся учреждения следующих типов: 1) дошкольные; 2) общеобразовательные (начального общего, основного общего, среднего общего образования); 3) учреждения начального профессионального, среднего профессионального, высшего профессионального и послевузовского профессионального образования; 4) учреждения дополнительного образования взрослых; педагогической и медико-социальной помощи; 5) специальные (коррекционные) для обучающихся, воспитанников с ограниченными возможностями здоровья; 7) учреждения для детей-сирот и детей, оставшихся без попечения родителей (законных представителей); 8) учреждения дополнительного образования детей; 9) другие учреждения, осуществляющие образовательный процесс.

В РФ устанавливаются следующие виды высших учебных заведений: университет, академия, институт.

Университет – высшее учебное заведение, которое: реализует образовательные программы высшего и послевузовского профессионального образования по широкому спектру направлений подготовки (специальностей); осуществляет подготовку, переподготовку и (или) повышение квалификации работников высшей квалификации, научных и научно– педагогических работников; выполняет фундаментальные и прикладные научные исследования по широкому спектру наук; является ведущим научным и методическим центром в областях своей деятельности.

Академия – высшее учебное заведение, которое: реализует образовательные программы высшего и послевузовского профессионального образования; осуществляет подготовку, переподготовку и (или) повышение квалификации работников высшей квалификации для определенной области научной и научно-педагогической деятельности; выполняет фундаментальные и прикладные научные исследования преимущественно в одной из областей науки или культуры; является ведущим научным и методическим центром в области своей деятельности.

Институт – высшее учебное заведение, которое: реализует образовательные программы высшего профессионального образования, а также, как правило, образовательные программы послевузовского профессионального образования; осуществляет подготовку, переподготовку и (или) повышение квалификации работников для определенной области профессиональной деятельности; ведет фундаментальные и (или) прикладные научные исследования.

Реформирование образования предусматривает реорганизацию ВУЗов в автономные некоммерческие организации (НКО). Понятие учреждения как формы НКО дано в п. 1 ст. 120 части первой ГК РФ /1/: учреждением признается НКО, созданная собственником для осуществления управленческих, социально-культурных или иных функций некоммерческого характера. Пункт 2 ст. 120 ГК РФ 24) /1/ предусматривает два типа учреждений – частное учреждение и государственное или муниципальное учреждение: учреждение может быть создано гражданином или юридическим лицом, либо соответственно РФ, субъектом РФ, муниципальным образованием (государственное или муниципальное учреждение). На основании положений ст. 120 ГК РФ в п. 1 статьи 9 дано понятие частного учреждения: НКО, созданная собственником (гражданином или юридическим лицом) для осуществления управленческих, социально-культурных или иных функций некоммерческого характера.25)

Понятие бюджетного учреждения дано в п. 1 ст. 161 БК РФ /4/: организация, созданная органами государственной власти РФ, органами государственной власти субъектов РФ, органами местного самоуправления для осуществления … социально-культурных, научно– технических или иных функций некоммерческого характера, деятельность которой финансируется из соответствующего бюджета или бюджета государственного внебюджетного фонда на основе сметы доходов и расходов. Понятие автономного учреждения дано в ч. 1 ст. 2 ФЗ "Об автономных учреждениях" /9/: НКО, созданная РФ, субъектом РФ или муниципальным образованием для выполнения работ, оказания услуг в целях осуществления предусмотренных законодательством РФ полномочий органов государственной власти, полномочий органов местного самоуправления в сферах науки, образования.

Такими видами учреждений, в частности, являются:

• образовательное учреждение – учреждение, осуществляющее образовательный процесс, т. е. реализующее одну или несколько образовательных программ и (или) обеспечивающее содержание и воспитание обучающихся, воспитанников (п. 1 ст. 12 Закона РФ от 10 июля 1992 г. № 3266-1 "Об образовании.28

• высшее учебное заведение – образовательное учреждение, учрежденное и действующее на основании законодательства Российской Федерации об образовании, имеющее статус юридического лица и реализующее в соответствии с лицензией образовательные программы высшего профессионального образования (п. 1 ст. 8 Федерального закона от 22 августа 1996 г. № 125-ФЗ.29

• В соответствии с п. 3 ст. 50 части первой ГК РФ и п. 2 ст. 24 комментируемого Закона НКО может осуществлять предпринимательскую деятельность лишь постольку, поскольку это служит достижению целей, ради которых она создана. При этом в п. 2 ст. 24 комментируемого Закона для его целей дано определение такой деятельности, отличающееся от определения понятия предпринимательской деятельности, данного гражданским законодательством (см. комментарий к ст. 24 Закона).30

В связи с планируемым внедрением автономных НКО и автономных учреждений роль финансового менеджмента возрастает. Так как финансирование будет осуществляться большей частью их собственных источников.

Организация – многогранное понятие: в теории управления под организацией понимается группа лиц, взаимодействующих друг с другом с помощью материальных, экономических, правовых и других условий ради решения стоящих перед ними проблем достижения общей цели.

По мнению одного из крупнейших специалистов в области менеджмента середины XX века Честера Бернарда, о котором уже говорилось выше, людей побуждают объединяться в организации и – взаимодействовать в их рамках физические и биологические ограничения, свойственные каждому человеку в отдельности. В организации люди дополняют друг друга, складывают свои способности, о делает их более сильными в борьбе за выживание. Без объединения в организации, невозможно современное образование. Возникнув, организации начинают жить самостоятельной жизнью, в значительной мере, а то и полностью не зависящей создавших ее людей, вступая с ними в определенные отношения. В их рамках люди используют организацию для достижения тех целей, ради которых она, собственно говоря, и создавалась.

В частности, они надеются, что организация сможет дать им возможность заниматься интересной, важной, престижной деятельностью, обеспечит нужной информацией, предоставит необходимые права, самостоятельность, власть, гарантии безопасности и социальной защищенности.