Уткина Светлана Анатольевна Расходы организации: бухгалтерский и налоговый учет

Автор: Уткина Светлана Анатольевна – зам. главного бухгалтера ООО «ГВЭК», большой опыт работы бухгалтером и аудитором

Перечень принятых сокращений в тексте:

НК РФ – Налоговый Кодекс Российской Федерации

ГК РФ – Гражданский Кодекс Российской Федерации

ООО – общество с ограниченной ответственностью

ОАО – открытое акционерное общество

ЗАО – закрытое акционерное общество

НДС – налог на добавленную стоимость

НИОКР – научно-исследовательские и опытно-конструкторские работы

ПБУ – Положение по бухгалтерскому учету

Тыс. – тысяч

Руб. – рублей

Ст. – статья

Подп. – подпункт

П. – пункт

Т.п. – тому подобное

Т.е. – то есть

Понятие экономически оправданные и документально подтвержденные затраты

В соответствии с главой 25 НК РФ прибыль российских организаций определяется как полученные доходы, уменьшенные на величину произведенных расходов. При этом расходами признаются только обоснованные, т.е. экономически оправданные и документально подтвержденные затраты. Следовательно, для правильного исчисления налога на прибыль организаций помимо прочих условий необходимо представлять, что же такое «экономически оправданные затраты».

Под экономически оправданными затратами понимаются затраты:

√ обусловленные целями получения доходов;

√ удовлетворяющие принципу рациональности;

√ обусловленные обычаями делового оборота;

Затраты, обусловленные целями получения дохода – это затраты, произведенные в целях получения дохода. Необходимо отметить, что этот признак прямо установлен в абз. 4 п. 1 ст. 252 НК РФ.

Принцип рациональности не определен в действующем законодательстве. Можно лишь предположить, что принцип рациональности предполагает разумный подход к осуществлению затрат, т. е. оценку необходимого размера. По сути, речь идет о целесообразности.

Целесообразность затрат относиться к хозяйственной деятельности организации и не должна регулироваться налоговым законодательством. Налоговое законодательство указывает, с каким фактом хозяйственной деятельности связаны налоговые последствия, но не регулирует самих отношений, приводящих к налоговым последствиям.

В соответствии со ст. 5 ГК РФ под обычаями делового оборота признается сложившееся и широко применяемое в какой-либо области предпринимательской деятельности правило поведения, не предусмотренное законодательством, независимо от того, зафиксировано ли оно в каком-либо документе.

При определении экономической оправданности затрат необходимо исходить из нескольких принципов. Одним из основных принципов является то, что налоги должны иметь экономическое обоснование и не могут быть произвольными. Экономическим основанием налога на прибыль является полученная налогоплательщиком прибыль. Для того, чтобы правильно определить размер прибыли, необходимо учесть все затраты, понесенные налогоплательщиком для получения дохода.

Согласно абз. 4 п. 1 ст. 252 НК РФ под расходами понимаются любые затраты, понесенные налогоплательщиком с целью получения дохода.

Кроме того, в налоговом учете доходы и расходы организации необходимо подтвердить документами.

До 1 января 2006 г. ст. 248 НК РФ было определено, что доходы и расходы признаются на основании первичных документов. Таковыми считают договоры, накладные и акты, в которых содержатся все реквизиты, перечисленные в ст. 9 Федерального закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете» (т.е. первичный документ должен содержать наименование, дату составления, название организации, содержание операции, ее натуральные и денежные измерители, а также имена и подписи ответственных лиц).

С 1 января 2006 г. доход и расход можно признать также на основании других документов, подтверждающих полученные налогоплательщиком доходы (в ст. 252 НК РФ приведены примеры таких документов):

● документы, оформленные по обычаям делового оборота той страны, на территории которой произведены затраты;

● таможенная декларация;

● приказ о командировке;

● проездные документы;

● отчет о выполненной по договору работе.

Классификация расходов в бухгалтерском и налоговом учетах

Классификация расходов в бухгалтерском учете

В соответствии с ПБУ 10/99 «Расходы организации», утвержденного приказом Минфина Росси от 06.05.1999 г. №33н, все расходы в зависимости от их характера, условий осуществления и направлений деятельности организации подразделяются на расходы по обычным видам деятельности и прочие расходы (операционные, внереализационные, чрезвычайные).

К расходам от обычных видов деятельности (когда это является предметом деятельности организации) относятся расходы, связанные с:

■ предоставлением за плату во временное пользование (временное владение и пользование) своих активов по договору аренды;

■ предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

■ участием в уставных капиталах других организаций;

■ возмещение стоимости основных средств, нематериальных активов и иных амортизируемых активов, осуществляемое в виде амортизационных отчислений (кроме амортизационных отчислений по созданию внеоборотных активов организаций, по подготовке и освоении новых производств);

К операционным расходам относятся все вышеперечисленные расходы, если они не являются предметом деятельности организации.

К внереализационным расходам относятся:

■ штрафы, пени, неустойки за нарушение условий договоров;

■ возмещение причиненных организацией убытков;

■ убытки прошлых лет, признанные в отчетном году;

■ суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания;

■ курсовые разницы;

■ сумма уценки активов;

■ перечисление средств (взносов, выплат и т.д.), связанных с благотворительной деятельностью, расходы на осуществление спортивных мероприятий, отдыха, развлечений, мероприятий культурно-просветительского характера и иных аналогичных мероприятий;

■ прочие внереализационные расходы.

В составе чрезвычайных расходов отражаются расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации имущества и т.п.).

По отношению к отчетному периоду все расходы, осуществленные организацией, можно разделить на расходы текущего периода и отложенные расходы.

К расходам текущего периода относятся затраты, признанные в отчетном периоде в производственной себестоимости продукции, работ, услуг. Такие затраты могут стать расходами по обычным видам деятельности, если будут признаны в отчетном периоде в себестоимости проданных продукции, работ, услуг. Затраты текущего периода, не признанные в отчетном периоде, составляют затраты в незавершенном производстве.

В составе текущих расходов признаются расходы, которые ранее были отложены, а также расходы, которые еще не понесены фактически, но уже включены в затраты на производство продукции (работ, услуг), т.е. зарезервированы на плановую сумму предстоящих затрат. Зарезервированные затраты образуют специальные резервы, средства которых по мере необходимости используются на оплату отпусков, ремонт основных средств, выплату ежегодных пособий за выслугу лет и пр.

К отложенным расходам относятся затраты, которые осуществлены в отчетном периоде, но будут включены в производственную себестоимость в будущих периодах.

Такие затраты признаются в качестве расходов будущих периодов и подлежат включению в затраты на производство продукции (работ, услуг) в последующие месяцы.

Согласно п. 8 ПБУ 10/99 при формировании расходов по обычным видам деятельности должна быть обеспечена их группировка по следующим элементам:

√ материальные затраты;

√ затраты на оплату труда;

√ отчисления на социальные нужды;

√ амортизация;

√ прочие затраты.

Для целей управления в бухгалтерском учете организуется учет расходов по статьям затрат. Перечень статей затрат устанавливается организацией самостоятельно.

Классификация расходов по элементам и статьям имеет большое значение при организации аналитического учета затрат, а следовательно, оказывает влияние на алгоритмы формирования показателей бухгалтерской отчетности – расходов по обычным видам деятельности.

Еще одной существенной классификацией является классификация затрат на прямые и косвенные.

При калькулирование себестоимости отдельных видов продукции (работ, услуг), как полной, так и ограниченной, как в целях формирования отчетности, так и в целях управления (планирования, ценообразования), расходы признаются прямыми или косвенными исходя из того, могут они быть отнесены прямым путем (на основании первичных документов) на стоимость объекта калькулирования (единицы продукции, конкретного вида работ, услуг, процесса и т.п.) или нет. Если могут, то такие расходы являются прямыми, если нет – косвенными.

В целях формирования отчетности организация должна обеспечить учет расходов в разрезе операционных и географических сегментов в соответствии с требованиями ПБУ 12/2000 «Информация по сегментам», утвержденного приказом Минфина России от 27.01.2000 г. №11н. Это означает, что в тех случаях, когда организация осуществляет свою деятельность в определенных географических регионах или продает определенные товары, выпускает определенную продукцию, выполняет определенные работы, оказывает определенные услуги и при этом ее деятельность подвержена рискам и получению прибылей, отличным от рисков и прибылей по другим регионам, товарам, продукции, работам, услугам, такая деятельность подлежит раскрытию в отчетности.

Если разные риски связаны и с географическим регионом, в котором действует организация, и с видом продукции (товара, работы, услуги), то организация группирует информацию по своему усмотрению: вначале по географическим регионам, а затем по операционным сегментам или вначале по операционным сегментам, а затем по географическим регионам. Процедура определения (выделения) сегментов заключается в условном разделении всей деятельности организации на части, которые, по мнению организации, должны быть представлены в отчетности для того, чтобы пользователь отчетности мог правильно оценить представленную информацию в целях принятия решений.

Классификация расходов в налоговом учете

В налоговом учете расходы делятся на расходы, связанные с производством и реализацией и внереализационные расходы.

Расходы, связанные с производством и реализацией, включают в себя (ст. 253 НК РФ):

√ расходы, связанные с изготовлением (производством), хранением и доставкой товаров, выполнением работ, оказанием услуг, приобретением и (или) реализацией товаров (работ, услуг, имущественных прав);

√ расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на поддержание их в исправном (актуальном) состоянии;

√ расходы на освоение природных ресурсов;

√ расходы на научные исследования и опытно-конструкторские разработки;

√ расходы на обязательное и добровольное страхование;

√ прочие расходы, связанные с производством и (или) реализацией.

Внереализационные расходы определены законодателем через критерий отсутствия непосредственной связи с производством и реализацией и через конкретный перечень статей, которые могут быть учтены в составе внереализационных расходов. Перечень расходов является не закрытым. Поэтому любые обоснованные расходы, иные, чем прямо перечисленные, которые не связаны непосредственно с производством и реализацией, могут быть учтены в составе внереализационных расходов.

Расходы, связанные с производством и реализацией, подразделяются в целях налога на прибыль на (ст. 253 НК РФ):

● материальные расходы;

● расходы на оплату труда;

● суммы начисленной амортизации;

● прочие расходы.

Если некоторые затраты с равными основаниями могут быть отнесены одновременно к нескольким группам расходов, то налогоплательщик вправе самостоятельно определить, к какой именно группе относятся расходы расходов (п. 4 ст. 252 НК РФ).

Если налогоплательщик определяет доходы и расходы по методу начисления, расходы на производство и реализацию подразделяются на прямые и косвенные (ст. 318 НК РФ). В связи с внесением изменений в 2005 г. в гл. 25 НК РФ с 1 января 2005 г. организациям предоставляется право самим определять перечень прямых расходов, закрепив свое решение в учетной политике для целей налогообложения.

Налоговым кодексом предусмотрены следующие прямые расходы:

√ материальные затраты в части затрат на:

■ приобретение сырья и (или) материалов, используемых при производстве товаров (выполнении работ, оказании услуг) и (или) образующих их основу либо являющихся необходимым компонентом при производстве товаров (выполнении работ, оказании услуг);

■ приобретение комплектующих изделий, подвергающихся монтажу, и (или) полуфабрикатов, подвергающихся дополнительной обработке;

√ расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг, а также суммы единого социального налога и расходы на обязательное пенсионное страхование, идущие на финансирование страховой и накопительной частей трудовой пенсии, начисленные на указанные суммы расходов на оплату труда;

√ суммы начисленной амортизации по основным средствам, используемым при производстве товаров (работ, услуг).

К прямым расходам относятся также стоимость покупных товаров (ст. 320 НК РФ), реализованных в данном отчетном (налоговом) периоде, и суммы расходов на доставку (транспортные расходы) покупных товаров до склада налогоплательщика – покупателя товаров в случае, если данные расходы не включены в цену приобретения этих товаров. В связи с внесением изменений в 2005 г. в гл. 25 НК РФ с 1 января 2005 г. организациям предоставляется право формировать стоимость покупных товаров с учетом расходов, связанных с их приобретением.

К косвенным расходам относятся все иные суммы расходов, за исключением внереализационных расходов, определяемых в соответствии со ст. 265 «Внереализационные расходы» НК РФ, осуществляемых налогоплательщиком в течение отчетного (налогового) периода.

В соответствии с п. 2 ст. 318 НК РФ сумма косвенных расходов на производство и реализацию, осуществленных в отчетном (налоговом) периоде, в полном объеме относится к расходам текущего отчетного (налогового) периода с учетом требований, предусмотренных Налоговым кодексом РФ.

В соответствии с п. 3 ст. 315 НК РФ должны быть обособленно учтены следующие расходы, произведенные в отчетном (налоговом) периоде, уменьшающие сумму доходов от реализации:

1) на производство и реализацию товаров (работ, услуг) собственного производства, а также расходы, понесенные при реализации имущества, имущественных прав, за исключением расходов, указанных в пп. 2 – 6 этого пункта;

2) понесенные при реализации ценных бумаг, не обращающихся на организованном рынке;

3) понесенные при реализации ценных бумаг, обращающихся на организованном рынке;

4) понесенные при реализации покупных товаров;

5) связанные с реализацией основных средств;

6) понесенные обслуживающими производствами и хозяйствами при реализации ими товаров (работ, услуг).

Состав затрат в бухгалтерском учете

Пункт 6 ст. 8 Закона «О бухгалтерском учете» от 21.11.1996 г. №129-ФЗ требует разделения затрат на текущие и капитальные затраты.

Текущие затраты – расходы, обусловленные факторами хозяйственной деятельности данного отчетного периода (одного операционного цикла).

Капитальные затраты – хозяйственные операции по использованию ресурсов организации, осуществленные в данном отчетном периоде с целью получения доходов в будущем и используемые в течение нескольких отчетных периодов (в нескольких циклах производства).

На признание затрат в бухгалтерском учете влияет принцип начисления, согласно которому факты хозяйственной деятельности предприятия относятся к тому отчетному периоду (и, следовательно, отражаются в бухгалтерском учете), в котором они имели место, независимо от фактического времени поступления или выплаты денежных средств, связанных с этими фактами. Например, затраты по оплате труда включаются в себестоимость не в момент выдачи денег из кассы, а на дату возникновения задолженности организации перед своими работниками.

Перечень затрат, включаемых в себестоимость, должен определяться самим предприятием исходя из экономического содержания произведенных расходов. Это право организации закреплено в ПБУ 10/99 «Расходы организации».

Состав затрат в налоговом учете

В гл. 25 НК РФ отражены принципы регулирования состава расходов – в ст. 252, 253 НК РФ приведен перечень расходов, признаваемых в целях налогообложения и в ст. 270 НК РФ приведен перечень расходов, не признаваемых в целях налогообложения.

Каждый расход должен рассматриваться организацией с точки зрения экономического смысла в целях формирования показателей финансовой отчетности и с точки зрения налогового смысла в целях налогообложения.

В бухгалтерском учете главный критерий, в соответствии с которым можно было бы включать в себестоимость такие расходы, – их производственный характер, т.е. участие в производственной деятельности хозяйствующего субъекта. При этом под производственной должна пониматься любая деятельность, направленная на извлечение доходов, а не только деятельность, связанная с материальным производством.

В налоговом учете включение или невключение в расходы тех или иных затрат зависит от того, разрешает ли законодательство такие расходы признать в целях налогообложения. Говорить об экономическом подходе приходится далеко не всегда, хотя Налоговый кодекс в части первой и провозгласил, что каждый налог должен иметь экономическое основание (п. 3 ст. 3).

Данное справочное пособие поможет разобраться в правильности отражения расходов организации в бухгалтерском и налоговом учетах.

Агентский договор

В соответствии с п. 3 ПБУ 10/99, утвержденным Приказом Минфина России от 06.05.1999 № 33н (в ред. от 30.03.2001), не признаются расходами организации выбытие активов по договорам комиссии, агентским и иным аналогичным договорам в пользу комитента, принципала и т.п.

Пунктом 9 ст. 270 НК РФ установлено, что в целях налогообложения прибыли не учитываются расходы налогоплательщика в виде имущества (включая денежные средства), переданного комиссионером, агентом и иным поверенным:

√ в связи с исполнением обязательств по договору комиссии, агентскому и иному аналогичному договору;

√ в счет оплаты затрат, произведенных комиссионером, агентом и иным поверенным за комитента, принципала и иного доверителя, если такие затраты не подлежат включению в состав расходов комиссионера, агента и иного поверенного в соответствии с условиями заключенных договоров.

Аренда транспортного средства

Затраты на выплату компенсации работникам за использование ими личных автомобилей для служебных поездок включаются в состав прочих расходов, связанных с производством и реализацией. При этом нормы расходов на указанные цели установлены постановлением Правительства РФ от 08.02.2002 г. №92.

При заключении договора аренды транспортного средства, в том числе с работником организации, компенсация не выплачивается. В соответствии со ст. 606 ГК РФ по договору аренды (имущественного найма) арендодатель (наймодатель) обязуется предоставить арендатору (нанимателю) имущество за плату во временное владение и пользование или во временное пользование.

Таким образом, договор аренды имущества предусматривает уплату арендатором арендной платы, которая относится к прочим расходам, связанным с производством и реализацией товаров (работ, услуг), согласно подп. 10 п. 1 ст. 264 НК РФ. Размер арендных платежей и порядок их перечисления определяются договором, заключенным в порядке, установленном гражданским законодательством.

Согласно ст. 642, 644-646 ГК РФ арендатор своими силами и средствами осуществляет управление арендованным транспортным средством и его эксплуатацию, как коммерческую, так и техническую, а также несет расходы на его содержание.

Таким образом, затраты организации, произведенные по договору аренды транспортного средства, заключенному с физическим лицом, в том числе затраты на приобретение топлива (ГСМ) для обеспечения работы данного автомобиля исходя из фактического пробега автомобиля (с учетом фактического расхода топлива (ГСМ) в производственных целях и стоимости его приобретения), а также затраты на приобретение запасных частей могут быть учтены при исчислении налоговой базы по налогу на прибыль, при условии их соответствия критериям, изложенным в п. 1 ст. 252 НК РФ. Данная точка зрения изложена в письме Минфина РФ от 28.12.2005 г. №03-03-04/1/463.

Банковские карты

Обязанность работодателя по выплате заработной платы работнику установлена статьей 22 ТК РФ. При этом в соответствии 136 ТК РФ заработная плата выплачивается работнику в месте выполнения им работы, либо перечисляется на указанный работником счет в банке на условиях, определенных коллективным или трудовым договором.

Статьей 5 Закона РФ от 02.12.1990 №395-1 «О банках и банковской деятельности» определено, что открытие и ведение банковских счетов юридических и физических лиц является одним из видов банковских операций, осуществляемых кредитными организациями. При этом открытие банковского счета в кредитной организации производится на основании договора банковского счета, который в соответствии со ст. 846 ГК РФ может быть заключен, как самим работником, так и организацией (работодателем) в интересах работника (в пользу работника).

В соответствии с позиций Минфина России, изложенной в письме от 07.02.2005 № 03-05-01-04/19, расходы на открытие и годовое обслуживание лицевых счетов сотрудников организации, открытых в системе банковских карт для ежемесячного перечисления заработной платы сотрудников (работников) с расчетного счета данной организации и для личного пользования, производятся пользу сотрудников и на основании п. 29 ст. 270 НК РФ не учитываются при определении налоговой базы по налогу на прибыль организации.

При определении порядка налогообложения иных расходов (комиссионные вознаграждения), связанных с перечислением заработной платы на банковские счета, следует руководствоваться подп. 15 п. 1 ст. 265 НК РФ, в соответствии с которой указанные затраты учитываются для целей налогообложения прибыли в составе внереализационных расходов.

Кроме того данные расходы не являются расходами, осуществленными в пользу физических лиц, а следовательно не подлежат налогообложению по единому социальному налогу.

Бесплатное питание

В статье 108 ТК РФ закреплено, что на работах, где по условиям производства (работы) предоставление перерыва для отдыха и питания невозможно, работодатель обязан обеспечить работнику возможность отдыха и приема пищи в рабочее время.

Перечень таких работ, а также места для отдыха и приема пищи устанавливаются правилами внутреннего трудового распорядка организации. Данный порядок также распространяется на работников, привлекаемых на ликвидацию последствий аварий, крушений и стихийных бедствий. Обеспечение бесплатным питанием работников организации в обязательном порядке должно быть закреплено в трудовом договоре конкретного работника, а также в локальных актах самой организации (отраслевых соглашениях, коллективных договорах). По мнению МНС России считается возможным включение в соответствии со ст. 255 НК РФ в состав расходов на оплату труда затрат, связанных с выполнением отраслевых соглашениях и коллективных договоров. В тоже время п. 25 ст. 270 НК РФ установлено, что при определении налоговой базы не учитываются компенсации удорожания стоимости питания в столовых, буфетах или профилакториях, либо предоставления его по льготным ценам или бесплатно (за исключением специального питания для отдельных категорий работников в случаях, предусмотренных действующим законодательством и за исключением случае, когда бесплатное или льготное питание предусмотрено трудовыми договорами).

Таким образом, расходы, связанные с круглосуточным питанием работников за счет средств организации, можно учесть в составе расходов на оплату труда.

На основании подп. 2 п. 1 ст. 238 НК РФ стоимость бесплатного питания не подлежит обложению ЕСН и на основании п. 3 ст. 217 НК РФ не подлежит обложению НДФЛ.

Библиотечный фонд

Если срок хранения профессиональных изданий (профессиональная профильная литература нормативно-справочного характера или длительного пользования) более одного года, то их следует квалифицировать как объекты основных средств. В зависимости от принятого в учетной политике способа признания расходов в составе затрат на производство по объекту может начисляться амортизация или может быть списание затрат на счета учета производственных затрат с момента начала эксплуатации.

В целях исчисления налогу на прибыль учет стоимости литературы через амортизацию не предусмотрен (п. 2 ст. 256 НК РФ). По таким объектам, не списанным единовременно при вводе в эксплуатацию по данным бухгалтерского учета, возникают временные налогооблагаемые разницы.

Бизнес-планы

Правовые и экономические основы инвестиционной деятельности, осуществляемой в форме капитальных вложений, на территории РФ определены Федеральным законом РФ от 25.02.1999 №39-ФЗ «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений.

Инвестиционный проект – обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно-сметная документация, разработанная в соответствии с законодательством РФ и утвержденными в установленном порядке стандартами (нормами и правилами), а также описание практических действий по осуществлению инвестиций (бизнес-план).

Согласно Методики определения стоимости строительной продукции на территории РФ МДС 81-35.2004, утвержденной постановлением Госстроя России от 05ю02ю2004 №15/1, в сводной сметный расчет стоимости строительства включаются затраты на выполнение проектных работ, изыскательских работ, на экспертизу предпроектной и проектной документации.

Бухгалтерский учет затрат, связанных с незавершенным строительством объектов, осуществляется в соответствии с Положением по бухгалтерскому учету долгосрочных инвестиций, утвержденным Письмом Минфина России от 30.12.1993 г. №160. В соответствии с данным положением расходы, связанные с предпроектными и проектными работами, учитываются на счете учета вложений во внеоборотные активы, с последующим увеличением первоначальной стоимости основных средств, что предусмотрено письмом Минфина России от 27.03.2003 №16-00-14/107.

Для целей налогового учета, затраты, связанные с предпроектными и проектными работами, на основании ст. 257 НК РФ включаются в первоначальную стоимость основных средств.

Бонусы

Ст. 779 ГК РФ предусмотрено, что по договору возмездного оказания услуг исполнитель обязуется по заданию заказчика совершить определенные действия, а заказчик – оплатить услуги.

Договором между продавцом и покупателем может быть предусмотрено дополнительное условие оплаты продавцом действий покупателя по выполнению заранее оговоренных условий по объемам приобретаемых у продавца товаров. Ведь покупатель изначально по договору купли-продажи не обязан выбирать определенный объем.

Для продавца такие суммы тогда можно будет рассматривать как расходы по оплате услуг, потребляемых в связи со сбытом производимой продукции и обеспечивающих производителю устойчивый объем реализации произведенной продукции. Такие расходы расцениваются как отвечающие требованиям ст. 252 НК РФ и уменьшают размер налоговой базы.

Возврат товаров

Если возврат товара производится в результате существенного нарушения условий договора по качеству, ассортименту, комплектности, упаковке или других условий поставки товаров (п. 2 ст. 475, п. 2 с. 480, п. 2 ст. 482 ГК РФ), то это является основанием для отказа покупателя от исполнения договора купли-продажи. При этом товар возвращается поставщику и списывается:

√ либо со счета 002 (если отступление от условий договора были выявлены покупателем при принятии товаров от поставщика, то такие товары на баланс не приходуются);

√ либо со счета 41 «Товары» в корреспонденции со счетом учета претензий (если недостатки товара обнаружены после их принятия от поставщика и оприходования на баланс организации-покупателя).

Если договором предусмотрена оплата товаров в рассрочку, то потребовать возврата товаров может продавец. Исключение составляет, когда сумма платежей, полученных от покупателя, не превышает половину цены товаров (ст. 489 ГК РФ). Если же сумма платежей, поступивших от покупателей, превышает половину стоимости товаров, то продавец лишается права на отказ от исполнения договора. В таком случае он может потребовать только уплаты покупателем процентов за просрочку платежа или возврата неоплаченных товаров.

При возврате товара в день покупки сумма выручки за данный день уменьшается на сумму возврата. Если покупатель возвращает товар не в день покупки, то в бухгалтерском учете в день возврата делаются сторнировочные записи.

Когда осуществляется возврат товара при отказе от исполнения договора в случае нарушения контрагентом его условий, то продавец делает сторнировочные проводки не только по счетам учета выручки, но и по счетам учета задолженности перед бюджетом по НДС. Если возвращается товар в связи с ненадлежащим качеством, право на вычет НДС у продавца возникает только после факта возврата покупателю денежных средств. До этого момента задолженность перед бюджетом не уменьшается, поскольку полученные денежные суммы рассматриваются как полученный аванс.

Если возврат товара происходит по завершенному и исполненному договору купли-продажи, то поставщиком (так называемым бывшим покупателем) как продавцом этого товара. При этом принятие к вычету сумм НДС осуществляется в соответствии с действующим порядком, то есть по мере возврата ранее полученной оплаты и оприходовании при обязательном наличии счета-фактуры. Таким образом, в этом случае продавец не имеет право зарегистрировать у себя в книге покупок сумму НДС на основании своего же счета-фактуры, который был выставлен при продаже этого товара (письмо Минфина России от 21.03.2005 №03-04-11/60).

В целях обложения налогом на прибыль также принимаются гражданские отношения, фактически складывающиеся между продавцом и покупателем (по дате формирования выручки и затрат, а также по сумме выручки для нормирования расходов).

Векселя

В обеспечение обязательств под полученные ценности организация может выдать собственный вексель. В этом случае задолженность по сделке числиться на балансе в полной сумме задолженности. При использовании в расчетах за товары (работы, услуги) своего собственного векселя вычет возможен только после того, как организация погасит свою задолженность по этому векселю.

При оплате товаров (работ, услуг) векселем третьего лица право на вычет формально возникает в момент передачи векселя продавцу. Если же вексель третьего лица был получен налогоплательщиком в обмен на свой собственный вексель, то в соответствии с п. 2 ст. 172 НК РФ налогоплательщик получает право на вычет «входного» НДС по приобретенным товарам (работам, услугам) только после уплаты денежных средств по собственному векселю.

При расчетах с использованием векселя третьего лица сумма «входного» НДС, которую можно принять к вычету, определяется исходя из балансовой стоимости векселя (в целях применения п. 2 ст. 172 НК РФ балансовая стоимость – это сумма затрат, фактически понесенных в связи с приобретением этого векселя).

Если организация выписывает процентный вексель, то сумма процентов, исчисляемая ежемесячно, в бухгалтерском учете учитывается в составе внереализационных расходов организации (письмо Минфина России от 25.11.1999 №04-00-11).

В целях исчисления налога на прибыль ежемесячная сумма процентов по векселям учитывается в составе внереализационных расходов в порядке, предусмотренном ст. 269 НК РФ (нормируются). Возникают временные разницы (т.к. в бухгалтерском учете проценты признаются в составе расходов будущих периодов (при получении работ или услуг) или включению процентов в стоимость основных средств, нематериальных активов или товарно-материальных ценностей) и постоянные разницы (в размере превышения установленного норматива).

Вспомогательные производства

Если на балансе организации учитываются вспомогательные производства, то суммы общепроизводственных и общехозяйственных расходов распределяются не только между видами продукции основного производства, но и между счетами учета затрат вспомогательных производств. Затем полученные расходы вспомогательных производств (прямые по производствам и часть накладных расходов) списываются по направлениям использования результатов деятельности этих производств.

При списании завершенной производством продукции вспомогательного производства со счета 23 «Вспомогательные производства» в конце отчетного периода собранные на нем затраты необходимо распределить следующим образом:

■ затраты, относящиеся к производственной деятельности (Дебет 20 «Основное производство» Кредит 23 Вспомогательное производство»);

■ затраты, использованные в деятельности обслуживающего производства (Дебет 29 «Обслуживающие производства» Кредит 23 Вспомогательное производство»);

■ затраты, относящиеся к реализуемой данным хозяйством продукции (Дебет 90 «Прочие доходы и расходы» Кредит 23 «Вспомогательное производство»);

Сальдо на конец месяца (либо на конец отчетного периода) отражает стоимость НЗП во вспомогательном производстве.

До 2005 года в налоговом учете расходы вспомогательных производств имели свою специфику – при расчете НЗП в их остатках оставалось только конкретное незавершенное вспомогательное производство, а все, что было завершено и потреблено в виде работ (услуг) основным производством, признавалось косвенными расходами отчетного периода (п. 4 ст. 254 НК РФ).

С 2005 года, когда предприятиям представилась возможность определения в целях налогообложения прямых расходов, совпадающих с бухгалтерским учетом, временная разница, возникающая раннее из-за того, что стоимость услуг включалась в состав материальных расходов, не входящих в установленный ранее п. 1 ст. 318 НК РФ перечень прямых расходов, ликвидирована. Если сейчас разницы возникают, то только в стоимости отдельных элементов, составляющих себестоимость вспомогательного производства.

Госпошлина

Статьей 13 НК РФ государственная пошлина включена в состав федеральных налогов и сборов, уплачиваемых на территории РФ. В связи с этим расходы организаций на уплату государственной пошлины на основании подп. 1 п. 1 ст. 264 НК РФ включаются в состав прочих расходов, связанных с производством и реализацией.

Долги, нереальные для взыскания

Если организация обратилась в суд за истребованием дебиторской задолженности и решение суда было положительным, то срок течения исковой давности прерывается (ст. 203 ГК РФ, ст. 85 АП РФ).

В бухгалтерском учете организация может списать такую задолженность только в случае нереальности ее взыскания:

√ издания государственным органом акта, в вязи с которым исполнение обязательств невозможно полностью или частично (ст. 417 НК РФ);

√ ликвидации юридического лица-дебитора (основанием является выписка об исключении из реестра);

√ смерти гражданина – дебитора (ст. 418 ГК РФ);

√ самостоятельного признания задолженности нереальной для взыскания, например при наличии или повторном получении от судебного пристава постановления об окончании исполнительного производства в связи с отсутствием должника или отсутствием у должника имущества, на которое может быть обращено взыскание (Федеральный Закон от 21.07.1997 г. №119 ФЗ «Об исполнительном производстве»);

√ при наличии иных причин, явно свидетельствующих о невозможности получения средств от покупателей.

Дебиторская задолженность списывается на основании соответствующего приказа руководителем.

И в бухгалтерском, и в налоговом учете порядок списания долгов зависит от того, создается организацией резерв по сомнительным долгам или не создается.

В случае, если резерв не создается, то в бухгалтерском учете сумма задолженности списывается в состав внереализационных расходов. При этом в течение пяти лет с момента списания организация должна учитывать списанную задолженность на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов».

В налоговом учете сумма безнадежного долга в полном размере включается в состав внереализационных расходов организации на дату его списания (пп. 2 п. 2 ст. 265 НК РФ).

В случае создания резерва в бухгалтерском учете списание задолженности осуществляется организацией за счет средств созданного резерва. Если суммы резерва оказывается недостаточно, то разница списывается в состав внереализационных расходов.

При создании резервов по сомнительным долгам в налоговом учете безнадежные долги также подлежат списанию за счет созданных резервов. И только в случае их недостаточности разницу разрешается сразу списать во внереализационные расходы.

Пункт 5 ст. 167 НК РФ обязывает организацию начислить НДС при списании дебиторской задолженности. При этом налог начисляется и уплачивается в бюджет при наступлении наиболее ранней из двух дат:

● день истечения срока исковой давности;

● день списания задолженности.

Обязанность по начислению и уплате НДС в бюджет возникает при одновременном выполнение двух условий:

1) списана задолженность покупателя по оплате товаров (работ, услуг), облагаемых НДС (т.е. сумма задолженности включает НДС).

Если задолженность возникла, например, из договора поставки товаров, не облагаемых НДС, или из договора займа, то в сумме задолженности НДС нет. Поэтому нет и обязанности уплачивать НДС при списании этой задолженности;

2) в момент возникновения задолженности организация в соответствии с действовавшей на тот момент учетной политикой определяла выручку для целей исчисления НДС «по оплате».

Если выручка в периоде возникновения задолженности определялась организацией «по отгрузке», то сумма НДС со стоимости реализованных товаров (работ, услуг) должна была быть уплачена в бюджет в периоде отгрузки.

При списании дебиторской задолженности НДС начисляется исходя из той ставки НДС, которая действовала в момент отгрузки товаров (работ, услуг).

Например, ЗАО «Факел» в марте 2002 года отгрузило ЗАО «Север» товары на сумму 140 000 руб. (в том числе НДС 20% – 23 333 руб.). В 2002 году организация определяла выручку для целей налогообложения «по оплате».

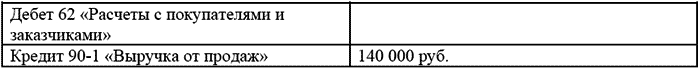

В бухгалтерском учете данная хозяйственная операция отражена следующими записями:

Сумма НДС со стоимости отгруженных товаров:

В 2005 году ЗАО «Факел» списывает сумма основного долга в связи с истечением срока исковой давности:

И сумма НДС со стоимости реализованного товара

Списанная дебиторская задолженность учтена за балансом

Если все таки организация получает от покупателя денежные средства уже после того, как списала его задолженность и уплатила соответствующую сумму НДС в бюджет, повторно НДС не облагаются (Письмо МНС России от 28.01.2002 № 03-1-09/161/14-В601).

Суммы кредиторской задолженности, по которым истек срок исковой давности, подлежат списанию с баланса с зачислением их в состав внереализационных доходов (п. 78 Положения по ведению бухгалтерского учета). Правомерность требований налоговых органов по включению кредиторской задолженности с истекшим сроком исковой давности в состав внереализационных доходов подтверждается судами (Постановление ФАС Московского округа от 28.06.2005 по делу №КА-А40/5500-05). Если организация производила частичный расчет с кредитором, то срок исковой давности начинается исчисляться с даты последнего частичного погашения заново (ст. 203 ГК РФ).

Если списывается кредиторская задолженность за товары (работы, услуги), нужно учесть, что организация теряет право на вычет суммы НДС по этим товарам (работам, услугам). Ведь вычет возможен только в том случае, если НДС фактически уплачен поставщику.

Например, ЗАО «Факел» в 2002году приобрело в 2002 году товары на сумму 150 000 руб., в том числе НДС 20% – 15 000 руб. Товары оплачены не были. В бухгалтерском учете в момент приобретения товаров были сделаны проводки:

Отражена сумма НДС по приобретенным товарам

В 2005 г. организация списывает задолженность за товары в связи с истечением срока исковой давности:

Сумма «входного» НДС по неоплаченным товарам списана в состав внереализационных расходов

В налоговом учете суммы списанной кредиторской задолженности увеличивают налоговую базу по налогу на прибыль в составе внереализационных доходов (п. 18 ст. 250 НК РФ). При этом суммы «входного» НДС, относящиеся к списанной задолженности, включаются в состав внереализационных расходов (пп. 14 п. 1 ст. 265 НК РФ).

В соответствии с Законом №58-ФЗ внесены изменения в п. 18 ст. 250 и п. 21 ст. 251 НК РФ, которые распространяются на правоотношения, возникшие с 1 января 2005 года (ст. 5 п. 8 Закона №58-ФЗ). Согласно п. 18 ст. 250 НК РФ, суммы кредиторской задолженности, списанные в связи с истечением срока исковой давности или по другим основаниям, за исключением доходов, предусмотренных п. 21 ст. 251 НК РФ, признаются внереализационными доходами, учитываемыми для целей налогообложения прибыли.

При этом п. 21 ст. 251 НК РФ установлено, что при определении налоговой базы по налогу на прибыль организации не учитываются доходы в виде сумм кредиторской задолженности налогоплательщика по уплате налогов и сборов перед бюджетами разных уровней, списанных и уменьшенных иным образом в соответствии с законодательством РФ или по решению Правительства РФ. При этом, как следует из содержания ст. 75 и 114 НК РФ задолженность налогоплательщика по пеням и штрафам не приравнивается к задолженности по уплате налогов и сборов. Следовательно, к суммам списанной кредиторской задолженности перед бюджетами разных уровней по уплате налогов и сборов не может быть применено положение подп. 21 п. 1 ст. 251 НК РФ (в редакции Федерального Закона от 06.06.2005 №58-ФЗ). Минфин России в письме от 29.12.2005 №03-03-04/1/467 закрепил позицию в отношении включения кредиторской задолженности налогоплательщика по пеням и штрафам, списанной в соответствии с законодательством РФ или по решению Правительства РФ. Вышеназванные расходы включаются в состав доходов с 1 января 2006 года.

Не урегулированным остается вопрос о порядке учета суммы НДС при списании кредиторской задолженности в виде полученного ранее аванса в счет предстоящей поставки товаров (работ, услуг).

Суммы авансовых платежей облагаются НДС, поэтому в момент получения аванса организация должна была уплатить соответствующую сумму НДС в бюджет. Обязательства по поставке товаров (выполнению работ, оказанию услуг) выполнены не были. И вот по истечении срока исковой давности организация списывает сумму аванса в состав доходов.

При этом, организация, списав аванс, вернуть из бюджета уплаченную при получении аванса сумму НДС не может.

Постоянная разница, приводящая к образованию постоянного налогового актива (ПНА) возникает у организации на дату списания безнадежной дебиторской задолженности, не покрытой за счет средств созданного резерва, в сумме превышения суммы безнадежных долгов, списанных на расходы в налоговом учете, над величиной аналогичного показателя в бухгалтерском учете. Постоянная разница, приводящая к образованию постоянного налогового обязательства, возникает на дату списания безнадежной дебиторской задолженности, не покрытой за счет средств созданного резерва, в сумме превышения суммы безнадежных долгов, списанных на расходы в бухгалтерском учете, над величиной аналогичного показателя по данным налогового учета.

Дивиденды

Для расчета суммы дивидендов используется показатель чистой прибыли (при расчете учитываются и отложенные налоговые активы (ОНА) и обязательства (ОНО) (Письмо Минфина России от 25.01.2005 № 03-03-01-04/1/28).

Если организация выплачивает дивиденды (доходы) учредителям (участникам), то согласно п. 2 ст. 275 НК РФ она признается налоговым агентом. Таким образом, организация должна исчислить, удержать из доходов учредителей (участников) и перечислить в бюджет налог с суммы выплаченных доходов (НДФЛ). Такая обязанность возникает у организации независимо от того, кто является участником: организация или физическое лицо, иностранец или резидент.

Налог удерживается организацией в момент выплаты доходов и перечисляется в бюджет в течение 10 дней со дня выплаты дохода (п. 4 ст. 287 НК РФ).

При этом налог удерживается с применением следующих ставок:

С 1 января 2005 г. Федеральным законом от 29.07.2004 № 95-ФЗ ставка налога в отношении доходов в виде дивидендов, выплачиваемых российским учредителям (участникам) – организациям и физическим лицам, увеличена с 6 до 9%. Новая ставка применяется ко всем суммам дивидендов, выплачиваемым после 1 января 2005 г., независимо от того, когда и за какой период начислены дивиденды. Даже если в 2005 г. организация выплачивает дивиденды за 2004 г. (или за еще более ранние периоды), то налог удерживается по ставке 9% (Письмо Минфина России от 29.06.2005 № 03-05-01-04/215).

Добровольное страхование

В бухгалтерском учете расходы на страхование не нормируются. Затраты на страхование признаются в том отчетном периоде, к которому они относятся, независимо от того в какой момент денежные средства были перечислены контрагенту. Но поскольку, договоры страхования заключаются на несколько месяцев (лет), то страховые премии относятся к нескольким отчетным периодам. Первоначально сумма страхового взноса классифицируется как расходы будущих периодов с отражением на счете 97 «Расходы будущих периодов», а затем списывается на затраты производства и реализации (п. 65 Положения по ведению бухгалтерского учета и бухгалтерский отчетности, утвержденного Приказом Минфина России от 29.07.1998 г. №34н).

Пунктом 16 ст. 255 НК РФ определены добровольного страхования, которые вправе учесть при расчете налога на прибыль:

В соответствии со ст. 263 НК РФ расходы по обязательным видам страхования включаются в состав прочих расходов в пределах страховых тарифов, утвержденных в соответствии с законодательством РФ и требованиями международных конвенций. В случае, если страховые тарифы не утверждены, расходы по обязательному страхованию включаются в состав прочих расходов в размере фактических затрат.

ГК РФ определено, что на указанных Федеральным Законом РФ лиц не может быть возложена обязанность по страхованию иска гражданской ответственности, которая может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц (ст. 935 ГК РФ). При этом объекты, подлежащие обязательному страхованию, риски, от которых они должны быть застрахованы, и минимальные размеры страховых сумм определяются законом (ст. 936 ГК РФ).

Федеральным законом РФ от 21.07.1997 г. №116-ФЗ «О промышленной безопасности опасных производственных объектов» в организациях, эксплуатирующих опасные производственные объекты, возложена обязанность страховать ответственность за причинение вреда жизни, здоровью и имуществу других лиц и окружающей природной среды в случае аварии на опасном производственном объекте. Статьей 15 вышеназванного Закона №116-ФЗ определены объекты, подлежащие обязательному страхованию, риски от которых они должны быть застрахованы и минимальные размеры страховых сумм.

В тоже время, по мнению МНС России, страховые премии (взносы) по обязательному страхованию признаются расходами для целей налогообложения прибыли, если в законодательстве РФ определены объекты, подлежащие обязательному страхованию, риски , от которых эти объекты должны быть застрахованы, минимальные размеры страховых сумм и другие условия, а у страховой организации имеется лицензия на соответствующий вид страхования (письмо МНС России от 09.09.2004 г. №02-4-10/252).

Таким образом, расходы организации по страхованию ответственности за причинение вреда при эксплуатации опасного производственного объекта, производимые в соответствии с Законом №116-ФЗ, в соответствии со ст. 263 НК РФ включаются в состав прочих расходов, связанных с производством и реализацией.

Согласно Федеральному закону от 25.04.2002 г. №40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» использование транспортных средств на территории РФ без заключения договора страхования гражданской ответственности владельцев транспортных средств недопустимо. Поэтому, если налогоплательщик заключил договор со страховой организацией, то он имеет право страховые взносы по обязательному страхованию гражданской ответственности владельцев транспортных средств учесть в составе прочих расходов, связанных с производством и реализацией (Постановление ФАС Северо-Западного округа от 11.02.2005 г. №А26-6742/04-23).

Пункт 6 т. 272 НК РФ устанавливает, что страховые взносы , перечисляемые страховой организации, уменьшают налогооблагаемую базу по налогу на прибыль в том отчетном периоде, когда они были фактически уплачены.

При этом, если сумма страховой премии, приходящей на несколько отчетных (налоговых) периодов уплачена разовым платежом, то сумму взноса в налоговом учете списывается равномерно в течении срока действия договора страхования. Сумма премии, которую можно списать за один отчетный период, определяется по количеству дней в этом периоде (ст. 272 НК РФ в редакции Федерального закона от 06.06.2005 г. №58-ФЗ). Следовательно, организация, перечислившая страховую премию хотя бы в два этапа, вправе сразу же списать эти платежи (письмо Минфина России от 19.01.2006 г. №03-03-04/1/47).

В результате несоответствия сроков отражения страховых выплат, а также нормирования страховых выплат в налоговом учете, в бухгалтерском и налоговом учетах возникают отложенные налоговые обязательства (ОНО).

Например, ООО «Электрон» застраховало управленческий персонал. По договору страхования, страховая компания оплачивает медицинские расходы в период с 1 апреля 2006 года по 31 марта 2007 года. Страховая премия составляет 600 000 руб., которая перечислена двумя платежами – 28 апреля 2006 года в размере 500 000 руб. и 31 марта 2006 года в размере 100 000 руб. Расходы на оплату труда за апрель 2006 года составили 14 500 000 руб. , за март – 22 300 000 руб.

1. 28 апреля 2006 года бухгалтерия ООО «Электрон» списывает в уменьшение налогооблагаемого дохода 435 000 руб. (норматив равен 435 000 руб. (14 500 000 руб.*3%), но так как взнос в размере 500 000 руб. больше норматива, то в целях налогообложения мы можем признать только 435 000 руб.) .

2. В бухгалтерском учете сумма страховой премии отражена следующими записями:

3. 28 апреля 2006 года бухгалтерией ООО «Электрон» отражено списание страховой премии

4. 31 мая 2006 года ООО «Электрон» отражено списание второй части страховой премии

5. На разницу между суммой страховой премии, списанной в налоговом и бухгалтерском учетах начислено отложенное налоговое обязательство

6. 31 мая 2006 года норматив составит 669 000 руб. (22 300 000 руб. *3%). Поскольку эта величина больше страхового взноса (669 000 руб. > 600 000 руб.), то бухгалтер ООО «Электрон» сможет списать в налоговом учете не только 100 000 руб., перечисленные 31 мая, ко и оставшуюся часть суммы, уплаченной 28 апреля – 65 000 руб. (500 000 руб. – 435 000 руб.). В бухгалтерском учете данные хозяйственные операции отражены следующими записями:

7. На сумму разницы страховой премии списанной в налоговом и бухгалтерском учете начислено отложенное налоговое обязательство (ОНО)

8. С июня 2006 г. по март 2007 г. включительно бухгалтер ООО «Электрон» списание страховой премии будет отражать следующими записями:

9. И одновременно отражать погашение отложенного налогового обязательства (ОНО)

Забор воды сверх установленных лимитов

В соответствии с п. 2 ст. 333.12 главы 25.2 «Водный налог» НК РФ при заборе воды сверх установленных квартальных (годовых) лимитов водопользования налоговые ставки в части такого превышения устанавливаются в пятикратном размере налоговых ставок, установленных п. 1 вышеназванной статьи.

В случае отсутствия у налогоплательщика утвержденных квартальных лимитов квартальные лимиты определяются расчетно как одна четвертая утвержденного годового лимита.

Согласно подп. 1 п. 1 ст. 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся суммы налогов и сборов, начисленных в установленном законодательством РФ о налогах и сборах порядке, за исключением НДС и акцизов, а также сумм налога на прибыль и платежей за сверхнормативные выбросы загрязняющих веществ в окружающую среду, которые не учитываются в целях налогообложения.

Таким образом, в целях налогообложения налогоплательщик может уменьшить доходы на сумму расходов в размере пятикратной ставки водного налога (письмо Минфина России от 21.04.2005 г. №07-05-06/114).

Здравпункты

В соответствии с пп. 2 п. 2 и п. 6 ст. 149 НК РФ медицинские услуги, оказываемые медицинскими организациями (за исключением косметических услуг), при наличии соответствующей лицензии у данных организаций, освобождены от налогообложения НДС. При этом к медицинским услугам относятся услуги медицинских организаций по диагностике, профилактике и лечению, оказываемые населению (в том числе сотрудникам организации) независимо от формы и источника их оплаты в соответствии с перечнем, утвержденным постановлением Правительства РФ от 20.02.2001 №132. данная точка зрения соответствует позиции налоговых органов (письмо МНС России от 13.05.2004 №03-1-08/1191/15@). Счета фактуры указанными медицинскими учреждениями выставляются без НДС.

В пп.7 п. 1 ст. 264 НК РФ указано, что расходы, связанные с содержанием помещений и инвентаря здравпунктов, находящихся на территории организации, относятся к прочим расходам, связанным с производством и реализацией. Однако в уменьшение налогооблагаемой база по налогу на прибыль, их можно отнести не всегда. В письмах от 09.07.2004 №03-03-05/1/69 « О налоге на прибыль организации» и от 14.12.2004 № 03-03-01-04/1/175 « О расходах на содержание здравпунктов» Минфин России говорит о том, что целью создания здравпунктов является оказание работникам, занятым а вредных и опасных производствах, первой (доврачебной) помощи. Таким образом, здравпункты, входящие в состав организации, могут создаваться только на производствах и в цехах с вредными и опасными условиями труда, для которых содержание здравпунктов является необходимым условием осуществления их деятельности. Расходы по таким здравпунктам организации имеют право включать в затраты в целях уменьшения налогооблагаемой базы по налогу на прибыль.

Кроме того, расходы по содержанию помещений и инвентаря, заработная плата медицинского персонала, оплата мероприятий по охране труда работников здравпунктов, расходы на повышение квалификации врачей и медицинских сестер, приобретение медикаментов учитываются в целях уменьшения налогооблагаемой базы по налогу на прибыль. Что подтверждается Постановлением ФАС УО от 07.06.2005 № Ф09-5606/04-С7 и от 19.07.2004 №Ф09-2812/04АК.

Некоторые высказывание налоговых органов о том, что здравпункты являются обслуживающими производствами и что расходы по их содержанию для целей исчисления налогом на прибыль должны учитываться в порядке, установленном ст. 275.1 НК РФ, являются несостоятельными, т. к. их деятельность связана с обеспечением нормальных, безопасных условий труда и соответствуют нормам Федерального Закона от 17.07.1999 №181-ФЗ «Об основах охраны труда в РФ».

Земельные участки

Основополагающим принципом отражения в бухгалтерском учете операций, связанных с земельными участками, является принцип имущественной обособленности – активы и обязательства организации существуют обособленно от активов и обязательств собственников этой организации и других организаций.

Иными словами в составе имущества организации, информация о котором раскрывается в активе бухгалтерского баланса, отражаются только те активы, на которые организация имеет право собственности. Поэтому при принятии решения порядке отражения в бухгалтерском учете земельных участков, необходимо руководствоваться следующим принципом: если организация имеет право собственности на актив (земельный участок), то он подлежит отражению в составе внеоборотных активов.

В случае, если организация не имеет права собственности на земельный участок, независимо от того, имеются ли иные права на объект (например, право пользования), он не подлежит отражению в составе имущества организации, а учитывается на забалансовом счете.

П. 1 ст. 130 ГК РФ земельные участки отнесены к недвижимому имуществу. В соответствии с п. 1 ст. 131 ГК РФ право собственности и другие вещные права на недвижимые вещи, ограничения этих прав, их возникновение, переход и прекращение подлежат государственной регистрации в едином государственном реестре органами, осуществляющими государственную регистрацию прав на недвижимость и сделок с ней.

Обладание лицом каким-либо имущественным правом в отношении объекта недвижимого имущества удостоверяется путем выдачи документа о зарегистрированном праве или сделке либо совершением надписи на документа, представленном для регистрации (п. 3 ст. 131 ГК РФ).

Нормативно-правовым актом, регулирующим вопросы регистрации прав на недвижимое имущество является федеральный закон от 21.07.1997 г. №122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним». Согласно п.1 ст. 14 указанного федерального закона проведенная государственная регистрация возникновения и перехода прав на недвижимое имущество удостоверяется свидетельством о государственной регистрации прав.

Схема отражения земельных участков в бухгалтерском учете представлена ниже:

Земельные участки, на которых расположено имущество, закрепленное за учреждениями на праве оперативного управления предоставляются негосударственным учреждениям на основании договора безвозмездного срочного пользования земельным участком.

В случае наличия указанного договора с негосударственными учреждениями затраты организаций (в том числе налог на землю), предоставляющих в пользование земельные участки, относятся на расходы, связанные с подсобно-вспомогательной деятельностью. Отсутствие договора служит основанием для отнесения указанных затрат на внереализационные расходы.

При этом затраты по уплате налогов и сборов в налоговом учете отражаются по ст. 264 НК РФ в составе прочих расходов.

Если организация сдает земельный участок, принадлежащий ей на праве собственности, в аренду или субаренду (в том числе при получении в аренду участка, находящегося в государственной или муниципальной собственности), то арендная плата за земельный участок облагается НДС на общих основаниях.

При продаже недвижимости, находящейся на арендованном земельном участке, суммы компенсационных выплат по арендной плате за пользование земельным участком, получаемые продавцом недвижимости до момента оформления покупателем договора аренды земли, облагаются НДС у продавца на общих основаниях (подп. 2 п. 1 ст. 162 НК РФ) (письмо ФНС России от 31.03.2005 г. №03-1-03/472/8).

Излишки товаров

В бухгалтерском учете выявленные при инвентаризации товарно-материальных ценностей(расхождение между фактическим наличием имущества и данными бухгалтерского учета) приходуются по рыночной стоимости на дату проведения инвентаризации соответствующая сумма зачисляется на финансовые результаты коммерческой организации или увеличение доходов у некоммерческой организации в соответствии с п. 28 «Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ», утвержденным приказом Минфина России от 09.07.1998 №34н. При реализации излишков товаров (либо при списании их стоимости) в бухгалтерском учете отражается внереализационный доход, равный стоимости реализованного излишка товаров.

В налоговом учете стоимость выявленных при инвентаризации излишков товаров на основании п. 20 ст. 250 НК РФ включаются в налоговую базу по налогу на прибыль как внереализационные доходы. При этом стоимость товаров определяется по рыночной цене, т. е. по цене возможной реализации идентичных товаров, указанных в договорах купли-продажи, заключенных организацией на момент выявления излишков и признания внереализационного дохода.

При реализации выявленных излишков товаров полученная выручка (доход от реализации) включается в налогооблагаемую базу по налогу на прибыль (п. 2 ст. 249 НК РФ). В связи с тем, что расходы на приобретение выявленных излишков товара у организации отсутствуют, для целей налогообложения прибыли выручка от их реализации не может быть уменьшена на рыночную стоимость излишков товаров, отраженных в составе внереализационных доходов. Сумма НДС на стоимость реализованных товаров, выявленных в ходе инвентаризации, начисляется в общеустановленном порядке. Причем налоговый вычет по НДС не применяется, так как налогоплательщиком не соблюдены условия для применения налоговых вычетов, предусмотренные ст. 171 и 172 НК РФ.

Инвестиционный договор (договор долевого участия)

К примеру, как отразить операции в налоговом и бухгалтерском учете, если организация осуществляет деятельность:

● по организации и контроля за строительством (функции заказчика-застройщика);

● строительную деятельность (функции подрядчика);

● инвестиционную деятельность (функции инвестора)

Совмещая функции инвестора, заказчика-застройщика и подрядчика, организация должна организовать бухгалтерский и налоговый учет по каждому виду деятельности.

Согласно пп. 14 п. 1 ст. 251 НК РФ средства дольщиков, аккумулированные на счетах организации-застройщика, относятся к средствам целевого финансирования и налогообложению не подлежат. Данные средства должны использоваться застройщиком только на инвестирование строительства в соответствии с назначением, определенным в договоре с инвестором-источником целевого финансирования.

Отчет о расходовании полученных средств организации-застройщики должны представлять в налоговые органы в составе декларации по налогу на прибыль (п. 14 ст. 250 НК РФ).

В случае использования средств не по целевому назначению, они включаются в состав внереализационных доходов в соответствии с п. 14 ст. 250 НК РФ.

При этом налогоплательщики, получившие средства целевого финансирования, обязаны вести раздельный учет доходов (расходов), полученных (произведенных) в рамках целевого финансирования. При отсутствии такого учета у налогоплательщика, получившего средства целевого финансирования, указанные средства рассматриваются как подлежащие налогообложению с даты их получения (пп. 14 п. 1 ст. 251 НК РФ).

Назначение использования средств определяется сметой на строительство. Из вышеизложенного следует, что налогообложению подлежит только прибыль застройщика от инвестиционно-строительной деятельности. При этом налогообложению подлежат доходы:

в виде разницы между размером (лимитом) средств на содержание застройщика, заложенного в сметах на строительство объекта, и фактическими расходами по его содержанию;

экономия средств финансирования, если эта экономия согласно условиям договора с инвестором остается в распоряжении заказчика-застройщика.

Данное мнение подтверждается в письме Минфина России от 22.03.2005 г. №03-03-02-04/1/83 и от 29.10.2004 г. №03-03-04/2/6.

Что касается даты определения дохода для целей налогообложения, то согласно пп. 9 п. 4 ст. 271 НК РФ датой получения дохода для доходов в виде имущества (в том числе денежных средств), указанных в п. 14,15 ст. 250 НК РФ является дата, когда получатель имущества (в том числе денежных средств) фактически использовал указанное имущество не по целевому назначению либо нарушил условия, на которых они предоставлялись.

Для организации-дольщика перечисленные средства не учитываются в составе расходов при налогообложении прибыли в соответствии с п. 17 ст. 270 НК РФ. Кроме того, расходы по приобретению и созданию амортизируемого имущества не учитываются в целях налогообложения прибыли согласно п. 5 ст. 270 НК РФ.

По вопросу обложения НДС существуют две точки зрения.

Средства, полученные от инвестора не являются оплатой (предоплатой) за выполненные работы, оказанные услуги. Однако, при совмещении функции инвестора, заказчика-застройщика и подрядчика определенная часть инвестиционных средств по мере их поступления направляется на возмещение затрат по подрядной деятельности и деятельности заказчика-застройщика.

В статье 39 части первой НК РФ дано определение реализации товаров (работ, услуг). В частности, реализацией является возмездное оказание услуг одним лицом другому лицу, передача результатов выполненных работ одним лицом для другого лица (п. 1 ст. 39 НК РФ).

При этом согласно ст. 38 НК РФ под услугой для целей налогообложения признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности. Работой для целей налогообложения признается деятельность, результаты которой имеют материальное выражение и могут быть реализованы для удовлетворения потребностей организации или физических лиц.

Учитывая вышеизложенное, деятельность организации в качестве заказчика-застройщика (в части средств на содержание застройщика, приходящейся на долю соинвестора) вполне может быть квалифицирована как возмездное оказание услуг, подлежащих налогообложению на общих основаниях (письмо МНС РФ от 21.02.2003 №03-1-08/638/17-Ж751, письмо Минфина России от 26.10.2004 г. № 07-05-14/283). Более того, именно как оказание услуг, выручка от реализации которых подлежит налогообложению НДС, квалифицирована деятельность заказчика-застройщика в постановлениях ФАС Северо-Западного округа от 03.12.2002 г. №А05-6871/02-388/10 и от 03.12.2003 г. №А52/81/2003/2.

Деятельность организации в качестве подрядчика в объеме работ, приходящихся на долю соинвестора, вполне может быть квалифицирована как выполнение работ, передача результатов которых подлежит налогообложению на общих основаниях.

Бухгалтерский учет у соинвестора должен вестись на основании ПБУ 2/94 «Учет договоров (контрактов) на капитальное строительство», утвержденного Приказом Минфина России от 20.12.1994 № 167. Согласно п. 4 ПБУ 2/94 застройщики должны обеспечивать формирование бухгалтерской информации по следующим показателям:

● незавершенное строительство;

● завершенное строительство;

● авансы, выданные подрядчикам и другим субъектам, занятым в строительстве объектов в соответствии с договорами на строительство;

● финансовый результат деятельности.

Средства, полученные от соинвестора, по своей природе являются средствами целевого финансирования и учитываются на счете 86 «Целевое финансирование». Обращаю внимание бухгалтеров, что в бухгалтерском балансе данные средства не могут быть отражены в разделе «Капитал и резервы», а должны отражаться в разделе «Долгосрочные обязательства» или «Краткосрочные обязательства» в зависимости от срока окончания реализации инвестиционного проекта, оставшегося с даты, на которую составлен форма №1 «Бухгалтерский баланс».

Информационные (консультационные) услуги

Основополагающим принципом порядка отражения в бухгалтерском и налоговом учете расходов на информационные (консультационные) услуги является определение характера данных получаемых услуг, причин, вызвавших необходимостью в их получении, т.е. от экономического содержания данных расходов.

Как в бухгалтерском, так и в налоговом учетах расходы организации на информационные (консультационные) услуги общего характера (т.е. не связанные с приобретением нематериальных активов, основных средств, материально-производственных запасов, финансовых вложений) признаются текущими расходами. Для бухгалтерского учета такие расходы включаются в состав расходов по обычным видам деятельности (п. 7 ПБУ 10/99), для налогового учета – к прочим расходам, связанным с производством и реализацией (пп. 15 п. 1 ст. 264 НК РФ).

Таким образом, если расходы на информационные (консультационные) услуги связаны с текущей деятельностью организации, а не с созданием активообразующих объектов и разработкой долгосрочных перспективных планов развития, то такие расходы учитываются в вышеназванной порядке. Расходы же организации на информационные (консультационные) услуги по долгосрочному планированию являются расходами капитального характера и отражаются в составе общехозяйственных расходов организации.

При формировании консультационного договора взвешенно подходите к обоснованию предмета договора и сопутствующих ему документов.

Интеллектуальная собственность

Налоговым кодексом РФ установлен различный порядок признания для целей налогообложения прибыли затрат на приобретение исключительных и неисключительных прав на объекты интеллектуальной собственности, зависящий от вида приобретаемых налогоплательщиком прав, их стоимости и срока использования для производства продукции (управленческих нужд).

Организации для осуществления хозяйственной деятельности могут приобретать как исключительные, так и неисключительные права на объекты интеллектуальной собственности. При этом согласно ст. 138 ГК РФ исключительность приобретаемого права заключается в возможности использования результатов интеллектуальной деятельности третьими лицами только с согласия правообладателя. Исключительное право на результаты интеллектуальной собственности должны быть подтверждены соответствующими документами, установленными законодательством РФ:

√ патентами;

√ свидетельствами об официальной регистрации программ для баз данных;

√ авторскими договорами;

√ свидетельствами на товарный знак;

√ другими официальными документами.

Приобретенные исключительные права на результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, используемые в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации в течение периода времени продолжительностью свыше 12 месяцев и имеющие стоимость свыше 10,0 тыс. руб. признаются нематериальными активами, стоимость которых погашается посредством начисления амортизации..

Бухгалтерский учет нематериальных активов осуществляется на основании ПБУ 14/2000 «Учет нематериальных активов», утвержденным приказом Минфина РФ от 16.10.2000 №94н.

Для целей налогообложения прибыли нематериальными активами признаются:

■ исключительное право патентообладателя на изобретение, промышленный образец, полезную модель;

■ исключительное право автора и иного правообладателя на использование программ для ЭВМ, базы данных;

■ исключительное право автора и иного правообладателя на использование топологии интегральных микросхем;

■ исключительное право на товарный знак, знак обслуживания, наименование места происхождения товаров и фирменное наименование;

■ исключительное право патентообладателя на селекционные достижения;

■ владение «ноу-хау», секретной формулой или процессом, информацией в отношении промышленного, коммерческого или научного опыта.

Стоимость амортизируемых нематериальных активов погашается посредством начисления амортизации (ст. 256 НК РФ).

В случае приобретения неисключительных прав на программы для баз данных, организация получает только право на их использование в течение установленного договором периода времени. При этом документом, подтверждающим право организации на использование программ для базы данных, является договор (лицензионное соглашение) с правообладателем. Для целей налогообложения такие затраты признаются прочими расходами, связанными с производством и реализацией (подп. 25 п. 1 ст. 264 НК РФ), а также к данному виду расходов включаются расходы на приобретение исключительных прав на программы для базы данных стоимостью менее 10,0 тыс. руб. и обновление программ и баз данных.

Платежи за пользование правами на результаты интеллектуальной деятельности и средствами индивидуализации, платежи за пользование правами на изобретения, промышленные образцы признаются прочими расходами, связанными с производством и реализацией (подп. 37 п. 1 ст. 264 НКРФ).

Капитальные вложения

Капитальные вложения – это инвестиции в основной капитал, в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение, а также приобретение основных средств (машин, оборудования, инструмента, инвентаря, проектно-изыскательский работы и другие затраты)

Бухгалтерский учет капитальных вложений ведется на счете 08 «Вложения во внеоборотные активы» по видам инвестиций. Порядок ведения бухгалтерского учета при строительстве объектов основных средств установлен Положением по бухгалтерскому учету «Учет договоров (контрактов) на капитальное строительство» (ПБУ 2/94), утвержденным приказом Минфина России от 20.12.1994 г. № 167, Положением по бухгалтерскому учету долгосрочных инвестиций, утвержденным письмом Минфина России от 30.12.1993 г. №160.

По дебету счета 08 «Вложения во внеоборотные активы» накапливаются фактические расходы в целом по строительству и по отдельным объектам, входящим в него, расходы на содержание аппарата подразделений капитального строительства, дирекции строящегося объекта заказчика-застройщика, включаемые в инвентарную стоимость вводимых в эксплуатацию объектов, по приобретаемым объектам основных средств, земельным участкам, объектам природопользования и нематериальным активам и т.п.

Основными принципами учета вложений во внеоборотные активы является:

√ Полнота отражения в учете всех хозяйственных операций, связанных с вложениями во внеоборотные активы и их документальное подтверждение;

√ Сделки, связанные с вложениями во внеоборотные активы должны быть оформлены договором, заключенными в соответствии с требованиями гражданского законодательства;

√ Вложения во внеоборотные активы должны учитываться обособленно от текущих затрат предприятия.

Аналитический учет вложений во внеоборотные активы детализируется по следующим статьям затрат:

● строительные работы и реконструкция;

● буровые работы;

● инструменты и инвентарь, предусмотренные сметой;

● проектные работы;

● другие статьи капитальных вложений.

Пунктом 52 Методических указаний по ведению основных средств допускается при приобретении и создании объектов недвижимости до момента регистрации права собственности на них в случае его ввода в эксплуатацию переводить со счета 08 «Вложения во внеоборотные активы» на счет 01 «Основные средства» (если соблюдены следующие условия – закончены капитальные вложения, оформлены соответствующие первичные учетные документы по приемке-передаче, документы переданы на государственную регистрацию, имеются первичные документы о вводе объектов в эксплуатацию). Однако обязательность такого перевода из приведенной нормы не следует. С момента подачи документов на государственную регистрацию объект может продолжать учитываться на счете 08 «Вложения во внеоборотные активы» на отдельном субсчете. При этом до момента государственной регистрации застройщик по объектам, принятым в фактическую эксплуатацию начисляет амортизацию в установленном порядке.

Сформированная первоначальная стоимость объектов основных средств, нематериальных активов и др., введенных в эксплуатацию и оформлены в установленном порядке, списывается со счета 08 «Вложения во внеоборотные активы» в дебет счетов 01 «Основные средства», 03 «Доходные вложения в материальные ценности», 04 «Нематериальные активы» и др. При этом в состав объекта могут входить: отдельно стоящие здания, сооружения, встроенные и пристроенные помещения подсобного назначения (электростанции, котельные, компрессорные, насосные станции). По окончании строительства они отражаются в учете как введенные в эксплуатацию одновременно с вводом основного объекта, по смете которого они строились.

В соответствии с п. 5 ст. 270 НК РФ расходы налогоплательщика по приобретению и созданию амортизируемого имущества для целей налогообложения прибыли не учитываются.

При безвозмездной передаче вложений во внеоборотные активы расходы на их приобретение не уменьшают налоговую базу по налогу на прибыль (п. 16 ст. 270 НК РФ).

Стоимость ликвидированного объекта незавершенного строительства не может быть учтена в составе расходов (подп. 8 п. 1 ст. 265 НКРФ).

При продаже вложений во внеоборотные активы необходимо определить предмет договора. Если предметом договора является имущество, то его налоговая стоимость должна быть учтена при формировании налоговой базы по налогу на прибыль в режиме, установленном ст. 268 НК РФ.

С 1 января 2006 г. организации имеют право единовременно списать на расходы 10 процентов от стоимости нового основного средства. Такая норма появилась в ст. 259 Налогового кодекса РФ. А в обновленном п. 3 ст. 272 Налогового кодекса РФ уточнено, что 1/10 стоимости объекта списывается в первый месяц начисления амортизации. Фирма может применить данную льготу даже к тем основным средствам, которые введены в эксплуатацию в декабре 2005 г.

Если организация спишет сразу 10 процентов стоимости основного средства, амортизировать придется только 9/10 от первоначальной стоимости основных средств. Такое новшество распространяется на суммы, истраченные на достройку, дооборудование, модернизацию и техническое перевооружение основных средств. А вот стоимость объектов, полученных безвозмездно, амортизируется полностью. 10 процентов от их стоимости списать единовременно нельзя.

Пунктом 8 статьи 258 НКРФ определено, что основные средства, права на которые подлежат государственной регистрации подлежат включению в состав соответствующей амортизационной группы с момента документально подтвержденного факта подачи документов на регистрацию указанных прав.

Пунктом1 статьи 130 ГКРФ к недвижимому имуществу отнесены земельные участки, участки недр, обособленные водные объекты и все, что прочно связано с землей, то есть объекты перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе леса, многолетние насаждения, здания, сооружения.

Таким образом, организация может учитывать для целей налогообложения прибыли суммы начисленной амортизации по объектам недвижимости и переводить его из состава капитальных вложений в состав основных средств с момента подачи документов на государственную регистрацию права собственности на этот объект ,что закреплено в письме правления МНС по г. Москве от 31.03.2004 г № 26-12/22190 «О налоговом учете основных средств».

Командировочные расходы