Сафин В.И. Торговая система трейдера: фактор успеха

Введение

В этой книге мы расскажем, для чего нужны торговые системы и почему с ними лучше, чем без них. Потом объясним, как их строить и как ими правильно пользоваться. И как правильно использовать индикаторы для создания своих торговых систем. У многих трейдеров возникает логичный вопрос, зачем нужна собственная торговая система? Столько уже придумано не нами, но для нас. А действительно ли для нас? Подходит ли нам это, чужое, в полной мере? Нет, не думаем. Именно поэтому и еще по целому ряду причин собственная торговая система просто необходима! А давайте обсудим эту тему...

1. Методов анализа рынка много, разобраться в них — ох как непросто, часто они вообще друг другу противоречат, а если принять во внимание временные масштабы... Что же делать? Правильно, иметь собственные предпочтения, которые дает ваша ЛИЧНАЯ торговая система.

2. Все мы понимаем, что успешный трейдер — это профессионал. И, надеемся, вы согласитесь с тем, что быть профессионалом — не значит «делать много», а значит — «делать правильно». А чтобы «делать правильно», что нужно? Верно! Учиться, учиться и еще раз учиться, как сказал сами знаете, кто! К этому и мы вас призываем. Для того и книги пишем. А по ходу дела хотелось бы заметить, что, фанатично овладевая новыми методами, необходимо еще и уметь отличать удачные примеры и рекомендации от неудачных. Можно подумать, что их тяжело отличить, скажете вы и будете правы... в некотором роде. Почему? Потому что показатель прибыльности — это еще не все: есть надежность, стабильность и много других факторов. А вот будут у вас четкие правила оценки, так и проблем будет меньше, а радости больше.

3. Работа трейдера связана с большими, очень-очень большими нервными нагрузками. Хороший трейдер — ненормальный трейдер, да-да, этакий маньяк своего дела. Сидит себе, думает там что-то про себя, ворочая миллионами (чаще всего чужими), и все ему нипочем, что миллион заработать, что полтора... Ну ладно, теперь, может, и не миллионами, а чем-то поменьше. Но в любом случае человек хоть немного, но переживает! А как же иначе? Такие операции проворачивать нервы нужны железные, еще лучше — стальные. Хотя и это не самое главное. Главное — иметь четкую, прекрасно вам известную и полностью понятную систему. Тогда будет куда легче переносить неизбежные, заметьте, периоды неудач («Все пройдет!» — Соломон умные вещи говорил). И будет проще не терять голову от крупных достижений, а то и на радостях в состоянии бесконтрольности тоже можно чепухи нагородить.

4. При создании собственной торговой системы вы можете настроить ее на ваши личные предпочтения и, что, несомненно, приятно, сможете лучше освоить правила работы на рынке. И во всех случаях, когда вы вбегаете, впрыгиваете или же медленно и осторожно входите в рынок, — всегда вас будет отличать одно — уверенность в себе и своих действиях. «Доверяй, но проверяй!» — как говорится. Сам построил, сам проверил; если что-то не в порядке, все отладил, починил. Вот основа отличной системы и эффективной работы на ней в реальном времени.

Всех трейдеров можно разделить на две группы: хаотичные и системные. Хаотичный трейдер подходит к рынку субъективно, он верит в интуицию. Как правило, все ему нипочем, и даже тот факт, что развитая интуиция базируется на богатом как минимум опыте работы. Действительно, и зачем людям опыт, когда есть она, заветная, как там ее... Интуиция! Но откуда же интуиция у новичка, опыта-то у него нет! Есть только ориентация на хаос в собственной голове, который он за интуицию принимает. Хаотичный трейдер применяет тысячу правил и имеет в своем арсенале правила на все случаи жизни, ну по крайней мере, старается, чтобы они были. Потом он так же субъективно выбирает из них те, что подходят в данный момент. В общем, одни эмоции, да и только. А почему сегодня он совершает эти сделки, а завтра другие, сам объяснить не сможет. Ну, скажет, так это зависит от того, как жизнь с утра сложится.

Другое дело — системный трейдер. Этакий скучный и внешне неэмоциональный товарищ (кстати, ошибаетесь, если думаете, что он и по жизни зануда, — он иногда и стихи пишет, и анекдоты понимает.). Неэмоциональность — это близкая сестра объективности. Объективность же трейдера — его сильная черта. В ряду его достоинств любовь к доказательствам, полученным на основе статистики и математики. Арсенал такого трейдера почти не меняется, зимой и летом — одним цветом, и чаще всего в нем — одни и те же «ключевые» индикаторы с редкими, но весомыми коррективами. А коррективы эти не просто с потолка вносятся, а по мере необходимости — когда найдена достойная замена старому индикатору или, например, оптимальные параметры явно изменились. Трейдинг в таком виде — и ремесло и искусство. Чтобы стать трейдером, совсем не нужно им родиться. А вот чтобы стать успешным трейдером, нужно подойти к процессу творчески и со всей душой.

В этой книге мы покажем, как преобразовать трейдинг если не в науку, то хотя бы в ремесло. И как воплотить это ремесло в конкретную личную торговую систему. И мы верим, что созданные вами торговые системы дадут достаточно прибыли, чтобы Вы могли реализовать ваши мечты.

И я хочу сказать огромное спасибо Терехову Андрею, аналитику Форекс Клуба, благодаря которому в этой книге появилось много новых идей и интересных результатов. Я уверен, что приведенная в конце книги его статья поможет многим трейдерам создавать свои высокодоходные и надежные торговые системы.

Глава 1 Основные вопросы при создании торговой системы

1.1. Что такое торговая система

Работа на валютных или фондовых рынках может дать хорошие результаты только при наличии торговой системы (ТС). Торговая система — это набор правил, согласно которым принимается решение об открытии или закрытии позиций. Обычно торговая система включает в себя набор условий или правил для выполнения следующих действий:

• открытие длинной позиции;

• закрытие длинной позиции;

• открытие короткой позиции;

• закрытие короткой позиции.

Эти правила должны быть настолько четко сформулированы, чтобы их можно было записать в виде алгоритма для автоматической работы на рынке. И эти правила не должны допускать никакой неопределенности. Только в этом случае мы имеем действительно ТС, а не просто некоторые соображения о том, как торговать на рынке. Разумеется, эти правила могут включать в себя проверку нескольких условий. Например, правило для открытия длинной позиции на часовых свечках может выглядеть так:

• если Price Oscillator (12, 72) имеет положительное значение и растет, и

• если RSI (9) пересек снизу вверх уровень 30 или образовалась дивергенция и

• если в ближайшие два часа не ожидается выход важных новостей,

• то надо открывать длинную позицию.

При использовании этого правила надо иметь список тех новостей, которые вы считаете важными. Этот список может со временем меняться, но он всегда должен быть точно определен. Например, на момент написания этих строк одной из важных новостей я считаю сообщение о торговом балансе США, но два года назад я не считал эти сообщения важной новостью.

Естественно, по мере приобретения опыта и новых знаний система будет изменяться, но решения об изменении торговой системы надо принимать при отсутствии открытых позиций. Советую придерживаться такого правила — если я сегодня решил изменить свою торговую систему и торговать по новым правилам (не важно, насколько большое изменение я при этом вношу в свою ТС), то первую сделку по этим правилам я должен совершить только послезавтра. А завтра я посмотрю еще раз, стоит ли изменять правила торговли. И как показывает наш опыт, в 9 случаях из 10 оказывается, что завтра я пойму, что правила торговли менять пока не надо.

Вы должны использовать только такую ТС, которой верите. Чтобы создать свою торговую систему, нужно знать свои торговые предпочтения. Лучшая система для одного может оказаться совершенно неприемлемой для другого. Существует бесчисленное количество элементов торговой системы, где вступают в игру персональные предпочтения. Наиболее зримое различие — длительность нахождения в рынке. Можно заниматься внутридневной торговлей и обычно держать позицию открытой несколько часов; можно заниматься торговлей на дневных свечках и обычно держать позицию открытой несколько дней или даже недель. Конечно, при работе на рынке можно использовать сразу несколько ТС, но при этом необходимо хорошо помнить, по какой именно ТС была открыта та или иная позиция, и только по правилам этой ТС и надо ее закрывать.

Любая торговая система содержит в себе некоторое количество правил. Каждое правило можно рассматривать как один из кирпичиков, из которых и строится мост к вашему успеху — ваша ТС. Чтобы этот мост был прочным, мы должны его испытать, то есть протестировать ТС и сравнить ее с другими ТС, которые имеются в нашем распоряжении. И не бойтесь экспериментировать (не на реальном счете, конечно) и строить самые разные торговые системы. Да, большинство из построенных вами ТС окажутся никуда не годными. Но так и должно быть. Я где-то прочитал, что психологи обнаружили удивительную закономерность — процент гениальных идей и у гениев, и у дураков одинаковый. Это значит, что гениальная идея рождается, например, одна на сто тысяч, скажем мягко, негениальных. Но у дурака за всю жизнь рождается 100 идей и среди них гениальная идея просто не успела родиться, а у гения рождается 1 000 000 идей и среди них — 10 гениальных, о которых мы знаем. А остальные 999 990 идей и у гения далеко не гениальные, но мы просто о них не знаем. Поэтому думайте, пробуйте строить разные ТС и не удивляйтесь, что не каждая из придуманных вами ТС гениальная.

Но даже если вам в голову пришла отличная идея и на основе этой идеи вы сформулировали некоторый набор правил, то для работы на финансовых рынках этого недостаточно. Нужно еще их четко сформулировать, да так, чтобы их можно было записать в виде алгоритма для автоматической работы на рынке. Образно говоря, хотелось бы устроить себе конвейер, который будет всю работу делать за нас. А мы, один раз долго и упорно подумав над правилами, пользовались бы ими снова и снова. Правда, надо понимать, что ничто не стоит на месте, и по мере приобретения опыта и новых знаний система будет изменяться. Однако необходимо заметить, что все решения об изменении торговой системы надо принимать при отсутствии открытых позиций. По-хорошему торговать по системе можно только тогда, когда ты искренне веришь в свои методы. Цель и понимание методов ее достижения должны светить изнутри неугасающим огоньком. Именно для этого необходимо создать свою торговую систему. Прежде всего надо определиться в своих торговых предпочтениях и желаниях. Первый вопрос должен быть: чего я хочу? А дальше — как я это хочу сделать? И что должно в итоге получиться? Эффективная система для одного может оказаться совершенно неприемлемой для другого. Существует бесчисленное количество элементов торговой системы, где вступают в игру персональные предпочтения. Наиболее явное различие — периодичность нахождения в рынке. Можно любить бешеную активность по количеству сделок и ненавидеть надолго «зависать» в рынке, а можно, наоборот, любить постоянно находиться в рынке, плавно передвигая «хвостом» и меняя лишь направление в зависимости от его движений.

Для того чтобы заменить одну торговую систему другой, более эффективной, мы должны выработать критерий для сравнения систем, то есть важно, по каким параметрам мы будем определять, подходит нам система или нет. Многие первым делом скажут, что главный параметр — величина прибыли, которая попадет нам в карман и останется там надолго. Да, денежки — это великолепно, но, к сожалению, они не единственно возможный критерий. И чаще всего (особенно при работе в реальных условиях) не самый лучший. Допустим, в качестве критерия выбираем вероятность получения убытка. Да, иногда, знаете ли, и от этого надо страховаться. Ставим критерий получения убытка не больше определенной величины, при этом прибыль должна быть не меньше заданной величины. В итоге получаем, что чем меньше вероятность убытка, тем лучше система. Ну, разумеется, существует множество и других критериев, которые вы выберете по мере накопления опыта. Мы говорим о тех временах, когда вы начнете чувствовать дыхание рынка и реагировать на него...

Но о будущем поговорим позже, а сегодня мы ведем речь о том, как создать свою собственную торговую систему. А для этого надо сначала ответить на несколько вопросов. Сформулируем эти вопросы.

1. Чем торгуем? Для какой валюты или ценной бумаги предназначена ваша система? Да, многие авторы пишут, что уж их-то система самая лучшая и ею можно пользоваться, где только возможно. Ага, если не добежите, так согреетесь... Согреться — это, конечно, хорошо, но что делать, когда это стоит вам денег, и больших? Задайте себе много вопросов: на каком именно рынке и с какими именно валютами работал данный автор? Когда это было, не ледниковый ли период он упоминал? С какими вообще деньгами он работал?.. «А-а, оказывается, все это срабатывало на рынке ценных бумаг, и вообще, они были выпущены компьютерными компаниями. Что же вы раньше не сказали?!» Но господа! Незнание законов от ответственности, как правило, не освобождает! Поэтому в здравом рассудке (пока он еще есть, потом уже будет некогда за ним следить) и твердой памяти торжественно поклянитесь себе, что для каждого рынка будете сами создавать новую торговую систему или хотя бы корректировать старую.

2. На что будем в первую очередь ориентироваться — на технический анализ или фундаментальный? В принципе, опять-таки дело вашего личного предпочтения. Конечно, принято считать, что фундаментальный анализ лучше использовать при работе на долгосрочных рынках (от 1 месяца и более), а вот, мол, технический анализ — только на коротких. Да, это правда. Только помните: если вам удобно, чтобы индикаторы за годовой период считали по методам технического анализа и, главное, вам этого удается добиться, тогда вперед и с песней. И нечего слушать рекомендации старших товарищей. Они — другие люди! Все утверждения вы просто обязаны проверить на собственном опыте, пока у вас не выработается собственное видение успешной торговли. Но если вы вдруг решите совсем игнорировать фундаментальный анализ, то вы будете не правы, независимо от того, на каких временных интервалах вы будете работать.

3. Как долго будем работать? Какие временные интервалы лучше подходят для создаваемой системы? В меню имеются часовые, дневные, недельные, месячные интервалы. И работа на каждом временном интервале имеет свои плюсы и минусы.

4. Решив, какой временной интервал нам по душе, определяем, какими индикаторами будем их удобрять, чтобы поднялись всходы будущих денежных доходов. Важно понимать, что различные индикаторы подходят только под определенные ситуации, рынки и предметы торговли. Будьте особенно внимательны при их выборе, иначе всходы так и не станут доходами.

5. Следующий важный вопрос: как система будет работать — по тренду, против тренда или в канале. Надо учесть, что работать против тренда (на откатах) очень опасно и обычно опытные трейдеры против тренда не работают. Можно, естественно, вообразить себя крупным профессионалом и радостно пообещать соотечественникам и родне, что рынок должен повернуться и вот тогда-а-а... Услышат ли вас на небесах, вот в чем вопрос. А можно работать и по тренду. Благодарное, знаете ли, занятие: идти со всеми в ногу, а еще лучше чуть-чуть впереди планеты всей. Скажите нам лучше, что надо делать, когда не можешь остановить движение? Ситуация вполне распространенная. Правильно. Нужно его возглавить! Так что давайте работать по тренду.

6. Итак, мы знаем, куда хотим идти, теперь следует правильно определить, что с собой взять в дорогу. В том, как определять тренд, нам должны помочь все инструменты и знания, что успели в Вашей голове накопиться за время, которое мы провели над умными книгами. А в них было немало советов по этой части...

7. Будут ли использоваться фигуры технического анализа? И если будут, то какие именно? Может, ограничимся фундаментальным арсеналом?

8. Будем ли мы использовать комбинации свечей (какие и как именно), а может быть, милее взору крестики-нолики? А может, Ренко вам очень нравится?

9. Каким лотом вы намереваетесь работать? Собираетесь ли вы его менять по ходу торгов или же предпочтете работать с одной и той же величиной лота? Будет ли допускаться добавление, частичное закрытие или переворот и при каких условиях? Главное, не переборщить с допущениями, а то ведь можно стать похожим на флюгер, который меняет направление от малейшего дуновения ветра.

10. Еще один важный вопрос: по каким правилам открывать и закрывать позиции? Какие конкретные критерии будут использоваться для вхождения в рынок или для выхода из него? Когда лучше открывать позиции? Когда эффективнее их закрыть?

11. Отсюда следующий вопрос: какие критерии выхода из позиции подходят для вас: временные (например, через 20 дней или после окончания торговой сессии), по мере получения определенной прибыли или какие-то другие?

12. Сколько времени вы предпочитаете держать позицию?

13. Конечно, это еще не весь перечень вопросов. Вот вам еще один: будут ли использоваться ордера (в частности, stop-loss) или они не стоят нашего драгоценного внимания? Кстати, когда вы будете искать ответ на этот вопрос, подумайте, а есть ли у вас лишние деньги, чтобы брать на себя риск работы без ордеров.

14. Какой величины будет stop-loss? Застраховаться от потерь чрезвычайно важно. Да, на рынках многие получают огромные и не очень, но прибыли, а другая часть ровно столько же теряет. Сколько прибавилось в одном месте, столько же убавилось в другом. Главное, чтобы не в нашем кошельке. Stoploss достаточно эффективно позволяет контролировать процесс изымания рынком денег из вашего кошелька, так что уж постарайтесь обратить на него внимание. C вашего позволения, дальше мы будем писать сие святое для каждого трейдера имя по-русски — «стоп-лосс» (так его склонять легче...).

15. И напоследок вопрос такой: собираетесь ли вы пользоваться мудростью и опытом комментаторов? Нет, не тех, которые в таком темпе комментируют матчи, что из их скороговорки ничего извлечь невозможно, кроме долгожданного «гол». Мы имеем в виду комментаторов иного рода, которые советуют всем подряд «делать это и не делать этого, а то в данной ситуации начнется цейтнот» или сообщают, что «сегодня на нашей и других улицах просто праздник какой-то» — вот такой строгий и умный у нас комментатор. В момент выбора вспомните следующее: комментируют они, а деньгами рискуете вы.

Все приведенные вопросы, конечно, далеко не полный возможный перечень вопросов, на которые необходимо ответить.

Прочие появятся позднее, уже после обкатки собственной торговой системы. Главное, определиться в своих ожиданиях и понимании того, как именно вы можете достичь своих целей. По ходу дела стоит определить, что за тип личности у вас. На первый взгляд это кажется не очень существенным, но только на первый взгляд. Поясняем на примере мужчин. Условно разделим их на «самокаты», «мотоциклы» и «танки». «Самокаты» — это те, которые, пока их не пнете, не покатятся. «Мотоциклы» в некоторой степени самостоятельны, в некоторой — нет. «Танки» же привыкли идти напролом, и ничто не способно их остановить. Трейдер с его торговой системой — аналогичное явление. Важно определиться, что нужно для того, чтобы дела шли удачно: нужны ли дополнительные стимулы, поддержка или же побольше стоп-лосс, чтобы не уехать совсем далеко. С женщинами классификация намного проще. Как правило, женщины бывают двух типов: те, которые любят чувствовать себя как за каменной стеной, и те, кому все равно, есть эта стена или ее нет. Постройте себе каменную стену или же разрушьте ее, если она мешает. Словом, выбирайте и тщательно примеряйте все вещи на себя. Так же стоит поступать и при выборе торговой системы — пока она не будет соответствовать вашему личному настрою, ни за что не соглашайтесь с ней работать, даже если того требует любимый муж. Трейдеру важно иметь душевное спокойствие и комфортное самочувствие на непростых валютных рынках. Как этого спокойствия достигнуть и какими методами, мы подробно рассмотрим в этой книге.

1.2. Методы оценки торговых систем

Мы все хотим иметь отличную торговую систему. Но какую торговую систему мы можем назвать даже не отличной, а хотя бы хорошей? Пока мы этого не знаем. Вот почему для оценки и сравнения ТС мы должны выработать четкие критерии. Это не такая простая задача, как может показаться. Очень часто в качестве критерия используют величину прибыли Р, которая могла бы быть получена при использовании этой системы для работы. Однако это не единственно возможный критерий а в реальных условиях — не самый лучший. Например, в качестве критерия можно выбрать вероятность получения убытка больше определенной величины при условии получения прибыли не менее заданной величины: чем меньше эта вероятность, тем лучше система. Для оценки торговой системы удобно использовать кривую капитала. Эта кривая показывает, как изменяется со временем прибыль, которую вы можете получить, работая по данной торговой системе. Чаще всего кривую капитала рассчитывают в пунктах.

Очень интересным параметром любой системы является наибольший нарастающий убыток (MIDD — Maximum Intraday Drawdown). Так можно обозначить самый длинный период неудач, самую большую финансовую яму (самый большой провал на кривой капитала), в которую попадала наша система за весь известный нам период работы. Еще одним полезным критерием для оценки торговой системы является фактор восстановления F. Он вычисляется по формуле F= P/MIDD.

Для хорошей торговой системы при тестировании F должен быть больше двух. Это условие было выбрано из следующих соображений:

• вполне возможно, что при реальной работе мы получим MIDD больше, чем при тестировании;

• даже если при реальной работе мы получим MIDD в два раза больше, чем при тестировании, прибыль все равно должна быть больше, чем MIDD. То есть в итоге мы все равно должны иметь прибыль.

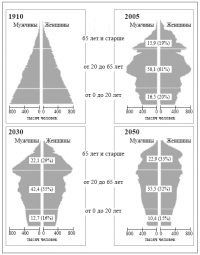

Рассмотрим пример. На рисунке 1.2.1 приведена кривая капитала одной из торговых систем для дневных свечек евро с февраля 2004 года по июнь 2005 года. Итоговая прибыль за это время составила 2974 пункта. Самый большой провал (MIDD) на кривой капитала за этот период равен 816 пунктов. Он вычисляется так:

2428 - 1612 = 816.

На рисунке стрелками указаны точки, между которыми вычисляется MIDD. Теперь рассчитаем фактор восстановления F.

F = 2974/816 = 3,64.

Разумеется, есть и иные критерии. В данной книге мы не ставим перед собой задачу детального рассмотрения критериев для оценки торговых систем и поэтому в дальнейшем ограничимся только вышеперечисленными.

1.3. Шесть условий открытия позиции

Перед тем, как открыть позицию, рекомендуем задать себе шесть вопросов и честно на них ответить. Вот эти шесть вопросов.

1. Куда направлен тренд?

2. Где находятся уровни и линии поддержки и сопротивления?

3. Какие сигналы есть на осцилляторах?

4. О чем говорят свечные конфигурации?

5. Что может сказать в ближайшее время фундаментальный анализ?

6. Удачно ли время для открытия позиции?

Этот список из шести вопросов говорит нам, что при открытии позиции надо учитывать тренд, расположение цены относительно уровней поддержки и сопротивления, сигналы осцилляторов о развороте цены, свечные конфигурации, данные фундаментального анализа (например, важные экономические новости) и время суток или день недели. Отвечая на вопрос, мы должны определить, выполняется ли соответствующее условие для открытия позиции. Шесть вопросов — шесть условий. И позицию имеет смысл открывать только в том случае, если ответы на все шесть вопросов говорят, что условия для открытия позиции выполнены. На рисунке 1.3.1. на часовых свечках евро стрелкой показана свечка, для которой были получены ответы на все шесть вопросов. И эти ответы звучали примерно так:

1. Тренд направлен вниз.

2. Цена отбивается вниз от уровня.

3. На стохастическом осцилляторе есть дивергенция.

4. Свечка — практически «могильный камень».

5. Франция проголосовала против конституции ЕС и было сообщение, что и Голландия, скорее всего, проголосует против.

6. Как раз началась европейская сессия.

На основе ответов было принято решение открыть короткую позицию по евро. На рисунке хорошо видно, что решение было правильным.

А теперь поговорим немного подробнее о каждом из перечисленных условий.

1.4. Учет тренда

Тренд — основное направление движения цены. Вспомним, что цена всегда находится в одном из трех состояний:

• тренд вверх;

• тренд вниз;

• тренда нет (в этом случае говорят, что цена «находится в коридоре»).

Все мы знаем правило: «Работать надо только по тренду». Но есть и второй вариант этого правила: «Не работай против тренда». Многим покажется, что это одно и то же правило. Но на самом деле это два совершенно разных правила и следствия из них — разные. Да, если тренд есть, то оба правила совпадают и говорят одно и тоже: если тренд направлен вверх, то можно открывать только длинную позицию, а если тренд направлен вниз, то можно открывать только короткую позицию. А что делать, если тренда нет? В первом варианте мы не должны открывать никакую позицию, ведь в любом случае мы не сможем открыть ее по тренду, так как тренда просто нет. А во втором варианте, если тренда нет, то мы, в принципе, можем открыть как короткую, так и длинную позицию. Ведь и длинная, и короткая позиции не будут направлены против тренда, так как его просто нет. Каким вариантом правила вы будете пользоваться — решать вам. Но если учесть, что большую часть времени рынок находится в коридоре, то второй вариант правила мне кажется предпочтительнее. Но какой бы вариант вы ни выбрали, все равно надо определять, есть тренд или нет. Как же это сделать? На мой взгляд, проще всего воспользоваться трендовым индикатором. Вы спросите, каким именно? Ответ простой — тем, который вам больше всего нравится. Я до недавнего времени использовал индикатор RAVI. На часовых свечках у меня были параметры (12, 72), и уровни проведены на расстоянии +0,3% и -0,3%. На дневных свечках у меня были параметры (7, 65), и уровни проведены на расстоянии +1% и -1%. Напоминаю, что эти параметры я рекомендую для валютных рынков. Я знаю успешно работающих трейдеров, которые используют для определения тренда скользящие средние, ценовой осциллятор и другие индикаторы. Так что выбор конкретного индикатора — дело вкуса.

А сколько трендовых индикаторов надо использовать? Может, взять сразу пять индикаторов и определять тренд по ним? Мы думаем, что это неправильно. И вот почему: если на рынке есть сильный тренд, то его покажет любой трендовый индикатор. А когда сигналы от разных трендовых индикаторов могут отличаться? Когда тренд то ли есть, то ли нет. Чаще всего это бывает при начале коррекции. В этом случае во-первых, все равно непонятно, какому индикатору верить. А во-вторых, если нет хорошо выраженного тренда, то и позицию не страшно открывать в любую сторону, если выполнены остальные пять условий.

При использовании любого трендового индикатора надо четко понимать, что любой их них показывает начало тренда с запаздыванием. Это следует из самого определения тренда, как основного направления движения цены. Например, был тренд вверх. Потом цена развернулась и начался тренд вниз. Так вот, чтобы трендовый индикатор показал, что теперь мы имеем тренд вниз, цена должна пройти вниз расстояние, достаточное для того, чтобы это движение вниз стало основным. И только когда это расстояние будет пройдено, но никак не раньше, трендовый индикатор покажет, что сейчас мы имеем тренд, направленный вниз. И тут возникает противоречие. Рассмотрим это противоречие на примере индикатора Price Oscillator для часовых свечек. Будем считать, что тренд направлен вверх, если Price Oscillator больше нуля и растет, и тренд направлен вниз, если Price Oscillator меньше нуля и уменьшается. В остальных случаях считаем, что тренда нет. С одной стороны, мы хотим увидеть разворот тренда как можно раньше, а для этого параметры индикатора должны быть поменьше, например (12, 72). С другой стороны, мы хотим, чтобы этот трендовый индикатор не реагировал на мелкие откаты цены, а для этого его параметры должны быть достаточно большими, например (24, 120). И как же совместить эти два требования? Это зависит от того, какая у нас торговая система. Если мы строим ТС по принципу открытия позиции по тренду после того, как осциллятор даст сигнал о развороте цены по тренду, то один из вариантов может быть такой. Строим два Price Oscillator со значениями (12, 72) и (24, 120) и считаем, что тренд в нужную сторону есть, если хотя бы один из них этот тренд показывает. Что мы этим добились? Во-первых, если тренд развернулся, то Price Oscillator (12,72) покажет этот разворот достаточно быстро. Во-вторых, если это просто откат, то Price Oscillator (24, 120) покажет, что тренд все еще продолжается.

На рисунке 1.4.1 приведены график часовых свечек фунта и два графика индикаторов: Price Oscillator (12, 72) и Price Oscillator (24, 120). Стрелками указано, где, согласно нашим правилам, начинается тренд вверх. Цифрой 1 помечена стрелка на графике Price Oscillator (12, 72), а цифрой 2 помечена стрелка на графике Price Oscillator (24, 120).Хорошо видно, что почти целые сутки после того, как Price Oscillator (12, 72) показал, что начался тренд вверх, Price Oscillator (24, 120) показывал, что тренда нет. Но не надо думать, что всегда лучше использовать Price Oscillator (12, 72), чем Price Oscillator (24, 120).

На рисунке 1.4.2 стрелками показано, где Oscillator (12, 72) дважды ошибочно показал начало тренда вверх, в то время как Price Oscillator (24, 120) показывал, что это еще только коррекция. Не существует идеальных индикаторов или значений параметров. Именно поэтому для открытия позиции и требуются шесть условий, а не одно.

Еще раз повторю — не надо бояться, если один Price Oscillator показывает, например, тренд вверх, в другой показывает, что тренда нет. В этом случае или просто не обращаем внимания на тот Price Oscillator, который не согласуется с сигналом осциллятора, или, если мы очень осторожны, просто не открываем позицию. Но в подавляющем большинстве случаев если один Price Oscillator показывает тренд, например, вверх, то и второй показывает тренд в ту же сторону. И когда мы будем рассматривать конкретную торговую систему, мы увидим, что это совсем неплохой вариант определения тренда для КОНКРЕТНОЙ торговой системы. Можно ли использовать этот вариант для других торговых систем? Ответ простой — в общем случае мы ничего сказать не можем. Для каждой торговой системы это надо проверять. Но ведь подобное утверждение относится и к любым другим методам определения тренда. И в любом случае надо четко понимать, что против тренда лучше не работать.

1.5. Уровни и линии сопротивления и поддержки

Теперь рассмотрим уровни и линии сопротивления и поддержки (для краткости будем говорить просто «уровни», включая сейчас в это понятие и линии, и даже скользящие средние, если они используются как линии поддержки или сопротивления). Основное правило их использования выглядит очень просто — нельзя открывать позицию, когда цена подошла к уровню. Обязательно надо дождаться, когда цена пробьет уровень или отобьется от него. Ведь, с одной стороны, цена скорее отобьется от уровня, чем пробьет его — на то он и уровень. А с другой стороны, любой уровень когда-нибудь будет пробит, и, возможно, именно в этот раз. Поэтому надо дождаться, пока станет ясно, что же именно произошло — отбой или пробой уровня. На рисунке 1.5.1 показаны дневные свечки австралийского доллара и уровни поддержки-сопротивления. В первом случае цена отбилась от уровня, а во втором случае пробила его. Но сказать заранее, что произойдет в конкретном случае, никто не может.

Разумеется, надо хотя бы для себя определить, что именно считать отбоем от уровня, а что пробоем. Варианты могут быть самые разные. Например, для уровня сопротивления можно считать, что цена отбилась от уровня, если коснулась его, но цена закрытия свечки при этом ниже уровня. Один из вариантов того, что можно считать отбоем на часовых свечках, достаточно подробно описан в книге В. И. Сафина «Торговая система трейдера: 5 баллов за успех». А для определения пробоя рассмотрим рисунок 1.5.2.

На рисунке нарисован уровень сопротивления и 5 свечек. После закрытия какой из этих свечек можно сказать, что цена пробила уровень? Понятно, что первая свечка уровень не пробила — она его даже не коснулась. Обычно считают, что и вторая свечка не пробила уровень. Часто говорят, что на второй свечке был прокол уровня. Третья свечка закрылась выше уровня, но однозначно сказать, что цена уже пробила уровень, мы не можем. Мы рекомендуем при работе на часовых свечках считать, что цена пробила уровень на третьей свечке (цена закрытия выше уровня) или на четвертой свечка (тело свечки полностью за уровнем). А при работе на дневных свечках мы рекомендуем считать, что цена пробила уровень на четвертой свечка (тело свечки полностью за уровнем) или на пятой свечке (вся свечка, вместе с тенями, выше уровня). Такая разница в определении пробоя на часовых и на дневных свечках связана с тем, что на валютных рынках тренды при работе внутри дня чаще всего бывают короткими и основное движение цены при такой работе часто ограничивается всего лишь двумя-четырьмя свечками, и поэтому важно не опоздать открыть позицию. А на дневных свечках тренды бывают длинными, и если уж тренд начался, то мы успеем открыть позицию. Здесь важно не принять случайное движение цены за начало тренда.

При рассмотрении уровней надо понимать, что уровни — это не модель рынка, а характеристика участка ценового графика. И в данном контексте абсолютно все равно, как они возникают. А хорошо известное утверждение, что цена чаще от них отбивается, чем пробивает, — это уже одна из моделей рынка. Моделей может быть много. Например, утверждение, что цена ходит от уровня до уровня, тоже модель рынка, и я этой моделью часто пользуюсь.

Как далеко должны быть расположены уровни друг от друга, чтобы имело смысл о них говорить? Для ответа рассмотрим одно сообщение, которое я прочитал в Интернете:

«Колонка Dow Jones Newswires, автор Аксель Рудольф, магистр статистики

ЛОНДОН, 3 сентября /DJ FOREX/ — Скользящие графики на 24 часа:

Ниже приводится мой прогноз на торговую сессию в пятницу. Этот прогноз может в чем-то не соответствовать дневным и недельным трендам, представленным в таблице выше.

Евро/доллар в течение дня: евро все еще нацелен на уровень сопротивления 1,2210 доллара. Если он будет пробит, следующей целью становится второстепенное сопротивление на 1,2236 доллара. Далее пара будет нацелена на 1,2282 доллара. Поддержка сейчас находится на уровне 1,2140 доллара, и она должна удержаться, чтобы прогноз был действителен. Если этот уровень будет пробит, следующей целью становится 1,2098 доллара.

Евро/доллар за неделю: боковой тренд.

Евро/фунт в течение дня: вверх. Пара должна снова испытать на прочность уровень сопротивления 0,6815 фунта, если он будет пробит, пара нацелится на 0,6828 фунта. Поддержка в пятницу на 0,6778 фунта.

Евро/фунт за неделю: боковой тренд.

Евро/иена в течение дня: хотя тенденция нисходящая, в пятницу пара должна снова испытать на прочность второстепенное сопротивление на 133,67 иены. Если этот уровень будет пробит, пара будет нацелена на 133,98. Поддержка на 133,07 иены.

Евро/иена за неделю: боковой тренд.

Евро/франк в течение дня: Ожидается, что в пятницу утром пара проверит на прочность поддержку на 1,5348 франка. Если этот уровень будет пробит, пара нацелится на 1,5319. Второстепенное сопротивление — на 1,5388 и 1,5397 франка.

Евро/франк за неделю: вверх.

Фунт/доллар в течение дня: Пришло решающее время для пары, а публикация данных по занятости перед длинными выходными в США должна задать направление тренду на несколько дней. Ожидается, что пара испытает на прочность поддержку на 1,7890 доллара, пока не пробито сопротивление на 1,7955 доллара. Если пара пробьет вниз 1,7890, пара нацелится на значительную зону поддержки 1,7850. Если пара пробьет 1,7850 или 1,7955 доллара, то это определит направление краткосрочного тренда в пятницу и на следующей неделе.

Фунт/доллар за неделю: боковой тренд.

Доллар/иена в течение дня: хотя тенденция все еще нисходящая, пара нацелена на второстепенную зону сопротивления 109,76 иены. Если эта зона будет пробита, пара нацелится на сопротивление на 109,95 иены. Поддержка — на 109,38 иены.

Доллар/иена за неделю: боковой тренд.

Доллар/франк в течение дня: в пятницу пара должна испытать на прочность второстепенный уровень сопротивления 1,2656 франка, а если уровень будет пробит, следующая цель — 1,2679-1,2692 франка. Поддержка — на 1,2578.

Доллар/франк за неделю: боковой тренд. (Точка разворота равна сумме максимума, минимума и закрытия, разделенной на три.) “Dow Jones Newswires”».

Я не обсуждаю, правильные здесь прогнозы или нет. Интересно другое — расстояние между уровнями, которые рассматриваются, всего 20-30 пунктов, есть и 9 пунктов. Да, для нас такое расстояние кажется слишком маленьким, но эти уровни реально существуют и крупные игроки их используют. Поэтому давайте уточним, откуда могут появиться уровни, например, сопротивления. Рассмотрим один из вариантов. Вот выдержка из моих лекций.

«Допустим, я банкир и хочу продать евро. Текущая котировка 1,2136. Я выставляю лот на продажу по этой цене. Лот купили. Следующий лот выставляю по цене 1,2141. И этот лот купили. Следующий лот выставил по цене 1,2146. Купили. Следующий лот выставил по цене 1,2151 — не купили, дорого, никому по такой цене не надо. Тогда я снизил цену до 1,2146. Купили. Опять поднял цену до 1,2151. Не купили. Снизил цену до 1,2146. Купили. Опять поднял. И так несколько раз. А потом и по 1,2146 не купили. Я опять снижаю до 1,2141. Опять не купили. Я снижаю до 1,2136. И уже образовался уровень сопротивления 1,2151. Если теперь есть группа игроков, которая готова купить по цене 1,2136, то образуется следующий уровень — примерно 1,2136. Если эта группа небольшая, уровень продержится недолго. Если большая — будет сильный уровень. И это вполне возможно. Ведь для крупных игроков снижение цены на 10-15 пунктов — уже хорошо».

И увеличение числа черных свечек вблизи уровня сопротивления говорит о том, что число желающих купить по этой цене уменьшается и продавцы вынуждены снижать цену, чтобы продать. А когда уровень будет пробит? Например, тогда, когда на рынке появится группа игроков, которая решит (неважно, по какой причине), что цена будет расти и срочно надо купить, пока она не слишком выросла. Если группа большая и причина веская, то цена пойдет до следующего уровня, а если нет, то будет ложный пробой.

Если рассматривать движение цены на часовых свечках, то можно заметить, что цена очень часто ходит от уровня до уровня, примерно так, как показано на рисунке 1.5.3.

На рисунке 1.5.3, с одной стороны, мы имеем явно выраженную тенденцию движения цены вниз, а с другой — это движение цены не удовлетворяет классическому определению направленного вниз тренда: тренд направлен вниз, если каждый следующий минимум ниже предыдущего и каждый следующий максимум ниже предыдущего. Действительно, цена в основном находится в коридоре, где максимумы и минимумы равны, и только иногда пробивает уровень, чтобы попасть в другой коридор. В таких случаях разумно пользоваться другим определением тренда: тренд есть, если цена пробивает уровни в одном направлении. Это определение нам нравится тем, что в нем в явном виде указана важная роль уровней.

Повторим еще раз основные правила работы с уровнями:

1. Цена обычно ходит от уровня до уровня. Поэтому если цена пробила уровень, то она, скорее всего, дойдет до следующего уровня.

2. Если цена подошла к уровню, то позицию можно открывать только тогда, когда станет ясно, отбилась цена от уровня или пробила его. Предсказать заранее, что именно произойдет в конкретном случае, невозможно.

1.6. Сигналы осцилляторов

Сначала несколько слов обо всех индикаторах. Что такое любой индикатор? Это всего-навсего вычисление по заданному алгоритму каких-то свойств ценового графика. Эти свойства графика можно в принципе увидеть и без всяких индикаторов (еще раз напомню, что индикаторы не создают новой информации, но все-таки часто уже имеющуюся информацию проще увидеть с помощью индикаторов, а не просто глядя на свечки). Например, простая скользящая средняя с периодом 200 дает среднее значение цены за предыдущие 200 свечек. И ТОЛЬКО. И ничего не говорит ни о тренде, ни о направлении движения цены и так далее. И в этом смысле индикатор не бывает ошибочным (ошибки программы я не рассматриваю). А вот когда мы говорим, что «если цена расположена выше этой средней, то тренд направлен вверх», то тем самым мы строим модель. Эта модель может хорошо работать или плохо, но это уже характеристика модели, а не индикатора. Один и тот же индикатор может отлично работать в одной модели и не работать в другой. Те, кто работает на рынке без использования индикаторов, просто строят соответствующую модель рынка, в которой нет индикаторов. Хорошо известный пример такой торговой системы — Примитивный Технический Взгляд (ПТВ) Терехова (она подробно описана на сайте ). Но существование таких торговых систем вовсе не означает, что индикаторы бесполезны.

Основная беда при использовании индикаторов в том, что их используют слепо, не понимая, что за ними стоит. В большинстве книг мало внимания уделяется тому, что именно показывают индикаторы. Попробуем хоть немного исправить это положение и рассмотрим два хорошо известных осциллятора — RSI и стохастический осциллятор, или, как его часто называют, «стохастику».

Что показывает RSI? Если говорить грубо, то он показывает процент белых свечек за выбранный период (не кидайте в меня камни — я знаю, что это не совсем точно, что надо учитывать и размер тела свечи, и разрывы, если они есть, но для наших целей в параграфе такая точность достаточна). И ничего, кроме этого процента, он не показывает. А дальше начинается использование его при построении моделей.

Модель первая: если RSI пересекает уровень 70 (уровень перекупленности) сверху вниз, то цена развернулась и идет вниз. Это наиболее часто встречаемая в учебниках интерпретация сигнала RSI. Но давайте подробнее рассмотрим, что за этим стоит.

Во-первых, это пересечение, грубо говоря, означает, что процент белых свечек за выбранный период был больше 70, а стал меньше 70, и только. Верим мы в то, что это изменение процента белых свечек означает разворот цены или нет, зависит только от нас, но не от индикатора. Чтобы поверить в это, хорошо бы иметь статистику, в скольких процентах случаев это пересечение дает правильный сигнал.

Во-вторых, статистика зависит от взглядов трейдера на рынок. Например, один трейдер решит, что если цена после такого сигнала прошла вниз 30 пунктов, то сигнал правильный, а для другого сигнал будет правильным, если цена прошла не менее 50 пунктов.

В-третьих, статистика будет меняться в зависимости от выбранного периода. То есть, выбирая период, мы говорим себе, что если за этот период процент белых свечек стал меньше 70, то цена идет вниз. Но это при любом периоде не всегда так. Возьмем мой любимый период 9 на часовых свечках. Пусть цена за предыдущие сутки шла так: первые 15 свечек были белыми и имели тело по 30 пунктов, а последние 9 были черными и имели тело по 1 пункту, то есть вверх 450 пунктов, а вниз 9 пунктов (пример нереальный, но полезный). Так вот — в этом случае RSI пройдет от значения 100 до 0, но кто скажет, что цена развернулась и идет вниз? Рассмотрим рисунок 1.6.1.

На этом рисунке хорошо видно, что в ноябре и начале декабря 2004 года RSI неоднократно пересекал сверху вниз уровень перекупленности, но цена при этом после небольших коррекций вправо (даже не вниз) продолжала идти вверх.

На рисунке 1.6.2 приведен другой пример. Хорошо видно, что после того, как цена на дневных свечках евро отбилась от уровня сопротивления 1.3470 RSI пересек уровень перекупленности сверху вниз, тем самым подтвердив отбой цены от уровня, и после этого началось долгое падение евро. Аналогично можно рассмотреть и примеры с уровнем перепроданности, но мы этого делать не будем. Надеюсь, я убедил, что пересечение уровня перекупленности не всегда дает сигнал на продажу. А что же мы при этом имеем всегда? Только одно — возрастание процента черных свечек и соответственное уменьшение процента белых свечек. И вот на основе этого можно построить примерно такую модель — если цена подошла снизу к уровню сопротивления и RSI пробивает уровень перекупленности сверху вниз, то мы имеем на рынке отбой от уровня. И при этом RSI (как и любой другой осциллятор) ничего не говорит о том, как далеко вниз цена пойдет. Затем в действие вступает вторая модель рынка — цена движется от уровня до уровня, и мы смотрим, где расположен уровень поддержки, до которого цена дойдет СОГЛАСНО ПРИНЯТОЙ МОДЕЛИ. И таким образом прикидываем размер возможной прибыли. Но при такой работе сразу возникает мысль — а нужен ли уровень перепроданности вообще? Ведь цена подошла к уровню сопротивления и при этом RSI развернулся вниз, то это значит, что процент черных свечек стал больше и я могу построить модель, в которой именно разворот RSI определит отбой цены от уровня, а не пересечение уровня перекупленности. Хорошо такая модель работает или плохо? На мой взгляд, эта модель лучше, чем предыдущая. Но главное в этих моделях то, что RSI используется не сам по себе, а только вместе с уровнями, и при этом дает вполне разумные сигналы. Можно заметить отбой от уровня без RSI? Конечно, можно. Но работать проще, когда можно формализовать правила. Когда правила для открытия позиции строго формализованы, я не думаю судорожно, открывать сейчас позицию или нет — просто проверяю правила. А о построении правил торговли я думаю в спокойной обстановке, когда у меня нет открытых позиций.

Когда мы создаем ТС, то тем самым мы строим модель рынка. При правильном построении модели мы всегда знаем, на какие вопросы она должна ответить (например, модель должна сказать, как определить разворот цены). И если она отвечает на эти вопросы — модель хорошая. А если нет — то плохая. И при этом не имеет никакого значения, насколько полно она описывает моделируемые процессы в целом. И если рынок мы моделируем как случайный процесс и при этом не получаем ответа на интересующий нас вопрос (например, когда покупать), то модель плохая, даже если графики очень похожи. А если моделирую рынок как след ангела в небе и это дает ответ на заданный вопрос, то модель хорошая.

Теперь поговорим о дивергенции RSI. Как она может образоваться? Первый вариант такой. Был локальный максимум цены, и ему соответствовал локальный максимум RSI. Затем цена образовала следующий максимум, выше предыдущего, а на RSI новый максимум ниже предыдущего. Ура, дивергенция!!! Но какая? Вспомним, что RSI при расчете учитывает только цены закрытия. И если новый максимум образован свечкой с длинной верхней тенью, то это один тип дивергенции. И эта дивергенция может дать сигнал, если эта длинная тень отскочила именно от уровня сопротивления. Но если уровня сопротивления не было, то я в этом случае не слишком бы доверял такой дивергенции. Все-таки раз RSI учитывает только цены закрытия, то дивергенция по тени, без отбоя от уровня меня не убеждает (тут стоит посмотреть стохастику, но о ней отдельный разговор).

Второй вариант дивергенции — смотрим дивергенцию исключительно по ценам закрытия. Проще всего это сделать в представлении линии. В этом случае практически всегда можно провести на цене линию поддержки (или сопротивления, если цена разворачивается вверх). И вот когда цена после дивергенции пересечет свою линию поддержки, то это и будет отличным сигналом для открытия позиции. При таком подходе сразу решается вопрос с двойной дивергенцией — в этом случае цена обычно не пересекает линию поддержки после первой дивергенции. Например, на рисунке 1.6.3 приведен пример такой дивергенции на часовых свечках евро 19-20 августа 2004 года (про уровень 1.2380 даже говорить не буду).

В представлении Линии и используя RSI(9) на рисунке 1.6.3 мы видим классический пример того, как отработала правильная дивергенция. Ведь дивергенция всего-навсего показывает, что хоть цена и поднялась к новым высотам, но число черных свечек выросло, то есть растет число желающих продать, и все меньше желающих купить. Но если процент желающих купить упал, например, с 99 до 97, то вряд ли стоит обращать внимание на такую дивергенцию — желающих купить еще много. А вот если этот процент упал с 85 до 65 то это действительно сигнал о том, что число покупателей падает, а число продавцов растет. И сигнал такой дивергенции, конечно, надо принимать во внимание.

Немного о вычислении RSI. В принципе, RSI можно вычислять не только по ценам закрытия, но и по максимальным или минимальным ценам, по средней цене и вообще от любой комбинации цен. Но в классическом виде RSI вычисляется только с использованием цен закрытия свечек. И в этом одно из его преимуществ — он не обращает внимания на резкие выбросы цены в виде теней. И все рассуждения о применении RSI я веду именно для этого случая. Если же начинать вычислять его по максимумам или минимумам, то, во-первых, логично было бы на вершине рынка вычислять RSI по максимумам, а внизу рынка — по минимумам, а во-вторых, при этом мы реально получим уже другой индикатор, хоть и под старым названием. И как с ним работать, надо смотреть отдельно.

Реально в любой программе при вычислении RSI применяется усреднение (и в TradeStation, и в Метастоке, и в Румусе).

И именно это позволяет проводить на графике RSI линии поддержки — сопротивления (без усреднения получается очень дерганый график). Разворот RSI вверх вблизи линии поддержки RSI говорит о том, что количество белых свечек начало опять расти, то есть число желающих купить валюту увеличилось, а когда многие хотят купить, цена растет. Далеко ли цена пойдет, мы (основываясь на RSI) сказать не можем. Но вовремя увидеть начавшийся разворот цены RSI может помочь. Этот разворот, конечно, некоторые смогут увидеть и без RSI. Но с ним сделать это легче.

Теперь займемся стохастикой. Что показывает она? В принципе, можно считать, что стохастика показывает, где в среднем закрывается свечка относительно минимальной и максимальной цен. Если цены закрытия близки к максимальным, то стохастика имеет значения, близкие к 100. А если цены закрытия близки к минимальным, то стохастика имеет значения близкие к 0. И больше ничего она не показывает. Если мы хотим использовать стохастику, то дальше начинается построение модели рынка, и уже на ее основе мы интерпретируем сигналы, которые дает стохастика. Часто этот момент дилеры не учитывают. Не обсуждая качество сигналов, просто для примера рассмотрим чаще всего используемый сигнал — пересечение уровня перепроданности стохастикой сверху вниз. Обычно считают, что этот сигнал говорит о развороте цены вниз. На самом деле за этим неявно стоит предположение, что если цена закрытия перемещается ближе к минимальной цене свечки, то и цена в целом идет вниз. Всегда ли это выполняется? Нет, конечно. Пусть цена шла хорошо вверх, и стохастика при этом была близка к 100. Допустим, что период стохастики (первый параметр) равен пяти, второй равен 3 и что восемь последних свечек оказались дожи «могильный камень», причем все восемь свечек открывались и закрывались по одной цене. Тогда стохастика от 100 дойдет до нуля. Но ведь цена при этом вниз не пошла, она осталась на прежнем уровне. То есть сигнал о развороте был неверен. Виновата ли в этом стохастика? Нет, конечно. Она четко показала, что цена закрытия свечки стала равна минимальной цене. А вывод о том, что цена пойдет вниз, мы сделали сами на основе неверной трактовки поведения стохастики, то есть на основе неверной модели рынка. На рисунке 1.6.4. на часовых свечках евро стрелками 1 и 3 показаны именно такие варианты. Видно, что, несмотря на пересечение стохастическим осциллятором уровня перепроданности снизу вверх, цена делает всего лишь небольшую коррекцию и потом продолжает идти вниз.

Интересный результат был получен при использовании нейронных сетей для прогнозирования движения цены на часовых свечках. В качестве входных параметров были и такие, как значение стохастики и направление ее движения. В некоторых нейронных сетях можно оценить важность параметров, которые подаются на вход. И оказалось, что, по крайней мере для прогнозирования движения цены на следующей свече, направление движения стохастики на порядок важнее ее значения (кстати, для RSI это не так). О чем это говорит? А это говорит о том, что при начале движения цены валюты цены закрытия ОБЫЧНО смещаются к максимуму или к минимуму свечки (в зависимости от того, куда цена начинает двигаться). А так как до этого цена часто шла горизонтально, то и стохастика могла «болтаться» в районе 50, чуть выше или чуть ниже, уж как получилось. И вот началось движение цены вверх. И свечки стали закрываться около максимума. И стохастика развернулась вверх, но отнюдь не в зоне перепроданности. То есть сигнал мы получили, но не в виде пересечения уровня перепроданности, а в виде разворота стохастики. А зачем тогда нужен уровень перепроданности? А вот зачем. Если стохастика опустилась ниже этого уровня, то это значит, что в большинстве последних свечек цены закрытия близки к минимальным ценам, то есть цена в общем идет вниз, и НАДО ИСКАТЬ ВОЗМОЖНОСТЬ открывать КОРОТКУЮ позицию. Когда? Например, когда стохастика пересекла уровень перепроданности снизу вверх и опять вернулась в зону перепроданности. И до каких пор так можно делать? А пока не кончится тренд вниз. То есть мы естественным образом приходим к тому, что сигналы стохастики надо интерпретировать только с учетом того, куда направлен тренд. И на рисунке 1.6.4 стрелками 2 и 4 показано, что сигналы стохастики о развороте цены по тренду правильными.

Думаю, что немногие знают, что стохастика сначала была предложена как трендовый индикатор. Разумеется, параметры были значительно больше, чем 5, 3, 3. И в самом деле, стохастику можно использовать как трендовый индикатор, и причем не самый плохой. Есть разные варианты. Один из них на часовых свечках — стохастика с параметрами 48, 12, 6. Есть торговые системы, в которой используется только две стохастики с разными параметрами. И работают эти системы совсем неплохо. Но обратите внимание, что используются две стохастики — одна для определения тренда, а другая для определения разворота цены по тренду. А развороты против тренда не учитываются. Поэтому результаты работы только по развороту стохастики всегда будут плохими. Кроме того, не надо забывать о волатильности рынка. Ведь стохастика может показать разворот и в том случае, когда цена в итоге изменилась на 5 пунктов. На реальном рынке, например по франку, стохастика часто показывает разворот в диапазоне от 22 до 03 по Гринвичу, когда торгов по франку практически нет. То есть теоретически разворот-то цены есть, но его величина может быть 10 пунктов и для нас это ошибочный сигнал. Виновата ли в этом стохастика? Нет, она не предназначена для определения величины хода цены. Невольно вспомнил вывеску в баре из анекдота: «Не стреляйте в пианиста — он играет, как может». Вот и в индикаторы не надо стрелять.

Теперь поговорим о дивергенциях стохастики. В отличие от RSI, где дивергенцию как-то более логично смотреть именно по ценам закрытия, на стохастике надо учитывать именно максимальные и минимальные цены. Что нам показывает классическая дивергенция стохастики после восходящего движения цены? Только одно — хотя цена и достигла нового, более высокого, максимума, цены закрытия стали ближе к минимальным ценам, чем на предыдущем, более низком максимуме. То есть хоть «быки» в целом двигают цену вверх, но «медведи» уже могут двигать цены закрытия ближе к минимальным ценам, чем раньше, то есть сила «медведей» растет. Но достаточно ли быстро она растет? Возможны разные варианты.

Вариант первый. Имеем сильный тренд вверх и на нем небольшие откаты. На этих откатах вполне может сформироваться дивергенция. Надо ли после этого открывать позицию вниз? Нет, не надо. Нельзя играть против тренда. И тот, кто открыл позицию вниз против тренда, должен винить себя, а не дивергенцию. После этого вполне может возникнуть двойная дивергенция (и даже тройная, но это уже достаточно редко). И двойная дивергенция говорит, что «медведи» продолжают наращивать свои силы, продолжают прилагать усилия для разворота цены, то есть активно работают. А всякая долгая работа приносит свои плоды, и после двойной дивергенции цена разворачивается гораздо чаще, чем после обычной, причем часто именно двойная дивергенция показывает окончание тренда. На рисунке 1.6.5 приведен пример двойной дивергенции на дневных свечках фунта. На этом рисунке видно, что после первой дивергенции, которая образовалась в феврале-марте, хода вверх практически не было, но после двойной дивергенции начался хороший тренд вверх.

Вариант второй. Опять имеем сильный тренд вверх, но вот цена развернулась, пробила линию поддержки и при этом образовалась дивергенция. Вот в этом случае дивергенция подтверждает, что это не случайное пробитие линии поддержки одной свечкой, а результат усилий «медведей» в течение некоторого времени. И эти усилия не пропали даром — цена идет вниз. (Причем дивергенцию в этом случае мы часто можем заметить раньше, чем цена пробила линию поддержки.) И в этом случае стоит открывать короткую позицию. Пример такой дивергенции приведен на рисунке 1.6.6.

Цена пробила линию поддержки и потом образовала максимум, достигнув при этом линии поддержки снизу. При этом возникла дивергенция на стохастическом осцилляторе. Далеко ли вниз пойдет цена или нет — на эти вопросы осцилляторы вообще не дают ответа, и дивергенции в частности.

Вариант третий. Цена в коридоре, причем второй раз стукается о верхнюю границу коридора, не доходя в промежутке между этими столкновениями до нижней границы, и при этом образуется дивергенция. Это отличный момент для открытия короткой позиции. В этом случае понятно даже, на какое движение цены стоит рассчитывать (для широкого коридора — до его средины, для узкого — до его нижней границы).

Продолжаем о дивергенции. Где она должна быть? Если максимальное значение первого пика 55, значение второго максимума 45, а минимальное значение индикатора между этими пиками 42, то эта дивергенция вряд ли даст хороший сигнал. Реально это, скорее всего, колебания стохастики возле уровня 50, и вряд ли говорит о развороте цены. А если оба пика выше 60, то достаточно ли этого? Тоже не всегда.

Вариант первый. Например, на рынке наблюдается хороший тренд вверх. При этом оба пика стохастического осциллятора, образующие дивергенцию, достаточно высокие (например, выше 80, а то и 90). Тогда это, скорее всего, был просто откат на цене на хорошем восходящем тренде, и стохастика именно это и показала — небольшой откат цены. На рисунке 1.6.7 приведен вариант дивергенции на английском фунте, которая возникла перед началом небольшой коррекции на восходящем тренде.

На этой коррекции цена дошла до уровня поддержки, отбилась от нее и продолжила свой ход вверх.

Вариант второй. Один пик высокий (например, выше 80), а второй ниже 70, но не ниже 50. В этом случае желательно посмотреть, где было минимальное значение стохастики между этими пиками. И если она сумела сходить между пиками ниже 20, то я считаю, что эта дивергенция менее надежная по сравнению с той, в которой стохастика не опускалась между пиками ниже 20 — свой первый пик стохастика уже отработала, особенно если эти пики разнесены по времени достаточно далеко (на часовых свечках больше 36 часов, на днях более13 дней). А если стохастика не опускалась так низко, то это хороший сигнал о развороте цены. И еще одно замечание — чем ближе в этом случае пики (по времени), тем надежнее сигнал.

Вариант третий. Первый пик высоко, а второй ниже 50. В этом случае часто бывает, что цена уже ушла далеко вниз и открывать позицию поздно. Конечно, бывает и так, что это начало большого хода вниз, но дивергенция об этом уже ничего не говорит. Возможно, что в этом случае второй пик лучше рассматривать как «крюк» со всеми последствиями.

Кроме дивергенции, у осцилляторов есть еще одно интересное свойство — стохастическая установка. Обсудим ее на примере стохастического осциллятора.

СТОХАСТИЧЕСКАЯ УСТАНОВКА — есть расхождение между графиком цены и графиком стохастического осциллятора, при котором, если стохастик дает новый минимум по сравнению с предыдущим, то цена — нового минимума не дает. Или когда стохастический осциллятор дает новый максимум, а цена — нет. То есть этот сигнал выглядит как «дивергенция наоборот». Пример стохастической установки приведен на рисунке 1.6.8. На рисунке видно, что минимум цены в начале октября выше минимума в середине сентября, но стохастика в октябре опустилась ниже предыдущего минимума.

Лэйн полагал, что возникновение стохастической установки является признаком близкого разворота. Например — при восходящем движении цена дает минимум выше предыдущего (нормальное дело, на восходящем-то движении). А стохастический осциллятор — дает минимум НИЖЕ предыдущего. Численное значение стохастического осциллятора значения не имеет — то есть на критические зоны можно внимания не обращать.

По Лэйну, стохастическая установка — это сигнал близкого разворота, как и дивергенция. Однако несколько лет спустя ряд недоверчивых товарищей проверили этот тезис и написали авторам популярного в то время аналитического бюллетеня Лукасу и Лебо что стохастическая установка (СУ в дальнейшем), наоборот, прогнозирует резкое движение в том же направлении, какое наблюдалось до СУ. Лебо и Лукас проверили это сами и пришли к выводу, что СУ по действию противоположно дивергенции. Мы тоже это проверили и подтверждаем вывод Лукаса и Лебо, касательно Форекса, естественно.

В результате мы имеем «сладкую парочку» из дивергенции и СУ. Дивергенция прогнозирует разворот существующего движения, СУ — продолжение его. Дивергенция на тренде подает сигналы против него (которые должны игнорироваться), СУ — по тренду (по которым хорошо присоединяться к нему). В канале дивергенция дает «удавшийся размах». СУ дает «неудавшийся размах». То есть СУ — универсальный сигнал и для канала и для тренда. Против тренда он сформироваться не может по природе своей, потому удобен для использования людьми, которые «не врубаются» в различия между каналом и трендом.

В заключение этого параграфа попробуем разобраться, почему все-таки работают дивергенция и СУ. Сначала о дивергенции. Пусть у нас восходящий тренд и на его вершине появилась дивергенция. Простите за занудливость, но это означает, что сначала появился первый экстремум на цене и на индикаторе. Затем после отката цена поднялась до нового, более высокого значения, а индикатор образовал максимум ниже предыдущего. О чем это говорит? Для примера возьмем стохастический осциллятор. Если индикатор не смог сделать одновременно с ценой нового, БОЛЕЕ ВЫСОКОГО экстремума, то это означает, что за выбранный период в среднем цена закрытия свечки ближе к минимальной цене, чем была на предыдущем экстремуме. То есть, несмотря на некоторые, более высокие значения цены, цены закрытия тяготеют к минимальной цене за выбранный период (часто при такой дивергенции мы можем наблюдать длинные верхние тени). Это говорит о том, что «медведи» набирают силу, успешно отбивают попытки «быков» поднять цены еще выше и цена в итоге может пойти вниз. Двойную дивергенцию можно рассматривать как вторую попытку «медведей» одолеть «быков». При этом, как и в спорте, вторая попытка часто оказывается успешной.

А что показывает стохастическая установка? Пусть сначала на цене появился первый минимум, а затем второй, более высокий. А на стохастике, соответственно, первый минимум и второй, более низкий. О чем это говорит? А о том, что хотя цены закрытия во втором случае (во время второго минимума) ближе к минимальному значению цены за выбранный период, но зато среднее движение цены вниз за одну свечку меньше, чем на предыдущем минимуме. То есть то ли «медведи» при попытке сдвинуть цену вниз встречают большее сопротивление «быков», чем раньше, то ли сопротивление не возросло, но сами «медведи» ослабели. И в том и в другом случае есть все основания ожидать, что цена пойдет вверх — ведь сила «быков» растет по сравнению с силой «медведей».

Напомним еще раз — осцилляторы показывают разворот цены. А так как лучше всего открывать позицию именно тогда, когда цена разворачивается по направлению тренда после отката, то сигналы осцилляторов обязательно надо учитывать.

1.7. О чем скажут свечи

Возможно, этот параграф правильнее было бы назвать «сигналы свечных конфигураций». Действительно, очень часто сигнал о том, что происходит на рынке, мы получаем, рассматривая не одну свечку, а несколько рядом расположенных свечей. О свечных конфигурациях написаны прекрасные книги (например, книги С. Нисона «Японские свечи: графический анализ финансовых рынков» и «За гранью японских свечей»). В этих книгах описано большое количество свечных конфигураций. Мы же попробуем ответить на один простой вопрос: «Зачем нужны свечные конфигурации, если есть индикаторы?» На наш взгляд, все дело в том, что любые индикаторы часто запаздывают хотя бы на одну свечку. Например, RSI говорит, что цена идет вверх. Но при этом последняя свечка — «могильный камень». И эта свечка нам говорит, что на текущий момент на рынке «медведи» сильнее, чем «быки». Да, вполне возможно, что это просто откат и движение вверх продолжится. Но в данный момент мы этого не знаем, и поэтому я бы воздержался от открытия «длинной» позиции. Таким образом, мы видим, что свечки показывают нам, что происходит на рынке в текущий момент времени, «сейчас», практически без запаздывания. В этом их сила. И именно поэтому при открытии позиции надо учитывать свечные конфигурации. А слабость их в том, что они в лучшем случае говорят только о том, что будет на следующей свечке. Следовательно, после каждой новой свечки свечные конфигурации надо оценивать заново.

На наш взгляд, на валютном рынке не все классические свечные конфигурации работают хорошо, особенно на часовых свечках. Это связано с высокой волатильностью валютных рынков. Конечно, каждый сам решает, какие свечные конфигурации использовать в своей торговой системе. Мы для своей работы выбрали набор тех свечных конфигураций, которые, как нам кажется, дают достаточно надежные сигналы при работе на часовых свечках. Эти конфигурации приведены в таблицах 1 и 2.

1.8. Фундаментальный анализ (ФА)

О фундаментальном анализе написано много книг, и в большинстве из них основное внимание уделено макроэкономике. Возможно, это прекрасные книги, особенно если вы держите позицию открытой несколько недель или месяцев. Но при краткосрочной торговле я бы рекомендовал прочитать книгу Л. Колмыковой «Фундаментальный анализ финансовых рынков». На наш взгляд, в этой относительно небольшой по объему книге изложено все то, что надо знать для краткосрочной работы (то есть при условии, что открытую позицию держим не более нескольких дней или часов) на финансовых рынках.

Основная ошибка начинающих трейдеров при работе с ФА в том, что они пытаются поймать большое движение цены после выхода важных новостей. Действительно, если посмотреть на исторические данные, то хорошо видно, как после выхода важных новостей цена очень быстро проходит 100-150 пунктов, причем практически без откатов. И естественно, возникает желание заработать на таком движении. Однако в реальном времени это редко кому удается. Давайте рассмотрим подробнее несколько вариантов, почему это происходит.

Первый вариант. Перед выходом новости у вас нет открытой позиции, и не стоят ордера на открытие позиции. После выхода новости вы видите, что цена быстро растет, и хотите открыть длинную позицию. Если в этот момент вы запросите цену у брокера, то скорее всего он ответит вам с задержкой, и за это время цена уйдет пунктов на 50 от того значения, которое было перед выходом новости. Если же ваш брокер предоставляет вам услугу совершения сделки прямо по текущей цене, то в этот момент при попытке открытия позиции вы будете получать сообщение типа: «Цена ушла» до тех пор, пока цена не пройдет те же 50 пунктов (или просто не прекратится ее движение вверх). А 50 пунктов — это уже немало, и вполне возможно, что цена выше и не пойдет. Конечно, цена может потом пойти вверх еще на 100 пунктов, но сейчас мы этого не знаем. Ведь вполне возможно, что цена пройдет вверх еще 10 пунктов и развернется вниз. Так что открывать позицию в этот момент— явно не лучшее решение.

Второй вариант. Перед выходом новости у вас нет открытой позиции, но стоят ордера на открытие позиции вверх и вниз. При этом вы рассчитываете, что если один из ордеров сработает, то цена и дальше пойдет в этом же направлении и вы сможете заработать на этом движении цены. Но при реальной работе часто бывает так, что после выхода новостей цена сначала делает резкое движение в одну сторону (причем вполне достаточное, чтобы сработал один из ордеров), а потом разворачивается и идет в другую сторону. В этом случае вместо прибыли вы получаете убыток. Попытки установить ордера ближе или дальше от той цены, которая была перед входом новостей, ничего не меняют. Ведь если ордера ставить близко, то возрастает вероятность того, что ордер сработает от случайного изменения цены, а если ставить ордера далеко, то они могут сработать уже вблизи максимума, которого цена достигнет после выхода новости.

Третий вариант. Перед выходом новости у вас нет открытой позиции, и вы ждете сообщения, чтобы сразу после него открыть позицию в том направлении, куда цена должна двигаться после новости согласно классическому фундаментальному анализу. Например, пришла новость, что учетную ставку по британскому фунту повысили на 0,25%. Многим кажется естественным, что после такой новости надо немедленно покупать британский фунт, если есть такая возможность. Еще бы, во всех книгах по фундаментальному анализу написано, что фунт в этом случае должен дорожать. Но возможно и другое развитие событий. И это мы поняли на своем собственном опыте. Вот как это было.

Это произошло на первом году работы на валютном рынке. Мы сидели на дилинговой площадке и ждали сообщения Банка Англии об изменении учетной ставки. По всем прогнозам ее должны были повысить на 0,25%. И вот сообщение пришло, и ставку действительно повысили на 0,25%. Мы сразу открыли длинную позицию по фунту лотом 100 000 и радовались, что мы такие умные и сейчас заработаем кучу денег. Но цена быстро пошла вниз и за 15 минут упала на 50 пунктов. Я тогда был совсем неопытным и не ставил стоп-лосс (сейчас я таких ошибок не делаю). И что мне было делать в такой ситуации? Если закрою позицию по текущей цене, то я теряю 500 долларов, а если сейчас не закрою, то неизвестно, как низко цена упадет. Пока я об этом размышлял, цена упала еще на 30 пунктов и текущий убыток достиг 800 долларов. И что делать теперь? И я принял следующее, возможно, не самое лучшее решение. Я решил не закрывать позицию до тех пор, пока убыток не достигнет 100 пунктов или пока цена не поднимется вверх настолько, что я буду иметь прибыль. В течение трех последующих часов мой убыток колебался в диапазоне 75-95 пунктов, а потом цена медленно шла вверх в течение 5 часов. Мне повезло, я даже заработал на этой позиции 30 пунктов, но те 8 часов я вспоминаю уже 9 лет. Давайте рассмотрим, что же тогда произошло на рынке.

Чуть ли не в течение месяца до выхода этой новости все аналитики писали и говорили о том, что Банк Англии поднимет ставки на 0,25%. И поэтому многие крупные игроки заранее начали покупать фунт. В результате этого курс фунта к моменту выхода сообщения о повышении ставок уже вырос. Когда было сказано, что ставки действительно повысили именно на 0,25, а не на 0,5%, эти крупные игроки стали фиксировать прибыль и курс фунта упал. Да, потом курс фунта вырос, но этого могло и не произойти или курс мог упасть еще ниже и я закрыл бы позицию с убытком в 1000 долларов.

И теперь я точно знаю, что реакция рынка на любые новости зависит от трех факторов.

Первый фактор — что сказано в новости. В приведенном выше примере было сказано, что ставку подняли на 0,25%. Понятно, что если бы ставку подняли на 0,5%, то цена бы, скорее всего, пошла вверх. А если бы ставку совсем не подняли, то цена рухнула бы вниз еще сильнее. Так что с первым фактором все ясно.

Второй фактор — какой был прогноз. Если бы в том же примере прогноз говорил о том, что ставку не поднимут, то, скорее всего, после увеличения ставки на 0,25% цена сразу пошла бы вверх. А если бы в том же примере прогноз говорил о том, что ставку поднимут сразу на 0,5%, то, скорее всего, после увеличения ставки на 0,25% цена пошла бы вниз гораздо сильнее. Думаю, что и со вторым фактором все ясно.

Третий фактор — ожидания рынка, то есть то, что ожидают участники рынка от этого сообщения. Это не очень четко сформулированный фактор включает в себя и веру участников рынка в прогноз, и мнение о том, как данное событие (в примере — повышение ставки на 0,25%) повлияет на экономику страны в краткосрочном и долгосрочном периодах, и имеющийся на рынке тренд, и многое другое. И если первые два фактора после выхода новости мы обычно знаем, то как оценить и учесть третий фактор, мы обычно не знаем. А именно он и определяет реакцию рынка. Вот поэтому так трудно играть на новостях. Со своей стороны мы хотим дать два совета.

1. После выхода новости подождите 20 минут, и только потом решайте, стоит ли открывать позицию. Если новость действительно важная, то рынок будет реагировать на нее не 20 минут, а гораздо дольше.

2. Используйте в своей работе тот факт, что рынок часто реагирует на новость на следующий день. Это связано с тем, что многие игроки принимают решения после закрытия дневной свечки и с утра совершают сделки с учетом тех новостей, которые были вчера.

1.9. Как учесть время

Часто спрашивают — зачем при работе на финансовых рынках учитывать время? Ведь финансовые рынки работают 5 дней в неделю 24 часа в сутки. И в любой момент мы можем от брокера получить текущую котировку и открыть или закрыть позицию. Но ведь нам интересно не просто открыть или закрыть позицию, а заработать. А это возможно только тогда, когда мы сможем перед открытием позиции сделать анализ рынка и на основе этого анализа определить, куда цена пойдет. А для этого надо время. Действительно, если цена неожиданно резко пойдет, например, вверх, и за несколько минут пройдет 70 пунктов, то на таком движении цены мы ничего не заработаем, так как просто не успеем принять обоснованное решение об открытии позиции. А когда такое движение обычно происходит? Разумеется, чаще всего это происходит после выхода важных экономических новостей. А больше всего новостей выходит по пятницам. Кроме того, в пятницу многие игроки фиксируют прибыль, и это иногда приводит к резким движениям цены против основного тренда. Поэтому пятница — не лучший день для открытия позиции. Как видите, не все дни одинаково хорошие для работы на финансовых рынках.

Теперь рассмотрим, как влияет на движение цены время суток. Для того чтобы мы могли заработать, цена должна сходить вверх или вниз. А для этого на рынке должно быть достаточно большое число активных игроков. Действительно, если никто не будет покупать и продавать, например, франк, то и цена франка не будет меняться. Реально такого не бывает, но если на рынке мало активных игроков, то и цена валюты обычно меняется мало. То есть в основном хорошие движения цены, на которых мы можем заработать, происходят тогда, когда по данной валюте идут активные торги. А в разное время суток активность торгов разная. Проще всего оценить активность торгов в течение дня можно по значению индикатора объема. Напоминаю, что на валютных рынках индикатор объема показывает не количество купленной или проданной валюты, а количество сделок за период времени. Для примера рассмотрим график иены. На рисунке 1.9.1 показаны часовой график иены и соответствующий объем. Нетрудно увидеть, что в начале нового дня объем торгов по иене возрастает. Это легко понять, если вспомнить, что именно в это время начинается азиатская торговая сессия. Затем объем падает. Это объясняется тем, что реально на азиатской сессии самые активные торги идут в начале сессии. Потом число игроков уменьшается, и только в начале европейской сессии, когда начинают работать банки и биржи в Западной Европе, объем торгов снова возрастает. Затем примерно в 12 часов по Гринвичу объем торгов опять снижается. Возможно, это связано с тем, что во многих фирмах начинается обед. Когда в Европе заканчивается перерыв на обед, начинается американская сессия и объем торгов обычно возрастает. Часто в это время выходят важные новости. Затем в 17-18 часов заканчивают свою работу банки и биржи в Европе и объем опять падает. Потом заканчивают работу американские фирмы, что приводит к дальнейшему уменьшению объема. Потом начинается новый день и все повторяется сначала. Если внимательно посмотреть на часовые графики цен, то можно увидеть, что большинство сильных движений цены происходит в начале торговых сессий и в американскую сессию, когда европейская сессия уже закончилась. И при построении торговой системы это желательно учитывать. Конечно, на такие мелочи можно и не обращать внимания, но зачем же лишать себя даже маленького добавочного шанса заработать?

Заключение

В этой главе мы подробно рассмотрели шесть условий, которые надо учитывать при создании торговой системы. Теперь сделаем два замечания.

1. Разумеется, не каждая торговая система учитывает все эти условия. Но даже в этом случае надо четко понимать, какие именно условия не учтены, почему и к каким последствиям это может привести. Например, если в торговой системе не учитываются данные фундаментального анализа, то надо понимать, какие меры приняты для того, чтобы при неблагоприятных для нас данных мы не потеряли слишком большой суммы.

2. Даже если мы учли при создании торговой системы все шесть условий, это еще не значит, что у нас получилась хорошая торговая система. Во-первых, при создании системы мы могли просто неправильно эти условия учесть. Если рассматривать эти условия как кирпичи, а торговую систему представить в виде моста, который дает возможность пройти к успеху через финансовую пропасть, то всем станет понятно, что даже из самых лучших кирпичей можно построить ненадежный мост, который разрушится под ногами. Во-вторых, можно построить совсем не ту торговую систему, которая нужна вам — слишком сложную для реальной работы или с таким MIDD, что ваш депозит не позволяет работать по этой торговой системе.

В следующей главе мы рассмотрим, какими свойствами должна обладать хорошая торговая система.

Глава 2 Семь правил построения торговой системы