Посвящается Марку Парку и Сюзанне Фиш

Предисловие

«Суперденьги» вместе с предыдущей книгой автора «Игра на деньги»[1] рассказали историю феномена, названного эпохой Go-Go[2] на американском фондовом рынке. Именно эта книга впервые представила широкой публике Уоррена Баффетта, ныне самого известного инвестора в мире, причем задолго до того, как он стал символом инвестиционного успеха и неисчерпаемым источником финансовой мудрости. В книге «Суперденьги» автор «Адам Смит» едет в Омаху, чтобы встретиться с Баффеттом, чем-то напоминающим персонажей Уилла Роджерса[3], и затем представить его в своем телевизионном шоу «Финансовый мир Адама Смита». Уникальность Баффетта в эпоху Go-Go состояла в том, что он оказался одним из немногих, кто предвидел развитие событий, спокойно вышел из игры и закрыл свой инвестиционный фонд. Он сохранил вложения лишь в малоликвидные акции текстильной компании из Новой Англии, Berkshire Hathaway, которая позднее стала мотором самой успешной инвестиционной программы всех времен.

Эпоха спекуляций, описанная в «Игре на деньги» и «Суперденьгах», началась в начале 1960-х гг. и продолжалась до 1968 г., после чего на смену ей пришла новая волна спекуляций — правда, совершенно иной природы. Эта волна гнала фондовый рынок вверх до самого начала 1973 г. А потом пузырь лопнул. К осени 1974 г. рынок упал на 50 %. Он опустился ниже уровня 1959 г. и, таким образом, был отброшен на 15 лет назад.

Обе книги пользовались огромным успехом у активной и хорошо информированной публики, стали бестселлерами. В них автор — «Адам Смит» — рассказывал поучительные, неожиданные, а порой и поразительно смешные истории о персонажах того шоу, в которое превратилось инвестирование. Но если «Игра на деньги» была в своей основе исследованием поведения индивидуальных инвесторов, то в «Суперденьгах» объектом исследования стало поведение институциональных инвесторов. Книга детально рассматривала феномен «супервалюты» — дохода, получаемого от роста цен на акции и игры на опционах. Именно эти «суперденьги» превратились в главную валюту фондового рынка в эпоху Go-Go.

Две книги «Адама Смита» в те необузданные и сумасшедшие годы стали частью инвестиционного фольклора. Однако в ретроспективе становится понятно, что они подобно вещей Кассандре предупреждали нас об опасностях следующей не менее необузданной и сумасшедшей эпохи, которая обязательно наступит. И она действительно наступила три десятилетия спустя. Мыльный пузырь новой экономики конца 1990-х гг., за которым последовало — да, да, цифры все те же! — 50-процентное падение цен на акции, продемонстрировал удивительное сходство с пузырями прошлого. Сантаяна безусловно был прав, когда говорил, что «тот, кто не помнит прошлое, обречен пережить его снова».

В период отрезвления после второго великого краха, когда инвесторы снова пытаются нащупать почву под ногами, выпуск нового издания «Суперденег» не может не вдохновлять. Это поразительная, магическая история, пропитанная юмором и мудростью, — история, которая дает полезный урок инвесторам, пришедшим после эпохи Go-Go. Но она служит и напоминанием для тех, кто в эти буйные годы жил и работал. Пользуясь метким (хотя и, скорее всего, приписываемым ему) выражением Йоги Берра, это «все то же дежавю».

Мне повезло. Я усвоил урок пузыря Суперденег, хотя он и обошелся мне недешево. Я был среди тех, кто прошел через эту эпоху с потерями — личными и профессиональными, — но все-таки нашел в себе силы вернуться в игру и снова сражаться. Закалившись в горниле испытаний, я пересмотрел свои идеи относительно разумного инвестирования. Когда в годы, предшествовавшие наступлению третьего тысячелетия, раздувался пузырь новой экономики, я был среди немногих, кто призывал инвесторов избегать концентрации на высокотехнологичных акциях, диверсифицировать свои портфели и вкладывать значительную долю активов — да, да! — в облигации.

Мне посчастливилось также знать Джерри Гудмена (нынешнего «Адама Смита») и работать с ним в течение всех этих лет: я давал интервью для журнала Institutional Investor (редактором и основателем которого он был) и участвовал в его популярном шоу на телеканале PBS «Финансовый мир Адама Смита». В 1970-е гг. мы оба входили в совет экономического факультета Принстонского университета, где четко сформулированные и обоснованные мнения Гудмена были украшением наших ежегодных дискуссий. Я без колебаний признаю интеллектуальное превосходство Джерри и его исключительный писательский дар, — великолепная комбинация! — однако утешаю себя тем, что на спортивном поле у нас все-таки была ничья. (Очко в очко. Много лет назад на принстонском корте для сквоша мы сыграли 2:2 в первом матче, а потом 7:7 в решающей игре, когда почему-то вырубился свет и матч пришлось прекратить.)

Как один из немногих, кто может похвастаться стажем работы на финансовых рынках в течение 55 лет (мой опыт включает в себя и ставший легендарным пузырь Go-Go, и недавний пузырь новой экономики), я рад выпавшей мне возможность написать предисловие к нынешнему изданию этой замечательной книги. Сначала я хочу поговорить о невоздержанности эпохи Суперденег, затем — о неизбежной расплате, последовавшей за периодом эйфории, и, наконец, о самом свежем примере «наиболее распространенных заблуждений и безумств толпы»[4], которыми пестрит история финансовых рынков. Конечно, если завтрашние инвесторы действительно научатся чему-то на опыте своих отцов и уроках истории, представленных в этой прекрасной книге, то мыльных пузырей больше не будет. Однако я на это даже и не надеюсь.

Часть первая: эпоха Суперденег

Книги Гудмена — это хроника эпохи, которая граничила (а иногда и переходила эту границу) с финансовым безумием, эпохи триумфа желаемого над действительным, триумфа иллюзорных прибылей (не говоря об оценках и ожиданиях этих прибылей) над фундаментальными показателями балансовых отчетов и дисконтированными денежными потоками. Это была эпоха, когда инвесторы считали «концепции» и «тренды» краеугольными камнями инвестирования, которым можно дать рациональное обоснование, поскольку эти «концепции» и «тренды» подкреплялись цифрами, пусть даже сомнительными. Как пишет сам Гудмен в предисловии к новому изданию, «люди воспринимают финансовые проблемы как нечто рациональное, потому что игра оценивается количественными показателями, а цифры конкретны и определенны».

В эпоху «Игры на деньги» и «Суперденег» кажущееся смогло победить реально существующее в значительной степени потому, что финансовые фокусы представляли реальность в гораздо лучшем свете, чем она была на самом деле. «Адам Смит» описывал, с какой легкостью раздувались корпоративные прибыли: «Сократите амортизационные расходы, перейдя с ускоренной амортизации на равномерную… проведите переоценку запасов… откорректируйте взносы в пенсионные фонды… капитализируйте затраты на исследования, вместо того чтобы списывать их… не признавайте затраты на проект до тех пор, пока он не начнет давать доход… играйте на методах объединения и покупки (бухгалтерия)… и делайте все для повышения цены акций, не обращая внимания на экономические реалии». А независимые аудиторы помалкивали, позволяя игре набирать обороты. Самый уважаемый аудитор своего поколения Леонард Спейсек, почетный президент Arthur Andersen, был едва ли не единственным, говорившим вслух об опасности финансового инжиниринга, который стал обычным делом: «Как представители моей профессии могут терпеть подобную фикцию и при этом смотреть людям в глаза, выше моего понимания… Финансовая отчетность превратилась в игру в рулетку». Его предупреждение не было услышано.

Инвестиционное сообщество, однако, охотно приняло это безрассудство. В январском номере журнала Institutional Investor за 1968 г. не кто иной, как финансовый гуру Чарльз Эллис, в те годы работавший аналитиком в фирме Donaldson, Lufkin and Jenrette, утверждал, что «краткосрочное инвестирование может быть на деле более безопасным, чем долгосрочное, а цена акций может быть более важной, чем “фундаментальные показатели”, на которых базируется большинство исследований… Портфельные менеджеры покупают акции, а не “инвестируют” в компании».

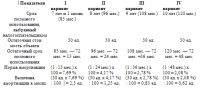

Но реальность в конце концов взяла верх. И, когда это произошло, акции, вынесенные на передний край раздувавшимся пузырем, рухнули — идолы, как выяснилось, стояли на глиняных ногах. Взгляните хотя бы на эту таблицу из «Суперденег»:

Эти и некоторые другие акции были фаворитами менеджеров взаимных фондов. Те, кто ставил на них, добились наибольшего краткосрочного успеха. В 1966 г. в справочнике Investment Companies, выпускаемом ежегодно с начала 1940-х компанией Arthur Wiesenberger &Co, для таких фондов даже ввели специальную категорию. Справочник разделял фонды «максимального прироста капитала» (maximum capital gain — MCG) и традиционные фонды, придерживавшиеся стратегии «долгосрочный рост, прибыль на втором месте» (long-term growth, income secondary — LTG), а остальные фонды относил к уравновешенной категории «рост и текущая прибыль» (growth and current income — GCI). В эпоху Go-Go (с 1963 по 1968 г. включительно) разница в результатах была ошеломляющей: фонды GCI — +116 %, фонды LTG — +151 %, а фонды MCG — +285 %!

В начале эпохи Go-Go насчитывалось 22 фонда MCG, на ее пике их было уже 142. Поразительно, но после первоначального публичного предложения акций в 1966 г. фонд Джеральда Цая Manhattan Fund — «горячее» предложение в отрасли, где прежде не было даже «теплых», — был отнесен к категории LTG. Этот публичный выпуск привлек 250 млн, почти 15 % от притока средств в инвестиционные фонды за тот год, а активы фонда за два года взлетели до уровня $560 млн. Цай был удивительным менеджером, который добился в 1958–1965 гг. рекордного роста находившегося под его управлением фонда Fidelity Capital Fund — +296 %, в то время как средний рост консервативных инвестиционных фондов составил 166 %. Статья в Newsweek очень выразительно охарактеризовала Цая в те годы: «Излучает абсолютное спокойствие… ошеломляющие достижения… ни один человек не пользуется бόльшим влиянием… король взаимных фондов». Сам же Цай представлял себя как «очень консервативного менеджера» и даже отрицал существование «такой вещи, как фонды Go-Go».

Пока раздувался пузырь 1963–1968 гг., другие фонды Go-Go тоже добивались впечатляющих результатов. В то время как S&P 500 поднялся на 99 %, Fidelity Trend Fund вырос на 245 %, Winfield Fund скакнул до отметки в 285 %, а Enterprise Fund достиг рекорда в 643 %. Но после пика 1968 г. в 1969–1971 гг. все они показывали рядовую, а по сути ниже средней, доходность. Тем не менее, учитывая рекордные достижения в годы бума, их результаты даже в 1971 г. казались выдающимися.

Но рыночному безумию поддались не только взаимные фонды. Если алчность менеджеров фондов все же можно понять, то действия ведущих некоммерческих организаций объяснению не поддаются. Даже Фонд Форда подлил масла в огонь, заявив, что «в долгосрочной перспективе осторожность стоила нашим университетам больше, чем безрассудство или чрезмерный риск». Образцом безрассудства стал фонд Рочестерского университета. Вот как описывается подход его руководства в книге «Суперденьги»: «покупать так называемые выдающиеся компании и не продавать их». В портфеле этого фонда преобладали акции IBM, Xerox и Eastman Kodak. Стоимость единицы их портфеля (представленного в приложении к «Суперденьгам») взлетела с $2,26 в 1962 г. до $4,95 в 1967 г. и до $5,60 в 1971 г. — совокупный прирост в 150 %. Неужели игра действительно настолько проста?

Если бы тогда я знал то, что знаю сейчас… Очарованный пением сирен эпохи Go-Go, я тоже бежал вслед за всеми. В 1965 г. Уолтер Морган, основатель и председатель совета директоров Wellington Management Company, поручил мне «любыми доступными средствами» ввести в новую эпоху компанию, где я работал после окончания колледжа в 1951 г. Я быстро организовал слияние с бостонской управляющей компанией Thorndike, Doran, Paine, and Lewis, чей Ivest Fund был одним из самых результативных фондов эпохи Go-Go. Процесс слияния завершился в 1966 г., а уже на следующий год я хвастливо заявил коллективу: «Мы — чемпионы!», потому что на протяжении пяти лет, завершившихся 31 декабря 1966 г., наш фонд показывал самую высокую доходность среди взаимных фондов. Пока, как говорится, краше не бывает.

История этого слияния стала предметом редакционной статьи в январском номере журнала Institutional Investor за 1968 г., редактором которого был не кто иной, как Джордж Гудмен. Статья называлась «Вундеркинды рулят в Wellington», а речь в ней шла о том, что новые партнеры свернули Wellington с традиционного «сбалансированного» инвестиционного курса на «современные» рельсы. В годовом отчете Wellington Fund за 1967 г. новый портфельный менеджер фонда Уолтер Кэбот определял новую политику компании как «динамичный консерватизм»:

Времена меняются. Мы решили, что необходимо измениться и нам, чтобы привести портфель в соответствие с новыми концепциями и возможностями. В качестве своей философии мы избрали «динамичный консерватизм», который предполагает перенос акцента на компании, продемонстрировавшие способность изменяться и получать прибыль из происходящих изменений. Мы увеличили нашу позицию в обыкновенных акциях с 64 до 72 % с уклоном в пользу акций роста и сократили долю бумаг традиционных компаний. Консервативный инвестиционный фонд должен быть нацелен на агрессивный поиск прибыли и, таким образом, получать более высокий прирост капитала, более значительные потенциальные прибыли и дивиденды… Такой подход требует воображения, изобретательности и гибкости. Мы будем инвестировать в быстро растущие компании. Динамизм и консерватизм не противоречат друг другу. Самая лучшая защита — это мощная атака.

Как только один из самых консервативных фондов в отрасли начал «агрессивный поиск прибылей», все должны были понять, что эпоха Go-Go подошла к концу. И она действительно кончилась. Печально, но факт: в том рыночном побоище, которое вскоре началось, мощная атака фонда (чего и следовало ожидать) оказалась худшей защитой.

Часть вторая: расплата

Разрыв между восприятием и реальностью рано или поздно заполняется. Однако реальность — упрямая штука, не склонная играть в детские игры. Она никогда не поднимается навстречу нашим завышенным представлениям. Это нашим представлениям приходится опускаться, чтобы прийти в соответствие с реальностью. Apres moi le deluge[5].

За финальным отрезком эпохи Go-Go последовало 5-процентное падение рынка в 1969–1970 гг. Новое поколение агрессивных инвесторов понесло более значительные потери (в среднем 30 %). Однако спад был быстро компенсирован 14-процентным ростом рынка в 1971 г. (именно тогда, когда Джерри Гудмен писал «Суперденьги»). В 1972 г. подъем продолжился и рынок вырос еще на 19 %. За эти два года и рынок в целом, и фонды MCG продемонстрировали совокупную доходность на уровне 35 %.

Два последних года мыльного пузыря ознаменовались незаметным переходом от эпохи Go-Go к эпохе «классных пятидесяти». Но эта метаморфоза не помогла остальным, более консервативным фондам. Почему? Потому что по мере того, как пузырь мутировал, переключаясь с акций небольших компаний на крупные, известные компании (порой их называли «классные пятьдесят», а иногда «непорочные девы»), цена акций этих компаний тоже теряла связь с экономической реальностью. Они торговались с таким коэффициентом «цена/прибыль», который, как говорили, «отражал не только будущее, но и потустороннее».

Но вот наступил 1973 г., и игра закончилась. За последующие два календарных года агрессивные фонды скатились в среднем на 50 %. Fidelity Trend похудел на 47 %, а Enterprise Fund на 44 %. (Winfield Fund, потерявший 50 % в 1969–1970 гг., к этому времени уже не существовал.) Manhattan Fund Джерри Цая, что интересно, потерял еще больше — 55 %. К 31 декабря 1974 г. Manhattan Fund демонстрировал наихудшие результаты среди взаимных фондов за восьмилетний период: его акционерный капитал сократился в совокупности на 70 %. Впрочем, Цай, неудавшийся инвестор, но тем не менее гениальный предприниматель, не дожидаясь этого, продал в 1968 г. свою компанию фирме CNA Insurance. К 1974 г. стоимость активов Manhattan Fund снизилась на 90 %, составив всего лишь $54 млн. Компания превратилась в призрак, а ее имя кануло в Лету.

И в Рочестерском университете стоимость университетского фонда, несмотря на все усилия его менеджеров, тоже покатилась вниз. Сначала пузырь Go-Go, а потом пузырь «классных пятидесяти» подняли стоимость единицы их портфеля с $3,17 в 1964 г. до $7,20 в 1972 г., однако в 1974 г. она вернулась к отметке $3,13, что было ниже уровня десятилетней давности. Воистину, после меня — хоть потоп! (Отражая смущение менеджеров Рочестера, обложка их годового отчета за 1974 г. была красной — «самый насыщенный оттенок красного, который нам удалось найти».)

Мне тоже есть за что краснеть. Нет таких слов, которыми можно описать, во-первых, мое раскаяние и, во-вторых, злость на самого себя за длинную череду совершенных ошибок. За то, что я причислил себя и фирму, руководство которой мне доверили, к Go-Go-менеджерам. За идиотскую веру в то, что сверхприбыли можно получать без чрезмерного риска. За наивную уверенность в своей способности, не считаясь с уроками истории, отыскивать инвестиционных менеджеров, которые могут постоянно демонстрировать высокую доходность. Напялив на себя маркетинговую шляпу совершенно неподходящего размера и расширяя «продуктовую линейку» Wellington (эту фразу я теперь не могу слышать применительно к финансовому менеджменту!), я, как и все остальные, влился в толпу безумцев, охваченных царившей в те дни манией.

Увы, в конечном итоге слияние, которого я добивался и добился, не только не решило проблем Wellington, но и усугубило их. Несмотря на проблески успеха в эпоху Go-Go, все оказалось не более чем иллюзией. Первые пять лет объединенная структура работала великолепно, но в конце концов и я, и агрессивные менеджеры, которые были выбраны в качестве партнеров, здорово подвели вкладчиков. Во время медвежьего рынка 1973–1974 гг. цены акций упали на 50 %. У индекса S&P 500 за те же два года совокупная доходность (с учетом дивидендов) сократилась всего на 37 %.

Большинство наших фондов акций показали еще худший результат. Например, Ivest за тот же период потерял 55 % своей стоимости. В письме акционерам в отчете за 1974 г. я прямо отметил, что «стоимость чистых активов фонда уменьшилась на 44 % за финансовый год… Сравнивая это с падением индекса S&P 500 на 31 %, мы рассматриваем результативность нашего фонда как неудовлетворительную». (Один из директоров фонда был возмущен столь резкой оценкой вполне очевидного факта. Вскоре он вышел из состава совета директоров.) В те бурные времена мы открыли целый ряд других агрессивных фондов. В судный день они тоже упали сильнее, чем S&P 500: Explorer — на 52 %; Morgan Growth Fund — на 47 % и Trustees' Equity Fund — на 47 %. Этот последний фонд прекратил свое существование в 1978 г., а наш спекулятивный фонд Technivest, который был создан для того, чтобы воспользоваться «преимуществами технического анализа рынка» (я не шучу!), приказал долго жить еще раньше.

Даже наш лучший фонд Wellington Fund с его изначально высоким отношением собственного капитала к общей сумме активов и портфелем, полным «самых быстрорастущих американских компаний», потерял 26 % в 1973–1974 гг. Его показатели с момента слияния в 1966 г. практически были худшими в группе сбалансированных фондов. При среднем росте сбалансированных фондов на 23 % за десятилетие совокупная доходность Wellington за весь этот период (включая дивиденды) оказалась почти нулевой — всего 2 %! (В 1975 г. портфельный менеджер Кэбот ушел из Wellington в фонд Гарвардского университета.)

В постоянно ухудшающейся обстановке подобные результаты вбили клин в некогда доброжелательные партнерские отношения, привели к обострению личных противоречий и вылились в столкновение амбиций и стремление обеспечить себе место у руля. Стоит ли удивляться тому, что я и мои новые партнеры просто перессорились. Однако у них было больше голосов в совете директоров, и в результате они уволили меня из компании, которую я считал своей.

Я подвел наших акционеров и потерпел неудачу в собственной карьере — нет, не потому, что был уволен, а потому, что вскочил на эту спекулятивную карусель агрессивного инвестирования. Жизнь — штука справедливая. Я сделал большую ошибку — и заплатил большую цену[6]. Я был убит горем, карьера пошла прахом. Но я отказывался признать себя побежденным. Меня учили, что если закрывается дверь (а эта не просто закрылась, а захлопнулась с треском!), то где-то откроется окно. Я решил, что открою это окно сам, займусь делом и поменяю саму схему работы взаимных фондов — ту схему, которая и привела к неудачам финансовой индустрии в эпоху Go-Go. Я решил сделать индустрию взаимных фондов достойным местом для инвестирования.

Но как этого добиться? Главный принцип — простота. Зачем взаимным фондам привлекать внешнюю компанию к управлению активами? И в те времена, и в нынешние — это ключевой принцип функционирования нашей системы. Разве, достигнув критической массы активов, фонды не могут управлять ими сами и экономить при этом немалые деньги? Почему бы не создать структуру, в которой взаимные фонды будут по-настоящему взаимными? Ими можно управлять не в интересах внешнего консультанта, цель которого — максимальная прибыль владельцев своей компании, а в интересах своих акционеров/владельцев, с минимальными затратами. Управление не должно строиться на основе маркетинга продуктов. Фонды должны концентрироваться не на горячих секторах рынка, а на рынке в целом. Ключевая философия должна исключать краткосрочные спекуляции и провозглашать мудрость долгосрочного инвестирования. На таких принципах 24 сентября 1974 г., выкристаллизовавшихся из водоворота эпохи Go-Go, «классных пятидесяти» и хаоса последовавшего биржевого краха, и была создана компания Vanguard Group.

Часть третья: еще один пузырь

Один из самых занятных рассказов «Суперденег» — история одной ежегодной конференции по инвестированию в Нью-Йорке, на которую собрались полторы тысячи банковских специалистов и менеджеров взаимных фондов (если не ошибаюсь, та конференция 1970 г. была организована журналом Institutional Investor). Председательствовал на ней Джерри Гудмен, а основной идеей, по его словам, было «психологическое очищение после самого тяжелого года “Большого медведя”, возможность для бывших победителей встать и покаяться в своих грехах». Для души такое занятие, может, и было бы полезным, но исповедываться никто не спешил. Однако не слишком деликатный Дэвид Бэбсон напомнил собравшимся об их грехах. Он назвал фондовый рынок того времени «национальной игрой в кости». Его инвестиционная философия базировалась на упорном труде и здравом смысле — «на ценностях, которые рано или поздно возобладают».

Бэбсон в красках расписал, как профессиональные инвесторы «втягивались в спекуляции», он зачитал список — одно название за другим — некогда знаменитых акций, которые рухнули со своих высот (с 80 до 7, с 68 до 4, с 46 до 2, с 68 до 3 и так далее). Он даже намекнул, что кое-кому из присутствовавших стоило бы подыскать себе другую профессию. Несмотря на призывы Гудмена («Дэвид, это уже переходит все границы!»), Бэбсон продолжал говорить о «новой породе инвестиционных менеджеров, которые покупали и прокручивали наихудшие из всех новых эмиссий и прочий мусор, об андеррайтерах, делавших состояния на выпуске этого мусора… о финансовой прессе, которая представляла публике кучку новичков как новоявленных гениев инвестирования, а они совершенно безответственно управляли чужими деньгами». В заключение Бэбсон заявил, что «за всю историю финансов США не было другого такого периода жульничества и обмана, как 1967–1969 гг. Эти годы нанесли целому поколению людей не меньший урон, чем 1929 г., и еще очень нескоро мы увидим нечто подобное».

Нетрудно представить, что заявления мистера Бэбсона нашли не самый теплый отклик у собравшихся инвестиционных менеджеров. Однако, несмотря на то что ему не удалось разглядеть надвигавшуюся вторую половину пузыря (эпоху «классных пятидесяти»), он все-таки был прав. Если с 1929 г. рынок прошел дистанцию до начала эпохи Go-Go за 35 лет, то и сейчас понадобилось 33 года, чтобы возник новый мыльный пузырь. И опять новое поколение совершенно забыло уроки своих предшественников.

Некоторые причины появления очередного пузыря были теми же. (Возможно, они вообще не меняются.) Дэвид Бэбсон их перечислил: «Бухгалтеры, подыгрывавшие заинтересованным в росте цен на акции руководителям компаний, которые относили к прибылям то, что прибылью не являлось. “Современные” финансовые директора, которые смотрели на пенсионные фонды своих компаний как на новые центры прибыли… менеджеры взаимных фондов, стремившиеся стать миллионерами в одночасье и прибегавшие ко всем мыслимым и немыслимым трюкам, чтобы показать результативность на бумаге… аналитики по ценным бумагам, забывшие о профессиональной этике и превратившиеся в сказочников, что позволило целой армии мошенников захватить их некогда почтенные организации».

Слова Чарльза Эллиса (1968 г.) о том, что «портфельные менеджеры покупают акции, а не “инвестируют” в компании», тоже справедливы. (С определенной поправкой, ясное дело. Менеджеры уже не просто покупали акции — они торговали ими, причем с беспрецедентной яростью.)

Если вам стало казаться, что чем больше что-то меняется, тем неизменнее оно становится, значит вы поняли, о чем я говорю. С другой стороны, у каждого пузыря свои особенности, и пузырь конца 1990-х гг. добавил целую череду новых элементов к вековечному уравнению. В определенной мере бычья философия, лежавшая в основе этого пузыря (как ее представил журнал WIRED), была обусловлена радужными представлениями о действительности: «триумф США, конец крупных войн, наступление новой технологии, колоссальный рост производительности, реальная глобализация рынков, корпоративное реструктурирование — вот закономерные результаты… развития открытого общества в интегрированном мире». Были и другие причины: радостное возбуждение по поводу нового тысячелетия, наступающего в 2001 г. (хотя большинство отметило его приход 1 января 2000 г.), «информационный век», технологическая революция, «новая экономика». Вместе взятые, эти факторы, казалось, открывают невероятные возможности. Вот инвесторы и утратили в очередной раз чувство реальности.

Да и чему удивляться? В конце концов, еще во II веке до нашей эры римский оратор Катон предупреждал:

Должно быть, в человеке от природы огромные запасы глупости, иначе люди не попадали бы в тысячный раз в один и тот же капкан и, несмотря на опыт прошлых неудач, не возвращались бы к тем первопричинам, которые к этим неудачам и приводили.

После моего печального опыта с первым пузырем я не особо нуждался в катоновском напоминании. В конце марта 2000 г. всего за несколько дней до того, как фондовый рынок достиг своего пика, я готовился к выступлению на конференции в Бостоне, где собирался предупредить институциональных инвесторов о том, что мы, возможно, опять «попали в одну из ловушек, создаваемых нашей собственной безграничной глупостью… Профессиональные инвесторы, игнорирующие явные и тревожные признаки рыночного безумия, или, если угодно, мыльного пузыря, перестают выполнять свои обязанности доверенного лица и безответственно подходят к активам своих клиентов».

«Но что такое ответственный подход? — спрашивал я. — Это признание того, что при всех наших прогнозах и допущениях (а мы склонны верить им)… доходность фондового рынка абсолютно непредсказуема в краткосрочной перспективе и, если только у нас нет абсолютно надежной информации о том, каким мир станет через 25 лет, может оказаться еще менее предсказуемой в долгосрочной перспективе. Проблема в том, что наши ожидания в отношении будущего нередко не имеют ничего общего с реальным будущим. Никакой “новой парадигмы” не существует. Надежда, алчность и страх — вот вечная парадигма рынка».

В своей речи я также отмечал, что «по всем традиционным меркам акции в прошлом были не более рискованными, чем в нынешние времена», и подчеркивал, что самыми верными сигналами опасности всегда были падение дивидендной доходности ниже 3 %, коэффициент «цена/прибыль» выше 20 и совокупная рыночная стоимость американских акций на уровне 80 % от нашего ВВП.

«Ныне же, — продолжал я, — дивидендная доходность упала до 1 % процента… акции торгуются в 32 раза выше прибыли предыдущего года… а рыночная стоимость акций составляет почти 200 % ВВП. (И это не предел!) Совершенно очевидно, как и в прошлом, на нынешнем великом бычьем рынке слово “риск” забыто всеми участниками».

Опасное сходство эпохи Go-Go и нынешнего хайтековского рынка также привлекло мое внимание. Во время выступления я представил таблицу (см. ниже), демонстрировавшую поразительную взаимосвязь огромной доходности агрессивных фондов каждой из рассматриваемых эпох и притока капитала в них, когда инвесторы, как всегда с опозданием, бросились наверстывать упущенное.

Мой вывод был следующим:

Итак, расставим точки над «и». Вы можете зачислить меня в когорту тех, кого сильно беспокоит высокая вероятность болезненного падения фондового рынка, — это падение вполне могло начаться еще в тот момент, когда 10 дней назад я готовил свое выступление. В этой когорте — Милтон Фридман и Роберт Шиллер (автор недавно изданной книги «Иррациональный оптимизм»), Джон Кэссиди из журнала The New Yorker и Стивен Лейтхольд, Джереми Грантам, Джереми Сигел и Джулиан Робертсон (буквально на днях признавший свое поражение), Гэри Бринсон (чьи убеждения стоили ему работы) и Алан Гринспен (который свою работу пока еще не потерял). В десятилетней ретроспективе сегодняшний рынок мог бы стать еще одной главой «Наиболее распространенных заблуждений и безумств толпы».

Как оказалось, это падение и в самом деле началось 10 марта 2000 г., как раз в тот момент, когда я работал над своим выступлением. (Мне в определенной мере повезло: мы часто знаем, что случится с фондовым рынком, но никому не известно, когда.) Но что с теми тремя вопросительными знаками, относящимися к будущей доходности, которые я поставил в правом нижнем углу таблицы? И здесь сходство с предыдущим мыльным пузырем оказалось поразительным. В то время как S&P 500 в 2000–2005 гг. снизился всего на 7 %, совокупная доходность крупных хайтековских взаимных фондов в среднем упала на 58 %. «История, может, и не повторяется, — мудро заметил Марк Твен, — но события ее рифмуются неплохо».

Итак, дорогой читатель, учись на этой чудесной истории, к чтению которой ты приступаешь. Наслаждайся остросюжетным повествованием о дикой и безумной эпохе, которая, как предупреждал нас еще Катон, повторяется снова, и снова, и снова. Пользуйся уроками прошлого, которые «Адам Смит» так ярко раскрывает на страницах «Суперденег». Учись и на моих личных и профессиональных неудачах — это менее болезненно, чем учиться на них так, как учился я. (При этом я не хочу сказать, что, после длительной и закаляющей характер борьбы, результат ее не был великолепен!) Но для начала проникнись идеалистической целью, сформулированной Джоном Мейнардом Кейнсом еще 70 лет назад (эту формулу ты еще встретишь в книге):

Вполне возможно, что личная цель большинства нынешних инвесторов… это участие в интеллектуальном состязании за правильность предвидения рыночной стоимости на несколько месяцев вперед… Однако социальной целью инвестирования должна быть победа над темными силами времени и невежества, которые скрывают от нас наше будущее.

Джон Богл,

Вэлли-Фордж, Пенсильвания

11 января 2006 г.

Предисловие к изданию 2006 г Кто такой Уоррен Баффетт и что такое суперденьги

На конверте, полученном в 1970 г., стоял обратный адрес: La Champouse, 42 Avenue de Marseille, Aix-en-Provence. На юге Франции тогда жил со своей подругой Бенджамин Грэхем. Удалившись от дел, он занялся переводом греческих и римских классиков. Это вообще было его любимым времяпрепровождением. Эпиграф к «Анализу ценных бумаг» (Security Analysis), ужасающего размера библии каждого финансового аналитика, был взят Грэхемом из Горация: «Восстанут многие из павших, и многие, что ныне на коне, падут».

Мы не были знакомы лично, но я упоминал о нем в книге «Игра на деньги». Грэхем, писал я, «это старейшина нашей профессии, если, конечно, анализ ценных бумаг можно назвать профессией. Причина, по которой бесспорным старейшиной считается именно Грэхем, проста: до него такой профессии не было вообще, а после него все стали говорить об этом занятии именно так».

Грэхему понравилось то, что его назвали «старейшиной». В моей книге он исправил ошибки в одной греческой фразе, на которые никто другой не обратил внимания, и сделал еще пару замечаний. Он сказал, что хотел бы кое-что обсудить со мной, когда будет в Нью-Йорке.

Вскоре он и в самом деле появился в Нью-Йорке: потолковать со своим издателем насчет новых переводов Эсхила, а также повидать внучат. Я поинтересовался, что он думает о нынешнем рынке. «Hoc etiam transibit, — произнес он. — И это тоже пройдет».

Грэхем сказал, что хотел бы привлечь меня к работе над новым изданием «Разумного инвестора» (The Intelligent Investor), а точнее, популярной версии этого учебника.

— Есть только два человека, к которым я обратился бы, — сказал он. — Один это вы, а второй — Уоррен Баффетт.

— А кто такой Уоррен Баффетт? — спросил я. Вполне естественный вопрос. В 1970 г. об Уоррене Баффетте не знал никто за пределами Омахи, штат Небраска, и узкого круга друзей Бена Грэхема.

Ныне Уоррен настолько знаменит, что, когда газеты пишут о нем, то не добавляют никаких поясняющих эпитетов и прочего, а если все-таки хотят прицепить какое-нибудь определение, то пишут просто: «инвестор». На полках библиотек стоят пухлые тома его биографий. И он действительно «инвестор» — один из величайших в истории. Инвестиции сделали его вторым в стране по богатству после Билла Гейтса.

Уже тогда, в 1970 г., за плечами Уоррена были выдающиеся достижения в сфере инвестиций, которых он добился без всяких новомодных штучек. В 1956 г. он организовал инвестиционное товарищество, в которое его родственники и друзья вложили $105 000. В 1969 г., когда товарищество было ликвидировано, на его счете находилось $105 млн, а кумулятивная доходность составляла 31 %. Вознаграждение, которое причиталось Уоррену за финансовые результаты, сделало его миллионером, теперь он стоил порядка $25 млн. Он пошел на ликвидацию товарищества по очень простой причине: по его словам, фондовый рынок стал ему совершенно непонятен.

Я был не самым подходящим автором для нового издания «Разумного инвестора». В те годы с подачи Фила Фишера я был ярым сторонником Сэма Стедмана (правда, не по части взаимных фондов). Инвестиционная философия Стедмана, которую можно было широко определить как «философию роста», гласила, что нужно найти парочку быстро растущих компаний с достаточно устойчивым темпом роста. Такие компании должны иметь конкурентное преимущество либо из-за полученных патентов, либо из-за неуязвимой рыночной позиции. Они должны три года кряду показывать прибыль, а покупать их нужно по цене, меньшей, чем их темп роста, потому что цена их кажется высокой по сравнению со всеми прочими, да и дивидендов они пока не платят.

Машиной, сделавшей нас приверженцами инвестирования в растущие акции, стал Xerox 914. Это был первый аппарат, делавший копии на обычной бумаге, и я помню, как писал о том, что в один прекрасный день слово «ксерокс» будет вовсю использоваться как глагол. В те времена это могло показаться фантастикой. Компания Xerox была «десятикратником»[7], а когда у тебя в руках десятикратник, все остальное кажется посредственным. Толпа, игравшая с Xerox, даже вывела эту игру за пределы страны: в Великобритании это была Rank Xerox, а в Японии — Fuji Xerox.

Тогда мы все ходили в Dunhill на 57-й улице, а костюмы заказывали с четырьмя декоративными пуговицами на шлицах, причем для каждой из них прометывалась настоящая петля. Бен Грэхем не слишком интересовал нас. Так, милый старичок, однако он писал в 1949 г., что не стал бы покупать IBM, потому что ее цена «выходит за маржу безопасности, которую мы считаем абсолютным критерием надежной инвестиции».

По настоянию Грэхема я несколько раз переговорил с Уорреном по телефону, а потом полетел в Омаху, чтобы встретиться с ним лично, хотя и продолжал считать, что для этой работы не гожусь. На ужин мы заказали стейк, а на следующий день славно позавтракали беконом, яйцами и жареной картошкой. Спелись мы просто великолепно. Уоррен был — да таким он и остался — весел и забавен. У него поразительный дар метафоры. К тому же, как теперь знает каждый, он невероятно умен.

Уоррен был совсем не похож на толпу поклонников Xerox. Нет, он, конечно, носил костюм и галстук, но рукава были коротковаты, что указывало на его полное безразличие к портняжному искусству. (Ныне, как финансовое лицо страны, он одет безукоризненно, однако чувствуется, что не это его интересует.) Классическому представителю почитателей Xerox тогдашний мистер Баффетт казался человеком, который только что свалился с прицепа с турнепсом.

Я был и в его доме на Фарнэм-стрит, который он купил за $31 500 в 1958 г. Далекий от изящества, но вполне удобный. Позднее Баффетт пристроил к нему корт для ракетбола.

Мне хотелось понять, как ему удается управлять делами из Омахи? В Нью-Йорке портфельные менеджеры обмениваются информацией за завтраком, ланчем, обедом и ужином.

— Омаха позволяет смотреть на вещи со стороны, — сказал Уоррен.

Он показал мне буклет одной фирмы с Уолл-стрит, где было написано: «За ценными бумагами необходимо следить каждую минуту».

— Вот так! — сказал Уоррен. — После этого начинаешь испытывать стыд, если выбегаешь на пару минут за бутылочкой пепси.

Мне не удалось заинтересовать Уоррена поисками новой Xerox. Наша толпа охотников за растущими акциями шныряла повсюду, толкуя с покупателями, продавцами, конкурентами, как учил Фил Фишер. Это, однако, не означало, что Уоррен не занимался исследованиями рынка на свой манер.

Он, например, заметил, что облигации Indiana Turnpike[8] продавались где-то под 70, а практически идентичные облигации Illinois Turnpike — в районе 90. По слухам, циркулировавшим среди приверженцев облигаций, в Индиане не хватало средств на текущий ремонт дороги.

Уоррен сел за руль и проехал по трассе от начала и до конца. Потом он отправился в Индианаполис, где пролистал отчеты департамента транспорта штата. Удостоверившись, что трасса не требовала серьезного ремонта, он купил облигации. Они довольно быстро догнали облигации Illinois Turnpike, Неплохо, хотя это и не Xerox.

Уоррен продемонстрировал мне свои принципы, написанные на желтой линованной странице из блокнота и взятые в рамочку.

а. Мы выбираем объекты инвестирования на основе их стоимости, а не популярности.

b. Наши инвестиции нацелены на минимизацию риска постоянной потери капитала (не кратковременных убытков от падения цен).

c. Все мои средства, а также средства моей жены и детей вложены в наше инвестиционное товарищество.

Поскольку Уоррен уже ликвидировал товарищество, я не мог купить его долю. Теперь деньги товарищества были вложены в акции старой компании из Новой Англии, Berkshire Hathaway, которые торговались на так называемых «розовых листках», т. е. на внебиржевом рынке. Я полюбопытствовал, что это за Berkshire. Ничего особенного, обычная еле сводящая концы с концами текстильная компания из Новой Англии.

«Конечно, в условиях перегретого рынка Berkshire вряд ли будет столь же доходной, как Xerox, — писал Уоррен своим инвесторам, — но это очень надежная компания. Мы не инвестируем в бизнес, где все решают технологии, которые выше моего понимания». Привлекательность Berkshire была в том, что она имела $18 чистого оборотного капитала на акцию, а инвесторы Баффетта заплатили всего $13.

Я не стал покупать Berkshire Hathaway. Перед отъездом я признался, что не хочу работать над книгой Бена Грэхема. Уоррен, как оказалось, тоже не испытывает энтузиазма. Вместе мы написали Бену письмо, в котором уверяли его, что книга совершенно не требует переработки.

Эту небольшую историю о Бене и Уоррене вы найдете на страницах моей книги. Когда она впервые вышла в свет, издательство Random House устроило вечеринку. На ней появился и Уоррен, который развлекался от души. Мы сфотографировались на память. На снимке у меня неприлично длинные волосы, а прическа Уоррена… скажем так, нормальная. Для американской глубинки. Мы до сих пор поддерживаем отношения.

— Кто такой этот Уоррен Баффетт? — спрашивали в The Washington Post Company, когда Уоррен купил долю в их компании, и заказали полсотни экземпляров «Суперденег».

Я забрасывал идею насчет Washington Post моим друзьям с Уолл-стрит. Они в упор ее не видели.

— Газеты в больших городах прекратили существование, — заявили они. — Грузовики с газетами не могут продраться через все эти пробки. А проблемы с рабочей силой? Да и вообще, люди теперь смотрят новости по телевизору.

В любом случае, это не новая Xerox.

В 1976 г. корпорация Руперта Мердока затеяла недружественное поглощение The New York Magazine Company. Я был одним из основателей этой компании, купив в свое время ее акции по 5 центов. В течение восьми лет мы выстраивали уникальную организацию. В нашу группу изданий входил не только New York Magazine, но и Village Voice, а также калифорнийский журнал New West. А теперь Мердок купил 50,1 % акций.

Я позвонил Уоррену и начал плакаться.

— Хочешь ее вернуть? — спросил он.

Я навострил уши. Он прислал мне годовой отчет мердоковской News Corp. Отчет был напичкан британской и австралийской бухгалтерской терминологией. Я не понимал ее.

— Рыночная капитализация News Corp всего-то $50 млн, — сказал Уоррен. — За $27 млн ты можешь получить две крупных газеты в Австралии, 73 еженедельных газеты в Великобритании, две телевизионных станции, 20 % авиакомпании Ansett Airlines и попутно вернуть себе любимый журнал.

— И как же мы это сделаем? — спросил я.

— Кто это «мы», кемосабе? — переспросил Уоррен, воспользовавшись словцом из старых радиопостановок «Одинокого рейнджера». — Ты хочешь вернуть свой журнал. А я говорю тебе, как это сделать.

— Да, но Мердок контролирует News Corp, — сказал я.

— Ты невнимательно читаешь, — заметил Уоррен. — Посмотри-ка на примечание под номером 14. У компании Clarendon 40 %. Остальное принадлежит австралийским организациям. Что такое Clarendon? Это Мердок и его четыре сестры. А нужна-то одна сестра, плюс акции в обращении и годик в Австралии… Кстати, угадай, кто из нас проведет этот годик в Австралии?

Ни в какую Австралию я не поехал и журнал тоже не вернул. А надо бы мне было купить эту News Corp. Мердок продал наши журналы во много раз дороже того, что он потратил на свой рейдерский захват.

Когда мы запускали наше еженедельное телешоу «Адам Смит», мы начали с Омахи. Это было первое появление Уоррена на ТВ, которое очень долго оставалось единственным. Уоррен сразу пустился в свои бейсбольные аналогии.

— Когда я смотрю на менеджеров моих компаний, я ощущаю себя Миллером Хаггинзом с его составом Yankees 1927 г. (То была настоящая Yankees с Бейбом Рутом и Лу Геригом.)

Или такой вариант.

— На фондовом рынке ты навроде бэттера[9], а рынок — это питчер. И вот рынок бросает тебе мяч за мячом, но в этой игре пропущенные мячи не считаются. Рынок может делать сотню подач каждый день, но ты не обязан отбивать их до тех пор, пока не увидишь по-настоящему стоящую подачу.

— Так, выходит, можно и за полгода ни разу не замахнуться?

— Да хоть два года не замахивайся. В этом-то вся прелесть того, что Berkshire не торгуется на Уолл-стрит: ни один болван не орет из-за ограждения: «Да лупи же ты, мазила!»

Уоррен развивал эту тему и в последующих телеинтервью со мной.

— Ты как-то сказал: «Они могут закрыть Нью-Йоркскую биржу на два года, меня это не волнует». Но при этом все считают тебя инвестиционным гуру. Как это увязать?

— Закрыта биржа или нет — это никак не влияет на стоимость The Washington Post. Нью-Йоркская биржа не работает по выходным, но крапивница у меня от этого не появляется. Когда я смотрю на компанию, цена волнует меня в последнюю очередь. Ты же не спрашиваешь три раза в день, сколько стоит твой дом? За каждой акцией стоит бизнес. И спрашивать надо о стоимости этого бизнеса.

Однажды Уоррен прислал мне подшивку годовых отчетов National Mutual Life Assurance за тот период, когда президентом этой компании в Англии был лорд Кейнс. «Этот парень знал, как надо писать отчеты председателя», — отметил Уоррен на вложенной записке.

Его собственные послания акционерам Berkshire Hathaway стали еще знаменитее, чем отчеты Кейнса. Это настоящие учебные материалы. В них детально описывается не только деятельность компании, но и учетная политика с простой, четкой и понятной системой оценок.

На годовых собраниях акционеров Berkshire в Омахе присутствует более 10 000 человек, а сам Баффетт вместе с вице-президентом Чарли Мунгером часами отвечает на вопросы — любые вопросы. Это уникальный семинар, посещаемость которого каждый год ставит новые рекорды. Независимо от того, каким был истекший год для Berkshire, хорошим или не очень, когда вы уезжаете из Омахи, этого Вудстока капитализма, на душе у вас светло и хорошо.

Во время мыльного пузыря доткомов Баффетт, как всегда, сохранял спокойствие. Он сказал, что если бы читал курс по инвестированию, то обязательно задавал бы вопрос: «Как вы оцениваете доткомы?» И ставил бы неуд тем, кто начинал отвечать на него.

Уоррен ни на шаг не отступил от своего имиджа сердечного, простого парня и от своей сермяжной мудрости. Его интеллект могуч, но ему вполне bien dans sa peau — «удобно в собственной шкуре», которая позволяет ему быть мобильным и не пересматривать свои убеждения.

Одни корпоративные и институциональные идолы пали, другие попали под подозрение. «Компании роста», на которые прежде молились едва ли не все, ныне, как поговаривают, стали «сглаживать» свои прибыли. Известнейшая аудиторская фирма, чье имя было образцом незапятнанности, потеряла свою репутацию. Многие из бывших на коне пали, как и предсказывал Гораций.

Но Баффетт — по-прежнему Баффетт, все в том же доме в Фарнаме, все в том же офисе на Кьюит-Плаза, где я впервые встретился с ним, чтобы обсудить проект Бена Грэхема. Правительство рассчитывает на то, что Уоррен исправит все ошибки, совершенные со времен Соломона. Сейчас он ведет колонку в Washington Post, посвященную серьезным проблемам. Его недавнее послание акционерам полно негодования. «Для нас с Чарли, — пишет он, имея в виду своего вице-президента Чарльза Мунгера, — отвратительна ситуация, ставшая привычной в последние годы, когда акционеры терпят миллиардные убытки, а директора, промоутеры и прочие шишки — виновники этих катастроф — спокойно уходят в тень, сказочно разбогатев… Без всякого стыда эти “лидеры бизнеса” считают акционеров не партнерами, а простачками, которых грех не надуть».

Уоррен Баффетт имеет право на возмущение в эпоху Enron, Worldcom и Adelphi. Его комментарии находят благодарных слушателей. То же самое возмущение вы обнаружите и на страницах этой книги. Финансовый мир всегда притягивал фокусников — деньги в нем превращаются в цифры, а цифрами так легко манипулировать! Ричарда Уитни, президента Нью-Йоркской фондовой биржи во времена Великого краха, сфотографировали на ступеньках тюрьмы «Синг-Синг», ставшей его новым домом. Он был Мартой Стюарт своего времени, но сегодняшнее общество куда более склонно прощать и забывать. Ричард Уитни не стал ни ведущим ток-шоу, ни телезвездой. В этой книге, впервые опубликованной в 1972 г., есть и свой выдающийся персонаж по части справедливого возмущения: Дэвид Бэбсон, основатель фирмы, которая до сих пор носит его имя. Он был тем самым «Ангелом возмездия», которого я описал в главе «Неудачный сеанс коллективной психотерапии для полутора тысяч профессиональных инвесторов: Ангел возмездия в главной роли». Я был спонсором и ведущим того исторического сеанса, когда несдержанный в выражениях джентльмен из Новой Англии сказал представителям крупнейших банков и взаимных фондов (они известны и по сей день): «Кое-кому из вас следовало бы уйти из этого бизнеса». Затем он перечислил акции, которые упали с заоблачных высот до $1, а то и до нуля, и зачитал список смертных грехов по Дэвиду Бэбсону: жульничество с использованием конгломератов, бухгалтерский учет, показывающий прибыль там, где ею и не пахнет, превращение пенсионных фондов в своего рода кубышку, фабрикация результатов взаимных фондов на бумаге и так далее, и тому подобное. Ничто — абсолютно ничто! — не устарело с тех пор, спустя десятилетия. Представляю, как потешался бы Дэвид Бэбсон над хедж-фондами! Жаль, что этого человека больше нет с нами.

«Суперденьги» — в некотором роде продолжение «Игры на деньги». В обеих книгах используется техника, которую некогда называли «новой журналистикой»: повествование от первого лица, сценки с участием разного рода персонажей. Таков, например, Великий Уинфилд, который в «Игре на деньги» приходит на работу в джинсах и ковбойских сапогах и занимается поиском акций, взлетающих с $5 до $50. В «Суперденьгах» его вложения теряют 90 % из-за кредитного кризиса и падения акций в начале 1970-х гг. Но это его не трогает. Ему ведь принадлежит горный склон в Аспене, купленный на выигранные деньги, и, помимо прочего, он изучает историю искусств в Колумбийском университете. Кроме того, Уинфилд прикупил акции коммунальных предприятий.

— Великий Уинфилд и коммунальные предприятия?! — удивился я.

— Времена меняются, юноша, все меняется, — ответил он. — А когда они меняются, это нужно признавать.

Или еще фигура — Башковитый Сеймур, в этой книге предстающий без галстука и носков, человек, который еще в 2005 г. был героем публикаций в New York Times. Там он фигурировал в качестве истца в коллективном иске, и было трудно понять, не собирается ли он, как обиженный инвестор, отплатить той же монетой юридическим фирмам, предъявившим иск ему самому.

Как сказал Великий Уинфилд, все вокруг действительно меняется, но иногда, чем больше оно меняется, тем больше остается тем же самым. Да вот вам пример. В то время как готовится это издание «Суперденег», мы ведем очень дорогую и очень непопулярную войну, у нас огромный дефицит бюджета, страна расколота на фракции и все злы как черти. Plus ça change…[10] Ведь это же сценарий начала 1970-х: Вьетнам, и дефицит бюджета, и ощущение, что нас буквально за углом ждет очень серьезная неприятность. В финансовом мире вот-вот произойдут структурные изменения — точно так же, как произошли они во время выхода в свет первого издания книги. Тогда (в 1970-е) изменения смели три четверти фирм на Уолл-стрит. Мы не знаем, что произойдет в течение нынешнего десятилетия, но подземные толчки ощущаются вполне отчетливо.

За непринужденной манерой повествования и за смешными именами некоторых персонажей этих двух книг кроются вполне серьезные темы. Например, «Игра на деньги» говорила о том, что люди воспринимают финансовые проблемы как нечто рациональное, потому что игра оценивается количественными показателями — а цифры конкретны и определенны. Увы, говорила «Игра на деньги», эта истина весьма иллюзорна.

Любой внимательный наблюдатель заметит, что поведение — психология, иными словами, — во многом определяет результаты. И что люди ведут себя не так, как считают экономисты в своих допущениях: они вовсе не концентрируют усилия на достижении рациональных целей. «Игра на деньги» — и написано это было черным по белому — «это книга о видимости и реальности, о поисках индивидуальности, о тревогах и о деньгах». Вот вам еще несколько афоризмов из того же источника: «акция не знает, что вы ее владелец», «цены не имеют памяти» и «вчерашний день не имеет никакого отношения к завтрашнему». Основатель Fidelity мистер Джонсон проверил правильность тезиса о том, что «толпа мужчин ведет себя как отдельно взятая женщина», а один психиатр сказал, что некоторые люди на самом деле хотят проиграть, а не выиграть. Кстати, тот же мистер Джонсон пророчески заметил, что «доминантная нота нашего времени — ирреальность». Тогда эта идея показалась настолько поразительной, что The Wall Street Journal посвятила книге целую страницу, озаглавив ее «Новая книга, считающая рынок иррациональным, стала хитом на Уолл-стрит».

Несколько десятилетий спустя Амос Тверски и Дэниел Канеман провели новаторские исследования в области поведенческой экономики, вскоре ставшей модной наукой. Что же они обнаружили? А то, что люди ведут себя иррационально. Они вовсе не стараются максимизировать свои шансы — они боятся потерь. Тверски и Канеман были не экономистами, а психологами. Их работа в сфере психологии поражает своей изобретательностью: они конструировали игры, головоломки и ситуации, которые позволяли раскрыть реальное поведение людей — именно реальное, а не постулируемое классиками экономических теорий. Они назвали свое детище «теорией перспективы», а результаты опубликовали в экономическом журнале Econometrica, а не в Psychological Review, поскольку Econometrica нередко публиковал статьи по теории принятия решений. Попади их работа в журнал по психологии, она никогда не возымела бы такого воздействия. Мы с коллегами внимательнейшим образом следили, как Тверски и Канеман подбирали ключики к фондовому рынку. Это позже делал и их последователь Ричард Талер (правда, без особого финансового успеха). Канеман получил Нобелевскую премию по экономике в 2002 г. (Тверски не дожил до этого момента несколько лет.)

Книга «Суперденьги» затрагивает и более серьезные идеи: ее темы варьируются от визита на новый утопающий в зелени завод General Motors до дискуссии о том, исчезает ли дух протестантской этики, этого двигателя западного прогресса. Суперденьги — это термин, который я изобрел для того, чтобы подчеркнуть разницу между зелеными банкнотами в вашем бумажнике и реальным богатством страны, т. е. прибылями, которые капитализируются, проходя через жернова рынка, и материализуются в акциях. Вы можете до седьмого пота трудиться над своими программами в Google, но размер вашего недельного чека может быть ничтожным по сравнению с вашими опционами на акции Google, стоимость которых зависит от мнения рынка об акциях. Обналичьте недельный чек — и у вас в кармане появятся деньги, исполните опционы — и вы станете обладателем суперденег. Так в нашей стране — да что там, во всем мире! — появляется разрыв между теми, у кого нет денег, теми, у кого есть деньги, и теми, у кого есть суперденьги. А ведь «Суперденьги» рассуждают еще и о том, как подсчитать в нашей экономической системе то, что подсчету не поддается. Спиленная пятисотлетняя секвойя появляется в нашем ВВП в качестве плюсика, места для минуса из-за того, что огромное дерево исчезло, там нет. И даже огромное количество суперденег не гарантирует гармоничного существования. Книга ставит вопрос: верит ли General Motors в Гармонию? Верит ли General Electric в Красоту и Истину? Да, подобные вопросы почти шутливы, они излагаются в беззаботном, небрежном, журналистском тоне, но эти вопросы требуют серьезного внимания, и нам стоит задать их себе сегодня.

Я хочу выразить признательность Крейгу Дриллу и Уоррену Баффетту за помощь в подготовке предисловия к новому изданию этой книги. — А.С.

© Adam Smith 2006

I. СУПЕРДЕНЬГИ

1 Метафизические сомнения, очень коротко

Еще менее десятилетия назад так думали буквально все.

Ситуация находится под контролем. Инфляция будет ползущей, а не галопирующей. Новая экономика станет тонко настраиваемой, производительность будет расти, войны будут случаться, но без нас — мы лишь посредники, понимающие, но жесткие. Проблемы будут обозначаться, но одно их обозначение — это уже половина решения, значит, нам можно сразу переходить к решениям. Риторика Кеннеди: давайте начнем, и пусть мир следует за нами; никаких переговоров из страха и никакого страха перед переговорами; пусть все обратятся к нам. Уверенные в себе, амбициозные, оптимистичные, даже наивные — в лучшей американской традиции. «Да здравствует Колумбия, счастливая земля!»

А потом то да се, одно да другое — и бравурные звуки марша стали понемногу стихать. Могут ли рациональные люди сделать ситуацию рациональной? Может статься, что и не могут. (Кстати, никто так и не поинтересовался определением «рационального».) Может быть, соколы уже не слышат сокольничих[11]. Они, соколы, кружат где-то там, наверху, да и слушают ли они вообще?

2 Ликвидность: мистера Неполнолотчика Роберта спрашивают, как он себя чувствует

Наш рынок капитала — такое же национальное достояние, как пшеничные поля Канзаса и Большой Каньон. Конечно, янки лишились монополии в сфере технологий и менеджмента, уступив Вольфсбургу, Милану и Тойота-Сити. Но ни в Токио, ни в Амстердаме, ни во Франкфурте, ни в Буэнос-Айресе нет такого огромного бездонного рынка капиталов, готового переварить любые инвестиционные средства мира. Именно поэтому все по-прежнему едут в Нью-Йорк и везут с собой деньги не только чтобы купить, но и заплатить комиссионные, дать чаевые и почистить ботинки. Все едут сюда потому, что огромный рынок капитала так ликвиден, так открыт и постоянен: сегодняшняя цена увязана со вчерашней, а покупать и продавать можно в любых объемах.

Но есть и весьма серьезные сомнения. У нас наблюдалось падение рынка, самое большое с 1929 г., случались и кризисы. Падение рынка всегда пугает Публику, и 1969–1970-е гг. не стали исключением. Как этой Публике быть?

По-моему, это кузина Гертруды Стайн (по словам самой мисс Стайн) сказала, что деньги есть всегда, меняются только карманы, в которых они лежат. Теперь это уже другие карманы — и это все, что можно сказать о деньгах. Что ж, возможно.

По всем меркам мы находимся в превосходном экономическом состоянии, приближаясь к Норме (за Норму принимается 4 июля 1955 г., правление Эйзенхауэра, мир, процветание и гармония). Публика спряталась в кусты от страха на годик-другой? Нет, она возвращается, брокеры уже сидят, как охотники в засаде, а где-то на горизонте слышны крики подлетающих гусей. Оставил ли Большой медведь глубокие шрамы? Добро пожаловать в клуб: судья Холмс сказал, что человек должен быть частью событий и страстей своего времени.

Всего лишь два года назад можно было выстрелить из пушки в каком-нибудь манхэттенском ресторане вроде Oscar’s и ни в кого не попасть, потому что цена «биф-а-ля-Веллингтон» летела вверх, а многие обитатели финансового мира переключились на консервированного тунца. Сейчас же снова вверх летят пробки от шампанского — чудесно, жизнь движется циклами.

То, что случилось с финансовым сообществом, имеет отношение к значительно более широким слоям общества, потому что ребята из мира финансов заправляют большей частью ликвидного богатства этой страны. Состояние финансового сообщества влияет на наши накопления и вклады, на активы университетских и благотворительных фондов, на расходы правительства и, кстати, на то, будут ли наготове пенсионные деньги, когда вы соберетесь на заслуженный отдых.

В свою очередь, меняющееся отношение к работе, игре, людям и образу жизни неизбежно влияет на финансовое сообщество и на то, чем оно заправляет.

Какое-то время назад существовали метафизические и вполне конкретные сомнения. Метафизические сомнения, пожалуй, были общими для всей страны, и касались они способности рациональных людей сделать развитие событий рациональным. Возможно, соколы просто не слышали сокольничих.

Впрочем, пока не ясно, находятся ли соколы в пределах слышимости. Конкретные сомнения на более приземленном уровне касались ликвидности. Само это слово может означать разные вещи, но в данном контексте речь идет о способности продавцов продавать и покупателей покупать. У нас тот самый рынок капиталов, который сводит людей отовсюду.

Но ликвидность, похоже, исчезает. Публика начинает выводить свои средства из взаимных фондов, а знак «минус» становится все жирнее и жирнее на тридцатой строке распечатки отчета ФРС, который озаглавлен: «Движение денежных средств, отчет о накоплениях и инвестициях по секторам: домохозяйства, личные трасты, некоммерческие организации». Уильям Макчесни Мартин-младший расстроен. Мистер Мартин — бывший президент Нью-Йоркской фондовой биржи и бывший председатель совета управляющих ФРС — в мире финансов это эквивалент де Голля во Франции (т. е. человек, который был на своем месте в тяжелые времена, и единственный человек, на которого согласятся все, когда времена снова станут совсем нелегкими). «Меня очень беспокоит ликвидность фондового рынка, — сказал мистер Мартин, — я обсуждал этот вопрос с главами компаний, и они до смерти напуганы». (Когда его спросили о причине бегства индивидуальных инвесторов, мистер Мартин сказал, что видит ее в недостаточной честности рынка. Когда же его спросили, что эти инвесторы делают со своими деньгами, мистер Мартин сказал, что некоторые из тех, с кем он разговаривал, играют в лотерею. Увы, в отчете ФРС нет строки «Денежные средства на лотерею».) На рынке стали доминировать институты: взаимные фонды, страховые компании, пенсионные фонды и так далее — и это считается одной из причин проблемы с ликвидностью. The Wall Street Journal привела высказывание Эдгара Банса, управляющего портфелем акций Prudential объемом в $3,5 млрд: «Если все только и делают, что покупают, то кто тогда продает?»

Есть и такие, кто, говоря о ликвидности, готов забыть о существовании 31 млн акционеров. Ликвидность — это не только беспроблемная работа рынка, это и его глубина. Такая точка зрения появилась из-за того, что мы знаем только о панических действиях институтов, которые неожиданно сбрасывают тысячи акций, вызывая падение цен на 10–20 пунктов. И никто никогда не говорит о спокойных, упорядоченных, повседневных действиях. Так или иначе, считается, что Публика действует от силы через полудюжину брокерских фирм, а следовательно, рекомендации любой из них покупать или продавать могут привести в движение целую армию индивидуальных инвесторов, суммарное влияние которой ничуть не меньше, чем у институтов.

Чтобы лучше понять, что же все-таки происходит, я отправился пообедать с моим другом Неполнолотчиком Робертом. Микровзгляд на макросцену, как выразились бы многоученые экономисты. Неполнолотчик, как вы, наверное, помните, — это человек, покупающий и продающий акции в количествах менее сотни, т. е. меньше полного лота. По некоторым теориям заработать деньги очень просто: нужно смотреть, что делают неполнолотчики, и поступать наоборот. Есть даже специальные фирмочки, отслеживающие их действия. Я спросил Роберта, как он прожил последние пару лет.

— Не сказать, чтобы очень хорошо, — ответил он. — Но лучше, чем мои приятели. Конечно, надо же понимать, что мы не какие-то там милые старушки. Мы же не просто покупаем акции Telephone, чтобы положить их под матрац. И правильно делаем, потому что Telephone съехала с 70 до 40. А на старой матушке Bell за последние шесть лет можно было вообще потерять половину вложенных денег — да еще и никакого тебе развлечения взамен. Но мы с приятелями, по правде говоря, готовы спекулировать.

Я спросил Роберта, как прошли эти последние годы для его приятелей.

— Ужасно, — ответил он. — Этот рынок хоть мою жизнь не изменил. Но возьми для примера жену моего дантиста. В начале 1960-х она страшно заинтересовалась фондовым рынком, изучала его вдоль и поперек, крутилась и вертелась — и я тебе скажу, гребла как из испорченного игрального автомата, джекпот за джекпотом. Наварила, наверное, пару сотен тысяч — это как минимум. Я думаю, даже 1968-й для нее прошел неплохо, но дальше… Она не сумела остаться в стороне.

— И снова все потеряла?

— Она потеряла почти все, впала в глубочайшую депрессию и сейчас ходит на коллективную психотерапию. Участники этих сеансов говорят, что она ассоциирует себя с пакетом акций, и когда он растаял, растаяла и она, как Злая ведьма Запада из «Волшебника страны Оз». Или это была Ведьма Севера? Ну та, что исчезла прямо под шляпой. Был еще один приятель, тоже заработал кучу денег. Ему было 50 с небольшим, и он уже собрался на отдых. Работу он ненавидел и был одной ногой на пенсии, но, потеряв кучу денег, по-прежнему работает и держится подальше от биржи.

— Но твою жизнь это не изменило?

— Нет. Да я никогда много не зарабатывал. Скажу честно: случались и потери, такие, что ничего себе. Мои Brian Lloyd слетели с шести до одного.

— Но играешь ты все-таки активно?

— Не так активно, как раньше. Был период, когда я не делал почти никаких движений. У подруги моей сестры был счет в одной фирме, а у фирмы начались проблемы, и эта подруга все никак не могла получить свои акции, а тут еще в газетах каждый день писали о том, как лопаются все эти брокерские конторы, — и я испугался. Каждый день какая-нибудь фирма закрывается! В общем, я попросил свои бумаги.

— Какие бумаги?

— Ну, бумаги, на которых акции напечатаны.

— А, сертификаты.

— Ну да. Я, понятно, не хотел объяснять своему брокеру причины, делал-то я это от страха, что и тот возьмет да и лопнет. Или что у него вообще не окажется этих акций. Или что он где-нибудь напортачил. Ну я и сказал, что просто пишу завещание. А мой адвокат велел мне иметь акции при себе и все такое прочее, чтобы завещание было по всей форме. Мой брокер на эту историю купился с потрохами. В общем, не сразу, но все-таки он эти акции мне прислал.

— И что дальше?

— Ну, сначала я сунул их в ящик стола в гостиной, где мы держим неоплаченные счета. Потом кто-то пролил кофе на стол, и часть его попала в ящик. Я уж и не знаю, как оно все случилось. На сами акции кофе не попал, залило кое-какие счета, но акции надо было убирать. Ну, акции, даже заляпанные кофе, наверное, все равно действительны, но если я, допустим, надумаю их продать? Ну, знаешь, как некоторые магазины отказываются брать надорванные банкноты? И что, если я буду продавать эти акции, а покупатель скажет: «Эй, минуточку, на вот этой кофейное пятно!» Так что я переложил эти бумаги в тумбочку.

— В спальне?

— Да, прямо под носками спрятал. Но каждый раз, доставая носки, я видел эти несчастные полудохлые акции — и у меня аж кишки сводило от обиды. К тому же, когда я продавал какие-то акции, мне приходилось доставать их из тумбочки и отправлять по почте, целая тягомотина, а когда покупал, им приходилось слать мне все это по почте, а почту у нас доставляют паршиво, начинаешь дергаться, как бы не потеряли. В конце концов мне вся эта почтовая переписка осточертела, к тому же и о проблемах вроде перестали писать, так что я почтой отправил эти чертовы акции своему брокеру. Сказал, что завещание составили как надо, адвокат все, что надо, заверил — ну, он и на эту историю купился с потрохами.

— И ты не продавал, когда рынок катился вниз?

— Нет. Мои бумаги летели вниз слишком быстро, а потом я не хотел реализовывать убыток. Вообще-то, когда рынок поехал вниз, я хотел сыграть на понижение. Мне хотелось разок прокатиться в том же направлении, что и рынок. Но мой брокер не позволил. А потом, когда все действительно понеслось вниз, у меня возникло странное чувство. Мне хотелось, чтобы все рухнуло. В смысле — по-настоящему, тотально рухнуло.

— Чтобы покупать на дне, как в 1932 г.?

— Ну, это если бы у меня были хоть какие-то деньги, но вообще-то я думал не об этом. Я просто подумал, что если все действительно полетит в тартарары, если рынок действительно накроется, то нашему правительству придет конец, и у нас наступит социализм или что-нибудь в этом роде. Я подумал: да к чертовой матери все это, пусть будет социализм.

— Ты до сих пор так думаешь?

— Да нет. Я как следует наорал на своего брокера и выгнал эту дурь из головы. Самое поганое во всем этом — когда больше не видишь свои акции в газете. Я всегда любил следить за своими акциями в газете, а когда их нет, душа просто болит. Я просматривал и страничку с неполными лотами. Неполнолотчики продавали — до самого конца. Это одна из причин, по которым я не хотел продавать. Не хотел быть неполнолотчиком, вот что.

Меня интересовала ликвидность, поэтому я рассказал Роберту, что, по мнению специалистов на бирже да и в других местах, ликвидность и упорядоченный рынок исчезают. Структура рынка меняется, а может быть, акции стали более волатильными. Роберт, например, мог купить за 20, а через четверть часа цена падала до 16 из-за того, что появился институциональный продавец. Но его это не особенно волновало.

— С 20 до 16, парой пунктов выше, парой ниже — да к черту все это, оно же может и наоборот пойти. Может, я куплю за 20, а эта зараза подскочит до 24! Нечего дрожать из-за пары пунктов. Я люблю, когда цена движется так, что это сразу видно.

Потом я сказал ему, что есть сомнения и в аудиторах, и в реальном размере прибылей. Некоторые считают, что индивидуальный инвестор не в состоянии в этом разобраться. А что он, Роберт, думает на этот счет?

— Я, конечно, поглядываю на прибыли, но меня больше волнует математика всей этой штуковины.

— Математика?!

— Да, как один раз мой брокер сказал: «Думаю, в этой вот силенок на десяток пунктов будет». И я специально за ней следил, наберет она эти 10 пунктов или нет. Черт, да мне просто нужно немного удачи. Если у меня есть акции по 30, и они дошли до 40, а потом упали до девяти — значит, у меня был шанс. Я же мог их продать по 40! Значит, это моя вина. Мне бы капельку везения, пунктов на 10.

— А у тебя бывали такие акции?

— Мои Hy-Grade Foods прошли с 30 до 80, а потом до девяти. Но я не спешил. В конце концов, они доросли до 30, и я вышел с прибылью в пару сотен долларов.

Продолжая расспрашивать Роберта, я сказал, что еще одна проблема в том, что институциональные инвесторы получают информацию раньше, чем индивидуальные.

— Ну да, кто ж этого не знает, у этих фондов и компьютеры, и специалисты, и всякое такое. Но я думаю, стратегия для маленького игрока такая: прыгай на борт, как только заметишь, что большие ребята начали двигать рынок. Мой брокер знает кое-кого из них, так что нам тоже перепадает информация изнутри. Раз перепало и мне. Акции игорных домов на Багамах. Они скатились с 20 до восьми, поскольку тогда все думали, что у багамского правительства будут какие-то проблемы. Потом я услышал, как ребята на работе говорили, что вроде было сообщение, будто бы с казино все в порядке. Ну, я и купил немного.

— И?

— Акции сползли до семи, а сейчас продаются по четыре. По отношению к прибылям это очень дешево. Тебе стоит купить маленько для себя.

Я спросил Роберта, как он настроен вообще — в целом.

— Когда рынок пошел вниз, я спросил брокера, в чем дело. Он сказал: «Из-за Никсона. Рынок не доверяет Никсону». Потом все пошло вверх, и я спросил его, дескать, что, рынок теперь Никсону доверяет? Он сказал, что теперь дело не в Никсоне, просто все покупают — и фонды, и иностранцы. Я не понимаю, как так может быть, что когда вниз, то это Никсон, а когда вверх, то Никсон вроде и ни при чем, но мой брокер умный мужик, поумнее остальных, так что он, наверное, знает, что говорит.

Но если у Роберта дела шли так плохо, то почему он считает своего брокера лучше остальных?

— Во-первых, он до сих пор в бизнесе. А это тебе не шуточки. Пару месяцев назад в аэропорту сажусь в такси, начинаю болтать с водителем, и оказывается, что он был брокером — ну, в одной из тех контор, что лопнули. Я его спросил, следит ли он за рынком. Он сказал, что не особо.

— Пойми, — сказал Роберт, — я знаю, что на рынке не все справедливо. Возьмем хоть комиссионные. Я следил за акциями Data Lease Financial. Было время, они продавалась аж по 29, а скатились до двух. И я подумал: ну куда им еще падать? Взял и купил пару сотен акций. За них с меня содрали комиссию $21 при размере самого заказа в четыре сотни. И, наверное, $21 при продаже, я так думаю. Это ж больше 10 %! Мыслимо ли такое, возьми скачки, там берут 17 %, но они хоть идут правительству! К тому же скачки — это все-таки игра, ну, как-то косо на это смотрят, понимаешь? А тут рынок — и вплотную к скачкам. Но это все не для больших акул. Большие акулы вообще комиссионные не платят.

— И что мне делать? — вопрошал Неполнолотчик Роберт. — Написать своему конгрессмену? Я тебе скажу: у меня есть друзья, у которых и счет есть, и все такое, они — мелкие инвесторы, вроде меня, но они даже не могут найти себе брокера. Никто их не берет! В наши времена считай, повезло, если у тебя есть хоть какой-то брокер. И он еще должен выжить, и согласиться работать с тобой, и все равно он будет подсовывать тебе всякие взаимные фонды, где ты не можешь следить за акциями. У меня с моим брокером все нормально, так что он вряд ли выставит меня. Если я и ору на него, то недолго, даже если это 10-процентная комиссия.

— А вообще-то, — задумчиво произнес Неполнолотчик Роберт, — жена хочет, чтобы я завязал с этой игрой. Она говорит, что не чувствует себя в безопасности, что для нее лучше участочек земли, пристройка к дому или еще что-нибудь в этом духе. Если, конечно, у нас останутся деньги.

— Ну а ты что думаешь?

— В этом, наверное, есть смысл. Цена-то дома выросла больше, чем любые из моих акций, и, кстати, налоги на этот дом тоже… Но я же не могу вот так взять и сдаться! А вдруг это отступление перед самой победой? Потом, если я не смогу следить за своими акциями в газете, это будет большой потерей. Часть моей жизни, то, что меня радует, — фьють! — и исчезнет…

Так что же все-таки с Неполнолотчиком Робертом и его собратьями? Они на рынке или ушли с него? При всех этих количественных оценках, объемах и движениях, при всех перегревшихся компьютерах никто так и не знает, что происходит с Публикой. Она на рынке или где? И, что еще важнее, как дела с индивидуальными портфелями? У нас самые современные машины для того, чтобы отслеживать цены, но это то же самое, что посмотреть на следы бизонов и сказать: «Да, много бизонов протопало в этом направлении». Очень хорошо, если много бизонов протопало в одном и том же направлении. Национальный институт инвестиционных компаний скажет нам, что преобладает, продажа или покупка взаимных фондов. ФРС скажет нам, стоит ли минус в строках 30 и 31 (взаимные фонды и «проч. акции») и даже куда вкладываются деньги: в облигации (строка 27), в сберегательные счета коммерческих банков (строка 22) или в ссудо-сберегательные организации (строка 23). (Чтобы получить чуть более свежий экземпляр отчета о движении денежных средств, вам нужно обратиться к тем же людям, к которым обращался я: к совету управляющих ФРС Соединенных Штатов, угол Конститьюшн-авеню и 20-й улицы, Вашингтон, округ Колумбия, почтовый код 20551.) Специалист по опросам общественного мнения Альберт Синдлинджер говорит, что количество индивидуальных счетов сократилось на 10 %, однако в то же самое время дебетовые обороты по маржинальным счетам выросли в четыре раза, как вырос и объем торговли, что, как правило, свидетельствует о расширении участия Публики в игре.

Раньше я думал, что кто-то все же знает, чем занимается Публика и что означает ее поведение, и если как следует поискать, то можно найти нужные данные в библиотеке, или в агентстве, или в компьютерном зале. Но любая информация такого рода фрагментарна. Более того, никто даже не пытается уделять внимание людям. Все полагают, что поведение цен и объемов — это эквивалент поведения людей. В «Игре на деньги» я попытался обрисовать некоторые иррациональные формы человеческого поведения и намекнуть, что эмоции играют такую же роль, как и следы бизонов на тропе. Однажды я даже заказал психологу статью о тревогах как двигателе рынка. А до того, как я познакомился с Дейвом Кемпбеллом, психологом из Миннесотского университета, никому и в голову не приходило взглянуть на профессиональных инвестиционных менеджеров как на обыкновенных людей.

Как на старых картах Африки — есть контуры континента, но внутри сплошные белые пятна. Реки обозначены, но все равно белые пятна столь огромны, что на них вполне можно было бы нарисовать слонов и написать «не исследовано».

Как бы там ни было, Нью-Йоркская фондовая биржа утверждает, что существует 31 млн акционеров и что в 1975 г. их будет 40 млн, а в 1980 — 50 млн, и это не считая всех непрямых держателей акций в пенсионных фондах, страховых компаниях и взаимных фондах. Значит, эти люди чего-то ищут. Может быть, они начали осознавать, что вся эта «зелень» в их бумажниках — вовсе не настоящие деньги.

3 Суперденьги и где они лежат: Супервалюта

До политиков время от времени доходит, что наша налоговая система оставляет желать лучшего. Например, выясняется, что в прошлом году три сотни человек при доходе в $200 000 не платили налогов. Или, скажем, Atlantic Richfield Company, одна из крупнейших нефтедобывающих компаний, не заплатила ни цента с прибыли в $454 млн. Доход Жана Поля Гетти $300 000 в день, и никаких налогов он не платит. И так далее. Тут обычно начинаются разного рода телодвижения, а кое-кого пытаются привлечь к ответу. Достаточно открыть раздел объявлений в The Wall Street Journal, увидеть набранный жирным шрифтом заголовок «НАЛОГОВЫЕ УБЕЖИЩА» — и станет ясно, что немалая часть наших граждан минимизирует свои налоги. Но укрытие дохода не создает Супервалюту. Этот термин я изобрел для того, чтобы обозначить реальные деньги нашей страны. Супервалюта — это капитализированный, а не укрытый доход, и я объясню почему. Инстинктивно люди чувствуют, что не разбогатеют, работая за зарплату. В определенной мере именно поэтому их тянет к рынку ценных бумаг. Они знают, именно там обитает эта самая Супервалюта. Но поскольку способам сокращения подоходного налога пресса уделяет очень много внимания, давайте сначала разберемся с этим вопросом.

Народ избирает конгрессменов в Конгресс США, а Конгресс пишет налоговые законы. Когда Конгресс хочет поддержать что-то, он предоставляет налоговые льготы. Циники вместе с мистером Дули[12] могли бы сказать, что Конгресс просто реагирует на требования лоббистов, потому что печется о собственном переизбрании. Конгресс хочет поддержать поиск новых месторождений углеводородов, и он издает нефтяные законы в том виде, в каком они существуют. В социальной сфере Конгресс хочет, чтобы у каждого был свой дом, поэтому он втройне субсидирует индивидуальное строительство. Это, кстати, делает жилье одним из лучших объектов инвестирования. (Только не жалуйтесь, что вы вложили свои деньги, а они подняли налоги, у дома рухнула крыша, а через ваш участок решили проложить шоссе.) Конгресс субсидирует строительство жилья, создавая ипотечные агентства, позволяя вычитать проценты по ипотеке и налог на имущество из налогооблагаемого дохода и, наконец, предоставляя отсрочку по выплате налогов, если один дом продан, а другой куплен в течение года.