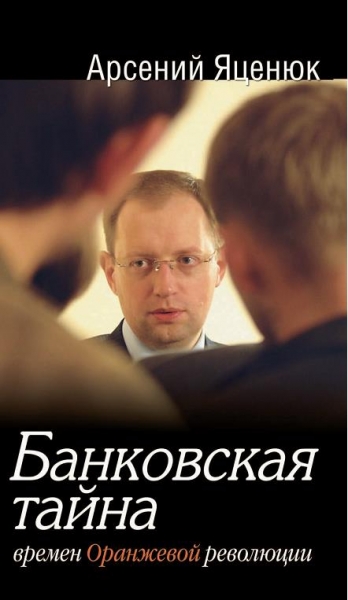

Банковская тайна времен Оранжевой революции Арсений Яценюк

Посвящаю эту книгу Наталье Ивановне Гребеник

В этой книге бывший руководитель Национального банка Арсений Яценюк рассказывает о финансовом кризисе, который происходил в Украине одновременно с Оранжевой революцией в конце 2004 года. Автор избрал необычный ракурс. Он сосредоточился на описании того, как чувствовала себя экономика страны в период самой масштабной политической нестабильности со времен распада СССР.

Этот кризис был самым страшным в истории финансовой системы Украины, поскольку он сочетал кризис доверия и нестабильность валютной системы. Уже каждый из этих компонентов мог стоить экономике многих лет успешного развития. Усилия Национального банка и коммерческих банков по преодолению финансового кризиса представляют собой уникальный опыт, равного которому до сих пор не было в мировой экономике.

На протяжении ХХ века абсолютное большинство подобных потрясений заканчивались полным крахом банковской системы страны, за которым следовало многолетнее восстановление экономики. Последние примеры финансовых катаклизмов встречаются в истории Бразилии, Аргентины, а также во время всемирного Азиатского кризиса 1997 года, отголоски которого ощущались также в нашей стране. Уникальность ситуации 2004 года в том, что украинская банковская система не только выстояла в крайне сложных условиях, но и ускорила темпы роста сразу же после окончания Оранжевой революции.

Не исключено, что автор задумывал свою книгу как монографию для макроэкономистов и работников центральных банков всего мира. Специально для них подробно описаны действия по преодолению кризиса, а также приведены статистические материалы, отображающие события осени 2004 года в ежедневном разрезе.

Однако благодаря живому и доступному описанию событий Арсению Яценюку удалось создать своеобразный экономический детектив. В итоге книга не только легко воспринимается, но и дает уникальное понимание сложнейших макроэкономических понятий даже неподготовленному читателю.

Автор о себе

В первую очередь я благодарен семье: отцу, маме, сестре, жене и детям.

А мнение обо мне вы сложите после того как прочитаете мою книгу.

Вступление

В мае 2005 года я позвонил в Национальный банк директору департамента монетарной политики Наталье Гребеник. К тому времени я был отослан из Киева, чтобы занять пост заместителя главы Одесской областной государственной администрации. Увольнение из Национального банка состоялось 7 февраля, прошло быстро и болезненно. Тем не менее, мне удалось сохранить отличные отношения со многими бывшими коллегами, и мы периодически общались.

В разговоре с Натальей Ивановной я впервые упомянул, что хочу написать книгу, в которой описывалась бы кризисная ситуация на финансовом рынке Украины осенью-зимой 2004 года.

С тех пор прошло три года. После первого заместителя главы Одесской обладминистрации мне удалось поработать министром экономики Украины, а с 20 сентября 2006-го я занимал пост первого заместителя главы Секретариата Президента. С марта 2007 назначен министром иностранных дел — так и добрался до председателя Верховного Совета. Небольшой промежуток свободного времени выдался лишь между двумя этими назначениями. Я решил, что самое время писать книгу. Несмотря на катастрофическую занятость, работу удалось закончить.

Спустя три года можно придумать много причин, почему написана эта книга. Главная из них — мое желание описать происходившее объективно.

Не секрет, что историю часто переписывают под себя. К сожалению, то же самое начало происходить и в этом случае. Уже зимой 2005 года, когда состояние банковской системы нормализовалось, заслуги в преодолении кризиса стали приписывать себе случайные люди. Я всегда удивлялся их рассказам — и реальность выглядела иначе, и герои повествований занимались совсем другими вещами. В этой книге мне хочется расставить все точки над «і» и объективно описать, что происходило на самом деле. Очень не хотелось бы, чтобы события осени-зимы 2004 года были переиначены так же, как и вся история Украины.

В процессе написания книги я столкнулся с большой трудностью. Осенью-зимой 2004 года в Украине состоялась Оранжевая революция, и многие склонны рассматривать происходившее в банковской системе через призму политики. Моя задача была прямо противоположной — не политизировать книгу. Я старался меньше говорить об отдельных персонажах и сконцентрировался на описании ситуации в целом. Конкретику можно найти в комментариях банкиров, бизнесменов и политиков, которые встречаются по ходу изложения. Специально попросил очевидцев тех событий рассказать о своем видении событий и пообещал опубликовать их точку зрения, даже если она иная.

Стараясь быть объективным, стоило труда не создавать академический труд. Книга оказалась бы трудной для восприятия и не интересовала бы никого, кроме ученых. Конечно же, работа описывает события в банковской системе, и упрощение текста было бы другой крайностью. Поэтому решил описывать события живым языком, чтобы были понятны даже самые сложные термины. Надеюсь, мне удалось создать максимально удобный продукт, который одинаково хорошо воспримут и студенты, и депутаты.

Наверняка книга будет интересна также работникам центробанков других стран. Украина продемонстрировала редкий пример успешного преодоления двух кризисов подряд — валютного и доверия. Специально для экспертов я привел числовые данные и тексты самых значимых документов, которые позволят понять, как именно действовал Национальный банк в кризисной ситуации.

Посвящаю эту книгу Наталье Ивановне Гребеник. Безумно благодарен ей за все, чему она меня научила, и как профессионал, и как человек. Есть очень мало людей, которые настолько преданы своему делу.

С уважением,

Арсений Яценюк

Глава 1. Решающая ночь

В понедельник, 29 ноября 2004 года, в Национальном банке собрались первые лица десяти крупнейших банков страны. Остальные 150 учреждений представляла Ассоциация украинских банков. В полном составе присутствовало правление регулятора.

Мы собирались посоветоваться, как действовать в условиях кризиса, который неминуемо надвигался на финансовую систему. На моем столе лежал предварительный проект будущего постановления № 576.

Обстановка за окнами Нацбанка в то время была революционной. Улицы заполнились демонстрантами, хотя машины еще могли подъехать к зданию регулятора на Институтской. 22 ноября закончился второй тур выборов Президента. Оппозиция не признала его результаты и вывела своих сторонников на улицы.

На фоне политического противостояния прозвучали резкие высказывания в адрес финансовой системы. С одной стороны, ведущие политики заявили, что банки находятся на грани развала. С другой — призвали забирать деньги с депозитов в банках, которыми владеют олигархи из противоположного лагеря.

В итоге уже с пятницы 26 ноября население бросилось забирать из банков деньги — сначала в восточных регионах, а потом и по всей территории страны. Часть людей вняла политическим лозунгам, но основная масса вкладчиков попросту испугалась. Перед банкоматами и кассами выстраивались длинные очереди желающих не только снять зарплату с текущего счета, но и досрочно расторгнуть депозитный договор. Уже в понедельник ситуация окончательно вышла из-под контроля, и банковской системе оставалось жить от силы неделю.

Думаю, немногие тогда осознавали, что в случае ее краха апокалипсис ожидал не только банкиров, но и все население. Экономика прекратила бы платежи, люди не получали бы зарплаты. Украина вернулась бы в начало 1990-х годов.

Страна без банковской системы — это тело, внезапно лишенное крови. На первых порах внешне ничего бы не изменилось, и экономика даже могла бы выглядеть здорово. Но существовала бы она уже по законам первобытно-общинного строя. Разложение стало бы быстрым и необратимым. Даже коммунисты, которые мечтали создать хозяйство без денег, в конечном итоге признали их необходимость.

Удивительно, но я был настроен оптимистично, хотя какое-то время совершенно не знал, что делать. Какое-то время пришлось посвятить экспресс-анализу двух десятков финансовых кризисов, случившихся в других государствах. Это мало чем помогло — ни в одной стране мира не случалось ничего подобного. Более того, чужой опыт внушал пессимизм: обычно кризисы заканчивались плачевно для банковской системы. Стало ясно, что рассчитывать мы можем только на себя и на банкиров. Обстоятельства складывались удачно лишь в том, что разгар ажиотажа среди населения пришелся на выходные дни. Мы получили два дня на раздумья.

Внутри Национального банка шла напряженная работа. Ежедневно в большом зале совещаний через стенку от кабинета председателя собиралось правление, и мы устраивали многочасовые мозговые штурмы. В целом, сотрудники Нацбанка показали себя настоящими бойцами. Впрочем, как гласит народная пословица, в семье не без урода. Была и в центральном аппарате НБУ пара людей, которые блокировали работу и строили козни. Не стану называть имена, но надеюсь, что эти люди помнят, как они вели себя в дни кризиса и после него, когда Владимир Стельмах вернулся в кресло главы Нацбанка.

Правление работало у меня в кабинете, и все действовали очень четко. Ставилась задача, и рабочая группа «сбрасывалась» идеями. Каждый нюанс я выносил на обсуждение, не полагаясь на собственный опыт, хотя окончательное решение все же чаще приходилось принимать самому.

Опасаясь утечки информации, правление сознательно не подключало к разработке антикризисного постановления территориальные отделения НБУ Впрочем, мы разослали им телеграммы, в которых попросили присылать свои предложения. Особой инициативы регионы не проявляли и большей частью оперативно докладывали правлению Национального банка обо всем, что происходило в областях.

Предварительный вариант антикризисной программы был создан уже 26 ноября. Впоследствии из этого документа примерно половина пунктов перекочевала в постановление № 576. Уже изначальный вариант документа был очень жестким. Национальный банк заведомо отказался от рекомендаций и перешел к практике жестких предписаний. Нам предстояло перекрыть все дыры, через которые деньги могли бы уйти из банковской системы. После этого члены правления много раз созванивались и встречались с руководителями крупнейших банков, чтобы отточить формулировки.

Хорошо помню лица банкиров, собиравшихся у меня в кабинете в конце ноября. Все без исключения были полны пессимизма. Люди, которые делали бизнес в неспокойные 1990-е, в ноябре 2004 года ожидали полного краха системы. Расходились они лишь в прогнозах сроков, когда вся система пойдет ко дну. А тем, кому удастся выжить, останутся в разы уменьшившиеся активы и личные состояния.

Не следует забывать, что практически все собравшиеся банкиры пережили на своих должностях печально известный 1998 год. Тогда после странового дефолта по внутренним и внешним облигациям правительства и объявлении принудительной ре структуризации этого долга Нацбанк также заверял банкиров, что денег рассчитаться с уходящими с рынка нерезидентами и паникующим населением в резервах хватит. А потом взял и обвалил курс почти в два раза.

Большинство банкиров появилось в Нацбанке с утра в субботу, остальные — вечером в воскресенье. Решающая встреча произошла вечером в понедельник, 29 ноября. Созвать банкиров пришлось без лишнего шума, почти тайком, чтобы информация не просочилась в прессу. Для этого очень пригодилась созданная в свое время база данных, куда мы внесли о них буквально всю информацию, включая телефоны друзей.

Поначалу пришлось диктовать гостям предложения, которые наработал Нацбанк, и не получал почти никакой обратной связи. Банкиры были растеряны. В воздухе витал запах войны. Огромный зал, в котором мы собирались, освещался по максимуму. У меня же складывалось впечатление, что в помещении был полумрак. Впрочем, скоро он стал рассеиваться. Банкиры почитали предложенный нами документ, и началась прекрасная коллективная работа. К концу дня в субботу основная часть антикризисного постановления была готова.

Нужно отдать должное руководителям банков — они честно рассказывали о положении дел в своих учреждениях, ничего не скрывая. Многие привезли с собой готовые предложения по выходу из кризиса. Это был ключевой момент. Хотя Нацбанк и затеял обсуждение, неправильно считать, что именно регулятору принадлежит ведущая роль в разработке постановления № 576. Изначально в нашем проекте не было очень многих механизмов, которые появились в итоговом документе. Постановление сработало исключительно потому, что НБУ и банки сотрудничали друг с другом. Если бы регулятор применил только собственные заготовки, ситуацию не удалось бы удержать под контролем.

Наиболее активно работали Александр Дубилет из Приватбанка и Борис Тимонькин из Укрсоцбан-ка. Первый из них, например, предложил снизить скорость проведения платежей. Наши банки всегда гордились, что из одного конца страны в другой деньги идут пятнадцать минут. В условиях кризиса эта скорость могла сыграть злую шутку с банком, ведь всего в течение часа устойчивое учреждение могло превратиться в банкрота. Поэтому в проекте постановления Дубилет предложил предусмотреть отсрочку по платежам в один день. Уже это давало огромный прирост стабильности в рамках системы.

Какое-то время молчал Александр Деркач из «Аваля». У него была самая тяжелая ситуация, и слишком активное участие выглядело бы с его стороны как защита своих интересов. Однако потом и он включился в работу.

Руководитель Проминвестбанка Владимир Матвиенко ни разу так и не появился на совещаниях по разработке постановления, и вместо себя присылал заместителя Тамару Шульженко. Александр Сорокин из Укрэксимбанка замкнулся и лишь изредка участвовал в беседе.

Были и те, кто вовсе не участвовал в процессе. Например, Николай Сугоняка из Ощадбанка слабо понимал, что происходит, и впал в депрессию. Впоследствии мне пришлось отстранить его от выполнения обязанностей председателя правления за то, что он в обход ограничений НБУ выдал крупный кредит.

Это была детективная история. Я ничего не знал об этой операции, но в мою приемную в тот же день поступил анонимный звонок. Звонивший сообщил, что Ощадбанк оформил кредит телеканалу «Интер», и даже сообщил номер платежки и время проведения операции. Мы проверили информацию и обнаружили, что через обходную схему из банка ушли деньги. Поскольку телеканал контролировался СДПУ (о), пресса заявила, что Национальный банк разрешил социал-демократам украсть деньги на выборы, и я был в доле. Пришлось пресечь подобные слухи, отстранив Сугоняку. Кредит был аннулирован.

Обсуждение проекта антикризисного постановления было очень горячим. Мы разговаривали сухим техническим языком, но периодически углублялись в детали, заходили в тупик и даже переключались на откровенную ругань. Время от времени звучало риторическое «все развалится к чертовой матери». Мне изо всех сил пришлось контролировать собственные эмоции, хотя в той ситуации это было не легко.

Ключевым для всех нас был ответ на вопрос «что делать с вкладчиками». Своими действиями они обезвоживали банки и оказывали жуткое давление на курс. Александр Дубилет предложил: давайте совсем запретим забирать вклады. Тут же наши юристы начали убеждать, что нельзя этого делать. В чем-то они были правы, ведь запрет на досрочное изъятие депозитов был юридически не безупречен, и это все понимали.

Помню, в момент, когда прозвучало предложение Дубилета, я придумал и записал в проекте постановления идеальный вариант, который бы целиком соответствовал законодательству. К сожалению, он сводился к тому, что во всей стране нужно было вводить временную администрацию и переназначать председателей правления как временных администраторов. Формальные причины для этого были: падение остатков на корсчетах, невыполнение всех нормативов и резкий рост невозврата кредитов.

Мы боялись, что негативный эффект от ведения временных администраций в каждом банке будет в десять раз хуже, чем от расширенного толкования прав Нацбанка по введению запрета на досрочное изъятие вкладов. Кроме того, это означало отзыв всех кредитных линий иностранных банков. Кредиторы заблокировали бы и отобрали через суд все валютные средства наших банков. Де-факто состоялся бы масштабный дефолт. Это была бы полная катастрофа, которую никак нельзя было оправдать юридической чистотой схемы. В итоге в окончательный текст постановления вошло предложение Дубилета.

После дискуссии многие предложения пришлось отмести как неадекватные. Например, сначала обсуждали идею введения банковских каникул, чтобы на несколько дней закрыть учреждения. Почти сразу же пришлось признать, что это лишь усилит кризис.

Вечером в понедельник, 29 ноября, мы, наконец, закончили консультации с банкирами. После шести часов плотной работы идеи иссякли, и мы решили расходиться. Фактически на столе в черновом варианте лежало готовое постановление, известное под номером 576. Мы с зампредом НБУ Александром Шлапаком и директором департамента монетарной политики Натальей Гребеник еще на какое-то время остались в кабинете, чтобы доработать детали. Потом проект отдали руководителю юридического департамента Василию Пасичныку, который уже к утру превратил его в готовый документ.

С Пасичныком лично мне пришлось спорить очень долго. Он был уверен, что постановление № 576 нельзя считать легитимным. Василий Васильевич привел практический пример того, как любой суд может отменить действие документа. Некая бабушка придет досрочно снять депозит, а ей откажут, ссылаясь на запрет НБУ. Бабушка скончается прямо в операционном зале банка, после чего в Национальный банк нагрянет прокурор с ордером на арест авторов документа по обвинению в доведении до смерти.

Довод Пасичныка был более чем разумным, поэтому мы предупредили банки, что в особых случаях досрочный возврат вкладов все же нужно делать. Они и сами были заинтересованы в недопущении неприятных ситуаций. Самых буйных вкладчиков представители банков выводили из очереди, тихонько выдавали им деньги и провожали через запасной выход.

Как юрист со стажем я долго искал в законодательстве и нашел несколько документов, которые все же позволяли нам делать то, что мы задумали. На крайний случай у меня были в запасе более десятка постановлений о работе банковской системы в особый период — эти документы мы приняли за несколько месяцев до начала кризиса. Правда, они создавались специально на случай войны. Однако я был уверен, что сложившуюся ситуацию можно смело считать особым периодом, и заявил об этом Пасичныку. Нужно отдать должное Василию Васильевичу — он подписал постановление, хотя сомнения в его легитимности по-прежнему испытывал.

По моей просьбе председатель правления одного из банков первой десятки в судебном порядке фактически признал законность действий Национального банка. Согласно полученному решению, если не постановление № 576, то аналогичное по содержанию должно быть принято. Этот документ лежал у меня на рабочем столе на случай, если бы какой-то вкладчик добился через суд отмены постановления НБУ и к нам пришел бы исполнитель. К счастью, этого не случилось — никому не пришло в голову отменять постановление № 576.

Перед тем как разъехаться руководители банков первой десятки встали и долго аплодировали. Это были овации не Национальному банку. Собравшиеся аплодировали самим себе, своей решимости. Постановление № 576 стало результатом общей работы. Поскольку мы выслушали и обсудили все предложения, появились оптимизм и надежда, что ситуация продумана досконально. У нас было главное — глобальное решение. Дальше оставалось только действовать слаженно и выполнять предписания.

Конечно, полной уверенности в эффективности постановления не было. Всех без исключения грызли сомнения. Выпив по рюмке коньяка, мы с зампредом НБУ Александром Шлапаком спрашивали себя: достаточно ли будет принятых мер, сработают ли они, будет ли процесс управляемым? Ведь кроме банкиров оставались еще четырнадцать миллионов вкладчиков, которые могли отреагировать на ограничения совершенно иначе. Мы знали наверняка, что утром в понедельник сотни тысяч людей придут в отделения банков, чтобы продолжить забирать миллиарды гривен со своих депозитов. И Национальному банку, и всей финансовой системе Украины предстояло пройти самую серьезную за всю историю проверку на прочность.

Было очевидно, что самое трудное — это погасить первый импульс людей. Они могли прийти в бешенство. Большинство вкладчиков потеряли свои деньги в Сбербанке СССР, и осенью 2004 года могли повториться реальные семейные трагедии. Я представлял себе, как в каждой второй квартире Украины на кухне собирается семья, и жена вычитывает мужа: «Опять у нас остались только книжки! Снова нас обманули! Я говорила, что деньги нужно было потратить — купить телевизор, машину или дочке квартиру!» Во второй половине семей звучало бы: «Нужно было купить валюту — теперь жить не за что».

Чтобы продержаться первые дни после введения постановления, на том же заседании, 29 ноября, был утвержден план пиар-кампании. Мы договорились, что руководители НБУ и коммерческих банков буквально с первого дня действия постановления должны будут активно объяснять населению суть введенных ограничений. Крупнейшие банки создали общий бюджет, из которого на протяжении декабря должны были финансироваться публикации в печатных СМИ и размещение сюжетов на телевидении. Распорядителем проекта стал Александр Дубилет, который имел бесспорный авторитет в глазах всех собравшихся. Кроме центрального бюджета каждый банк опирался на свои ресурсы.

На следующий день, 30 ноября, банкиры собрались в НБУ на большую пресс-конференцию, куда были приглашены центральные СМИ Украины. Тогда мы впервые объявили журналистам о вводимых ограничениях. Напряжение было невероятное: всем видом приходилось демонстрировать уверенность в завтрашнем дне, а внутри ее не было. Затаив дыхание, все ждали, как же отреагирует население. В течение дня-двух оно должно было или пойти штурмом на банки, или окончательно успокоиться.

Глава 2. 2004 год. Экономическая среда

УКРАИНУ СЧИТАЛИ ТИГРОМ

Украину в 2003–2004 годах называли не иначе как «восточноевропейским тигром», по аналогии с «азиатскими тиграми» — Южной Кореей, Малайзией, Сингапуром. Темпы развития нашей страны были высокими даже по сравнению с другими переходными экономиками. В 2003 году валовой внутренний продукт вырос на 9,6 %, а в 2004-м — на 12,1 %. Наблюдения показывали, что схожими темпами развивалась и теневая экономика, которая по размеру составляла примерно 60 % легальной. Такие успехи демонстрировали разве что Китай или Индия.

Макроэкономические показатели Украины вызывали зависть у всего мира. Производство в стране развивалось огромными темпами, обеспечивая поступление рекордных объемов валюты, рост доходов населения и бурное становление банковского сектора.

Статистика звучит сухо, но любой житель Украины мог сказать, что с начала нового века страна сильно изменилась. Уже не было тотального дефицита продовольствия и пожирающей сбережения инфляции. В стране ходила действительно надежная национальная валюта — гривна. Государственный бюджет с 2000 года успешно выполнялся, а вертикаль власти работала довольно слаженно. Постепенно увеличивались доходы населения, хотя и на сегодняшний день в регионах велико число людей, живущих за чертой бедности.

Макроэкономические постулаты гласят, что состояние экономики может негативно влиять на банковскую систему и курс национальной валюты лишь в случае, если такие проблемы, как отрицательное сальдо текущего счета платежного баланса или стагнация производства, существуют очень долго. Но в Украине до наступления кризиса 2004 года все было с точностью до наоборот.

Конечно же, цены росли большими темпами, чем в развитых странах. От этого невозможно было уйти. Считается, что инфляция до 10 % в год является благотворной для развития любой переходной экономики, поскольку увеличивает прибыли корпораций. А вместе с ними — и общее благосостояние нации.

В Украине инфляция на уровне 8 % в год считалась естественной платой за имеющиеся недостатки. Цены росли из-за постоянных диспропорций в развитии отраслей и секторов, вызванных существованием естественных монополий и несовершенной структурой государственного управления. И в 2003-м, и в 2004 годах вследствие дефицита и бездействия властей дорожали продукты питания — хлеб, мясо, яйца, молоко. Следом росли цены на остальные группы товаров.

В страну импортировалась инфляция из-за рубежа. Она возникала как следствие зависимости Украины от внешних факторов и рисков. Например, энергоресурсы ввозятся из России, а Москва ориентируется на мировые рынки. Еще один существенный проинфляционный фактор — подорожание евро против доллара, к которому фактически привязана гривна. Треть импорта в Украину поставляется из еврозоны. Евроинфляция добавила к нашему индексу потребительских цен примерно 2 %.

Кроме того, уже в 2004 году была очевидна тенденция, которая в полную силу проявилась в 2005-м. Платежеспособный спрос превышал товарное предложение. Украинская экономика была не способна в короткие сроки произвести столько продукции, чтобы компенсировать прирост доходов населения. В то же время правительство не могло покрыть спрос населения за счет импортной составляющей, потому что для этого пришлось бы существенно менять законодательство.

Единственным спасением в этой ситуации могли бы стать банки и инвестиционные фонды, которые скапливали бы излишки денег и инвестировали их. Однако в условиях украинской экономики это было в принципе невозможно. Как следствие, в стране наблюдалась классическая инфляция спроса.

И все же, несмотря на бурное развитие и диспропорции, за 2003 год рост цен оказался вполне приемлемым — 8,2 %. В 2004-м инфляция превысила однозначную величину и составила 12,3 %. Это был первый год крайне высокого роста цен после преодоления азиатского кризиса 1998 года. И все же я допускаю, что инфляция наверняка оказалась бы меньшей, не будь политического кризиса 2004 года. Не секрет, что этот грандиозный рост цен был спровоцирован резко увеличенными социальными расходами правительства.

Безусловно, у украинской экономики было много проблем. Главная из них — огромные отраслевые диспропорции. Большинство секторов находилось в упадке еще со времен обретения Украиной независимости. Движущей силой развития экономики долгие годы оставались отрасли тяжелой промышленности, среди которых выделялись металлургия, химия и машиностроение. В 2003 году промышленное производство увеличилось на 15,8 %, а в 2004-м — на 12,5 %.

Такие завидные темпы сопровождались большими вложениями в основной капитал — они выросли на 31,3 % и 28 % соответственно. Несмотря на приближение президентских выборов, крупные предприятия обновляли оборудование, строили новые здания. Они не ждали неприятностей от политических процессов. Необходимы были настоящие потрясения, чтобы у производителей поубавилось оптимизма. Так и произошло, но год спустя. Сначала осенний кризис, а потом, впрочем как и сейчас, шоковая терапия от правительства Юлии Тимошенко привели к тому, что в 2005 году капитальные инвестиции увеличились всего на 1,9 %. Это был уже четкий признак стагнации. Но это было потом.

Не должно быть иллюзий. В 2004 году все понимали, что Украина демонстрировала рекордные темпы развития исключительно благодаря хорошей ситуации на внешних рынках. Крупные предприятия-экспортеры, в основном металлургические и химические комбинаты, вовсю пользовались хорошей конъюнктурой. За одиннадцать месяцев 2004 года экспорт черных металлов увеличился на 57,9 %, металлоконструкций и химической продукции — на 40 %, отрасли машиностроения продали за рубеж на 60 % больше.

Итоговое сальдо баланса внешней торговли товарами и услугами за одиннадцать месяцев 2004 года составило 4,76 млрд. долл. — в 3,3 раза больше, чем годом ранее. В первом квартале 2003 года доля экспорта в ВВП составляла 69,3 %.Уже в начале 2004-го этот показатель вырос до 81 %.

Следует признать: эти цифры были существенно завышены за счет фиктивных операций. В частности, благодаря псевдоэкспорту, когда вывоз товара декларировался и проходил по таможенной статистике, однако физическая поставка не проводилась. Делалось это для получения возмещения НДС из госбюджета. Одновременно объем импорта занижался. Чтобы не платить пошлины и НДС, при ввозе товаров декларировалась их меньшая стоимость, а часть товаров вовсе ввозилась контрабандой. Таким образом, получалось рекордно большое позитивное сальдо текущего счета платежного баланса, которого в реальности не существовало.

Мы в Национальном банке понимали истинное положение вещей и учитывали это в своей работе. Все международные эксперты, с которыми мне приходилось общаться, сходились во мнении, что при таком большом позитивном сальдо текущего счета платежного баланса в стране не может даже идти речь о девальвации. Напротив, они убеждали Нацбанк, что необходима ревальвация. Мне приходилось лично доказывать, что вопрос чрезмерно позитивного сальдо лежит не столько в плоскости макроэкономики, сколько относится к искажениям статистики из-за проведения теневых операций. В таких условиях нельзя делать уверенные курсовые прогнозы.

И все же нужно признать, что экспортные поступления были главным источником развития экономики страны в 2000–2004 годах. Ввозимая в больших объемах экспортерами валюта шла на повышение зарплат, приобретение нового оборудования или просто на покупку недвижимости и автомобилей. А это уже было предпосылкой создания внутреннего спроса — альтернативного экспорту источника развития экономики. Один из явных признаков обогащения нации — активное возрождение строительной отрасли, а также растущий ввоз в страну новых автомобилей.

Сразу оговорюсь, что Национальный банк воспринимал происходившие процессы критически. Большие вложения в предметы потребления — это проблема Украины. Только в неправильно работающей экономике нация может позволить себе покупать новые дорогие автомобили, тем более в кредит. В развитых странах все здравомыслящие люди вкладывают деньги в преумножение семейного капитала. США, Великобритания, Франция столетиями шли к нынешнему уровню благосостояния, там присутствует культура формирования капитала. В этих государствах миллиардеры ездят на старых «Олдсмобилях», потому что все деньги инвестированы в дело.

В Украине же вместо культуры формирования есть культура прожигания капитала. Вместо желания приумножить возникает желание потратить. Причем в кредит. Очень странно, что сегодня это преподносится как позитивная тенденция. Действительно, в США и Европе все живут в кредит. Но там и степень развития экономики совсем иная, там очень сложно найти неосвоенную нишу для начала бизнеса. В Украине все еще существует множество возможностей для инвестирования.

Другое дело, что в нашей стране не созданы условия для грамотного вложения денег. Условия для начала собственного бизнеса крайне сложные, и в результате сбережения украинцев распределены между тремя инструментами: валютой, банковскими депозитами и недвижимостью. Это еще одна проблема нашей нации, и она не решена по сегодняшний день.

На фоне растущей экономики даже в октябре 2004 года никто не ожидал кризиса. Правительственные делегации из Украины, в состав которых обязательно входили представители Национального банка, исколесили тогда весь мир. В Западной Европе собирались огромные залы, чтобы послушать, что скажет первый вице-премьер Николай Азаров или первый заместитель главы Нацбанка Арсений Яценюк. Эксперты международных организаций и бизнесмены из разных стран в один голос заявляли: Украина имеет большое будущее. Наши выступления лишь укрепляли веру в безоблачный завтрашний день.

Польза от поездок была как минимум в том, что международные инвесторы с удовольствием скупали на внешнем и внутреннем рынках государственные облигации Украины. В 2003 году были размещены десятилетние евробонды на миллиард долларов с рекордно малой доходностью 7,65 % годовых. В марте 2004-го удалось выйти на еще более низкую ставку — 6,875 %, под которую правительство привлекло 600 млн. долл. Даже в канун выборов, летом 2004 года, инвесторы купили пятилетние еврооблигации Украины еще на 500 млн. долл.

Нерезиденты активно заводили валюту в Украину, конвертировали ее в гривну и покупали ОВГЗ и НДС-ОВГЗ, вложив в эти бумаги за год 407 млн. долл. Никто из них не допускал и мысли, что намеченные на осень выборы могут хоть как-то помешать развитию экономики или пошатнуть курс гривны. В это не верили и в правительстве. Эксперты всех уровней в один голос утверждали, что экономика и политическая сфера страны живут отдельно друг от друга.

Аналитики Нацбанка прогнозировали, что за последние три-четыре месяца из страны уйдет валюта максимум на миллиард долларов. Это была довольно пессимистичная оценка. Она учитывала тот факт, что под конец 2004 года условия работы на внешних рынках уже ухудшились. К осени упали цены на металл и химическую продукцию, резко сократив прибыли украинских предприятий. По итогам девяти месяцев 2004 года доля экспорта в ВВП сократилась до 56,8 %. Промышленное производство начало постепенно замедлять рост.

И все же, базис роста экономики, созданный по итогам девяти месяцев 2004 года, оказался более чем основательным. Учитывая такой задел, нельзя было даже предполагать наступление кризиса в экономике. Денег в банковской системе было более чем достаточно, и снижение валютных поступлений экспортеров не могло стать катализатором осеннего финансового кризиса. Только с января по сентябрь НБУ выкупил почти 4,6 млрд. долл., эмитировав взамен 25 млрд. грн. В другой стране такой приток денег в финансовую систему привел бы к масштабной инфляции. Однако экономике Украины настолько недоставало денег, что она без вреда для себя впитала почти половину. Вторую собрал Нацбанк — он регулярно откачивал из системы избыточную ликвидность.

Учитывая, что НБУ выкупил 4,6 млрд. долл., угрозы для финансовой системы не было даже в самых страшных прогнозах. Правительство и Национальный банк уверенно смотрели в будущее. Признать, что прогноз об оттоке максимум миллиарда долларов был ошибочным, пришлось лишь в конце октября под давлением совершенно неожиданных обстоятельств.

Финансовый кризис осени 2004 года спровоцировали исключительно политические факторы. Экономика страны и банковская система в тот период демонстрировали очень хорошие показатели. Они гарантировали, что год закончится хорошо, даже если динамика производства в осенне-зимний период окажется вялой. Сбить положительные тренды смогли лишь неосторожные заявления политиков, попытки создать автономные республики в составе Украины и призывы забирать деньги из банков, контролируемых олигархами из противоположного лагеря. Не будь всего этого, финансовая система пережила бы даже типичные для периода выборов волнения на валютном рынке, а также временный недостаток гривны на счетах.

БЕЗГРАМОТНОСТЬ — ГЛАВНЫЙ СИСТЕМНЫЙ РИСК

В конце одного анекдота про врачей звучит замечательная фраза: «Состояние пациента стабильное, но тяжелое». Именно такой диагноз можно было поставить банковской системе, которую в конце 2002 года Сергей Тигипко принял от Владимира Стельмаха. На первый взгляд, в подконтрольном НБУ секторе был порядок, но в глубине развивался целый ряд опасных срытых тенденций.

Как известно, хронические проблемы банковской системы долгое время не видны. На поверхность они выходят только тогда, когда рушится банк. До этого процессы могут идти десятилетиями, а среднестатистическая продолжительность формирования банковских проблем составляет три года. На протяжении трех лет постепенно выдаются невозвраты, за счет новых долгов погашаются старые, повышается процентная ставка по привлечению, сокращается «длина» депозитов, увеличивается разрыв по срокам между активами и пассивами, и уже перед самой развязкой учредители выводят свои деньги, потому что предвидят неминуемый крах. Такие процессы в украинской банковской системе наблюдались десятками. Именно поэтому мы и говорили, что в целом состояние системы было стабильным, но у отдельных учреждений — тяжелым.

Зная это, наша команда разработала Комплексную программу развития банковской системы на два года и начала ее выполнять. Уже к середине 2004 года самые значительные факторы риска либо были устранены, либо не несли особой опасности. Банковская система вступила в кризис ноября-декабря 2004 года, имея большой запас прочности.

Только перечисление проблем в 2003 году занимало ни один печатный лист бумаги. Прежде всего, нас волновало несоответствие в темпах роста активов и капитала банков. Почти отсутствовали системы корпоративного управления и контроля рисков, особенно валютных и ликвидности. У регулятора не было полной информации о состоянии банков, подтвержденной аудиторами. Массово выдавались кредиты связанным лицам. Большая часть топ-менеджеров в системе имела крайне низкую квалификацию. Остро стояла проблема малых банков, в которых все перечисленные трудности существовали одновременно. Отдельные учреждения занимались отмывочными операциями на широкую ногу и многие — время от времени. Не был налажен контакт между НБУ и саморегулирующими организациями — Ассоциацией украинских банков и Киевским банковским союзом. Отдельной проблемой являлось состояние Ощадбанка. Наконец, сам Нацбанк был не готов к наступлению кризисных ситуаций.

Основной проблемой стало отсутствие правильного управления в банках. Здоровая система корпоративных отношений предусматривает, что владельцы учреждения назначают топ-менеджеров, которые профессионально руководят бизнесом и приносят прибыль. Затем она выплачивается в виде дивидендов и вызывает прирост курсовой стоимости акций. Чтобы управляющие не злоупотребляли властью в своих интересах, собственники создают наблюдательный совет, визирующий крупные сделки. Топ-менеджеры, в свою очередь, создают четкую внутреннюю структуру управления, которая позволяет делегировать полномочия и ответственность подчиненным.

Однако в украинских условиях все это если и существовало, то формально. Профессионализм топ-менеджеров большинства банков был крайне невысоким. Внутренняя структура управления строилась на интуитивном понимании процессов. Чтобы стимулировать управленцев повышать свой профессионализм, мы разработали целый набор изменений в Закон «О банках и банковской деятельности». В частности, в статье 42 мы предложили прописать процедуру проверки руководителей учреждений на профпригодность. Регулятор хотел категорически запретить назначение на ведущие должности лиц, которые своими действиями в прошлом довели банк до банкротства или просто ухудшили его финансовое состояние. Изменения были разработаны еще в начале 2004 года, однако Верховная Рада так их и не поддержала. Пришлось выходить из ситуации, внося коррективы во внутренние инструкции НБУ, по которым проходил отбор руководителей.

В рамках всей системы большие риски несло вмешательство владельцев банка в работу управляющих. Существовали две распространенные модели отношений между топ-менеджерами и собственниками. Согласно первой, акционеры считали банк одним из звеньев своей финансово-промышленной группы (ФПГ). В таком случае владельцы не очень обращали внимание на прибыльность банка и заботились скорее о работоспособности системы в целом. При этом они, естественно, требовали от финансового учреждения особых условий работы для «своих». В частности, такой банк массово выдавал кредиты связанным лицам, не анализируя риски по каждому отдельному проекту. Опасность была в том, что кредиты выдавались за счет средств, которые привлекались у населения и предприятий, не входящих в ФПГ. В случае банкротства банка пострадали бы именно они.

Кроме того, банк занижал плату за обслуживание связанных лиц и назначал высокие ставки по их депозитам. В результате подобной практики прибыль банка съедалась, и ему не за что было наращивать свой капитал. Такое явление было довольно распространенным, учитывая, что в Украине сотни ФПГ.

Из первой модели отношений проистекала вторая. Поскольку банк не зарабатывал прибыль, однажды он должен был остановить кредитование. Дело в том, что рост капитала не успевал за увеличением активов банковской системы. В 2002-м и 2003-м прирост выдачи займов составлял 60–70 %, а капитал увеличивался менее чем на 30 %. С такими темпами уже в конце 2003 года нормативы Национального банка не позволили бы выдавать займы. Дальше было бы еще труднее, потому что регулятор решил дополнительно ужесточить свои требования.

С марта 2004 года НБУ сознательно поднял норматив адекватности до 10 %, чтобы повысить надежность подконтрольных учреждений и стимулировать их зарабатывать большую прибыль. До этого мы требовали, чтобы отношение регулятивного капитала банка к его активам, взвешенным на степень риска, составляло не менее 8 %. Повышение норматива адекватности капитала далось НБУ очень тяжело. Пришлось убеждать в полезности нововведения не только прессу и банкиров, но и судей. Киевский банковский союз, руководимый хозяином Правэкс-Банка Леонидом Черновецким, много раз оспаривал законность решения НБУ Лишь в ноябре 2005 года Верховный Суд признал окончательную правоту регулятора. Можно понять разочарование Черновецкого, который упорно не хотел тратить деньги на капитализацию своего банка.

Почти единственным на то время способом увеличить капитал для «карманного» банка было попросить акционеров нарастить уставный фонд. Однако для владельцев просьба менеджера звучала дико. Они искренне считали, что банк — это такое же предприятие, как и любое другое, и должно зарабатывать достаточно, чтобы расти самостоятельно. Получался замкнутый круг. С одной стороны, собственники не позволяли банку заработать, а с другой — не давали денег на развитие.

Лишь в 2005 году акционеры научились получать отдачу от банка не в виде дивидендов, а от увеличения капитализации. Владельцы увидели, что на росте стоимости акций банка можно заработать гораздо больше, чем на распределении его прибыли. В 2005 году некоторые украинские банки продавались с мультипликаторами к капиталу на уровне 1:5, а это больше, чем в странах Восточной Европы. Например, коэффициент для Укрсоцбанка оценивается, по разным источникам, от 4,8 до 6, а для ИНДЭКС-Банка — от 6,38 до 7,19. Как раз на этом этапе проявились все выгоды капитализации.

В 2003–2004 годах мы убеждали собственников банков не жить нынешним днем, а работать на перспективу. Те, кто это понимал, заработали 1:5. Однако большинство собственников нас не слышали. Для того чтобы к ним пришло осознание преимуществ капитализации, должно было состояться несколько сделок по продаже банков иностранцам и выводу части акций на биржу. И то, и другое произошло лишь в 2005 году.

Их не в чем было обвинять, потому что нас не понимал даже Европейский банк реконструкции и развития. В 2003 году я убеждал их заходить в капитал украинских банков через механизм IPO или частной продажи. ЕБРР всего за пару лет заработал бы миллиарды, а банки получили бы плюс в виде технологий и присутствия собственника с мировым именем. Я лично выходил с подобным предложением на президента банка Жана Лемьера, однако мне не верили. Время показало, как много они потеряли. Не исключаю, что при участии ЕБРР в капитале банки в 2005–2006 годах продавались бы с коэффициентами 1:7.

Украинские топ-менеджеры и владельцы обычно находили компромисс в использовании схем. Акционеры вносили деньги в уставный фонд и тут же изымали их через кредиты связанным предприятиям. Вдобавок к этому банки «дорисовывали» капитал. Один из распространенных методов — дооценка основных фондов. Часто учитывался начисленный, но еще не полученный доход. Кроме того, банки показывали выданный кредит как более качественный, чем он был на самом деле, чтобы сформировать под эту активную операцию меньшие резервы. Например, когда нужно было уменьшить прибыль на 20 % суммы займа, они уменьшали ее только на 5 %. Это не могло не сказаться на надежности банка. Он напоминал человечка с раздутым телом на тонких ножках.

Чтобы снизить системные риски, НБУ поставил цель максимально затруднить использование схем раздувания капитала, а также усложнить выдачу кредитов связанным лицам. Для этого мы на протяжении 2004 года приняли несколько важных постановлений. Разработкой всех документов занимался зампред НБУ Александр Шлапак и подконтрольный ему Генеральный департамент банковского надзора.

29 апреля 2004 года было подписано постановление № 192 «О внесении изменений в отдельные нормативно-правовые акты НБУ». Этим документом мы с декабря запретили банкам учитывать в составе капитала некоторые виды акций, вложения в капитал связанных учреждений и предоставленный другим банкам субординированный долг. Особо сильный удар был нанесен по операциям с инсайдерами. Постановление запретило учитывать в составе капитала все операции, которые проводились со связанными лицами на особо выгодных условиях. Кроме того, регулятор ужесточил требования к соблюдению банками норматива по операциям с инсайдерами (Н9 и Н10) и по сделкам с одним лицом (Н7). Было подсчитано, что постановление «очистило» капитал банков на 760 млн. грн.

По доброй традиции, банки долго «не понимали», какие депозиты и кредиты считать особо выгодными. Получив много «глупых» писем, в августе Гендепартамент надзора разработал пояснительное письмо, в котором напомнил банкам, что каждый из них обязан создать внутреннее положение, которое должно четко отвечать на такие вопросы. В частности, документ должен отделять льготные операции с инсайдерами от обычных, чтобы вычитать их из капитала. Чтобы банки уже не могли «не понимать», надзор по-своему прописал четкие признаки льготности. Определить такую операцию можно было не только по цене, которая сильно отличалась от обычной, но и по тому, взимались ли платежи вообще. Часто клиенты с улицы платили комиссионные при выдаче кредита, а инсайдеры могли этого не делать. Уже к осени мода на операции со связанными лицами по особым ценам сошла на нет.

Следующим после 192-го было постановление № 267 «Об утверждении изменений в Инструкцию о порядке регулирования деятельности банков в Украине» от 17 июня 2004 года. Этим документом мы выбросили из капитала банков сумму переоценки основных фондов и начисленные, но не уплаченные доходы. Банки особенно сильно сопротивлялись этому постановлению. Таким способом раздували капитал системные учреждения с огромным количеством зданий и мебели. В совокупности капитал банков уменьшился еще на 270 млн. грн., и мы потребовали, чтобы все проведенные ранее дооценки прошли экспертизу в НБУ

Ужесточая требования к капитализации, НБУ попадал под огонь критики со стороны прессы, собственников и менеджеров банков. Однако мы не жалели, что капитал банков уменьшается, ведь это делало всю финансовую систему гораздо устойчивее. В конечном итоге после истерик банки находили деньги для пополнения уставных фондов. Уже к середине 2004 года их капиталы увеличивались примерно теми же темпами, что и активы.

Впрочем, иногда критика была заслуженной. Например, в октябре 2004 года мы предлагали заставить банки, у которых более четверти активов неудовлетворительного качества, покупать ОВГЗ и класть их на блок-счет. Идея, казалось бы, была неплохая — обеспечить большую устойчивость банков, чтобы они имели деньги для возврата вкладов населению в случае банкротства. Однако практика показала, что идеология резервов несколько другая — они уже сформированы в других активах, пусть даже в плохих. Если бы мы внедрили наше требование, банки резервировались бы дважды. Пришлось отказаться от этой идеи, в том числе из-за критики в прессе.

Зато НБУ игнорировал возмущения, когда пришлось решать проблему сберегательных банков. С особым изяществом подконтрольные учреждения обходили норму о присвоении им обременительного статуса. Согласно действующим требованиям, сберегательным считается учреждение, у которого доля депозитов населения в пассивах превышает 50 %. Особый статус был невыгоден банкам, потому что подразумевал ряд ограничений.

В частности, для сбербанков ужесточены четыре норматива деятельности из пятнадцати — Н4, Н7, Н9 и Н10.У них должно быть больше, чем у обычного банка, свободных денег в кассе и на корсчете. Кроме того, для сберегательных банков существенно уменьшен максимальный размер кредита, который они могут выдать в одни руки. Учреждения «зажаты» в операциях с инсайдерами. Формально все эти ограничения справедливы, потому что у Сбербанка гораздо выше ответственность перед вкладчиками. Однако на практике это действительно было неудобно.

Банки старались увеличивать пассивы, чтобы не попасть в невыгодную категорию. Например, два кандидата на особый статус выдавали друг другу встречные межбанковские кредиты. Мы решили пресечь подобную практику и одновременно немного смягчить требования к сберегательным банкам.

15 сентября 2004 года появилось постановление № 443, в котором был прописан детальный механизм перевода учреждения в неприятную категорию. НБУ дифференцировал требования по выдаче сбербанком кредита в одни руки в зависимости от того, сколько в активах банка займов плохого качества. Регулятор особо оговорил, что новые нормативы Н7, Н9 и Н10 применяются только в отношении новых и продленных кредитов. К сожалению, ограничения вступили в силу только в начале 2005 года, и мы не успели оценить, насколько эффективными они оказались.

НБУ старался внедрить в банках системы корпоративного управления. В январе 2004 года Генеральный департамент банковского надзора разослал методические рекомендации по организации и функционированию систем риск-менеджмента в банках Украины. В частности, в них прописывались принципы создания правильной организационной структуры учреждения и разделения ответственности за принятие решений между менеджерами. Особый упор был сделан на то, что управляющие должны подвергаться минимальному влиянию собственников.

Методические рекомендации создавались осознанно. Мы понимали: крупные банки уже потратили десятки миллионов долларов на внедрение систем риск-менеджмента, а у мелких и средних нет денег для оплаты услуг западных консультантов, которые помогли бы правильно выстроить бизнес-процессы. Это означало нестабильность всей системы. Департамент надзора НБУ под руководством Вадима Пушкарева долго советовался с экспертами из Организации экономического сотрудничества и развития (ОЭСР), изучил их опыт и постарался приспособить его под украинские условия. В итоге было создано практическое пособие именно для мелких и средних учреждений.

Документ носил рекомендательный характер, но еще с 2003 года мы пытались заставлять банки внимательнее относиться к наиболее чувствительным участкам работы. Например, внедрили основные требования к организации операционной деятельности и внутреннего контроля в учреждениях. Параллельно для управляющих банками и сотрудников надзора НБУ проводились семинары по риск-менеджменту. Так шаг за шагом мы убирали системные дисбалансы, которые однажды могли привести к масштабному кризису.

Банки сильно протестовали против введения департаментом надзора НБУ системы показателей раннего реагирования. Это был комплекс индикаторов и коэффициентов, благодаря которым региональные управления Нацбанка могли отслеживать опасные тенденции в деятельности подконтрольных учреждений. Система, введенная в 2003 году, очень облегчила работу надзора, потому что можно было не прибегать к проведению выездных проверок, а делать точные выводы на основании обычной отчетности.

Банки относились к показателям раннего реагирования с опаской, потому что методика их расчета, естественно, не обнародовалась. Они испытывали всю гамму чувств подсудимого, который не знал, что записано в его личном деле. И, естественно, возмущались, когда на основе расчетных показателей НБУ грозил применить санкции. Ассоциация украинских банков и Киевский банковский союз просили дать им на анализ систему показателей или, что еще лучше, вовсе отменить ее. Естественно, мы не сделали ни того, ни другого. Максимальной уступкой, на которую пошла наша команда, было обещание, что система показателей не будет основанием для применения санкций. То есть должны быть еще какие-то факты, подтверждающие наличие проблем у банка. Это подразумевало проведение плановой или внеплановой проверки.

ПРИНУДИТЕЛЬНАЯ ЗАКАЛКА

Ежедневная работа банков стала особым предметом ревизии со стороны НБУ Например, регулятора очень беспокоил вопрос валютных рисков.

В конце 2003 года правление НБУ разрешило выдавать населению кредиты в валюте. Это был вынужденный шаг, поскольку займы в СКВ уже выдавались полным ходом через платежные карточки. Мы лишь узаконили механизм, сняв бесполезные ограничения.

Сразу же пришлось задуматься о наличии системного риска. Банки слишком активно выдавали ссуды физлицам в инвалюте. Это могло создать проблемы, потому что большая часть населения получала доходы в гривне. Чтобы выплатить проценты по валютным кредитам, люди должны были идти в обменные пункты или в кассы банков, приобретать доллары или евро и лишь потом делать взнос по займу. Такая ситуация становилась опасной, потому что резко возрастала зависимость банковской системы от курсовой стабильности. Даже небольшая девальвация гривны усложнила бы обслуживание валютных кредитов и, возможно, спровоцировала бы массовые невозвраты.

Нацбанк не имел права пускать ситуацию на самотек, и 29 июня 2004 года принял знаменитое постановление № 300. Этим документом мы предлагали изменить положение «О порядке формирования резерва для возмещения возможных потерь по кредитным операциям банков». Предполагалось, что под выданные валютные займы банки должны будут формировать больший резерв. Иными словами — уменьшать прибыль на большую величину.

Для этого мы предложили понизить на один уровень класс заемщика, который получил кредит в иностранной валюте, но не имел стабильных валютных поступлений.

Как известно, в зависимости от платежеспособности заемщики делятся на пять классов надежности. Чем выше риск невозврата, тем большим должно быть резервирование. В самом критическом случае, выдав безнадежный кредит, банк должен вычесть из капитала полную сумму займа без учета стоимости обеспечения. Такая операция называется «стопроцентным резервированием». Для сравнения, по кредитам самого высокого качества капитал уменьшается всего на 1 % выданной суммы.

Естественно, банки всегда старались приукрасить качество ссуд, чтобы не портить себе показатели. Можно было понять их возмущение, ведь, в случае принятия постановления, им пришлось бы уменьшать капитал.

Вдобавок мы потребовали, чтобы банки не вычитали из суммы кредита стоимость обеспечения, полученного от «рискованных» заемщиков. То есть залог они должны предоставлять, но по отчетности тот не прошел бы. Это означало, что резервы должны вычисляться от полной суммы выданного кредита, а не от его малой части.

Это была своего рода провокация со стороны НБУ Мы сознательно пошли на конфликт с банками, чтобы потом отступить на заранее заготовленные позиции. Я лично написал текст постановления № 300, понимая, что против него будут протестовать все — и пресса, и финансовый сектор. Так и случилось. НБУ критиковали нещадно.

20 июля 2004 года мы встретились с банкирами, извинились и отозвали постановление для доработки. «Неправильно исключать залог из расчета обеспечения, потому что залог является ликвидным инструментом. В этой части мы перегнули палку», — признал я тогда.

Тут же правление НБУ село за стол переговоров с банкирами и договорилось об условиях, которые устраивали и нас, и их. Итогом совещания стало августовское постановление № 411, которое с марта 2005 года ввело ограничения в нужном формате. Документ предусматривал смягчение резервирования по кредитам в гривне, при этом условия резервирования по валютным займам оставались прежними. Постановление действует до сих пор.

Следует сказать, что во всех дебатах активно участвовали добровольные объединения банков — АУБ и КБС. По решению Сергея Тигипко, правление НБУ обязательно согласовывало с ними почти все важные решения, касавшиеся регулирования системы. К сожалению, после возвращения Владимира Стельмаха от этой практики отказались.

Придя в НБУ, наша команда обнаружила еще одну большую проблему — несоответствие активов и пассивов банков по «длине». В 2002–2003 годах типичной была ситуация, когда для выдачи кредитов сроком более года занимались «короткие», максимум на месяц, деньги на межбанковском рынке. Большая же часть учреждений ориентировалась и вовсе на ресурсы «овернайт».

В теории банковского менеджмента это явление называется «разрывом ликвидности», или «гэпом». «Гэпы» несут в себе огромный риск. Если ресурсы на рынке исчезают, банку нечем перекрыть внезапно возникшую дыру в пассивах. Ничем не лучше случай, когда ресурс внезапно дорожает. Тогда выдача ссуд за счет межбанка становится нерентабельной. В худшем варианте, оба примера могут закончиться банкротством учреждения. А падение большого банка способно вызвать «эффект домино» по всей финансовой системе.

Отчасти к схеме работы с «гэпами» располагала ситуация в экономике. В 2002-м и 2003 годах на ресурсном рынке в любой день можно было купить достаточно свободной гривны по мизерной цене. Вплоть до осени 2003-го не было ни одного кризиса, в рамках которого ставки взлетели хотя бы до 20 % годовых. Напротив, долгое время они держались на уровне 0,1 % годовых.

Донорами выступали системные банки, в которых обслуживались государство, население и много предприятий, особенно металлургических. Это Проминвестбанк, «Аваль», Укрсоцбанк, Укрэксим-банк. Многие банки зарабатывали тем, что брали в долг у одних учреждений и выдавали кредиты другим. Это повышало риски в целом по системе.

И крупные, и мелкие банки даже не стремились управлять рисками — привыкнув к дешевизне и изобилию ресурсов на рынке, они беззаботно наращивали портфели вложений. Особенно злоупотребляли «гэпами» средние по размеру учреждения, которые не хотели отставать от крупных банков по темпам развития. Отчасти это был вынужденный шаг — акционеры требовали, чтобы банк сам зарабатывал себе капитал.

Типичный рабочий день казначея сводился к тому, чтобы оценить уровень процентных ставок на ресурсном рынке и посчитать, скольким клиентам можно выдать кредиты за счет денег с межбанка. Причем решения принимались на основе данных о стоимости «ночной» гривны. Логика была такой. Если стоимость кредитов «овернайт» за последние полгода составляла не более 5–6% годовых, обычно не поднимаясь выше 1–2%, а кредиты экономике в то же время выдавались под 20–24 %, то можно было рисковать. Казначей предполагал, что даже когда стоимость «ночной» гривны взлетит до 20 %, придется потерпеть максимум несколько дней. А если период «дорогих» денег затянется, можно будет привлечь дорогие депозиты населения.

Таким образом, система управления рисками сводилась к рассуждениям. По расчетам казначеев, все должно быть нормально, если государство не стянет слишком много денег на казначейский счет, если население не будет слишком тратиться на покупку товаров, если не будет подорвано доверие к банковской системе, если не изменится курс и так далее. Однако для банкира больше двух «если» — уже прямая дорога к кризису.

С момента прихода новой команды Нацбанк часто говорил об опасности «гэпов». Мы рассылали письма и телеграммы, в которых рекомендовали банкам перейти на более «твердые» пассивы — депозиты населения, внутренние и внешние долгосрочные заимствования. Однако банки почти не реагировали на наши предостережения.

Все резко изменилось в ноябре 2003 года, когда правительство стянуло слишком много денег на единый счет в Казначействе, фактически изъяв их из финансовой системы страны. После двухлетнего изобилия вдруг резко не стало ресурсов, и процентные ставки на межбанке взмыли вверх. Стоимость «ночной» гривны достигала 70 % годовых. В дилинговых системах даже проскакивал индикативный уровень в 100 %. Большая часть сделок между крупными банками проводилась примерно по 30 % годовых.

НБУ тогда упрекали в бездействии, в том, что он вовремя не предоставил всем желающим рефинансирование. Мы действительно немного затянули с принятием решения, однако понимали, что банковской системе ничто не угрожает. «Шоковая терапия» произвела отрезвляющий эффект. После кризиса ликвидности банки стали очень серьезно относиться к планированию активно-пассивных операций. Крупные учреждения начали выходить на внешние рынки, а более мелкие — выпускать облигации и привлекать депозиты населения. По итогам 2003 года остатки средств на счетах физлиц выросли на 67,7 %. Опережающими темпами росло привлечение долгосрочных, на срок более года, депозитов.

Незадолго до этого случилось еще одно событие, заставившее банки призадуматься. В августе 2003 года произошла неприятная ситуация — начался крах «Нашего банка». Утром 18 июня мне позвонила директор департамента монетарной политики Наталья Гребеник и сказала: «У нас проблема». Оказалось, что днепропетровский «Наш банк» не вернул НБУ 7,5 млн. грн., которые накануне вечером взял в качестве рефинансирования.

Я тут же распорядился заморозить движение денег по счетам банка до выяснения обстоятельств. Благодаря этому удалось сохранить значительную часть средств, которая потом пошла на выплаты пострадавшим. К 18 июня учреждение заняло на межбанке десятки миллионов гривен. Сразу же после введения НБУ санкций кредиторы потребовали вернуть свои деньги и благодаря нам почти все получили обратно. Населению повезло меньше — рядовые вкладчики получили лишь те суммы, которые погасил Фонд гарантирования вкладов. Остальные средства пропали.

Проверка подтвердила худшие опасения — менеджмент банка по указанию владельцев начал выводить из него деньги через выдачу невозвратных кредитов. В украинских условиях именно так ведут себя акционеры, которые видят, что учреждение скоро рухнет. Подобное развитие событий было для нас удивительным, потому что система показателей раннего реагирования не показывала угрожающих тенденций. Позже выяснилось, что отчетность банка уже долгое время подделывалась, а покрывать это удавалось мужу одной из сотрудниц «Нашего банка», который работал в территориальном управлении НБУ

Правление Национального банка инициировало служебное расследование и долго пыталось договориться со старыми и возможными новыми владельцами. Какое-то время была надежда, что появятся новые акционеры, которые дадут деньги и спасут банк. Однако потом мы осознали: единственная цель собственников — потянуть время, чтобы забрать еще немного денег. Правление НБУ решило начать процедуру ликвидации, отказав учреждению в выдаче стабилизационного кредита и рефинансирования.

Мы поняли, что затягивать время в таких ситуациях нельзя. Нужно быстрое и жесткое реагирование. Практика показала, что только так можно спасти деньги, и даже есть определенная вероятность удержать банк на плаву.

Крах «Нашего банка» пошел на пользу всей финансовой системе. После этого по крупным учреждениям прокатилась волна пересмотра лимитов на межбанковские операции. Многие системные банки перестали работать с мелкими учреждениями, считая их слишком нестабильными. Несмотря на временные трудности, от ограничения взаимного кредитования выиграли все. Системные банки обезопасили себя, а мелкие научились более грамотно планировать привлечение денег и меньше рассчитывать на ресурсный рынок.

С межбанком была связана еще одна неприятная тенденция, которая ярко проявилась в ноябре 2003 года. Отчетность НБУ предполагала, что банки докладывают о формировании обязательных резервов раз в месяц. Реально выполнение норматива контролировалось раз в десять дней. Это привело к тому, что на протяжении месяца отдельные банки держали на корреспондентских счетах минимальный объем гривны. Зато в последний день декады и особенно месяца — на так называемых переходах — они старались занять на рынке столько денег, чтобы выйти на нужный среднемесячный показатель. Эти дни всегда характеризовались резким всплеском процентных ставок на депо-рынке и появлением большого спроса на рефинансирование НБУ Зато уже на следующие сутки стоимость денег падала.

В марте 2004 года я разослал письмо, в котором изложил суть проблемы. По статистике НБУ, 71 банк из 158-ми брал ресурсы на депо-рынке по завышенным ценам. Причиной такого поведения стало неправильное управление пассивами. Непрофессионализм топ-менеджеров банков приводил к большим перепадам процентных ставок. В итоге дорожали кредиты экономике и повышались системные риски. В ноябре 2003 года перепады оказались наиболее разрушительными. Они совпали с оттоком средств в Госказначейство и привели к взлету ставок на межбанке до 70-100 % годовых.

Чтобы бороться с колебаниями на рынке, директор департамента монетарной политики Наталья Гребеник предложила ввести ежедневное резервирование. В марте-апреле мы разработали и сверили с банками проект постановления о порядке формирования обязательных резервов. Согласно этому документу, с 1 июля 2004 года учреждения должны были держать на корсчете каждый день не менее 60 % дневной нормы. Позже уровень менялся отдельным постановлением НБУ Мы сделали новый порядок достаточно мягким, разрешив банкам до тридцати дней в квартал допускать недорезерв.

Безусловно, стоимость денег «на переходе» растет до сих пор, потому что банки до последнего дня не знают, сколько же денег поступит на их счета. Поэтому обычно недостающую сумму им приходится занимать лишь при формировании отчетности.

Кроме того, Минфин и распорядители бюджетных ассигнований все еще не излечились от плохой привычки выбрасывать деньги в банковскую систему в начале месяца и стягивать их обратно в конце. Это также подстегивает процентные ставки на ресурсы в гривне. И все же, в целом, как мы и рассчитывали, с тех пор колебания процентных ставок на межбанке резко уменьшились. Состояние рынка до и после введения ежедневного неснижаемого остатка отличалось существенно, и финансовая система страны стала работать более стабильно. Уже один тот факт, что каждый день нужно держать некую сумму на счетах, резко повысило профессионализм и ответственность казначеев всех без исключения банков.

Мы понимали, что полностью изжить «гэпы» не удастся. «Золотое правило» Владимира Стельмаха, которое гласит, что активы должны соответствовать пассивам по «длине», не может быть выполнено. Испокон веков суть банковского бизнеса сводилась к тому, чтобы собирать «короткие» депозиты и выдавать более «длинные» кредиты. Обязательный элемент такой работы — доверие со стороны вкладчиков. Полной сбалансированности быть не может в принципе. Отсюда, банковский бизнес сводится к умению покрывать «гэпы» за счет различных финансовых инструментов.

В то же время, НБУ видел: банки не смогут самостоятельно заполнять «гэпы» из-за отсутствия инструментов на рынке. Поэтому он решил усилить роль регулятора как кредитора последней инстанции, создав четкие правила рефинансирования. В конце 2003 года мы с Натальей Гребеник переработали всю нормативную базу, которая регулировала активные операции Национального банка, и объединили ее в новое положение «О регулировании НБУ ликвидности банков Украины путем рефинансирования, депозитных и прочих операций». Документ увидел свет 24 декабря 2003 года и вступил в силу с марта 2004-го. Одновременно мы отменили разрозненные постановления, которые действовали до этого.

К разработке документа привлеклись коммерческие банки, которые должны были стать конечными потребителями услуг регулятора. Благодаря кооперации положение получилось очень правильным с точки зрения практической пригодности. Например, оно решало такой вопрос, как подтверждение получения заявки на рефинансирование. Раньше компьютер принимал заявки только до 10.00, а после отсекал их. В итоге банкирам приходилось искать Арсения Яценюка, который бы лично разрешил выдать деньги. Прописанные процедуры избавили всех от этой и других проблем. Мы перечислили четкие критерии допуска банков к рефинансированию и отсекли от своих денег те из них, которые не выполняли базовые нормативы.

В нашем документе была впервые подробно прописана процедура выдачи стабилизационных кредитов. Осенью 2004 года выяснилось, что на практике она была малопригодна, однако до этого правление НБУ считало процедуру идеальной. Революционным стало удлинение сроков выдаваемых регулятором кредитов до 365 дней. Активно использовалось рефинансирование через инструмент прямого валютного репо (фактический своп), через которое мы за 2004 год сумели дать системе 3,5 млрд. грн. по сравнению с 0,4 млрд. годом ранее.

Проведению классической операции своп мешал сбор в Пенсионный фонд, который тогда составлял 1,5 % от суммы покупаемой валюты. Чтобы обойти его действие, мы придумали хитрую схему, которая предполагала использование залога. В итоге операцию пришлось назвать «репо».

Активно использовались все прописанные в положении инструменты, под которые выдавалось рефинансирование. Нацбанк принимал облигации государства, местных властей и предприятий, векселя, права требования по кредитам, депозитные сертификаты. Это было неудобно, но мы шли на риск, потому что банки были резко ограничены в возможностях получить деньги.

Безусловно, приходилось перестраховываться. Национальный банк проверял эмитентов облигаций и векселей, проводил дополнительный аудит, чтобы не полагаться на биржевые котировки, которые легко было регулировать. Векселя учитывали с дисконтом 50 %, а до этого приходилось брать письменное согласие у всех участников вексельного ряда, чтобы внезапно не возникло препятствий с осуществлением права регрессного требования. Приходилось также проверять финансовое состояние каждого из надписантов индоссамента. Однако мы все же принимали векселя и выдавали под них деньги.

К огромному сожалению, не использовались складские расписки и закладные, потому что правительство не создало необходимые подзаконные акты для обращения этих видов ценных бумаг. Также пришлось почти со старта закрыть механизм долгосрочного рефинансирования сроком до трех лет. В феврале 2003 года Нацбанк принял временное положение о порядке долгосрочного рефинансирования, на основе которого выдал около миллиарда гривен на несколько пилотных проектов. Фактически на наши деньги были достроены энергоблоки на Хмельницкой и Ровенской АЭС, отремонтирована автотрасса Киев — Одесса. Мы доказали, что механизм долгосрочного рефинансирования вполне применим.

Еще до начала проекта Национальный банк сильно критиковали за саму идею финансирования глобальных проектов за счет необеспеченной эмиссии гривны. Эксперты из Международного валютного фонда заявляли, что кредитовать экономику — не функция центробанка. В конце концов, мы договорились с МВФ. НБУ пообещал, что не будет кредитовать напрямую, а лишь станет рефинансировать коммерческие банки. Таким образом, регулятор снял с себя все риски, связанные с анализом подаваемых документов и принятием обеспечения, и стал квази-банком второго уровня. Хотя, безусловно, перед стартом каждого из проектов Нацбанк тщательно изучал множество связанных с ним документов. Этим занималась группа управления проектами международных кредитных линий. Она имела практический опыт анализа заявок, потому что обслуживала выдачу займов в рамках проектов ЕБРР и Немецко-украинского фонда.

По согласованию с МВФ Национальный банк утвердил максимальный лимит эмиссии денег под долгосрочное рефинансирование — один миллиард гривен. Это было необходимо, потому что Фонд видел угрозу инфляции в результате включения «печатного станка». Однако опыт показал, что выдача рефинансирования на потребительских ценах не отразилась. НБУ исчерпал лимит в конце 2003 года и на волне успеха приостановил проект.

Позже ходили слухи, что долгосрочное рефинансирование заблокировал МВФ. На самом деле, мы с Сергеем Тигипко сами решили отказаться от проекта. Дело в том, что в наш адрес стало поступать слишком много предложений и даже требований по рефинансированию очень странных мероприятий.

Особенно сильное давление на НБУ оказывали отдельные персонажи из Администрации Президента. Они хотели получить деньги для реконструкции пионерского лагеря «Артек».

Однажды меня вызвал Сергей Леонидович. В руках у него было одно из предложений, под которое требовалось долгосрочное рефинансирование. Я как бывший юрист прочитал документ и сразу же понял, что речь идет о гарантированном невозврате. Деньги должны были поступить на счета нескольких подставных структур, и ни о какой реконструкции «Артека» речь даже не шла. На Арсения Яценюка жаловались Президенту как на человека, который отказывался помочь детям. Я прямо заявил Тигипко, что нам не стоит с этим связываться.

Уже после моего увольнения из НБУ мне позвонил бывший шеф. Тигипко волновал вопрос «Артека». Ему позвонил Стельмах и рассказал, что по этому делу возбуждено уголовное дело. Тигипко спросил, выдали ли мы рефинансирование. Помню, как я обрадовался. «Если бы мы выдали, уже сидели бы в тюрьме», — ответил я.

После случая с «Артеком» мы с Тигипко посовещались и решили, что экономике помогли, но личностям — не будем, потому что из любой хорошей идеи при украинской конструкции власти ничего путного не получается. И запретили долгосрочное рефинансирование. Подозреваю, что очень многие расстроились, узнав об этом.

Помимо принятия глобальных решений в те годы пришлось заниматься и мелкими техническими проблемами. Буквально со старта борьбы с «гэпами» я обнаружил, что Национальный банк не знает, что же точно происходит на ресурсном рынке. С помощью отчетности это никак нельзя было выяснить — реальной информацией владели только дилеры коммерческих банков. Они работали сразу через три информационные системы — «Укрди-линг», «Интербизнесконсалтинг» и Reuters, сделки же заключали по телефону.

Я поставил себе личную задачу узнать, какие на самом деле ставки на межбанке. Reuters тогда в рамках промо-акции установил в Национальном банке два рабочих терминала. Один из них находился в кабинете первого зампреда. Кроме того, я лично подписался на услуги «Укрдилинга» и «Интербизнесконсалтинга» и был зарегистрирован в них под ником «Нацбанк». Дилеры очень скоро узнали, что Яценюк наблюдает за ходом торгов и через систему особых ключей стали коверкать информацию. Например, вместо 1,8 % на мониторе появлялись 180 %. Кроме того, серьезно искажали отчетность спекулянты, которые покупали гривну в одном месте и тут же перепродавали в другом.

Чтобы пресечь эти явления, мы с Натальей Гребеник решили заставить банки показывать все операции по купле-продаже ресурсов на межбанке — как по кредитам, так и по операциям репо и прочим инструментам. Чтобы удобнее было обрабатывать данные, у нас возникла идея сделать особую электронную форму отчетности. Технические специалисты НБУ быстро разработали информационную систему межбанковского рынка, которую назвали «КредИнфо». Эту систему мы решили рассылать банкам бесплатно, чтобы избежать обвинений в наживе.

«КредИнфо» была введена в эксплуатацию в мае 2004 года, а постановление о внедрении системы было подписано еще в январе. Банки долго сопротивлялись и жаловались, что программное обеспечение не работает или дает сбои. Они даже придумали, что невозможно вносить информацию о сделках в течение десяти минут, потому что это будет тормозить работу межбанка. Действительно, поначалу система была сырая, но после доработки доводы о техническом несовершенстве «КредИнфо» отпали.

Когда страсти улеглись и мы уже праздновали победу, выяснилось, что банкам удается искажать даже ту информацию, которую нужно было вносить в «КредИнфо». Помимо процентов за пользование ресурсами они стали взимать комиссионную плату, которая проходила по другим видам отчетности. Юристы Национального банка порылись в законодательстве и написали разъяснение, суть которого сводилась к запрету комиссионных по подобным операциям. В июле 2004 года мы разослали это разъяснение, подписанное мною, телеграммой. Больше проблем с «КредИнфо» не было, а у Нацбанка появился инструмент для отслеживания истинных процентных ставок на ресурсном рынке.

Таким образом, борьба с «гэпами» велась в нескольких направлениях и оказалась довольно успешной. Уже к середине 2004 года активнопассивная политика банков изменилась в корне. Учреждения были готовы к новым кризисам ликвидности и доказали это осенью. До сих пор «длина» пассивов у них существенно меньше, чем сроки, на которые выдаются кредиты. Однако это качественно другие пассивы. Среди них очень велика доля депозитов населения и зарубежных займов. Кредитование за счет средств с межбанка уже давно не в моде.

Тестом на устойчивость украинской банковской системы стал кризис доверия в России. В середине мая 2004 года была отозвана лицензия у Содбизнесбанка, который подозревали в отмывании денег. Вместе с ним под расследование попал КБ «Кредиттраст». Этот случай прошел бы незамеченным, однако вскоре по финансовому рынку РФ пошли слухи, что лицензии отзовут и у других банков, которые уже объединены в некий «черный список». В Интернете и в одной из центральных газет даже опубликовали несколько перечней, называя их теми самыми «черными списками». Российские банки тут же закрыли лимиты на взаимные операции. Проще говоря, они перестали друг друга кредитовать. В результате на российском ресурсном рынке резко выросли процентные ставки, а население бросилось снимать деньги с депозитов.

В июне 2004 года Сергей Тигипко лично связывался с председателем и двумя первыми зампредами центробанка России. Мы пытались понять, какие риски несет июньская ситуация в РФ. Для украинской финансовой системы российский кризис был опасен из-за двух обстоятельств.

Первое — многие отечественные банки брали у россиян доллары в долг в больших размерах, поэтому закрытие этого источника привело к повышению ставок на 1–2% по межбанковским кредитам в валюте. Впрочем, уже через две-три недели турбулентность на рынке улеглась, и стоимость ресурсов вернулась на прежние отметки.

О втором тревожащем нас обстоятельстве я лишь вскользь упомянул прессе: «Проблемы могут возникнуть у тех, кто в погоне за дорожающим рублем разместил свободные средства в российских банках». В разгар кризиса в РФ я поручил посчитать сальдо активов и пассивов в операциях банков двух стран. Оно оказалось резко не в нашу пользу. Украинские банки активно привлекали ресурсы в России, но они же держали на корсчетах в российских рублях суммы на порядки большие. Причина была простой — рубль в то время дорожал по отношению к доллару, и было выгодно его держать.

Это привело к тому, что в разгар кризиса у многих украинских банков «зависли» ресурсы на корсчетах в РФ. Мы беспокоились, чтобы партнеры из России не попали в список финансово несостоятельных и деньги не пропали навсегда. Все это напоминало события 1998 года, когда я работал в «Авале» и взымал с обанкротившихся российских банков просроченную задолженность по остаткам на корсчетах. Помню, как возвращал деньги банкоматами, POS-терминалами и облигациями «Газпрома» с дисконтом 85 %.

Как оказалось, в 2004 году бояться было нечего — максимальная задержка длилась всего два дня, а украинские банки даже не ощутили неудобств.

ОХОТА НА «МОЕЧНЫЕ»

Когда в ноябре 2004 года НБУ боролся с кризисом на валютном рынке, очень пригодился опыт борьбы с выводом капитала из страны и с банками, которые занимались «отмывочными» операциями. Эта работа велась непрестанно, потому что мы видели и в том, и в другом явлениях потенциальную опасность для системы, особенно накануне выборов Президента.