Фирстова Светлана Юрьевна, Сергеева Татьяна Юрьевна Вмененка и упрощенка 2008-2009

Предисловие

Налоговое законодательство, касающееся порядка уплаты единого налога по упрощенной системе налогообложения (УСНО) и единого налога на вмененный доход (ЕНВД) постоянно претерпевает изменения. Изменения направлены на совершенствование налогообложения малого предпринимательства и на устранение имеющихся противоречий и технических огрех существующего законодательства.

В 2007-2008 году таким законом стал Федеральный закон от 17.05.2007 г. № 85-ФЗ «О внесении изменений в главы 21, 26.1, 26.2 и 26.3 части второй Налогового кодекса Российской Федерации» (далее –Закон № 85-ФЗ).

Данный закон внес ряд выгодных поправок, которые распространяются на 2007-2008 год. Однако, как следует из статьи 3 Закона № 85-ФЗ, данные поправки станет возможным учесть только по итогам работы за год при составлении декларации за налоговый период, применять новые правила, до того как закон вступит в силу нельзя.

В пособии рассматриваются вопросы начисления, уплаты и оптимизации налогов организациями, индивидуальными предпринимателями, адвокатами, находящихся на специальных налоговых режимах – упрощенной системе налогообложения и едином налоге на вмененную деятельность, а также совмещение этих режимов.

В пособии рассматривается правильность составления бухгалтерской, налоговой и статистической отчетности, порядок применения ответственности за нарушения пенсионного и налогового законодательства.

Эта книга дает ответы на самые важные вопросы по УСН и ЕНВД.

Мы поможем вам разобраться с терминологией, связанной с законодательством по специальным налоговым режимам.

Пособие предназначено для широкого круга пользователей: бухгалтеров, руководителей предприятия, индивидуальных предпринимателей, адвокатов, аудиторов, работников налоговых органов.

В книге на конкретных примерах рассматриваются отдельные положения налогового законодательства, что делает ее содержание более доступным для читателей.

Глава 1. Упрощенная система налогообложения

1. Общие положения

Упрощенную систему налогообложения используют все больше фирм. Однако не стоит думать, что применять этот спецрежим на практике просто. Постоянные поправки в главу 26.2 Налогового кодекса РФ заставляют бухгалтеров таких организаций постоянно следить за изменениями. Вот и принятие Федерального закона от 17 мая 2007 г. № 85-ФЗ, опять вносит изменения и в главу по «упрощенке». В этой главе мы рассмотрим порядок применения организациями упрощенной системы налогообложения с учетом последних изменений.

В соответствии с Налоговым кодексом Российской Федерации (НК РФ) упрощенная система налогообложения является специальным налоговым режимом, применяемым налогоплательщиками на добровольной основе.

Упрощенная система налогообложения, в отличие от системы налогообложения в виде единого налога на вмененный доход, распространяется на организацию в целом, а не на какой-либо отдельный вид деятельности.

При применении упрощенной системы налогообложения налогоплательщики уплачивают единый налог, исчисленный по результатам их хозяйственной деятельности за налоговый период (без учета деятельности, переведенной на систему налогообложения в виде единого налога на вмененный доход).

С уплатой единого налога с налогоплательщиков, перешедших на уплату единого налога на вмененный доход и (или) на упрощенную систему налогообложения, не взимаются:

● налог на прибыль организаций,

● налог на доходы физических лиц (в отношении доходов, полученных индивидуальными предпринимателями от осуществляемой ими предпринимательской деятельности),

● НДС (за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию Российской Федерации),

● налог на имущество организаций, налог на имущество физических лиц (в отношении имущества, используемого индивидуальными предпринимателями для осуществления предпринимательской деятельности)

● единый социальный налог с доходов, полученных от предпринимательской деятельности, а также с выплат и иных вознаграждений, начисляемых налогоплательщиками в пользу нанятых ими физических лиц.

При этом налогоплательщики, перешедшие на упрощенную систему налогообложения, не освобождаются:

● от обязанности по уплате страховых взносов на обязательное пенсионное страхование, предусмотренной Федеральным законом от 15 декабря 2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»,

● от обязанности по уплате иных установленных на территории Российской Федерации налогов.

Пункт 2 ст. 346.11 гл. 26.2 НК РФ предусматривает при применении упрощенной системы налогообложения организациями замену уплаты ряда налогов, в том числе налога на добавленную стоимость, уплатой единого или минимального налога, исчисляемого по результатам хозяйственной деятельности организаций, за налоговый период.

При применении упрощенной системы налогообложения налогоплательщики не освобождаются:

● от обязанностей налоговых агентов, предусмотренных ст. 24 НК РФ,

● от обязанностей по ведению кассовых операций, в соответствии с Порядком ведения кассовых операций в Российской Федерации, утвержденным Решением Совета Директоров Банка России от 22.09.1993 № 40,

● от обязанностей, предусмотренных Федеральным законом от 22 мая 2003 г. № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт».

Индивидуальные предприниматели, применяющие УСН, не уплачивают налог на доходы физических лиц (с доходов, полученных от предпринимательской деятельности), налог на имущество с физических лиц (в отношении имущества, используемого для предпринимательской деятельности), ЕСН с доходов от предпринимательской деятельности и НДС (за исключением НДС, уплачиваемого при ввозе товаров на таможенную территорию Российской Федерации).

Коэффициент-дефлятор устанавливается ежегодно на каждый следующий календарный год и учитывает изменение потребительских цен на товары, работы, услуги в РФ за предыдущий календарный год. Также применяются коэффициенты-дефляторы, которые применялись ранее.

Начиная с прошлого года начали действовать следующие существенные изменения в законодательстве, касающемся УСН, которые внесены Федеральным законом от 21.07.2005 № 101-ФЗ «О внесении изменений в главы 26,2 и 26,3 части второй НК Российской Федерации и некоторые законодательные акты Российской Федерации о налогах и сборах, а также о признании утратившими силу отдельных положений законодательных актов Российской Федерации» (далее – Закон № 110-ФЗ) в законодательство, регламентирующее упрощенную систему налогообложения, внесены следующие существенные изменения:

● увеличен с 11 млн до 15 млн руб. предельный размер доходов, позволяющих налогоплательщикам переходить на упрощенную систему налогообложения, а размер доходов, необходимый для сохранения права на ее применение, – с 15 млн до 20 млн руб;

● законодательно закреплено право некоммерческих организаций на применение упрощенной системы налогообложения, ранее оспариваемое налоговыми органами;

● организации и индивидуальные предприниматели получили право уменьшать налоговую базу по уплачиваемому в связи с применением упрощенной системы налогообложения налогу на расходы по строительству и иному возведению объектов недвижимости. До этого они могли учитывать расходы по приобретению основных средств только в результате покупки. В то же время указанные расходы должны учитываться только при приобретении объектов основных средств, относящихся к амортизируемому имуществу в соответствии с положениями гл. 25 «Налог на прибыль организаций» НК РФ. А это значит, что, например, расходы по приобретению земельных участков при налогообложении учитываться не будут;

● уточнен порядок учета доходов и расходов. Так, в частности, расходы по приобретению сырья и материалов можно учитывать по мере их списания в производство, в то время как ранее они учитывались только в сумме, использованной в производстве товаров (работ, услуг). Расходы на покупку товаров, приобретенных для дальнейшей реализации, должны учитываться в части, приходящейся на реализованные товары, а не в полной сумме на дату их оплаты. При этом разрешено учитывать транспортные расходы, расходы по хранению товаров и иные расходы, связанные с приобретением и реализацией товаров. Расходы по уплате налога на добавленную стоимость также должны учитываться не в полной сумме на дату их оплаты, а по мере списания сырья и материалов в производство или по мере реализации приобретенных товаров;

● глава 26.2 НК РФ дополнена ст. 346.25.1 «Особенности применения упрощенной системы налогообложения индивидуальными предпринимателями на основе патента». Статья предусматривает применение упрощенной системы налогообложения индивидуальными предпринимателями, которые осуществляют определенные виды деятельности без применения наемного труда. В этом случае предприниматели оплачивают стоимость патента, определенную законодательными актами субъектов Российской Федерации. При этом они освобождаются от представления налоговых деклараций в налоговые органы.

Ежегодно законодатели расширяют перечень расходов, учитываемых налогоплательщиками, которые применяют упрощенную систему налогообложения. Это уже стало традицией ежегодно добавлять ограниченный список расходов, учитываемых при УСН. Этот процесс наверное будет продолжаться до тех пор,, пока в перечень не будут включены «и другие экономически обоснованные расходы».

А пока перечень расходов в 2008 году расширен на следующие расходы:

● на приобретение товаров для перепродажи;

● по вывозу твердых бытовых отходов;

● на обслуживание контрольно-кассовой техники;

● на стоимость достройки, дооборудования, реконструкции, модернизации и технического перевооружения основных средств.

Участники простого товарищества в данный момент вправе выбирать объект налогообложения, т.е. доходы либо доходы, уменьшенные на величину расходов. В связи с поправками в гл. 26.2 участники простого товарищества должны платить с разницы доходов и расходов и применять при этом ставку единого налога в размере 15%.

Затраты на подготовку и переподготовку кадров на договорной основе с образовательными учреждениями относятся к расходам, если: – услуги оказывают российские образовательные учреждения, получившие государственную аккредитацию, и иностранные образовательные учреждения, имеющие соответствующий статус; – обучение проходят работники, находящиеся в штате организации; – программа подготовки способствует повышению квалификации специалиста в рамках деятельности организации.

Не включаются в расходы затраты на содержание образовательных учреждений или оказание им бесплатных услуг, а также оплата обучения в вузах и заведениях при получении среднего специального образования.

Расходы в виде отрицательной курсовой разницы включены в перечень расходов, принимаемых при исчислении единого налога.

Федеральным законом от 17.05.2007 г. № 85-ФЗ «О внесении изменений в главы 21, 26.1, 26.2 и 26.3 части второй Налогового кодекса Российской Федерации» (далее –Закон № 85-ФЗ) в законодательство, регулирующее упрощенную систему налогообложения, внесены следующие существенные изменения, которые в очередной раз делают применение упрощенки более выгодной.

Во-первых, расширится перечень затрат, которые можно будет учитывать при определении налогооблагаемого дохода.

Во-вторых, основные средства можно будет списывать по мере оплаты. Это изменение могут применять организации, которые покупают дорогостоящее имущество с рассрочкой платежа. Им не придется больше дожидаться, когда оно будет полностью оплачено, чтобы учесть стоимость этого имущества в расходах.

Другое нововведение упростит и сделает более выгодной работу для всех компаний, применяющих УСН, независимо от объекта налогообложения. Оно касается ситуации, когда «упрощенщик» разорвал контракт с покупателем и вернул ему аванс. В соответствии с новой редакцией Налогового кодекса РФ нужно будет включить предоплату (аванс) в доходы того отчетного (налогового) периода, когда получены деньги. А после того, как аванс будет возвращен, на его сумму надо уменьшать доходы текущего отчетного либо налогового периода

Все изменения вступают в силу с 1 января 2008 г.

2. Плательщики УСН

Плательщиками единого налога признаются организации и индивидуальные предприниматели, перешедшие на упрощенную систему налогообложения и применяющие ее в порядке, установленном гл. 26.2 НК РФ.

2.1. Организации

Организации – это юридические лица, образованные в соответствии с законодательством Российской Федерации, а также иностранные юридические лица, компании и другие корпоративные образования, обладающие гражданской правоспособностью, созданные в соответствии с законодательством иностранных государств, международные организации, их филиалы и представительства, созданные на территории Российской Федерации (ст. 11 НК РФ).

Юридическим лицом признается организация, которая имеет в собственности, хозяйственном ведении или оперативном управлении обособленное имущество и отвечает по своим обязательствам этим имуществом, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде (п. 1 ст. 48 Гражданского кодекса Российской Федерации). имеет самостоятельный баланс или смету.

Таким образом, при соблюдении условий и ограничений, предусмотренных п.п.2 и 3 ст. 346.12 НК РФ, иностранные и некоммерческие организации вправе применять упрощенную систему налогообложения на общих основаниях с коммерческими организациями и индивидуальными предпринимателями.

Кроме того, в соответствии с п. 4 ст. 346.12 НК РФ налогоплательщики, переведенные по одному или нескольким видам предпринимательской деятельности на систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, вправе применять упрощенную систему налогообложения в отношении иных осуществляемых ими видов предпринимательской деятельности. При этом установленные гл. 26.2 НК РФ ограничения по переходу на упрощенную систему налогообложения (размер полученных организациями за 9 месяцев года, предшествующего году, с которого осуществлялся переход на упрощенную систему налогообложения, доходов от реализации; численность работников и стоимость основных средств и нематериальных активов) определяются в отношении таких налогоплательщиков исходя из всех осуществляемых ими видов предпринимательской деятельности.

Не все организации имеют право применять упрощенную систему налогообложения:

1) организации, имеющие филиалы и представительства.

Представительством является обособленное подразделение юридического лица, расположенное вне места его нахождения, которое представляет интересы юридического лица и осуществляет их защиту (ст. 55 ГК РФ).

Филиалом является обособленное подразделение юридического лица, расположенное вне места его нахождения и осуществляющее все его функции или их часть, в том числе функции представительства.

Представительства и филиалы являются юридическими лицами. Они наделяются имуществом создавшим их юридическим лицом и действуют на основании утвержденных им положений.

Представительства и филиалы должны быть указаны в учредительных документах создавшего их юридического лица.

Обособленным подразделением организации признается любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места (места, созданные на срок более одного месяца) (ст. 11 НК РФ).

Право перехода на упрощенную систему налогообложения не предоставляется организациям, которые имеют обособленные подразделения, являющиеся юридическими лицами, наделенные имуществом, а также функциями филиалов и представительств и указанные в качестве таковых в учредительных документах создавших их организаций.

Организации, имеющие иные обособленные подразделения, вправе применять упрощенную систему налогообложения на общих основаниях;

2) банки;

3) страховщики.

Отношения между лицами, осуществляющими виды деятельности в сфере страхового дела, или с их участием, отношения по осуществлению государственного надзора за деятельностью субъектов страхового дела, а также иные отношения, связанные с организацией страхового дела, регулируются Законом РФ от 27 ноября 1992 № 4015-1 «Об организации страхового дела в Российской Федерации» (далее – Закон № 4015-1).

Участниками отношений, регулируемых данным Законом, являются, в частности, страховые организации (страховщики), страховые агенты и страховые брокеры.

Страховщиками признаются юридические лица, созданные в соответствии с законодательством Российской Федерации для осуществления страхования, перестрахования, взаимного страхования и получившие лицензии в установленном данным Законом порядке (ст. 6 Закона № 4015-1).

Страховыми агентами признаются граждане Российской Федерации, осуществляющие свою деятельность на основании гражданско-правового договора, или российские юридические лица (коммерческие организации), представляющие страховщика в отношениях со страхователем по поручению страховщика в соответствии с предоставленными полномочиями, а страховыми брокерами – граждане Российской Федерации, зарегистрированные в установленном законодательством Российской Федерации порядке в качестве индивидуальных предпринимателей, или российские юридические лица (коммерческие организации), представляющие страхователя в отношениях со страховщиком по поручению страхователя или осуществляющие от своего имени посредническую деятельность по оказанию услуг, связанных с заключением договоров страхования или договоров перестрахования (ст. 8 Закона № 4015-1).

По договору поручения одна сторона (поверенный) обязуется совершить от имени и за счет другой стороны (доверителя) определенные юридические действия. Права и обязанности по сделке, совершенной поверенным, возникают непосредственно у доверителя (ст. 971 ГК РФ).

По агентскому договору одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны (принципала) юридические и иные действия от своего имени, но за счет принципала либо от имени и за счет принципала (ст. 1005 ГК РФ).

По сделке, совершенной агентом с третьим лицом от своего имени и за счет принципала, приобретает права и становится обязанным агент, хотя бы принципал и был назван в сделке или вступил с третьим лицом в непосредственные отношения по исполнению сделки. По сделке, совершенной агентом с третьим лицом от имени и за счет принципала, права и обязанности возникают непосредственно у принципала.

Деятельность, осуществляемую страховыми агентами (российскими организациями и индивидуальными предпринимателями) и страховыми брокерами (российскими организациями и индивидуальными предпринимателями) на основе заключенных со страховщиками (страхователями) договоров поручения либо агентских договоров, следует рассматривать как вспомогательную деятельность в сфере страхового дела, а самих страховых агентов и страховых брокеров – как посредников (доверенных лиц) в правоотношениях между страховщиками и страхователями.

Учитывая , что вспомогательная деятельность в сфере страхового дела гл. 26.2 НК РФ не отнесена к видам предпринимательской деятельности, не подпадающим под действие упрощенной системы налогообложения, страховые агенты, действующие от имени и по поручению страховщиков, а также страховые брокеры, действующие от своего имени и по поручению страховщиков (страхователей), вправе перейти на упрощенную систему налогообложения на общих с другими налогоплательщиками основаниях;

4) негосударственные пенсионные фонды;

5) инвестиционные фонды;

6) профессиональные участники рынка ценных бумаг.

Особенности создания и деятельности профессиональных участников рынка ценных бумаг регулируются Федеральным законом от 22 апреля 1996 № 39-ФЗ «О рынке ценных бумаг» (далее – Закон № 39-ФЗ).

7) ломбарды;

8) организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров, а также добычей и реализацией полезных ископаемых, за исключением общераспространенных полезных ископаемых.

К подакцизным товарам относятся товары, перечисленные в п. 1 ст. 181 НК РФ.

К полезным ископаемым относится продукция горнодобывающей промышленности и разработки карьеров, содержащаяся в фактически добытом (извлеченном) из недр (отходов, потерь) минеральном сырье (породе, жидкости и иной смеси), первая по своему качеству соответствующая государственному стандарту Российской Федерации, стандарту отрасли, региональному стандарту, международному стандарту, а в случае отсутствия вышеуказанных стандартов для отдельно добытого полезного ископаемого – стандарту организации (предприятия).

К общераспространенным полезным ископаемым относятся полезные ископаемые, включенные в региональные перечни общераспространенных полезных ископаемых, определяемые органами государственной власти Российской Федерации в сфере регулирования отношений недропользования совместно с субъектами Российской Федерации (ст. 3 Закона РФ от 21 февраля 1992 № 2395-1 «О недрах»);

9) организации и индивидуальные предприниматели, занимающиеся игорным бизнесом;

10) нотариусы, занимающиеся частной практикой;

11) организации и индивидуальные предприниматели, являющиеся участниками соглашений о разделе продукции.

В соответствии со ст. 2 Федерального закона от 30 декабря 1995 г. № 225-ФЗ «О соглашениях о разделе продукции» соглашение о разделе продукции является договором, в соответствии с которым Российская Федерация предоставляет субъекту предпринимательской деятельности (инвестору) на возмездной основе и на определенный срок исключительные права на поиски, разведку, добычу минерального сырья на участке недр, указанном в соглашении, и на ведение связанных с этим работ, а инвестор обязуется осуществить проведение вышеуказанных работ за свой счет и на свой риск. Соглашение определяет все необходимые условия, связанные с пользованием недрами, в том числе условия и порядок раздела произведенной продукции между сторонами соглашения в соответствии с положениями данного Закона;

12) организации и индивидуальные предприниматели, перешедшие на систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) в соответствии с гл. 26.1 НК РФ;

13) организации, в которых доля непосредственного участия других организаций составляет более 25%. Данное ограничение не распространяется на организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50%, а их доля в фонде оплаты труда – не менее 25%.

В соответствии со ст. 48 ГК РФ в связи с участием в образовании имущества юридического лица его учредители (участники) могут иметь обязательственные права в отношении этого юридического лица либо вещные права на его имущество. К юридическим лицам, в отношении которых их участники имеют обязательственные права, относятся хозяйственные товарищества и общества, производственные и потребительские кооперативы. К юридическим лицам, на имущество которых их учредители имеют право собственности или иное вещное право, относятся государственные и муниципальные унитарные предприятия, а также финансируемые собственником учреждения. К юридическим лицам, в отношении которых их учредители (участники) не имеют имущественных прав, относятся общественные и религиозные организации (объединения), благотворительные и иные фонды, объединения юридических лиц (ассоциации и союзы).

К коммерческим организациям с разделенным на доли (вклады) учредителей (участников) уставным (складочным) капиталом относятся хозяйственные товарищества и общества. Имущество, созданное за счет вкладов учредителей (участников), а также произведенное и приобретенное хозяйственным товариществом или обществом в процессе его деятельности, принадлежит ему на праве собственности (ст. 66 ГК РФ).

Унитарным предприятием признается коммерческая организация, не наделенная правом собственности на закрепленное за ней собственником имущество.

В отличие от хозяйственных товариществ и обществ имущество муниципального унитарного предприятия принадлежит ему на праве хозяйственного ведения, является неделимым и не может быть распределено по вкладам (долям, паям), в том числе между работниками предприятия (п. 1 ст. 113 ГК РФ, ст.2 Федерального закона от 14 ноября 2002 № 161-ФЗ «О государственных и муниципальных унитарных предприятиях»).

Учредителем муниципального унитарного предприятия является муниципальное образование (ст.8 Федерального закона от 14 ноября 2002 № 161-ФЗ). Муниципальные предприятия и организации входят в состав муниципальной собственности (п. 1 ст. 29 Федерального закона от 28 августа 1995 г. № 154-ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации»). Органы местного самоуправления управляют муниципальной собственностью и осуществляют от имени муниципального образования права собственника в отношении имущества, входящего в состав муниципальной собственности.

К муниципальным образованиям относятся городское, сельское поселение, несколько поселений, объединенных общей территорией, часть поселения, иная населенная территория, в пределах которых осуществляется местное самоуправление, имеются муниципальная собственность, местный бюджет и выборные органы местного самоуправления.

С учетом того, что муниципальное образование не может быть признано организацией в том смысле, в котором ст. 11 НК РФ использует данный термин, и имущество муниципального унитарного предприятия не распределяется по вкладам (долям, паям), данные организации вправе применять упрощенную систему налогообложения.

По аналогичным основаниям данное право распространяется и на государственные унитарные предприятия.

При учете ограничения на применение УСН необходимо учитывать факт реорганизации юридического лица. Согласно ст. 57 ГК РФ реорганизация юридического лица может проходить в форме слияния, присоединения, разделения, выделения и преобразования, при котором, кроме присоединения, создается новое юридическое лицо. Если единственным учредителем вновь созданной организации является реорганизованное юридическое лицо и доля его непосредственного участия в этой организации составляет 100%, такая организация не вправе применять УСН даже при наличии у реорганизованного юридического лица уведомления о праве перехода на УСН. Организация, образовавшаяся в результате слияния, также не может перейти на УСН, поскольку совокупная доля участия в ней других организаций будет составлять 100%.

Условия, необходимые для применения упрощенной системы налогообложения (за исключением условий, упомянутых в п. 15 и 16 п. 3 ст. 346.12 НК РФ), налогоплательщики должны выполнить на дату подачи заявления о переходе на УСН и в период применения.

14) организации и индивидуальные предприниматели, средняя численность работников которых за налоговый (отчетный) период, определяемая в порядке, установленном федеральным органом исполнительной власти, уполномоченным в области статистики, превышает 100 человек.

В целях перехода на упрощенную систему налогообложения и ее дальнейшего применения, средняя численность нанятых налогоплательщиками работников определяется ими по состоянию на 1 октября года, в котором такие налогоплательщики подают заявление о переходе на упрощенную систему налогообложения, и далее по итогам каждого отчетного (налогового) периода по единому налогу применительно к Порядку заполнения и представления унифицированных форм федерального государственного статистического наблюдения, утвержденному Постановлением Росстата от 3 ноября 2004 № 50;

15) организации, у которых остаточная стоимость основных средств и нематериальных активов, определяемая в соответствии с законодательством Российской Федерации о бухгалтерском учете, превышает 100 млн руб.

Остаточная стоимость основных средств и нематериальных активов определяется налогоплательщиками-организациями по состоянию на 1-е число месяца, в котором ими подано заявление о переходе на упрощенную систему налогообложения, и далее по итогам каждого отчетного (налогового) периода по единому налогу.

Что касается налогоплательщиков, получивших в периоде применения общего режима налогообложения освобождение от исполнения обязанностей по уплате НДС, то следует отметить, что п. 2 и 3 ст. 346.12 НК РФ установлен исчерпывающий перечень условий и ограничений, при несоблюдении которых налогоплательщики лишаются права на применение упрощенной системы налогообложения.

Наличие у налогоплательщиков освобождения от исполнения обязанностей по уплате НДС гл. 26.2 НК РФ к таким условиям и ограничениям не отнесено.

В связи с этим налогоплательщики, имеющие на дату перехода на упрощенную систему налогообложения такое освобождение, вправе применять данный специальный налоговый режим на общих с другими налогоплательщиками основаниях.

В настоящее время деятельность частных детективов и частных охранников регламентируется Законом Российской Федерации от 11 марта 1992 г. № 2487-1 «О частной детективной и охранной деятельности в Российской Федерации» (далее – Закон).

Частная детективная (сыскная) и охранная деятельность определяется как оказание на возмездной договорной основе услуг физическим и юридическим лицам предприятиями, имеющими специальное разрешение (лицензию) органов внутренних дел, в целях защиты законных прав и интересов своих клиентов.

Частным детективом признается гражданин Российской Федерации, получивший в установленном законом порядке лицензию на частную сыскную деятельность и выполняющий услуги, перечисленные в части второй статьи 3 Закона. В соответствии со статьей 11 Закона оказание охранных услуг, перечисленных в части третьей статьи 3 данного Закона, разрешается только предприятиям, специально учреждаемым для их выполнения.

В соответствии с пунктом 1 статьи 17 Федерального закона от 08.08.2001 № 128-ФЗ «О лицензировании отдельных видов деятельности» негосударственная (частная) охранная деятельность и негосударственная (частная) сыскная деятельность подлежат лицензированию

Согласно ст. 11 и 346.12 НК РФ, организации и индивидуальные предприниматели, осуществляющие на основании лицензии негосударственную (частную) сыскную деятельность, а также организации, осуществляющие на основании лицензии негосударственную (частную) охранную деятельность, вправе применять упрощенную систему налогообложения на общих основаниях.

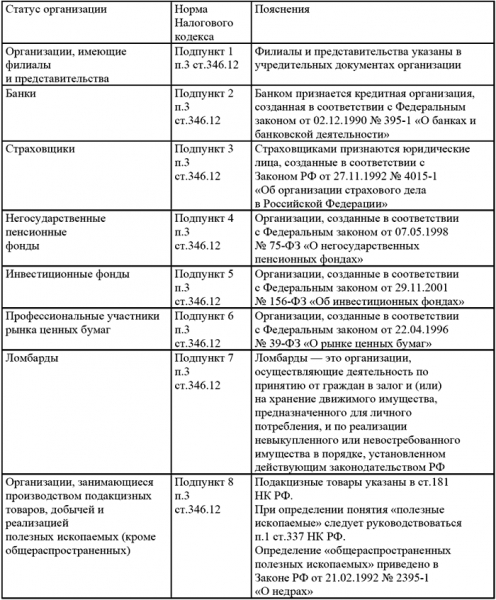

Обобщим данные о плательщиках, которые не могут применять УСН:

2.2. Предприниматели и адвокаты

Индивидуальными предпринимателями признаются физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, а также частные нотариусы, адвокаты, учредившие адвокатские кабинеты.

В соответствии со ст.1 Федерального закона от 31 мая 2002 № 63-ФЗ «Об адвокатской деятельности и адвокатуре в Российской Федерации» (далее – Закон № 63-ФЗ) адвокатской деятельностью является квалифицированная юридическая помощь, оказываемая на профессиональной основе лицами, получившими статус адвоката в порядке, установленном данным Законом, физическим и юридическим лицам в целях защиты их прав, свобод и интересов, а также обеспечения доступа к правосудию.

Согласно ст.15 Закона № 63-ФЗ выданное претенденту квалификационной комиссией удостоверение является единственным документом, подтверждающим статус адвоката. В соответствии со ст.21 Закона № 63-ФЗ адвокат, принявший решение осуществлять адвокатскую деятельность индивидуально, учреждает адвокатский кабинет, который не является юридическим лицом.

Адвокаты, учредившие адвокатские кабинеты, приравнены в целях НК к индивидуальным предпринимателям в соответствии с изменениями, внесенными в статью 11 части первой подпунктом «а» пункта 1 статьи 3 Федерального закона от 23.12.2003 № 185-ФЗ «О внесении изменений в законодательные акты Российской Федерации в части совершенствования процедур государственной регистрации и постановки на учет юридических лиц и индивидуальных предпринимателей».

Адвокаты, учредившие адвокатские кабинеты до 1 января 2004 года и в течение 2004 года, вправе перейти на УСН, подав заявление в налоговые органы в порядке, предусмотренном пунктом 1 статьи 346.13 НК РФ.

Адвокаты, учреждающие адвокатские кабинеты после 1 января 2005 года, вправе на основании п. 2 ст. 346.13 НК РФ как вновь зарегистрированные индивидуальные предприниматели подать заявление о переходе на УСН одновременно с подачей заявления о постановке на учет в налоговых органах. В этом случае они вправе применять УСН с момента постановки на учет в налоговых органах в качестве адвокатов, учредивших адвокатские кабинеты.

Адвокаты, учредившие адвокатское бюро, заключают между собой партнерский договор. Адвокатское бюро не может быть преобразовано в коммерческую организацию или любую иную некоммерческую организацию, за исключением случаев преобразования адвокатского бюро в коллегию адвокатов (ст. 23 Закона № 63-ФЗ).

Законом № 63-ФЗ деятельность адвокатских бюро не признается предпринимательской деятельностью, а сами адвокатские бюро не отнесены к юридическим лицам (организациям), действие упрощенной системы налогообложения на них не распространяется.

Индивидуальные предприниматели вправе перейти на упрощенную систему налогообложения независимо от размера полученных ими за вышеуказанный период времени доходов от предпринимательской деятельности.

В соответствии со ст. 2 Закона № 39-ФЗ профессиональными участниками рынка ценных бумаг являются только юридические лица, которые осуществляют виды деятельности, приведенные в гл.2 данного Закона.

Исходя из этого индивидуальные предприниматели, осуществляющие на основе выданных им налоговыми органами документов, подтверждающих их государственную регистрацию в этом качестве, деятельность, направленную на извлечение доходов от сделок купли-продажи ценных бумаг на биржевом и внебиржевом рынке ценных бумаг, вправе применять упрощенную систему налогообложения на общих с другими налогоплательщиками основаниях

2.3. Некоммерческие организации

Для некоммерческих организаций законодательно закреплено право на применение упрощенной системы налогообложения, ранее оспариваемое налоговыми органами

На некоммерческие организаций не распространяется ограничение по доле участия других организаций. Постановлением Президиума Высшего Арбитражного Суда РФ от 12 октября 2004 г. № 3114/04 установлено, что под непосредственным участием других организаций в целях применения п. 14, 3 ст. 346.12 НК РФ следует понимать участие (вклад) в образовании имущества (уставного капитала) организации. Причем в данном случае имеется в виду только та организация, уставный (складочный) капитал которой разделен на доли (вклады) учредителей (участников).

Федеральный закон от 12 января 1996 г. № 7-ФЗ «О некоммерческих организациях» не предусматривает возможности определения долей учредителей при учреждении некоммерческих организаций, а также размера доли, вносимой каждым из учредителей в стоимостном виде. Создание некоммерческой организации не влечет формирования уставного капитала. Поэтому понятие «доля непосредственного участия» к некоммерческим организациям неприменимо.

Следовательно, некоммерческие организации, созданные юридическими лицами, вправе применять упрощенную систему налогообложения в случае соблюдения всех условий, установленных п. 3 ст. 346.12 НК РФ. Аналогичная позиция изложена и в Письме ФНС России от 28 декабря 2004 г. № 22-0-10/1986@.

3. Переход на упрощенную систему налогообложения

3.1. Анализ целесообразности перехода на УСН и выбор объекта налогообложения

При упрощенной системе налогообложения налоговая нагрузка ниже по сравнению с общей системой налогообложения, но для принятия окончательного решения о переходе на эту систему налогообложения, как организации, так и индивидуальному предпринимателю необходимо произвести расчет получаемой выгоды.

Для наглядности рассмотрим таблицу

Выбор объекта налогообложения осуществляется налогоплательщиком до начала налогового периода, в котором впервые применена упрощенная система налогообложения (п. 3 ст. 346.21 НК РФ).

В случае изменения избранного объекта налогообложения после подачи заявления о переходе на УСН налогоплательщик обязан уведомить об этом налоговый орган до 20 декабря года, предшествующего году, в котором впервые применена упрощенная система налогообложения. Организации и индивидуальные предприниматели при выборе объекта налогообложения должны проявить особую внимательность и изыскать пути снижения налогооблагаемой базы, что позволяет осуществить гл. 26.2 НК РФ.

Пример

Организация реализует товар в розницу.

Приобрела 100 единиц товара по цене 230 руб. и на сумму 23000 руб.

Реализация по цене 290 руб. или на сумму 29000 руб.

Издержки обращения 20 руб. на единицу, всего на сумму 2000 руб.

С суммы реализованного товара уплачиваются:

– НДС в сумме 1100 руб. (5200 руб. – 4100 руб.);

– налог на прибыль 900 руб. ((29000 руб. – 25000 руб.) × 24% : 100%).

Всего сумма к уплате налогов составит 2000 руб. (но следует учесть еще налог на имущество).

По упрощенной системе:

– при объекте налогообложения «доходы» от доходов от реализации товара 29 тыс. руб. сумма налога составит 1700 тыс. руб. (29000 руб. × 6% : 100%);

– при объекте налогообложения «доходы за вычетом расходов» от доходов от реализации 29000 руб. и расходов 25000 руб. (23000 руб. + 2000 руб.) сумма налога составит 600 руб. ((29000 руб. – 25000 руб.)) × 15%.

Данные, указанные выше, показывают выгодность упрощенной системы налогообложения.

При осуществлении оптовой торговли, переход на упрощенную систему может быть и невыгоден. Это вызвано тем, что организациям и индивидуальным предпринимателям не производится возмещение «входного» НДС при приобретении товаров, предназначенных для продажи оптом. Вопрос выгоды рассмотреть со всех сторон вплоть до образования нескольких небольших организаций вместо одной, у которой большие обороты по реализации товаров.

Пример

Организация, занимающаяся реализацией товаров оптом, имеет оборот свыше 11 000 тыс. руб. за 9 месяцев, но приняла решение перейти на упрощенную систему налогообложения.

Для того чтобы был осуществлен переход на упрощенную систему, решено создать две самостоятельные организации: одна приобретает товары, а вторая осуществляет их продажу.

Рассматривая вопрос о переходе на УСН, налогоплательщик должен правильно выбрать вариант налогообложения – «доходы» или «доходы, уменьшенные на величину расходов».

В случае выбора объекта налогообложения «доходы»:

– налоговая ставка по ст. 346.20 равна 6% от суммы полученных доходов;

– уплаченная сумма налога снижается на сумму страховых взносов на обязательное пенсионное страхование, уплачиваемых за этот же период времени в соответствии с законодательством Российской Федерации, и на сумму выплаченных работникам пособий по временной нетрудоспособности. При этом, сумма налога (квартальных авансовых платежей по налогу) не может быть уменьшена более чем на 50% по страховым взносам на обязательное пенсионное страхование (п. 3 ст. 346.21 НК РФ).

Значит, минимальная сумма налога по УСН может быть 3% (с учетом 50% вычетов).

При выборе в качестве объекта налога по упрощенной системе налогообложения «доходы, уменьшенные на величину расходов» налоговая ставка устанавливается в размере 15%.

При анализе выгодности упрощенной системы налогообложения учитывается показатель рентабельности, сумма взносов, предназначенная перечислению на обязательное пенсионное страхование, и выплата пособий по временной нетрудоспособности. При этом показатель рентабельности исчисляется как отношение доходов, сниженных на величину расходов, к доходам, определяемым по требованиям гл. 26.2 НК РФ. Учесть нужно также и то, что доходы и расходы признаются по оплате, а из расходов принимаются во внимание только те, которые указаны в ст. 346.16.

При расчете показателя рентабельности, как правило, выгодность выбора объекта налогообложения зависит от следующих моментов:

1) если расчетная рентабельность составит более 40%, то в качестве объекта налогообложения применяется показатель полученных доходов, а сумма налога исчисляется в размере 6%.

Пример

Доходы организации 1500 тыс. руб., а расходы – 750 тыс. руб. Рентабельность составляет 50% ((1500 тыс. руб. – 750 тыс. руб.): 1500 тыс. руб. × 100%).

При объекте налогообложения «доходы» сумма налога составит 6% от 1500 тыс. руб., или 90 тыс. руб.

При объекте налогообложения «доходы, уменьшенные на величину расходов» налогооблагаемая база исчисляется в сумме 750 тыс. руб. (1500 тыс. руб. – 750 тыс. руб.) и, исходя из налоговой ставки 15%, сумма налога составит 112,5 тыс. руб. (750 тыс. руб. × 15%: 100%);

2) если показатель расчетной рентабельности составит менее 25%, то наиболее выгодно применять показатель «доходы, уменьшенные на величину расходов».

Пример

Доходы организации составили 1500 тыс. руб., а расходы – 1275 тыс. руб. Рентабельность исчислена 15% ((1500 тыс. руб. – 1275 тыс. руб.) : 1500 тыс. руб. × 100%).

При выборе организацией объекта налогообложения «доходы» сумма налога исходя из 6%– ной ставки составит 90 тыс. руб., а при выборе объекта «доходы, уменьшенные на величину расходов» налог будет исчислен в сумме 33,7 тыс. руб. ((1500 тыс. руб. – 1275 тыс. руб.) × 15% : 100%);

3) если исчисленный показатель рентабельности составляет более 25%, но менее 40%, выбор объекта налогообложения будет определяться в зависимости от суммы взносов в Пенсионный фонд РФ и выплат пособий по временной нетрудоспособности.

Пример

В организации, применяющей УСН, по смете запланированы доходы в сумме 3000 тыс. руб., а расходы – 2100 тыс. руб. Рентабельность исчислена 30% ((3000 тыс. руб. – 2100 тыс. руб.) : 3000 тыс. руб. × 100%).

Взносы в Пенсионный фонд запланированы в сумме 60 тыс. руб., а выплата пособий по временной нетрудоспособности составит 45 тыс. руб.

Для определения более выгодного показателя по исчислению объекта налогообложения организация производит расчеты:

– по объекту налогообложения «доходы» сумма налога составит 180 тыс. руб. (3000 тыс. руб. × 6% : 100%);

– по объекту налогообложения «доходы, уменьшенные на величину расходов» налог должен быть уплачен в сумме 135 тыс. руб.

Но при этом в обоих случаях необходимо учесть сумму взносов в Пенсионный фонд и выплату пособий по временной нетрудоспособности – 105 тыс. руб.

Сумма налога от показателя «доходы» составит 90 тыс. руб., а от показателя «доходы, уменьшенные на величину расходов» – 135 тыс. руб.

Объект налогообложения «доходы» в большинстве случаев выгоден тем организациям и индивидуальным предпринимателям, у которых сумма расходов, учитываемых при применении упрощенной системы в соответствии со ст. 346.16, невелика. И наоборот, если сумма осуществленных расходов значительна, то более выгодным объектом налогообложения будут «доходы, уменьшенные на величину расходов».

Есть вероятность того, что сумма налога у налогоплательщика будет равновелика как при объекте налогообложения в виде доходов, так и при объекте налогообложения в виде доходов, уменьшенных на величину расходов.

Д × 6% : 100% = (Д – Р) × 15% : 100%,

где Д – полученные организацией или индивидуальным предпринимателем доходы;

Р – произведенные организацией или индивидуальным предпринимателем расходы.

В ходе решения данного уравнения определяется:

Д × 6% = (Д – Р) × 15%, 6Д = 15Д – 15Р, 9Д = 15Р, 9 : 15 = Д : Р Д : Р = 0,6.

Определенное конечное соотношение доходов и расходов организации или индивидуального предпринимателя свидетельствует о том, что если расходы составляют 60% доходов, то приемлемым является объект налогообложения, как в виде доходов, так и в виде доходов, уменьшенных на величину расходов.

Пример

ООО «Актив» торгует оптом и в розницу. Торговля в розницу облагается налогом на вмененный доход, а оптовая деятельность находится на общем режиме налогообложения. Выручка без НДС с января по сентябрь 2007 года составила:

18 по оптовой торговли – 11 200 000 руб.;

19 от розничной торговли – 7 500 000 руб.

Внереализационных доходов нет.

С 1 января 2008 года фирма планирует перейти на «упрощенку». Рассмотрим, может ли она это сделать, если все остальные условия, предусмотренные статьями 346.12 и 346.13 Налогового кодекса, выполнены?

Совокупный доход «Актива» без НДС за 9 месяцев составил 18 700 000 руб. (11 200 000 + 7 500 000). Это больше, чем предельная величина доходов в 2007 году (18 615 000 руб.). Поэтому в 2008 году применять УСН организация не сможет

При тех же условиях фирма имеет право перейти на «упрощенку» с 1 января 2009 года, так как для сравнения с предельной суммой доходов надо взять не всю выручку (18 700 000 руб.), а только доход от деятельности на общем режиме – 11 200 000 руб

В настоящее время переход на упрощенную систему налогообложения более выгоден для организаций, чем для индивидуальных предпринимателей. Организации, в отличие от индивидуальных предпринимателей, не уплачивают налог на прибыль (24%) и налог на имущество, а индивидуальные предприниматели не уплачивают НДФЛ (13%), но уплачивают страховые взносы на обязательное пенсионное страхование по ст. 28 Федерального закона от 15.12.2001 № 167– ФЗ «Об обязательном пенсионном страховании в Российской Федерации», которые по своему размеру незначительны.

Многие специалисты считают, что для определения более выгодного режима налогообложения необходимо сравнить показатели налоговой нагрузки при применении различных режимов и отдать предпочтение режиму с наименьшей налоговой нагрузкой. Но существуют и другие факторы, оказывающие иногда решающее влияние на выбор режима налогообложения. Основные из них представлены в табл. 2.

Таблица 2

Проанализировав размер налоговой нагрузки по данным за предыдущие налоговые периоды (или на основании прогнозных значений) и влияние иных факторов, можно принять оптимальное решение по выбору налогового режима для организации.

3.2. Соблюдение требований и ограничений при переходе на УСН

Если вы решили перейти на «упрощенку», необходимо проверить, вправе ли организация или индивидуальный предприниматель применять упрощенную систему налогообложения, ведь этот спецрежим подходит не всем.

Требования и условия, позволяющие налогоплательщикам применять УСН содержатся в п. 3 ст. 346.12 НК РФ.

Переходить на упрощенную систему налогообложения могут организации, доходы которых от реализации за девять месяцев года, в котором подается заявление на применение специального режима налогообложения, не превысили 15 млн руб. (без НДС), остаточная стоимость основных средств – 100 млн руб., а средняя численность работников – 100 человек.

Величина предельного размера доходов организации, ограничивающая ее право на переход на УСН, подлежит индексации на коэффициент-дефлятор, устанавливаемый ежегодно на каждый следующий календарный год и учитывающий изменение потребительских цен на товары (работы, услуги) в Российской Федерации за предыдущий календарный год. Коэффициент-дефлятор определяется и подлежит официальному опубликованию в порядке, установленном Правительством Российской Федерации.

На 2007 год коэффициент-дефлятор, установленный Приказом Минэкономразвития России от 03.11.2006 г. № 360 равен 1,241.

Рассмотрим на какую цифру должны ориентироваться организации, переходящие на УСН с 2008 года.

Предельный доход, позволяющий организациям перейти на упрощенную систему налогообложения с 1 января 2008 года, составит 18 615 000 руб. (15 000 000 руб.*1,241). Ту же цифру найдем и в письме Минфина России от 31.07.2007 № 03-11-04/2/192. Поэтому если за девять месяцев 2007 года организация получила, скажем, доход в сумме 19 млн. руб., то в 2008 году работать по УСН она не сможет.

Но не забывайте, что ограничение по предельному доходу распространяется только на организации, а индивидуальные предприниматели сумму девятимесячного дохода в целях перехода на «упрощенку» определять не должны.

В п. 3 ст. 346.12 НК РФ содержится ряд ограничений на применение специального режима налогообложения.

В соответствии с п. 1 ст. 346.13 НК РФ организации и индивидуальные предприниматели, изъявившие желание перейти на упрощенную систему налогообложения, должны подать заявление в период с 1 октября по 30 ноября года, предшествующего году (п. 1 ст. 346.13 НК РФ), начиная с которого налогоплательщики переходят на упрощенную систему налогообложения, в налоговый орган по месту своего нахождения (месту жительства). При этом организации в заявлении о переходе на упрощенную систему налогообложения сообщают о размере доходов за девять месяцев текущего года.

Однако, в соответствии с изменениями, внесенными Законом №85-ФЗ, при подаче заявления в налоговый орган по месту своего нахождения должны будут сообщить не только о размере дохода за 9 месяцев текущего года, но и о средней численности работников за указанный период и остаточной стоимости основных средств и нематериальных активов по состоянию на 1 октября текущего года.

Организации, имеющие филиалы и (или) представительства, в соответствии с пп. 1 п. 3 ст. 346.12 НК РФ не вправе применять упрощенную систему налогообложения.

Таким образом, если организация создала обособленное подразделение, которое не является филиалом или представительством, а также не указано в качестве таковых в учредительных документах создавших их организаций, то организация вправе будет продолжать применять УСН.

При этом уплата налога и квартальных авансовых платежей по единому налогу, уплачиваемому при применении УСН, производится по месту нахождения организации, т.е. по месту ее государственной регистрации (п. 6 ст. 346.21 НК РФ).

Перечень лиц, которые не вправе применять УСН, приведен в п. 3 ст. 346.12 НК РФ. В него включены иностранные организации, имеющие филиалы, представительства и иные обособленные подразделения на территории Российской Федерации.

Включение иностранных организаций, имеющих филиалы, представительства и иные обособленные подразделения на территории Российской Федерации, в перечень организаций, которые не вправе применять УСН, связано с необходимостью постановки российских и иностранных организаций в равные условия, так как в настоящее время российские организации, имеющие филиалы и (или) представительства не вправе применять УСН.

Ранее не предусматривалось особого порядка и условий прекращения применения УСН в случае, если у организации в течение налогового периода, в котором она применяла УСН, произошла смена состава учредителей, вследствие чего доля непосредственного участия в данной организации других организаций превысила 25%.

Пп. 14 п. 3 ст. 346.12 НК РФ установлено ограничение применения УСН для организаций, в которых доля непосредственного участия других организаций составляет более 25.

В соответствии с подп. 14 п. 3 ст. 346.12 НК РФ Законом от 21.07.2005 № 101-ФЗ, бюджетные учреждения не могут применять упрощенную систему налогообложения.

По мнению ВАС РФ, изложенному в Решении от 19.11.2003 N 12358/03, положения пп. 14 п. 3 ст. 346.12 НК РФ не распространяются на унитарные предприятия, поскольку их имущество не распределяется по вкладам (долям, паям). Поэтому указанные предприятия могут применять УСН.

Законодательно норма, разрешающая некоммерческим организациям применять УСН, предусмотрена Законом от 21.07.2005 N 101-ФЗ. В соответствии с редакцией пп. 14 п. 3 ст. 346.12 НК РФ некоммерческие организации, в том числе организации потребительской кооперации, осуществляющие свою деятельность в соответствии с Законом РФ от 19.06.1992 N 3085-1 «О потребительской кооперации (потребительских обществах, их союзах) в Российской Федерации», а также хозяйственные общества, единственными учредителями которых являются потребительские общества и их союзы, осуществляющие свою деятельность в соответствии с указанным Законом, с 1 января 2006 г. могут применять УСН.

Согласно пп. 15 п. 3 ст. 346.12 НК РФ не вправе применять УСН организации и индивидуальные предприниматели, средняя численность работников которых за налоговый (отчетный) период, определяемая в порядке, устанавливаемом Госкомстатом России, превышает 100 человек.

В соответствии с п. 4 ст. 346.12 НК РФ в случае превышения численности работников организации обязаны осуществить переход на общий режим налогообложения. Эта норма введена Законом от 21.07.2005 N 101-ФЗ.

Средняя численность работников определяется в соответствии с Порядком заполнения и представления унифицированных форм федерального государственного статистического наблюдения: N П-1 «Сведения о производстве и отгрузке товаров и услуг», N П-2 «Сведения об инвестициях», N П-3 «Сведения о финансовом состоянии организации», N П-4 «Сведения о численности, заработной плате и движении работников», N П-5(м) «Основные сведения о деятельности организации», утвержденных Постановлением Росстата от 03.11.2004 N 50.

Согласно пп. 16 п. 3 ст. 346.12 НК РФ не вправе применять упрощенную систему налогообложения организации, у которых остаточная стоимость основных средств и нематериальных активов, определяемая в соответствии с законодательством Российской Федерации о бухгалтерском учете, превышает 100 млн руб. В целях определения указанного ограничения должны учитываться основные средства и нематериальные активы, признаваемые амортизируемым имуществом в соответствии с гл. 25 НК РФ.

С 1 января 2008 года не могут применять УСН иностранные организации, состоящие на налоговом учете в России. Ранее это ограничение распространялось только на иностранные организации, имеющие на территории Российской Федерации филиалы, представительства и иные обособленные подразделения (подп. 18 п. 3 ст. 346.12 НК РФ). А иностранным организациям, владеющим недвижимостью в России, но не занимающимся бизнесом, «упрощенка» была доступна. При этом в соответствии с пунктом 2 статьи 346.11 НК РФ они имели право не платить налог на имущество.

С 2008 года такой возможности они лишаются, и смогут работать, независимо от деятельности и структуры, только на общем режиме налогообложения.

Теперь рассмотрим вопрос, который интересует очень многих. Это порядок перехода на УСН организаций, совмещающих общий режим с уплатой ЕНВД: какие доходы необходимо сравнивать с лимитом?

Организациям приходилось обращаться в суды, так как ранее в расчет полагалось включать все суммы, в том числе и облагаемые ЕНВД (см. письма Минфина России от 05.09.2006 № 03-11-04/2/184, от 18.07.2006 № 03-11-04/2/143 и от 28.10.2005 № 03-11-04/3/123). Суд принимал их сторону. Так, в постановлениях ФАС Западно-Сибирского округа от 31.08.2006 № Ф04-5468/2006(25709-А45-43) и ФАС Уральского округа от 26.06.2007 № Ф09-4753/07-С3 указывалось, что при переходе на упрощенную систему не нужно учитывать доходы от тех видов деятельности, по которым взимается ЕНВД.

В соответствии с пунктом 4 статьи 346.12 НК РФ, (в редакции, вступающей в силу 1 января 2008 года), с лимитом нужно сравнивать только доходы, облагаемые в соответствии с общим режимом. То есть выручка от деятельности, подпадающей под уплату ЕНВД, в расчет не идет. Данное изменение будет действовать с 2008 года, поэтому впервые им можно будет воспользоваться толтко тем организациям, которые подадут заявление для перехода на УСН с целью применения УСН с 1 января 2009 года. Это подтверждает и Минфин России в письме от 14.08.2007 № 03-11-02/230.

Если организация намерена работать на «упрощенке» с 2008 года и все условия статьи 346.12 НК РФ выполнены, то согласно пункту 1 статьи 346.13 НК РФ с 1 октября по 30 ноября 2007 года следует подать заявление в налоговую инспекцию. Его форма № 26.2-1 утверждена приказом МНС России от 19.09.2002 № ВГ-3-22/495.

Однако, Налоговый кодекс требует, да и то лишь от организаций, приводить в этом документе один показатель – доходы за девять месяцев текущего года (п. 1 ст. 346.13 НК РФ). Также все налогоплательщики, желающие перейти на УСН, должны сообщить налоговой инспекции о выбранном объекте налогообложения, но в заявлении или как-то по-другому, не уточняется.

Согласно новой редакции пункта 1 статьи 346.13 НК РФ, вступающей в силу 1 января 2008 года, в заявлении о переходе на упрощенную систему должны проставляться и средняя численность работников, и остаточная стоимость амортизируемого имущества.

Пример

ООО «Пассив» утратило право на применение УСН со второго квартала 2008 года. С 1 апреля 2008 года фирма пользуется обычным режимом налогообложения. Она сможет вернуться на «упрощенку» не со второго квартала 2009 года, то есть через один год после утраты права, а только с 1 января 2010 года, если будут соблюдены условия для применения УСН.

Применение коэффициента-дефлятора

Глава 26.2 НК РФ предусматривает применение коэффициента-дефлятора в двух случаях:

при определении суммы предельного дохода за 9 месяцев текущего года для перехода на УСН в следующем году;

при определении предельной суммы доходов в течение налогового периода, превысив которую налогоплательщик теряет право на применение «упрощенки».

Коэффициент-дефлятор ежегодно утверждает Министерство экономического развития и торговли РФ. Так, на 2007 год этот показатель установлен в размере 1,241 (приказ Минэкономразвития России от 3 ноября 2006 года № 360). Рассмотрим порядок его применения.

Итак, есть две ситуации, когда может понадобиться проверять право на применение «упрощенки».

Первая – если организация или предприниматель уже применяет спецрежим. Тогда надо постоянно сопоставлять фактические доходы, рассчитанные нарастающим итогом с начала года, с их предельной суммой.

Вторая – касается только организаций при переходе на «упрощенку»

Предельный доход нарастающим итогом за год, при котором плательщик теряет право на «упрощенку», вырос до 20 000 000 рублей (п. 4 ст. 346.13 НК РФ). А предельный доход за 9 месяцев, который позволяет перейти на «упрощенку», – до 15 000 000 рублей (п. 2 ст. 346.12 НК РФ).

Новые величины предельных доходов (15 000 000 и 20 000 000 рублей) можно считать базовыми. Приводить их в соответствие с ростом потребительских цен на товары (работы, услуги) следует с учетом коэффициента-дефлятора. В 2007 году он составляет 1,241. На эту величину надо будет умножать установленный размер предельных доходов. И только потом сравнивать полученную величину с фактическими доходами.

Пример

ООО «Зевс» приняло решение с 1 января 2008 года перейти на «упрощенку». Доходы организации за 9 месяцев 2007 года составили 17 500 000 руб. Чтобы определить, имеет ли право ООО «Зевс» перейти на спецрежим, фактическую величину доходов нужно сравнить с их предельной величиной.

Предельный размер доходов в 2007 году составляет 18 615 000 руб. (15 000 000 руб. × 1,241).

Поскольку фактические доходы фирмы меньше предельных (17 500 000 руб. < < 18 615 000 руб.), ООО «Зевс» имеет право перейти на «упрощенку» с 1 января 2008 года. 28 ноября 2007года ООО «Зевс» подало в налоговую инспекцию заявление о смене режима налогообложения.

3.3. Постановка на учет

В соответствии с п. 1 статьи 346.13 НК РФ организации и индивидуальные предприниматели подают заявление о переходе на упрощенную систему налогообложения в период с 1 октября по 30 ноября года, предшествующего году ее применения.

В этом случае выбор объекта налогообложения осуществляется налогоплательщиком до начала налогового периода, в котором впервые применена упрощенная система налогообложения. В случае изменения избранного объекта налогообложения после подачи заявления о переходе на упрощенную систему налогообложения налогоплательщик обязан уведомить об этом налоговый орган до 20 декабря года, предшествующего году, в котором впервые применена упрощенная система налогообложения.

Если организации или индивидуальные предприниматели применяют одновременно упрощенную систему налогообложения и систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, ограничения по размеру дохода налогоплательщика или остаточной стоимости основных средств и нематериальных активов, а также ограничения по средней численности работников за налоговый (отчетный) период, установленные гл. 26.2 НК РФ, применяются по отношению к таким организациям и индивидуальным предпринимателям, как это предусмотрено п. 4 ст. 346.12 НК РФ, исходя из всех осуществляемых ими видов деятельности, по совокупности показателей, относящихся к упрощенной системе налогообложения и системе налогообложения в виде единого налога на вмененный доход (письмо от 8 февраля 05 № ГИ-6-22\96 ФНС).

Установленное пунктом 4 статьи 346.12 НК РФ положение применяется как при определении права организаций и индивидуальных предпринимателей на применение упрощенной системы налогообложения, так и в случае утраты такого права и необходимости перехода организаций или индивидуальных предпринимателей на общий режим налогообложения.

Организации или индивидуальные предприниматели не вправе применять упрощенную систему налогообложения либо утрачивают право применения данного специального налогового режима с начала того квартала, в котором их доход, численность работников или стоимость основных средств и нематериальных активов от всех видов осуществляемой ими предпринимательской деятельности, включая деятельность, облагаемую единым налогом на вмененный доход, превысит установленные главой 26.2 НК РФ ограничения.

В целях реализации вновь созданными организациями и вновь зарегистрированными индивидуальными предпринимателями права на применение упрощенной системы налогообложения в текущем календарном году с момента создания организации или с момента регистрации физического лица в качестве индивидуального предпринимателя и учитывая, что Министерство РФ по налогам и сборам является регистрирующим и налоговым органом, до внесения соответствующих изменений в ст. 346.13 НК РФ возможна подача заявления о переходе на упрощенную систему налогообложения одновременно с пакетом документов, подаваемым при государственной регистрации юридического лица и физического лица в качестве индивидуального предпринимателя.

Для новых организаций – дата регистрации в момент подачи заявления еще не известна. Поэтому в соответствующей графе ставится прочерк.

Кроме того, прочерки можно поставить в графах, в которых указываются доходы за предыдущие девять месяцев, средняя численность работников, участие в соглашениях о разделе продукции.

В заявлении о переходе на упрощенную систему налогообложения по форме № 26.2-1, утвержденной Приказом МНС России от 19 сентября 2002 г. № ВГ-3-22/495 «Об утверждении форм документов для применения упрощенной системы налогообложения», вновь созданная организация (вновь зарегистрированный индивидуальный предприниматель) не указывает ОГРН, ИНН\КПП организации (ОГРНИП, ИНН индивидуального предпринимателя).

При заполнении заявления необходимо указать налоговую базу, с которой организация будет исчислять и уплачивать единый налог.

Пример

ООО «ФОРУМ» выбрало объект обложения – доходы. Образец заполнения заявления

Документы, представляемые для регистрации организации в соответствии с Федеральным законом от 08 сентябрь 2001 № 129—ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» при регистрации создаваемого юридического лица необходимо представить:

– заявление по форме № Р11001 (утверждено Постановлением Правительства РФ от 19.06.2002 № 439);

– решение о создании организации (протокол, договор);

– учредительные документы (оригиналы или нотариально заверенные копии);

– выписку из реестра иностранных юридических лиц соответствующей страны происхождения или иное равное по юридической силе доказательство юридического статуса иностранного юридического лица – учредителя;

– квитанцию об оплате госпошлины.

Каждый документ, если он содержит более одного листа, должен быть прошит и пронумерован. С обратной стороны последнего листа ставится подпись заявителя или нотариуса. Если какой-либо раздел или пункт раздела заявления не заполняется, в соответствующих графах ставится прочерк.

По результатам рассмотрения поданных налогоплательщиками заявлений по форме № 26.2– 1, налоговые органы в месячный срок со дня их поступления (пп.8.1.5 Типовой инструкции по делопроизводству в федеральных органах исполнительной власти, утвержденной Приказом Росархива от 27.11.2000 № 68) в письменном виде уведомляют налогоплательщиков о возможности либо о невозможности применения упрощенной системы налогообложения (формы уведомлений № № 26.2– 2 и 26.2– 3).

В случае изменения решения о переходе на упрощенную систему налогообложения налогоплательщик вправе до начала года (налогового периода по единому налогу), с которого предполагается переход на применение упрощенной системы налогообложения, отозвать ранее поданное им заявление. В этом случае исчисление и уплата налогов таким налогоплательщиком будут осуществляться в очередном календарном году в общеустановленном порядке, если иное не предусмотрено законодательством о налогах и сборах.

Если же налогоплательщик до начала налогового периода по единому налогу не отозвал ранее поданное им заявление о переходе на упрощенную систему налогообложения, то он считается перешедшим на данный режим налогообложения с начала года (налогового периода по единому налогу).

Налогоплательщик, перешедший на упрощенную систему налогообложения, не вправе отказаться от ее применения и перейти на иную систему налогообложения (за исключением системы налогообложения в виде единого налога на вмененный доход) до окончания налогового периода.

Что касается подачи заявления о переходе на упрощенную систему налогообложения, то с 1 января 2008 г. действует ограничение, согласно которому доход от реализации, определяемый в соответствии со статьей 249 НК РФ, не должен превышать 15 000 000 рублей (без учета налога на добавленную стоимость).

Поправка, внесенная Федеральным законом от 21 июля 2005 г. № 101-ФЗ в п. 2 ст. 346.12 НК РФ, вступающая в силу с 1 января 2006 года, устанавливает показатель в виде доходов, определяемых в соответствии со ст. 248 НК РФ. В связи с этим при подаче заявления о переходе на упрощенную систему налогообложения должны учитываться доходы от реализации и внереализационные доходы за 9 месяцев 2007 года.

3.4. Переход с УСН на основной вид деятельности и обратно

Переход на УСН осуществляется в соответствии со ст. 346.13 НК РФ на основании заявления, подаваемого налогоплательщиками в налоговые органы в период с 1 октября по 30 ноября года, предшествующего году перехода на специальный налоговый режим. В этом заявлении указывается размер доходов за девять месяцев того года, в котором подается заявление.

Пунктом 1 названной статьи НК РФ предусматривается, что налогоплательщики выбирают объект налогообложения (доходы или доходы минус расходы) до начала налогового периода, с которого впервые применяется УСН. В то же время налогоплательщику предоставлено право изменения ранее заявленного объекта налогообложения. Для этого нужно подать соответствующее уведомление в налоговый орган до 20 декабря года, предшествующего году перехода на специальный режим налогообложения.

Вновь созданные организации и вновь зарегистрированные налогоплательщики переходят на УСН с момента их постановки на налоговый учет. Согласно ст. 83 НК РФ постановка на налоговый учет организации или индивидуального предпринимателя осуществляется на основании сведений, содержащихся в Едином государственном реестре юридических лиц (ЕГРЮЛ) или Едином государственном реестре индивидуальных предпринимателей (ЕГРИП).

Пунктом 2.1.2 Порядка и условий присвоения, применения, а также изменения идентификационного номера налогоплательщика при постановке на учет, снятии с учета юридических и физических лиц, утвержденного Приказом МНС России от 03.03.2004 N БГ-3-09/178, установлено, что для постановки на учет в налоговом органе организации и внесения сведений в Единый государственный реестр налогоплательщиков (ЕГРН) используется выписка из ЕГРЮЛ по форме согласно Приложению N 5 к Правилам ведения Единого государственного реестра юридических лиц и предоставления содержащихся в нем сведений, утвержденным Постановлением Правительства РФ от 19.06.2002 N 438 «О Едином государственном реестре юридических лиц».

Налоговый орган по месту нахождения юридического лица обязан осуществить его постановку на учет с присвоением идентификационного номера налогоплательщика (ИНН) и кода причины постановки на учет (КПП), внести сведения в ЕГРН не позднее пяти рабочих дней со дня представления документов для государственной регистрации и выдать (направить по почте с уведомлением о вручении) заявителю свидетельство о постановке на учет в налоговом органе одновременно со свидетельством о государственной регистрации юридического лица.

Датой постановки на учет юридического лица является дата внесения в ЕГРЮЛ записи о государственной регистрации при создании юридического лица (о государственной регистрации при создании юридического лица путем реорганизации). Поэтому заявления о постановке на учет в налоговый орган организациями не подаются.

Согласно п. 2 ст. 346.13 НК РФ вновь созданная организация и вновь зарегистрированный индивидуальный предприниматель вправе подать заявление о переходе на УСН в пятидневный срок с даты постановки на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе. В этом случае организация и индивидуальный предприниматель вправе применять УСН в текущем налоговом периоде с даты постановки на учет в налоговом органе, указанной в свидетельстве.

В федеральном законе от 17.05.2007 № 85-ФЗ уделено внимание проблеме НДС в случаях, когда компания, применяющая общий режим налогообложения уплатила налог с аванса, а потом изъявила желание перейти на УСН. После чего, соответственно, уже и отгрузила товары партнеру. Согласно закону, вернув сумму налога компаньону, фирма получит право на вычет НДС в последнем квартале, предшествовавшем смене режима налогообложения. При этом, конечно, факт возврата денег нужно подтвердить документально.

Возврат на общий режим налогообложения. Налогоплательщики, применяющие упрощенную систему налогообложения, не вправе до окончания налогового периода перейти на общий режим налогообложения, если по итогам налогового (отчетного) периода: доход налогоплательщика превысит 15 млн. рублей или остаточная стоимость основных средств и нематериальных активов, определяемая в соответствии с законодательством Российской Федерации о бухгалтерском учете, превысит 100 млн. рублей, такой налогоплательщик считается перешедшим на общий режим налогообложения с начала того квартала, в котором было допущено это превышение. В соответствии с п. 6 ст. 346.13 НК РФ налогоплательщики, перешедшие с упрощенной системы налогообложения на общий режим налогообложения, вправе вновь перейти на упрощенную систему налогообложения не ранее чем через один год после того, как они утратили право на ее применение.

Возврат на общий режим налогообложения в добровольном порядке осуществляется с начала следующего налогового периода. В то же время согласно п. 4 ст. 346.13 НК РФ, если по итогам налогового (отчетного) периода доход налогоплательщика превысит 18 млн руб. (15 млн. руб × 1,132), такой налогоплательщик считается перешедшим на общий режим налогообложения с начала того квартала, в котором было допущено это превышение. Это требование распространяется как на организации, так и на индивидуальных предпринимателей.

Как отмечается в Письме Минфина России от 13.10.2004 N 03-03-02-04/1/24, организации и индивидуальные предприниматели, переведенные в соответствии с гл. 26.3 НК РФ на уплату ЕНВД по одному или нескольким видам предпринимательской деятельности, вправе применять УСН в отношении иных осуществляемых ими видов предпринимательской деятельности (п. 4 ст. 346.12 НК РФ). При этом ограничения по размеру дохода от реализации, численности работников и стоимости основных средств и нематериальных активов определяются исходя из всех осуществляемых ими видов деятельности.

В соответствии с Законом от 21.07.2005 N 101-ФЗ при определении предельно допустимого размера доходов, при превышении которого налогоплательщики обязаны перейти на общий режим налогообложения, учитываются только доходы, полученные от деятельности, облагаемой в рамках УСН.

Величина предельного размера доходов организации, ограничивающая ее право на применение УСН, подлежит индексации на коэффициент-дефлятор, устанавливаемый ежегодно на каждый следующий календарный год и учитывающий изменение потребительских цен на товары (работы, услуги) в Российской Федерации за предыдущий календарный год. Коэффициент-дефлятор определяется и подлежит официальному опубликованию в порядке, установленном Правительством Российской Федерации.

Таким образом, индексация на 2007 г. величины предельного размера доходов организации, ограничивающей право организации на применение УСН (20 млн руб.), будет произведена в 2006 г. на коэффициент-дефлятор 1,132, установленный Приказом Минэкономразвития России от 03.11.2005 N 284.

Также налогоплательщики обязаны осуществить возврат на общий режим налогообложения не только при превышении предельного размера доходов от реализации или стоимости основных средств, но и в случае превышения установленной численности работников.

В соответствии с п. 4 ст. 346.13 НК РФ налогоплательщики утрачивают право на применение УСН, если ими допущено несоответствие требованиям ст. 346.12 НК РФ.

Организации и индивидуальные предприниматели, которые в соответствии с законодательством субъектов Российской Федерации до окончания текущего календарного года перестали быть плательщиками единого налога на вмененный доход, могут перейти на УСН с начала того месяца, в котором была прекращена их обязанность по уплате единого налога на вмененный доход.

При этом суммы налогов, подлежащих уплате при использовании общего режима налогообложения, исчисляются и уплачиваются в порядке, предусмотренном законодательством Российской Федерации о налогах и сборах для вновь созданных организаций или вновь зарегистрированных индивидуальных предпринимателей.

Налогоплательщики не уплачивают пени и штрафы за несвоевременную уплату ежемесячных платежей в течение того квартала, в котором эти налогоплательщики перешли на общий режим налогообложения.

Налогоплательщик обязан сообщить в налоговый орган о переходе на общий режим налогообложения в течение 15 дней по истечении отчетного (налогового) периода, в котором его доход превысил ограничения.

Налогоплательщик, применяющий упрощенную систему налогообложения, вправе перейти на общий режим налогообложения с начала календарного года, уведомив об этом налоговый орган не позднее 15 января года, в котором он предполагает перейти на общий режим налогообложения.

Налогоплательщики – организации, применявшие упрощенную систему налогообложения, при переходе на общий режим налогообложения с использованием метода начисления включают в состав доходов, учитываемых при исчислении налоговой базы по налогу на прибыль организаций, денежные средства, полученные ими в периоде применения общего режима налогообложения, за товары (работы, услуги), реализованные в периоде применения упрощенной системы налогообложения.

Расходы, осуществленные такими налогоплательщиками после перехода на общий режим налогообложения, включаются ими в состав расходов, учитываемых при исчислении налоговой базы по налогу на прибыль организаций, на дату их осуществления независимо от даты оплаты таких расходов.

Кроме того, при переходе на общий режим налогообложения вышеуказанные налогоплательщики обязаны на дату такого перехода отразить в налоговом учете остаточную стоимость основных средств и нематериальных активов исходя из их первоначальной стоимости, уменьшенной на сумму амортизации, начисленной за период применения упрощенной системы налогообложения, в порядке, предусмотренном гл. 25 НК РФ.

Если сумма учтенных при исчислении налоговой базы по единому налогу, расходов на приобретение основных средств и нематериальных активов превышает сумму амортизации, начисленную в соответствии с гл. 25 НК РФ, то полученная разница между этими суммами включается такими налогоплательщиками в состав доходов, учитываемых при исчислении налоговой базы по налогу на прибыль организаций.

Федеральный закон от 17.05.2007 № 85-ФЗ вносит уточнения по вычетам НДС при переходе с УСН на общий режим. В законе установлено, что «упрощенец» все же сможет зачесть те суммы налога на добавленную стоимость, которые по каким-либо причинам были уплачены в период применения спецрежима. Но только при условии, что суммы НДС не были учтены в свое время в составе расходов.

Также закон от 17.05.2007г. №85-ФЗ касается процедуры отнесения тех или иных сумм на расходы или доходы фирмы при переходе с УСН на общий режим по налогу на прибыль. Нововведения касаются главным образом тех компаний, которые впоследствии выбрали метод начисления. Итак, если они до момента перехода с «упрощенки» проводили операции по реализации, или, наоборот, по приобретению товаров или услуг, однако не успели получить оплату, или, соответственно, сами оплатить купленное, то такие доходы и расходы фирма сможет принять в месяце перехода на метод начисления.

Пример

ООО «Сосна» ремонтирует мебель и продает ее оптом. В 2009 году фирма хочет перейти на УСН, но только по оптовой торговле, так как ремонтные работы облагаются ЕНВД.

Предположим, что выручка с января по сентябрь 2008 года составит от оптовой торговли 11 890 736 руб. (включая НДС 1 813 841 руб.), от ремонта – 10 352 791 руб.

Внереализационных доходов не будет.

Может ли фирма перейти на «упрощенку», если все остальные условия, предусмотренные статьями 346.12 и 346.13 НК РФ, выполнены?

Произведем расчет исходя из показателей, действующих на данный момент, то есть предельная величина доходов, позволяющая перейти на УСН, равна 15 млн. руб. (без учета коэффициента-дефлятора).

Как указано в пункте 2 статьи 346.12 НК РФ, в расчет лимита войдут суммы, определяемые в соответствии со статьей 248 НК РФ. В ней сказано, что из доходов следует исключить налоги, предъявленные покупателю товаров. Следовательно, НДС в расчете не участвует. Доход за девять месяцев, полученный ООО «Сосна» от оптовой торговли, равен 10 076 895 руб. (11 890 736 руб. – 1 813 841 руб.). Это меньше установленного лимита (10 076 895 руб. < 15 000 000 руб.). Значит, общество вправе с 2009 года перейти на «упрощенку». Теперь допустим, что переход планируется с 2008 года, а выручка за январь – сентябрь 2007 года та же. В этом случае придется учитывать совокупный доход, который равен 20 429 686 руб. (10 076 895 руб. + 10 352 791 руб.). Как видим, лимит значительно превышен, поэтому в 2008 году применять УСН организация не сможет (если только не выиграет дело в суде).