Д. А. Шевчук Аудит

Текст публикуется в авторской редакции.

Тема 1. Аудит в системе финансового контроля РФ

В этой теме рассмотрены понятия аудиторской деятельности, аудита, его цели и задачи. Здесь же рассмотрены принципы аудита, а также виды сопутствующих аудиту услуг. Отдельно определены субъекты обязательного аудита и ответственность аудируемого субъекта за уклонение от проведения обязательной аудиторской проверки.

1.1. Понятие аудиторской деятельности

В соответствии с Федеральным законом «Об аудиторской деятельности» (ст.1) аудиторская деятельность, аудит – это предпринимательская деятельность по независимой проверке бухгалтерского учета и финансовой (бухгалтерской) отчетности организаций и индивидуальных предпринимателей. Кроме того, аудиторские организации и индивидуальные аудиторы могут оказывать сопутствующие аудиту услуги.

Общая классификация аудиторской деятельности представлена на рис. 1.1.

Рис. 1.1. Общая классификация аудиторской деятельности в России

Федеральный закон «Об аудиторской деятельности» определяет правовые основы регулирования аудиторской деятельности в РФ. На основании и во исполнение указанного Закона и иных федеральных законов, указов Президента РФ Правительство РФ вправе принимать постановления, содержащие нормы законодательства РФ об аудиторской деятельности.

В Законе «Об аудиторской деятельности» определена сфера аудита – проверка бухгалтерского учета и финансовой (бухгалтерской) отчетности организаций и индивидуальных предпринимателей, а также его цели.

В отечественной теории и практике аудита признается следующая система его классификации.

Внешний аудит проводится на договорной основе аудиторскими фирмами или индивидуальными аудиторами с целью объективной оценки достоверности бухгалтерского учета и финансовой отчетности хозяйствующего субъекта.

Внутренний аудит представляет собой независимую деятельность в организации по проверке и оценке ее работы в интересах руководителей. Цель внутреннего аудита – помочь сотрудникам организации эффективно выполнять свои функции. Внутренний аудит проводят аудиторы, работающие непосредственно в данной организации. В небольших организациях может и не быть штатных аудиторов. В этом случае проведение внутреннего аудита можно поручить ревизионной комиссии или аудиторской фирме на договорных началах.

Инициативный аудит – это аудит, который проводится по решению руководства предприятия или его учредителей. Основная цель инициативного аудита – выявить недостатки в ведении бухгалтерского учета, составлении отчетности, налогообложении, провести анализ финансового состояния хозяйствующего объекта и помочь ему в организации учета и отчетности.

Обязательный аудит – это аудит, проведение которого обусловлено прямым указанием в Федеральном законе и других федеральных законах.

Как считает Заместитель генерального директора «Кредитный брокер INTERFINANCE» (ИПОТЕКА * КРЕДИТОВАНИЕ БИЗНЕСА) Шевчук Денис (сredit.ru), необходимость аудита в ряде случаев установлена актами законодательства, а не желанием руководителей экономических субъектов, имеет свои причины и определенные последствия как для аудиторов, проводящих аудит, обязательный для экономических субъектов, так и для этих экономических субъектов.

Причины необходимости проведения обязательного аудита.

1. Субъекты обязательного аудита, как правило, работают с денежными средствами физических и / или юридических лиц – это банки, страховые организации, негосударственные пенсионные фонды, открытые акционерные общества. Работники указанных организаций не всегда умеют квалифицированно читать бухгалтерскую отчетность, анализировать финансовые показатели, делать адекватные выводы. В случае аудита таких экономических субъектов аудитор выступает посредником между проверяемым экономическим субъектом и заинтересованным в деятельности экономического субъекта, но не вполне квалифицированным пользователем бухгалтерской отчетности.

2. Устанавливая обязательность подтверждения отчетности предприятий, имеющих большой объем выручки от реализации, размеры имущества, государство таким образом организует контроль деятельности этих предприятий как крупных налогоплательщиков.

С точки зрения развития аудита в научной литературе выделяют три функции аудита: подтверждающую, системно-ориентированную и функцию аудита, базирующуюся на риске.

Подтверждающая – характеризуется тем, что при проведении проверки аудитор проверяет и подтверждает практически каждую хозяйственную операцию, параллельно с бухгалтером создает собственные учетные регистры.

Так как аудит – это предпринимательская деятельность, т. е. деятельность, направленная на извлечение прибыли, аудиторы должны применять такие методы, которые позволили бы максимально сократить время на проведение проверки, не снижая качества.

Системно-ориентированная – предусматривает наблюдение систем, которые контролируют операции. Данная функция позволяет аудиторам проводить экспертизу на основе внутреннего контроля. При хорошей работе системы внутреннего контроля облегчается проведение внешнего аудита.

Аудит, базирующийся на риске, – это такой аудит, когда проверка может производиться выборочно, в основном – узких мест (критических точек) в работе предприятия. Сосредоточив аудиторскую работу в областях, где риски выше, можно сократить время, затрачиваемое на проверку областей с низким риском. Те, кто полагается на суждение аудиторов, считают, что это может обеспечить более эффективную с точки зрения затрат проверку.

В зависимости от объекта изучения в практической деятельности принято выделять три вида аудита: финансовый, на соответствие и операционный.

Финансовый аудит (или аудит финансовой отчетности) предусматривает оценку достоверности финансовой информации. В качестве критериев оценки обычно используют общепринятые принципы организации бухгалтерского учета. Финансовый аудит проводится преимущественно независимыми аудиторами, результатом работы которых является заключение относительно финансовых отчетов. По форме и содержанию финансовый аудит наиболее близок аудиту, осуществляемому в России.

Аудит на соответствие предназначен для проверки соблюдения предприятием конкретных правил, норм, законов, инструкций, договорных обязательств, которые оказывают воздействие на результаты операции или отчеты. В процессе проверки на соответствие устанавливают, соответствует ли деятельность предприятия его уставу, правильно ли начисляются средства на оплату труда, обоснованно ли производится начисление и уплата налогов и др.

Проверки на соответствие требуют установления соответствующих критериев для оценки финансовой отчетности.

Операционный аудит используется для проверки процедур и методов функционирования предприятия для оценки производительности и эффективности. Его можно эффективно использовать для проверки выполнения бизнес-планов, смет, различных целевых программ, работы персонала и др. Иногда такой аудит называют аудитом эффективности работы предприятия или деятельности администрации.

В зависимости от намеченных целей операционный аудит проводится: на межотраслевом, отраслевом, внутрихозяйственном уровнях; внешними или внутренними аудиторами; в интересах внешних либо внутренних пользователей.

По периодичности осуществления аудиторских проверок различают первоначальный и периодический аудит. Первоначальный аудит – это аудит, который впервые проводится на данном предприятии (организации).

Периодический (повторяющийся) аудит проводится на данном предприятии, как правило, ежегодно. Это позволяет установить длительное сотрудничество между аудитором и клиентом, повысить качество проверок, дать более объективную оценку экономического субъекта и его деятельности.

Данная классификация не является исчерпывающей, расширение и углубление сферы применения аудиторских услуг позволит определить новые виды и направления аудиторской деятельности.

Исходя из приведенной классификации целесообразно рассмотреть цели и задачи аудиторской деятельности. Примат в этом отношении принадлежит именно внешнему аудиту, цель и основные задачи которого сформулированы в Федеральном законе «Об аудиторской деятельности» и российских правилах (стандартах) аудиторской деятельности.

1.2. Цели и задачи аудита

В п.3 ст.1 Федерального закона «Об аудиторской деятельности» отмечено, что целью аудита является выражение мнения о достоверности финансовой (бухгалтерской) отчетности аудируемых лиц и соответствии порядка ведения бухгалтерского учета законодательству Российской Федерации.

В соответствии с этой целью и на основании п.7 ст.9 Закона: «Аудиторские организации и индивидуальные аудиторы в соответствии с требованиями законодательных и иных нормативных правовых актов Российской Федерации и федеральных правил (стандартов) аудиторской деятельности вправе самостоятельно выбирать приемы и методы своей работы, за исключением планирования и документирования аудита, составления рабочей документации аудитора, аудиторского заключения, которые осуществляются в соответствии с федеральными правилами (стандартами) аудиторской деятельности». Можно сформулировать следующие локальные задачи при проведении обязательного аудита.

1. Формулирование принципов подготовки плана и программы аудита.

2. Организация подготовки и составления плана и программы аудита.

3. Формулирование принципов документирования аудита.

4. Формулирование требований к форме и содержанию рабочей документации аудита.

5. Определение порядка составления и хранения рабочей документации.

6. Определение видов, источников и методов получения аудиторских доказательств.

7. По результатам проведенного аудита выразить мнение о достоверности отчетности субъекта в форме безусловно положительного, условно положительного или отрицательного аудиторского заключения либо отказаться в аудиторском заключении от выражения своего мнения.

8. Другие задачи.

Аудит не подменяет государственного контроля достоверности финансовой (бухгалтерской) отчетности, осуществляемого в соответствии с законодательством Российской Федерации уполномоченными органами государственной власти.

В соответствии с Законом «Об аудиторской деятельности» аудиторские организации и предприниматели, осуществляющие свою деятельность без образования юридического лица (индивидуальные аудиторы), могут оказывать сопутствующие аудиту услуги.

Аудиторская организация – это коммерческая организация, осуществляющая аудиторские проверки и оказывающая сопутствующие аудиту услуги. Аудиторская организация осуществляет свою деятельность по проведению аудита после получения лицензии. Она может быть создана в любой организационно-правовой форме, за исключением открытого акционерного общества. При этом не менее 50 % кадрового состава аудиторской организации должны составлять граждане Российской Федерации, постоянно проживающие на территории Российской Федерации, а в случае, если руководителем аудиторской организации является иностранный гражданин, – не менее 75 %. В штате аудиторской организации должно состоять не менее пяти аудиторов.

Аудитором является физическое лицо, отвечающее квалификационным требованиям, установленным уполномоченным федеральным органом, и имеющее квалификационный аттестат аудитора. Аудитор вправе осуществлять аудиторскую деятельность либо в качестве работника аудиторской организации или в качестве лица, привлекаемого аудиторской организацией к работе на основании гражданско-правового договора, либо в качестве индивидуального предпринимателя, осуществляющего свою деятельность без образования юридического лица.

В ходе аудиторской проверки устанавливается правильность составления баланса, отчета о прибыли и убытках, достоверность данных пояснительной записки. При этом определяется:

– все ли активы и пассивы отражены в отчете;

– все ли документы использованы в отчете;

– насколько фактическая методика оценки имущества отклоняется от принятой при определении учетной политики предприятия.

Отчет о прибыли и убытках аудитор проверяет для установления правильности расчета балансовой и налогооблагаемой прибыли.

Аудитор должен проверить:

– полноту выполнения решений собственников предприятия об изменении объема уставного капитала;

– тождество данных синтетического и аналитического учета по счетам актива и пассива баланса;

– полноту отражения в отчетности дебиторской и кредиторской задолженностей.

В процессе подготовки аудиторского заключения проверяются:

– соблюдение принятой на предприятии учетной политики отражения отдельных хозяйственных операций и оценки имущества;

– правильность отнесения доходов и расходов к отчетным периодам;

– разграничение в учете текущих затрат на производство (издержек обращения) и капитальных вложений;

– обеспечение тождества данных аналитического учета оборотам и остаткам по счетам аналитического учета на 1-е число каждого месяца.

Для достижения основной цели и предоставления заключения аудитор должен составить мнение по следующим вопросам:

1) общая приемлемость отчетности (соответствует ли отчетность в целом всем требованиям, предъявляемым к ней, и не содержит ли противоречивой информации);

2) обоснованность (существуют ли основания для включения в отчетность указанных там сумм);

3) законченность (включены ли в отчетность все надлежащие суммы, в частности все ли активы и пассивы принадлежат компании);

4) оценка (все ли категории правильно оценены и безошибочно подсчитаны);

5) классификация (есть ли основания относить сумму на тот счет, на который она записана);

6) разделение (отнесены ли операции, проводимые незадолго до даты составления баланса или непосредственно после нее, к тому периоду, в котором были проведены);

7) аккуратность (соответствуют ли суммы отдельных операций данным, приведенным в книгах и журналах аналитического учета, правильно ли они просуммированы, соответствуют ли итоговые суммы данным, приведенным в Главной книге);

8) раскрытие (все ли категории занесены в финансовую отчетность и правильно отражены в отчетах и приложениях к ним).

Как уже отмечалось ранее, аудиторы (аудиторские фирмы) в процессе своей деятельности решают также ряд задач, связанных с оказанием сопутствующих аудиту услуг.

1.3. Виды сопутствующих аудиту услуг

В соответствии с Законом «Об аудиторской деятельности» (ст.1) аудиторские организации и аудиторы-предприниматели, осуществляющие свою деятельность без образования юридического лица (далее – индивидуальные аудиторы), могут оказывать следующие сопутствующие аудиту услуги:

1) постановка, восстановление и ведение бухгалтерского учета, составление финансовой (бухгалтерской) отчетности, бухгалтерское консультирование;

2) налоговое консультирование;

3) анализ финансово-хозяйственной деятельности организаций и индивидуальных предпринимателей, экономическое и финансовое консультирование;

4) управленческое консультирование, в том числе связанное с реструктуризацией организаций;

5) правовое консультирование, а также представительство в судебных и налоговых органах по налоговым и таможенным спорам;

6) автоматизация бухгалтерского учета и внедрение информационных технологий;

7) оценка стоимости имущества, оценка предприятий как имущественных комплексов, а также предпринимательских рисков;

8) разработка и анализ инвестиционных проектов, составление бизнес-планов;

9) проведение маркетинговых исследований;

10) проведение научно-исследовательских и экспериментальных работ в области, связанной с аудиторской деятельностью, и распространение их результатов, в том числе на бумажных и электронных носителях;

11) обучение в установленном законодательством Российской Федерации порядке специалистов в областях, связанных с аудиторской деятельностью;

12) оказание других услуг, связанных с аудиторской деятельностью.

В настоящее время сопутствующие аудиту услуги начинают занимать все больший удельный вес по количеству, видам и объемам реализации в аудиторских организациях. И это не случайно. Именно в аудиторских фирмах работают наиболее квалифицированные специалисты в области бухгалтерского учета, права, налогообложения, финансов. Поэтому и был создан не имеющий аналога в международных аудиторских стандартах российский Стандарт «Характеристика сопутствующих аудиту услуг и требования, предъявляемые к ним».

Целью Правила (стандарта) «Характеристика сопутствующих аудиту услуг и требования, предъявляемые к ним» является установление видов услуг, которые могут оказывать аудиторы экономическим субъектам, кроме аудиторских проверок с выдачей аудиторского заключения в соответствии с Правилом (стандартом) аудиторской деятельности «Порядок составления аудиторского заключения о бухгалтерской отчетности».

Для выполнения этой основной цели должны быть решены следующие задачи:

– определены и классифицированы сопутствующие аудиторские услуги;

– описан общий характер работ и услуг, сопутствующих аудиту;

– определены особенности оказания аудиторскими организациями сопутствующих аудиту работ, услуг и их оформления;

– выявлены особенности распределения ответственности между аудиторской организацией и экономическим субъектом при оказании услуг.

Разработка стандартов требует от разработчиков определенных дефиниций. Согласно стандарту под оказанием сопутствующих аудиту услуг понимается предпринимательская деятельность, осуществляемая аудиторами и аудиторскими организациями помимо обязательного аудита. Таким образом, четко разграничиваются услуги организаций, называемых консалтинговыми (оказывающих сходные аудиторским услуги), и услуги аудиторских организаций. Отличие это определяется наличием лицензии на право заниматься аудиторской деятельностью.

Выполнение сопутствующих аудиту услуг требует от исполнителей профессиональной компетентности в области аудита, бухгалтерского учета и экономического анализа, налогообложения, хозяйственного права, экономики.

Сопутствующие аудиту услуги можно классифицировать по принципу их совместимости с различными видами аудита следующим образом.

К услугам, совместимым с проведением у экономического субъекта обязательной аудиторской проверки по поручению государственных органов, в частности, относятся услуги по:

– оценке активов и пассивов, экономических и инвестиционных проектов, экономической безопасности, систем бухгалтерского учета и внутреннего контроля экономического субъекта;

– тестированию бухгалтерского персонала экономического субъекта;

– тестированию персонала аудиторских фирм.

К услугам, совместимым с проведением у экономического субъекта обязательной аудиторской проверки на основе критериев (системы показателей) деятельности экономических субъектов, в частности, относятся услуги по:

– проведению инициативного аудита;

– постановке бухгалтерского учета;

– улучшению ведения учета и составления отчетности, контролю ведения учета и составления отчетности;

– контролю начисления и уплаты налогов и иных обязательных платежей;

– анализу хозяйственной деятельности; оценке активов и пассивов, экономических и инвестиционных проектов, экономической безопасности, систем бухгалтерского учета и внутреннего контроля экономического субъекта;

– представлению интересов экономического субъекта по доверенности перед третьими лицами;

– проведению семинаров, повышению квалификации и обучению персонала экономических субъектов, в частности аудиторских организаций; научной разработке, изданию методических пособий и рекомендаций по бухгалтерскому учету, налогообложению, анализу хозяйственной деятельности, аудиту, хозяйственному праву и т. д.;

– компьютеризации бухгалтерского учета, составления отчетности, расчетов по налогообложению, анализа хозяйственной деятельности, аудита и т. д.;

– вопросам финансового, налогового, банковского и иного хозяйственного законодательства, инвестиционной деятельности, менеджменту, маркетингу, оптимизации налогообложения, регистрации, реорганизации и ликвидации предприятий; информационному обслуживанию; консультационные услуги;

– экспертному обслуживанию;

– подбору и тестированию бухгалтерского персонала экономического субъекта;

– подбору и тестированию персонала аудиторских организаций и др.

К услугам, не совместимым с проведением у экономического субъекта обязательной аудиторской проверки на основе критериев (системы показателей) деятельности экономических субъектов (см. также ст.12 Закона «Об аудиторской деятельности»), относятся услуги по:

– ведению бухгалтерского учета;

– восстановлению бухгалтерского учета;

– составлению деклараций по налогам;

– составлению бухгалтерской отчетности.

Сопутствующие аудиту услуги по их содержанию могут быть условно подразделены на услуги действия, услуги контроля и информационные услуги.

Услуги действия – это услуги по созданию документов, состав которых установлен в договоре с экономическим субъектом, ранее экономическим субъектом не созданных. Услуги контроля – это услуги по проверке документов на предмет их соответствия критериям, согласованным аудиторской организацией с экономическим субъектом; инициативный аудит; контроль ведения учета и составления отчетности; контроль начисления и уплаты налогов и иных обязательных платежей; тестирование бухгалтерского персонала экономического субъекта и персонала аудиторских фирм. Информационные услуги – услуги по подготовке устных и письменных консультаций по различным вопросам; проведение обучения, семинаров, «круглых столов»; информационное обслуживание; издание методических рекомендаций и т. д.

Аудиторским организациям и индивидуальным аудиторам запрещается заниматься какой-либо иной предпринимательской деятельностью, кроме проведения аудита и оказания сопутствующих ему услуг.

1.4. Принципы аудита

Помимо определения цели аудита важно установить и принципы аудита, которые позволяют дать объективные, реальные и точные сведения об объекте аудита, выявить недостатки в ведении бухгалтерского учета, составлении отчетности, в налогообложении, провести анализ финансового состояния хозяйствующего объекта и помочь ему в организации учета и отчетности.

К основным принципам ведения аудиторской деятельности относятся: независимость и объективность при проведении проверок; конфиденциальность, профессионализм, компетентность и добросовестность аудитора; использование методов статистики и экономического анализа; применение новых информационных технологий; умение принимать рациональные решения по данным аудиторской проверки; доброжелательность и лояльность по отношению к клиентам; ответственность аудитора за последствия его рекомендаций и заключений по результатам аудиторских проверок; содействие росту авторитета аудиторской профессии.

Независимость аудитора обусловливается тем, что он не является сотрудником государственного учреждения, не подчинен контрольно-ревизионным органам и не работает под их контролем, соблюдает стандарты профессионального аудиторского объединения (ассоциации), не имеет на проверяемых предприятиях никаких имущественных или личных интересов. Объективность обеспечивается высокой профессиональной подготовкой аудитора, большим практическим опытом, знанием новейшей методической литературы.

В соответствии со ст.12 Закона «Об аудиторской деятельности» независимость аудиторов, аудиторских организаций и индивидуальных аудиторов формулируется следующим образом.

1. Аудит не может осуществляться:

1) аудиторами, являющимися учредителями (участниками) аудируемых лиц, их руководителями, бухгалтерами и иными лицами, несущими ответственность за организацию и ведение бухгалтерского учета и составление финансовой (бухгалтерской) отчетности;

2) аудиторами, состоящими с учредителями (участниками) аудируемых лиц, их должностными лицами, бухгалтерами и иными лицами, несущими ответственность за организацию и ведение бухгалтерского учета и составление финансовой (бухгалтерской) отчетности, в близком родстве (родители, супруги, братья, сестры, дети, а также братья, сестры, родители и дети супругов);

3) аудиторскими организациями, руководители и иные должностные лица которых являются учредителями (участниками) аудируемых лиц, их должностными лицами, бухгалтерами и иными лицами, несущими ответственность за организацию и ведение бухгалтерского учета и составление финансовой (бухгалтерской) отчетности;

4) аудиторскими организациями, руководители и иные должностные лица которых состоят в близком родстве (родители, супруги, братья, сестры, дети, а также братья, сестры, родители и дети супругов) с учредителями (участниками) аудируемых лиц, их должностными лицами, бухгалтерами и иными лицами, несущими ответственность за организацию и ведение бухгалтерского учета и составление финансовой (бухгалтерской) отчетности;

5) аудиторскими организациями в отношении аудируемых лиц, являющихся их учредителями (участниками), в отношении аудируемых лиц, для которых эти аудиторские организации являются учредителями (участниками), в отношении дочерних организаций, филиалов и представительств указанных аудируемых лиц, а также в отношении организаций, имеющих общих с этой аудиторской организацией учредителей (участников);

6) аудиторскими организациями и индивидуальными аудиторами, оказывавшими в течение трех лет, непосредственно предшествовавших проведению аудиторской проверки, услуги по восстановлению и ведению бухгалтерского учета, а также по составлению финансовой (бухгалтерской) отчетности физическим и юридическим лицам, – в отношении этих лиц.

2. Порядок выплаты и размер денежного вознаграждения аудиторским организациям и индивидуальным аудиторам за проведение аудита (в том числе обязательного) и оказание сопутствующих ему услуг определяются договорами оказания аудиторских услуг и не могут быть поставлены в зависимость от выполнения каких бы то ни было требований аудируемых лиц о содержании выводов, которые могут быть сделаны в результате аудита.

Конфиденциальность – важнейшее требование при осуществлении аудиторской деятельности. Аудитор не должен предоставлять каких-либо сведений никакому органу о хозяйственной деятельности проверяемого им объекта. За разглашение тайн своих клиентов он должен нести ответственность по закону, а также моральную, а если предусмотрено договором, то и материальную ответственность.

Аудитор должен обладать необходимой профессиональной квалификацией, заботиться о поддержании ее на должном уровне, соблюдать требования нормативных документов. Аудитор не должен оказывать клиенту услуги в тех областях экономики, в которых он не имеет достаточных профессиональных знаний.

Использование методов статистики и экономического анализа позволяет организовать анализ проведенных проверок на высоком научном уровне, получить более объективные и достоверные данные для принятия решений.

Применение новых информационных технологий заключается преимущественно в использовании вычислительной техники для организации аудиторской деятельности. Это касается и проведения проверки и анализа отчетности, ведения и восстановления учета.

По результатам проверки аудитор может сделать необходимые рациональные выводы, которые помогут клиенту в организации работы и ведении бухгалтерского учета.

Ответственность аудитора проявляется в том, что он отвечает за свое заключение о финансовых отчетах проверяемого предприятия. Ответственность за содержание отчетов несет руководство проверяемого предприятия.

1.5. Субъекты обязательного аудита

Обязательный аудит – это ежегодная обязательная аудиторская проверка ведения бухгалтерского учета и финансовой (бухгалтерской) отчетности организации или индивидуального предпринимателя.

В соответствии со ст.13 Федерального закона «О бухгалтерском учете» N 129-ФЗ от 21 ноября 1996 г. (в ред. Федерального закона от 23.07.1998 N 123-ФЗ) бухгалтерская отчетность коммерческих организаций состоит из:

а) бухгалтерского баланса;

б) отчета о прибылях и убытках;

в) приложений к ним, предусмотренных нормативными актами;

г) аудиторского заключения, подтверждающего достоверность бухгалтерской отчетности организации, если она в соответствии с федеральными законами подлежит обязательному аудиту;

д) пояснительной записки.

Законом «Об аудиторской деятельности» (ст.7) определено осуществление обязательного аудита в следующих случаях:

1) организация имеет организационно-правовую форму открытого акционерного общества;

2) организация является кредитной организацией, страховой организацией или обществом взаимного страхования, товарной или фондовой биржей, инвестиционным фондом, государственным внебюджетным фондом, источником образования средств которого являются предусмотренные законодательством Российской Федерации обязательные исчисления, производимые физическими и юридическими лицами, фондом, источниками образования средств которого являются добровольные отчисления физических и юридических лиц;

3) объем выручки организации или индивидуального предпринимателя от реализации продукции (выполнения работ, оказания услуг) за один год превышает в 500 тысяч раз установленный законодательством Российской Федерации минимальный размер оплаты труда (МРОТ) или сумма активов баланса превышает на конец отчетного года в 200 тысяч раз минимальный размер оплаты труда;

4) организация является государственным унитарным предприятием, муниципальным унитарным предприятием, основанным на праве хозяйственного ведения, если финансовые показатели его деятельности соответствуют указанным выше настоящей статьи. Для муниципальных унитарных предприятий законом субъекта Российской Федерации финансовые показатели могут быть понижены;

5) обязательный аудит в отношении этих организаций или индивидуальных предпринимателей предусмотрен федеральным законом.

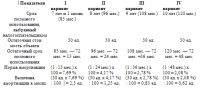

Организации, подлежащие обязательному аудиту в соответствии с федеральными законами, перечислены в табл. 1.1.

Таблица 1.1

О банках и банковской деятельности. 2 декабря 1990 г. N 395-1 (в ред. Федеральных законов от 03.02.1996 N 17-ФЗ, от 31.07.1998 N 151-ФЗ, от 05.07.1999 N 126-ФЗ, от 08.07.1999 N 136-ФЗ). Статья 42. Аудиторская проверка кредитной организации. Деятельность кредитной организации подлежит ежегодной проверке аудиторской организацией, имеющей в соответствии с законодательством Российской Федерации лицензию на осуществление таких проверок. Аудиторская проверка кредитной организации осуществляется в соответствии с законодательством Российской Федерации. Аудиторская организация обязана составить заключение о результатах аудиторской проверки, содержащее сведения о достоверности финансовой отчетности кредитной организации, выполнении ею обязательных нормативов, установленных Банком России, качестве управления кредитной организацией, состоянии внутреннего контроля и другие положения, определяемые федеральными законами и уставом кредитной организации. Аудиторское заключение направляется в Банк России в трехмесячный срок со дня представления в Банк России годовых отчетов кредитной организации.

Об организации страхового дела в Российской Федерации. 27 ноября 1992 г. N 4015-1 (в ред. Федерального закона от 31.12.1997 N 157-ФЗ). Статья 29. Публикация страховщиками годовых балансов. Страховщики публикуют годовые балансы и счета прибылей и убытков в сроки, установленные федеральным органом исполнительной власти по надзору за страховой деятельностью, после аудиторского подтверждения достоверности содержащихся в них сведений (в ред. Федерального закона от 31.12.1997 N 157-ФЗ).

О негосударственных пенсионных фондах. 7 мая 1998 г. N 75-ФЗ. Статья 22. Аудиторская проверка. Фонды обязаны ежегодно по итогам финансового года проводить независимую аудиторскую проверку. Указанная проверка осуществляется независимым аудитором.

О потребительской кооперации (потребительских обществах, их союзах) в Российской Федерации. 19 июня 1992 г. N 3085-1 (в ред. Федерального закона от 11.07.1997 N 97-ФЗ). Статья 26. Бухгалтерский учет и финансовая отчетность потребительского общества. 1. Потребительское общество обязано вести бухгалтерский учет, а также представлять финансовую отчетность в порядке, установленном законодательством Российской Федерации. 2. Годовой отчет о финансовой деятельности потребительского общества подлежит проверке независимой аудиторской организацией, а также ревизионной комиссией потребительского общества. Заключения аудиторской организации, а также ревизионной комиссии рассматриваются на общем собрании потребительского общества.

Об акционерных обществах. 26 декабря 1995 г. N 208-ФЗ (в ред. Федеральных законов от 13.06.1996 N 65-ФЗ, от 24.05.1999 N 101-ФЗ). Статья 88. Бухгалтерский учет и финансовая отчетность общества 3. Достоверность данных, содержащихся в годовом отчете общества общему собранию акционеров, бухгалтерском балансе, счете прибылей и убытков, должна быть подтверждена ревизионной комиссией (ревизором) общества. Перед опубликованием обществом указанных в настоящем пункте документов в соответствии со статьей 92 настоящего Федерального закона общество обязано привлечь для ежегодной проверки и подтверждения годовой финансовой отчетности аудитора, не связанного имущественными интересами с обществом или его акционерами.

О финансово-промышленных группах. 30 ноября 1995 г. N 190-ФЗ. Статья 16. Годовой отчет финансово-промышленной группы. 1. Не позднее 90 дней после окончания финансового года центральная компания финансово-промышленной группы представляет всем участникам финансово-промышленной группы, полномочному государственному органу отчет о деятельности финансово – промышленной группы по форме, устанавливаемой Правительством Российской Федерации, а также публикует указанный отчет. 2. Отчет составляется по результатам проверки деятельности финансово-промышленной группы независимым аудитором. 3. Аудиторская проверка проводится за счет средств центральной компании финансово-промышленной группы.

Необходимо учесть, что обязательный аудит проводится аудиторскими организациями. При проведении обязательного аудита в организациях, в уставных (складочных) капиталах которых доля государственной собственности или собственности субъекта Российской Федерации составляет не менее 25 %, заключение договоров оказания аудиторских услуг должно осуществляться по итогам проведения открытого конкурса. Порядок проведения таких конкурсов утверждается Правительством Российской Федерации.

Аудиторская проверка аудируемых лиц, в финансовой (бухгалтерской) документации которых содержатся сведения, составляющие государственную тайну, может производиться только аудиторскими организациями, в уставном (складочном) капитале которых отсутствует доля, принадлежащая иностранным физическим и / или юридическим лицам, и которые имеют допуск к сведениям, составляющим государственную тайну, полученный в порядке, установленном законодательством Российской Федерации.

При проведении обязательного аудита аудиторские организации обязаны страховать риск ответственности за нарушение договора.

Закон обязывает аудиторские организации и индивидуальных аудиторов хранить тайну об операциях аудируемых лиц и лиц, которым оказывались сопутствующие аудиту услуги.1.6. Ответственность экономического субъекта за уклонение от проведения обязательной аудиторской проверки

В соответствии со ст.21 Федерального закона «Об аудиторской деятельности» ответственность за нарушение законодательства Российской Федерации об аудите определена следующим образом.

1. Аудиторские организации и их руководители, индивидуальные аудиторы, аудируемые лица и лица, подлежащие обязательному аудиту, несут уголовную, административную и гражданско-правовую ответственность в соответствии с законодательством Российской Федерации.

2. Осуществление аудиторской деятельности аудиторской организацией или индивидуальным аудитором без получения соответствующей лицензии влечет взыскание штрафа с аудиторской организации или индивидуального аудитора в размере от 100 до 300 МРОТ.

3. Уклонение организации или индивидуального предпринимателя, подлежащих обязательному аудиту, от его проведения или препятствование его проведению, влекут взыскание штрафа с организации и индивидуального предпринимателя в размере от 500 до 1000 МРОТ.

4. Взыскание штрафов, предусмотренных пп.2 и 3, производится в судебном порядке на основании постановления уполномоченного федерального органа о привлечении к ответственности за указанные правонарушения.

Вопросы для самопроверки

1. Что представляет собой аудиторская деятельность (аудит) в РФ?

2. Какие виды контроля вы знаете? Дайте их краткую характеристику.

3. Каковы основные цели и задачи аудиторской деятельности?

4. Дайте определение сопутствующих аудиторских услуг.

5. Назовите нормативные документы, которые определяют сущность и требования к сопутствующим аудиту видам услуг.

6. Приведите характеристику основных сопутствующих аудиту видов услуг.

7. Перечислите основные критерии проведения обязательного аудита.

8. Назовите основные экономические субъекты, подлежащие обязательному аудиту согласно федеральным законам.

9. Какую ответственность может нести аудиторская организация за неквалифицированное проведение аудиторской проверки?

10. В чем заключается ответственность экономических субъектов за уклонение от проведения обязательного аудита?

Тесты

1. Аудиторская деятельность представляет собой:

1) деятельность по управлению финансами предприятия и анализу хозяйственной деятельности;

2) предпринимательскую деятельность по независимой проверке бухгалтерского учета и финансовой (бухгалтерской) отчетности организаций и индивидуальных предпринимателей;

3) деятельность по составлению финансовой и налоговой отчетности, учету имущества и хозяйственных операций.

2. Основной целью аудиторской деятельности в соответствии с Законом «Об аудиторской деятельности» является:

1) изучение результатов хозяйственной деятельности и выработка предложений по их улучшению;

2) составление и заполнение бухгалтерской (финансовой) отчетности, расчетов по налогам, проведение хозяйственных операций в бухгалтерском учете;

3) выражение мнения о достоверности финансовой (бухгалтерской) отчетности аудируемых лиц и соответствии порядка ведения бухгалтерского учета законодательству Российской Федерации.

3. Внешний аудитор должен действовать в интересах:

1) всех пользователей финансовой отчетности;

2) экономического субъекта;

3) государственной налоговой службы.

4. Для каких экономических субъектов аудиторская проверка обязательна:

1) акционерное общество;

2) представительство иностранного юридического лица;

3) аудиторская фирма с величиной активов, превышающей в 200 000 раз минимальный размер оплаты труда.

5. Какие виды работ имеет право проводить аудиторская фирма по заключенному договору с экономическим субъектом:

1) оказывать помощь в ведении бухгалтерского учета и проводить обязательную аудиторскую проверку;

2) обучать учетный персонал экономического субъекта;

3) проводить консультации по налоговому законодательству, составлять отчетность и проводить обязательную аудиторскую проверку.

6. Какая услуга является совместимой с проведением у экономического субъекта обязательной аудиторской проверки:

1) ведение бухгалтерского учета;

2) консультации по праву;

3) восстановление бухгалтерского учета;

4) составлению налоговых деклараций.

7. Может ли аудиторская фирма в случае обязательного аудита по договору с заказчиком готовить для него учетную политику:

1) да;

2) нет.

8. Какая услуга является совместимой с проведением у экономического субъекта обязательной аудиторской проверки:

1) ведение бухгалтерского учета;

2) восстановление бухгалтерского учета;

3) составлению налоговых деклараций;

4) оценка инвестиционных проектов.

9. Имеет ли право аудиторская организация по договору с заказчиком проводить обязательный аудит и составлять налоговые декларации:

1) да;

2) нет.

10. Какая услуга несовместима с проведением у экономического субъекта обязательной аудиторской проверки:

1) ведение бухгалтерского учета;

2) консультации по бухгалтерскому учету;

3) постановка бухгалтерского учета;

4) обучение бухгалтерского персонала.

11. Аудиторская организация приняла решение о совмещении аудиторской деятельности с деятельностью брокера на фондовой бирже. Возможно ли такое совмещение видов деятельности:

1) возможно;

2) невозможно, так как аудит – это исключительный вид деятельности;

3) это определяется уставом аудиторской организации.

12. При заключении договора на обязательную аудиторскую проверку включение в него пункта об обязательной выдаче аудиторского заключения:

1) необходимо, так как если этого не сделать, аудитор не будет брать на себя ответственность и высказывать окончательное мнение о бухгалтерской отчетности;

2) рекомендуется, так как в противном случае проверка может оказаться бесполезной;

3) не имеет смысла, так как аудитор обязан сделать это в соответствии с российскими аудиторскими стандартами, хотя предмет договора – проверка бухгалтерской отчетности.

13. Обязательной ежегодной проверке подлежат экономические субъекты, имеющие организационно-правовую форму открытого акционерного общества:

1) численностью более ста акционеров;

2) численностью более тысячи акционеров;

3) независимо от числа акционеров и размера уставного капитала.

14. Для организаций какой организационно-правовой формы является обязательной ежегодная аудиторская проверка бухгалтерской (финансовой) отчетности:

1) открытое акционерное общество;

2) открытое и закрытое акционерное общество;

3) закрытое акционерное общество.

15. Обязательный аудит проводится:

1) аудиторами, имеющими квалификационные аттестаты аудитора, по договору трудового найма с проверяемой организацией;

2) аудиторами-предпринимателями без образования юридического лица;

3) аудиторскими организациями.

Тема 2. Нормативное регулирование аудиторской деятельности

Во второй теме рассмотрены функционирование системы нормативного регулирования аудиторской деятельности в РФ, сущность и содержание Закона об аудиторской деятельности, классификация и содержание стандартов аудиторской деятельности.

Освещены вопросы организации аттестации и лицензирования аудиторов и аудиторских организаций, права и обязанности аудиторов и аудиторских организаций, экономических субъектов, приведено понятие аудиторской тайны, рассмотрена ответственность аудиторов и аудиторских организаций.

Приведено определение профессиональных аудиторских организаций и показана их роль в регулировании аудиторской деятельности.

2.1. Система нормативного регулирования аудиторской деятельности в РФ

К правовым и законодательным документам по аудиторской деятельности в Российской Федерации относятся:

– Гражданский кодекс Российской Федерации;

– Федеральный закон «Об аудиторской деятельности» N 119-ФЗ от 7 августа 2001 г. (в ред. ФЗ от 14.12.2001 N 164-ФЗ);

– Федеральный закон «О лицензировании отдельных видов деятельности» от 8 августа 2001 г. N 128-ФЗ;

– Постановление Правительства Российской Федерации от 6 февраля 2002 г. N 80 «О вопросах государственного регулирования аудиторской деятельности в Российской Федерации»;

– Положение о лицензировании аудиторской деятельности, утвержденное Постановлением Правительства Российской Федерации от 29 марта 2002 г. N 190;

– Об аудиторских проверках федеральных государственных унитарных предприятий. Постановление Правительства РФ от 29.10.2000 N 81;

– Правила (стандарты) аудиторской деятельности. Комиссия по аудиторской деятельности при Президенте РФ (Протоколы N 1 от 9 февраля 1996 г., N 6 от 25 декабря 1996 г., N 2 от 22 января 1998 г., N 4 от 15 июля 1998 г., N 2 от 18 марта 1999 г., N 3 от 27 апреля 1999 г., 20 августа 1999 г., 20 октября 1999 г., N 1 от 11 июля 2000 г.).

В РФ система нормативного регулирования аудиторской деятельности находится в стадии становления. Происходит процесс определения прав и обязанностей органов, регулирующих аудиторскую деятельность, определение роли и функций государственных и общественных аудиторских организаций.

Среди представленных концепций и систем регулирования наиболее целесообразной нам представляется многоуровневая система нормативного регулирования аудиторской деятельности. Эта система включает 4 уровня (табл. 2.1).

Таблица 2.1. Система нормативного регулирования аудиторской деятельности в РФ

Первый (верхний) уровень включает Закон об аудите (аудиторской деятельности), который принят 7 августа 2001 г. Закон об аудиторской деятельности в России относится к основным законодательным актам. Этот Закон определяет место аудита в финансово-хозяйственной деятельности в качестве ее необходимого равноправного элемента. Для РФ это особенно важно, поскольку исторически государственный финансовый контроль превалировал над другими видами контроля. Именно принятие Закона позволяет считать, что становление аудита в РФ состоялось.

К документам второго уровня, регулирующим аудиторскую деятельность в РФ, относятся федеральные правила (стандарты). До их принятия действуют российские правила (стандарты). Они определяют общие вопросы регулирования аудиторской деятельности, обязательные для исполнения субъектами рынка. В настоящее время разработано 38 правил (стандартов) аудиторской деятельности.

Третий уровень включает внутренние стандарты профессиональных аудиторских объединений, а также нормативные акты министерств и ведомств, устанавливающие правила организации аудиторской деятельности и проведения аудита применительно к конкретным отраслям, организациям и по отдельным вопросам налогообложения, финансов, бухгалтерского учета, хозяйственного права.

Четвертый уровень включает внутрифирменные стандарты аудиторской деятельности, которые разрабатывают аудиторские организации и индивидуальные аудиторы на базе федеральных правил (стандартов) и практики аудита. Содержание и форма таких документов являются прерогативой аудиторских фирм, их ноу-хау. Они определяют качество и престиж аудиторских фирм.

Организационно-правовая структура аудиторской деятельности в Российской Федерации представлена на рис. 2.2.

2.2. Федеральный закон «Об аудиторской деятельности»

Развитие и становление аудита в России прошло несколько этапов. Первый этап (1987–1993 гг.) характеризовался, с одной стороны, директивным характером создания аудиторских организаций (1987 г. – создание первой аудиторской организации «Интераудит»), с другой – стихийным характером зарождения аудиторской деятельности (подготовка кадров, неупорядоченная выдача первых сертификатов и лицензий в период 1990–1993 гг.).

Второй этап (декабрь 1993 г. до принятия Федерального закона «Об аудиторской деятельности» – август 2001 г.) – период становления российского аудита, в процессе которого большую роль сыграли Временные правила аудиторской деятельности, утвержденные Указом Президента РФ от 22 декабря 1993 г., Постановление Правительства Российской Федерации от 6 мая 1994 г. N 482 «Об утверждении нормативных документов по регулированию аудиторской деятельности» и ряд других документов [1] .

Была начата и проводилась работа по аттестации аудиторов и лицензированию аудиторской деятельности, созданы аудиторские общественные объединения и аудиторские фирмы, начата работа по проведению обязательных аудиторских проверок и оказанию сопутствующих аудиту услуг.

Принятие Федерального закона «Об аудиторской деятельности» (N 119-ФЗ от 7 августа 2001 г.) знаменует новый (третий) этап аудиторской деятельности в РФ. Значение Закона состоит прежде всего в том, что он подтвердил окончательное становление системы российского аудита и создал перспективы его дальнейшего развития. Аудит занял свое место среди других видов финансового контроля, и, наконец, Россия может считаться страной, имеющей непременный атрибут рыночной экономики – аудит.

Закон был подготовлен рабочей группой с участием представителей Минфина России, профессиональных аудиторских объединений, их региональных структур, работников научных учреждений и вузов и аудиторов-практиков.

Закон представляет собой концептуальный документ, в котором сосредоточены правовые и нормативные положения аудиторской деятельности в РФ. Он должен рассматриваться в контексте других важнейших правовых документов: Гражданского кодекса РФ, Налогового кодекса РФ, Федерального закона «О бухгалтерском учете», Федерального закона «О лицензировании отдельных видов деятельности» (в ред. от 12.05.2000) и др.

Федеральный закон включает 22 статьи, в которых отражены основные понятия и аспекты аудиторской деятельности, сопутствующих аудиту услуг, аудитора и аудиторской организации. Приведены права и обязанности аудиторских организаций и индивидуальных аудиторов, а также права и обязанности аудируемых лиц и / или лиц, заключивших договор оказания аудиторских услуг.

В Законе дано определение обязательного аудита и приведены критерии его проведения, определено понятие аудиторской тайны, правил (стандартов) аудиторской деятельности, аудиторского заключения, включая заведомо ложное. Рассмотрено понятие независимости аудиторов, аудиторских организаций и индивидуальных аудиторов. Определен порядок осуществления контроля работы аудиторских организаций и индивидуальных аудиторов, аттестации аудиторов и лицензирования на право осуществления аудиторской деятельности.

Три статьи Закона посвящены вопросам управления аудиторской деятельностью, включая описание уполномоченного федерального органа государственного регулирования аудиторской деятельности, Совета по аудиторской деятельности при уполномоченном федеральном органе и аккредитованных профессиональных аудиторских объединений.

В Законе определена ответственность за нарушение законодательства Российской Федерации об аудите. В соответствии с Федеральным законом должны быть приведены в соответствие все нормативные акты по аудиторской деятельности (по аттестации, лицензированию и др.) в РФ.

2.3. Аудиторские стандарты

До принятия Закона об аудиторской деятельности в РФ классификация стандартов предусматривала деление их на внешние и внутренние. Первые подразделялись на международные и национальные.

Международные аудиторские стандарты, разработанные в 1994 г., включают 45 стандартов и подразделяются на следующие 10 групп: вводные замечания, ответственность, планирование, внутренний контроль, аудиторские доказательства, использование работы других (третьих) лиц, выводы и отчеты в аудите, специализированные области, задания, положения по международной практике аудита.

Международные стандарты аудита (International Standards of Auditing – ISA) выпускает Международная федерация бухгалтеров (International Federation of Accountants – IFAC), в которую входят национальные бухгалтерские организации более 130 стран. Россия в IFAC представлена Институтом профессиональных бухгалтеров РФ.

Международные стандарты аудита (МСА) стали выпускаться в 70-е годы XX в. и часто претерпевали изменения. В настоящее время они имеют трехзначную нумерацию. Последняя их редакция была выпущена в 1994 г., но на этом работа не закончилась, ежегодно вносятся изменения, хотя они и имеют незначительный характер.

Что касается национальных (российских) стандартов, то в течение 1996–2000 гг. в РФ было создано 38 правил (стандартов) по аудиторской деятельности. Практически весь российский аудит сегодня использует именно эти правила (стандарты), и они выполняют роль основной методологической базы аудиторской деятельности.

К внутренним стандартам относятся правила (стандарты) аудиторских организаций и индивидуальных аудиторов. Эта работа также велась и ведется аудиторскими фирмами и аудиторами-предпринимателями.

В новой классификации в соответствии с Федеральным законом (ст.9) предусмотрено, что:

1. Правила (стандарты) аудиторской деятельности представляют единые требования к порядку осуществления аудиторской деятельности, оформлению и оценке качества аудита и сопутствующих ему услуг, а также к порядку подготовки аудиторов и оценке их квалификации.

2. Правила (стандарты) аудиторской деятельности подразделяются на: федеральные правила (стандарты) аудиторской деятельности, внутренние правила (стандарты) аудиторской деятельности, действующие в профессиональных аудиторских объединениях, а также правила (стандарты) аудиторской деятельности аудиторских организаций и индивидуальных аудиторов (в ред. Федерального закона от 14.12.2001 N 164-ФЗ).

3. Федеральные правила (стандарты) аудиторской деятельности являются обязательными для аудиторских организаций, индивидуальных аудиторов, а также для аудируемых лиц, за исключением положений, в отношении которых указано, что они имеют рекомендательный характер.

4. Федеральные правила (стандарты) аудиторской деятельности утверждаются Правительством Российской Федерации.

5. Профессиональные аудиторские объединения вправе, если это предусмотрено их уставами, устанавливать для своих членов внутренние правила (стандарты) аудиторской деятельности, которые не могут противоречить федеральным правилам (стандартам) аудиторской деятельности. При этом требования внутренних правил (стандартов) аудиторской деятельности не могут быть ниже требований федеральных правил (стандартов) аудиторской деятельности (п.5 в ред. Федерального закона от 14.12.2001 N 164-ФЗ).

6. Аудиторские организации и индивидуальные аудиторы вправе устанавливать собственные правила (стандарты) аудиторской деятельности, которые не могут противоречить федеральным правилам (стандартам) аудиторской деятельности. При этом требования правил (стандартов) аудиторской деятельности аудиторских организаций и индивидуальных аудиторов не могут быть ниже требований федеральных правил (стандартов) аудиторской деятельности и внутренних правил (стандартов) аудиторской деятельности профессионального аудиторского объединения, членами которого они являются (п.6 в ред. Федерального закона от 14.12.2001 N 164-ФЗ).

7. Аудиторские организации и индивидуальные аудиторы в соответствии с требованиями законодательных и иных нормативных правовых актов Российской Федерации и федеральных правил (стандартов) аудиторской деятельности вправе самостоятельно выбирать приемы и методы своей работы, за исключением планирования и документирования аудита, составления рабочей документации аудитора, аудиторского заключения, которые осуществляются в соответствии с федеральными правилами (стандартами) аудиторской деятельности.

Созданные 38 российских правил (стандартов) будут использованы для создания федеральных правил (стандартов) [2] .

Одновременно профессиональные аудиторские объединения России, например Аудиторская палата, должны начать работу по созданию своих внутренних стандартов. Аудиторские организации и индивидуальные аудиторы должны продолжить работу по созданию и обновлению внутренних стандартов своих фирм.

Российские правила (стандарты) включают 11 групп, из них 10 групп соответствуют группам международных стандартов, а 11-я группа имеет название «Образование и подготовка кадров» и включает стандарты «Образование аудитора» и «Программы квалификационных экзаменов, порядок сдачи этих экзаменов, формирование экзаменационных комиссий и регламент их работы».

Российские правила (стандарты) в основном имеют единую структуру построения и содержат обычно следующие разделы:

– общие принципы правила (стандарта);

– основные понятия и определения (если необходимо), используемые в стандарте;

– сущность стандарта;

– практические приложения.

В разделе «Общие принципы правила (стандарта)» отражаются:

– цель и необходимость разработки данного стандарта;

– объект стандартизации;

– сфера применения стандарта;

– взаимосвязь с другими стандартами.

В разделе «Основные понятия и определения, используемые в стандарте» содержатся новые термины и их краткая характеристика.

В разделе «Сущность стандарта» формулируется проблема, требующая описания, проводится ее анализ и приводятся методы решения.

В раздел «Практические приложения» включаются различные приложения: схемы, таблицы, образцы документов и др.

Стандарт, так же как и другие нормативные документы, должен содержать такие непременные реквизиты, как номер стандарта, дата ввода в действие, цель разработки, сфера применения стандарта, анализ проблемы, возможные процедуры решения проблемы.

Структура документа для оформления стандарта следующая: титульный лист, содержание, собственно текст стандарта, приложения к документу (по необходимости).

Первая группа «Вводные замечания» включает 3 стандарта и содержит перечень терминов по аудиторской деятельности, требования к внутренним стандартам аудиторских организаций, состав и содержание сопутствующих услуг.

Вторая группа «Ответственность» включает 9 стандартов, посвященных ответственности аудиторов и аудиторских фирм. В этих стандартах рассмотрены вопросы внутреннего и внешнего контроля аудиторской деятельности, проверки соблюдения нормативных актов при проведении аудита, права и обязанности лиц, осуществляющих аудит, письмо-обязательство аудиторской организации о согласии на проведение аудита.

Третья группа «Планирование» включает 3 стандарта, относящихся к планированию аудиторской проверки.

Четвертая группа «Внутренний контроль» содержит 2 стандарта, которые имеют отношение к процедурам внутреннего контроля, в том числе условия компьютерной обработки данных у клиента.

Пятая группа «Аудиторские доказательства» включает 9 стандартов, посвященных важнейшим аспектам аудита: методам сбора аудиторских доказательств, аналитическим процедурам, аудиторской выборке, использованию оценочных показателей в бухгалтерском учете и др.

Шестая группа «Использование работы третьих лиц» включает 3 стандарта, в которых рассматриваются вопросы использования для проведения аудита экспертов, работы внутреннего аудитора и другой аудиторской фирмы.

Седьмая группа «Выводы и отчеты в аудите» – это 3 стандарта, посвященные вопросам составления отчетов и выводов, разработки заключения, порядку оформления письменной информации аудитора руководству экономического субъекта.

Восьмая группа «Специализированные области» включает 2 стандарта. В этой группе содержатся материалы, посвященные проведению аудита по специальным аудиторским заданиям, изучению прогнозной финансовой информации.

В девятой группе «Задания» пока нет разработанных стандартов.

Десятая группа «Положения по международной практике аудита» включает 4 стандарта. Здесь рассмотрены вопросы использования компьютеров, общения с налоговыми органами.

Одиннадцатая группа «Образование и подготовка кадров» включает один стандарт, посвященный вопросам образования аудиторов и программе для сдачи экзаменов.

Разработанные отечественные аудиторские правила (стандарты) аудита позволяют значительно повысить квалификацию аудиторов и качество аудиторских проверок.

Аудиторские стандарты являются также основанием в суде для доказательства качества проведения аудита и в зависимости от того, насколько отступил аудитор от стандарта, определяется мера ответственности аудитора. Аудитор, допустивший в своей практике отступление от какого-либо стандарта, должен объяснить причину этого.

Значение аудиторских стандартов состоит в том, что они:

1) способствуют обеспечению высокого качества аудиторской проверки;

2) содействуют внедрению в практику аудита новых научных достижений;

3) определяют действия аудитора в конкретных ситуациях.

Внутренние стандарты аудиторских организаций и индивидуальных аудиторов представляют собой документы, детализирующие и регламентирующие единые требования к осуществлению и оформлению аудиторских услуг. Эти документы, как правило, должны быть приняты и утверждены аудиторской организацией с целью обеспечения эффективности практической работы и ее адекватности принятым российским правилам (стандартам) аудиторской деятельности.

Применение внутренних стандартов в аудиторских организациях способствует:

а) соблюдению требований внешних аудиторских правил (стандартов);

б) уменьшению трудоемкости аудиторских проверок;

в) использованию для проведения аудита аудиторов-ассистентов;

г) увеличению объема выполняемых аудиторских услуг.

Использование внутренних стандартов позволяет сформулировать единые базовые требования к сотрудникам аудиторской организации при проведении аудита и выполнении сопутствующих аудиту услуг.

Внутренние (внутрифирменные) стандарты целесообразно разработать в виде следующих блоков:

1) по структуре фирмы, технологии организации, выполняемым функциям и другим особенностям ее функционирования;

2) стандарты, расшифровывающие, дополняющие и уточняющие положения российских правил (стандартов);

3) методики проведения аудиторских проверок по разделам и счетам бухгалтерского учета;

4) по организации сопутствующих аудиту услуг.

В первый блок входят стандарты, определяющие организационно-экономические аспекты деятельности аудиторской фирмы, права и обязанностей сотрудников, оплату труда, организацию планирования, заключение договоров по видам работ и др.

Второй блок внутренних стандартов дополняет и расшифровывает положения российских правил (стандартов), они могут быть классифицированы по таким группам, как:

а) ответственность аудиторов;

б) планирование аудита;

в) изучение и оценка системы внутреннего контроля экономического субъекта;

г) получение аудиторских доказательств;

д) использование работы третьих лиц;

е) порядок формирования выводов и заключений в аудите;

ж) специализированные внутренние стандарты.

К специализированным относятся следующие внутренние стандарты: по подготовке заключений аудитора по специальным аудиторским заданиям; отражающие специфические аспекты проведения аудита кредитных учреждений; отражающие специфические вопросы проведения аудита страховых организаций и обществ взаимного страхования; отражающие специфические аспекты проведения аудита бирж, внебюджетных фондов и инвестиционных институтов; отражающие специфические особенности проведения аудита других экономических субъектов.

Третий блок стандартов посвящен методикам проведения аудиторских проверок по разделам и счетам бухгалтерского учета. Такие стандарты включают конкретные методики, процедуры, рабочие таблицы, макеты, классификаторы, инструкции. Особенно полезны такие методики для начинающих аудиторов и аудиторов-ассистентов, помогая им застраховаться от грубых ошибок и примерно в 80 % случаев принять правильное решение.

Четвертый блок стандартов разрабатывается в тех случаях, когда аудиторские фирмы выполняют сопутствующие аудиту виды услуг. Такие стандарты составляются по организации бухгалтерского учета, принципам восстановления учета, автоматизации учета и др.

Аудиторские внутрифирменные стандарты должны удовлетворять следующим требованиям:

– целесообразность – при разработке стандартов следует учитывать их практическую значимость, актуальность и приоритетность;

– преемственность и непротиворечивость – стандарты должны обеспечивать согласованность и взаимосвязь с остальными внутренними стандартами;

– полнота и детализация – внутренние стандарты должны комплексно охватывать все вопросы исследуемой проблемы и детально их освещать;

– единство терминологической базы – обеспечение единства трактовки терминов во всех стандартах и документах.

Разработка и внедрение внутрифирменных стандартов – это трудоемкая и продолжительная работа, нацеленная на перспективу. Рекомендации по созданию внутренних аудиторских стандартов приведены в российском Стандарте «Требования к внутренним аудиторским стандартам аудиторских организаций».

Внутренние стандарты являются частью организационно-распределительной документации и системы внутреннего контроля аудиторской организации. Внутренние стандарты должны содержать такие реквизиты, как порядковый номер стандарта, дата ввода в эксплуатацию, название и цель стандарта, сфера применения.

Наличие системы внутренних стандартов и ее методологического сопровождения служит показателем профессионализма деятельности аудиторской организации. Внутренние стандарты – интеллектуальная собственность аудиторской организации, ее ноу-хау. Сотрудники не должны разглашать содержание внутренних стандартов и использовать их вне деятельности своей организации. Внутренние стандарты могут предусматривать регламентирование ответственности за невыполнение их специалистами аудиторской организации.

2.4. Аттестация на право осуществления аудиторской деятельности

Вопросы аттестации определены в ст.15 «Аттестация на право осуществления аудиторской деятельности» и Правиле (стандарте) аудиторской деятельности «Образование аудитора».

В соответствии со ст.15 определено.

1. Аттестация на право осуществления аудиторской деятельности (далее – аттестация) – проверка квалификации физических лиц, желающих заниматься аудиторской деятельностью. Аттестация осуществляется в форме квалификационного экзамена. Лицам, успешно сдавшим квалификационный экзамен, выдается квалификационный аттестат аудитора. Квалификационный аттестат аудитора выдается без ограничения срока его действия.

2. Обязательными требованиями к претендентам на получение квалификационного аттестата аудитора являются:

наличие документа о высшем экономическом и / или юридическом образовании, полученном в российских образовательных учреждениях высшего профессионального образования, имеющих государственную аккредитацию, либо наличие документа о высшем экономическом и / или юридическом образовании, полученном в образовательном учреждении иностранного государства, и свидетельство об эквивалентности указанного документа российскому документу государственного образца о высшем экономическом и / или юридическом образовании;

наличие стажа работы по экономической или юридической специальности не менее трех лет.

Дополнительные требования к претендентам на получение квалификационного аттестата аудитора, а также порядок проведения аттестации на право осуществления аудиторской деятельности, перечень документов, подаваемых вместе с заявлением о допуске к аттестации, количество и типы аттестатов, программы квалификационных экзаменов и порядок их сдачи определяются уполномоченным федеральным органом.

3. Каждый аудитор, имеющий квалификационный аттестат, обязан в течение каждого календарного года начиная с года, следующего за годом получения аттестата, проходить обучение по программам повышения квалификации, утверждаемым уполномоченным федеральным органом. Обучение по программам повышения квалификации осуществляется лицами, имеющими лицензию на осуществление образовательной деятельности.

По сравнению с ранее действовавшими положениями ужесточены требования к претендентам. В соответствии с п.2 ст.15, чтобы стать аудитором, необходимо иметь высшее экономическое и / или юридическое образование, полученное в российских образовательных учреждениях, имеющих государственную аккредитацию; наличие стажа работы по экономической или юридической специальности не менее трех лет.

Аттестация аудиторов на право осуществления аудиторской деятельности на период с даты вступления в силу Федерального закона «Об аудиторской деятельности» (с 9 сентября 2001 г.) до определения уполномоченным федеральным органом нового порядка аттестации аудиторов проводится в соответствии с Положением о Министерстве финансов Российской Федерации, утвержденным Постановлением Правительства Российской Федерации от 6 марта 1998 г. N 273 (в ред. Постановления Правительства Российской Федерации от 18 июня 1999 г. N 643), Порядком проведения аттестации на право осуществления аудиторской деятельности, утвержденным Постановлением Правительства Российской Федерации от 6 мая 1994 г. N 482 (в ред. Постановления Правительства Российской Федерации от 21 июля 1997 г. N 907) и Письмом Аппарата Правительства Российской Федерации от 3 октября 2001 г. N П13-1545 в части, не противоречащей Федеральному закону.

К аттестации допускаются лица, имеющие высшее экономическое или юридическое образование, полученное в российских образовательных учреждениях, имеющих государственную аккредитацию (в случае необходимости претендент представляет копию документа, подтверждающего государственную аккредитацию образовательного учреждения), и в образовательных учреждениях СССР (до 1992 г.), а также стаж работы по экономической или юридической специальности не менее трех лет из последних пяти.

Аттестация и продление действия аттестатов по банковскому аудиту не проводятся, они могут быть возобновлены после определения Правительством Российской Федерации уполномоченного федерального органа государственного регулирования аудиторской деятельности и определения указанным федеральным органом нового порядка аттестации аудиторов.

По истечении срока действия квалификационного аттестата, решение о выдаче которого было принято до 9 сентября 2001 г., аудитор вправе подать в Минфин России (ЦАЛАК) заявление о его продлении в установленном ранее порядке. Действие квалификационного аттестата аудитора (в случае принятия положительного решения о продлении) продлевается на неограниченный срок. На бланке квалификационного аттестата (или на оборотной стороне бланка в случае повторного продления), действие которого продлевается, вместо реквизитов «продлен до даты включительно» производится запись «с даты указанного решения продлен на неограниченный срок».

Квалификационные аттестаты аудитора (в том числе аттестаты, решение о выдаче которых было принято до 9 сентября 2001 г.) в дальнейшем могут быть обменены (без проведения повторной аттестации) на аттестаты, предусмотренные Федеральным законом «Об аудиторской деятельности», в порядке, определенном Правительством Российской Федерации (см. Постановление Правительства РФ N 80 от 06.02.2002). Обмен будет осуществляться при условии отсутствия оснований для аннулирования квалификационного аттестата аудитора, в том числе при условии отсутствия нарушения требования ст.15 Федерального закона «Об аудиторской деятельности» об обязательном ежегодном прохождении аудитором обучения по программам повышения квалификации.

Элементами образования аудитора являются: базовое образование, практический опыт, специальное профессиональное образование (в настоящее время носит рекомендательный характер), свободное владение деловым русским языком.

Базовое образование включает в себя в соответствии с действующим законодательством:

– высшее экономическое или юридическое образование, полученное в учебном учреждении России, имеющем государственную аккредитацию, либо полученное в учебном учреждении иностранного государства, дипломы которого имеют юридическую силу в Российской Федерации.

Документами, подтверждающими базовое образование, являются:

а) диплом об окончании высшего учебного учреждения Российской Федерации, имеющего государственную аккредитацию, по экономическому или юридическому профилю;

б) диплом об окончании высшего учебного учреждения иностранного государства, дипломы которого имеют юридическую силу в Российской Федерации, по экономическому или юридическому профилю.

Практический опыт работы определяется стажем работы не менее трех из последних пяти лет в качестве: бухгалтера, экономиста, ревизора, научного работника или преподавателя по экономическому профилю.

В стаж засчитывается работа на вышеуказанных должностях в штате организации, по совместительству или в качестве индивидуального предпринимателя. Стаж работы по совместительству определяется с учетом фактически отработанного времени в пересчете на целые рабочие дни.

Документами, подтверждающими практический опыт, являются:

а) нотариально заверенная выписка из трудовой книжки, подтверждающая стаж работы в течение трех лет из последних пяти по необходимой специальности;

б) справка аудиторской организации за подписью руководителя о работе в ней по совместительству с указанием даты и номера приказа о зачислении и увольнении и занимаемой должности, фактической продолжительности рабочего дня;

в) справка государственного фонда социального страхования, подтверждающая период работы для лиц, занимающихся индивидуальной трудовой деятельностью, и регистрационное удостоверение, патент, выданный органами местной власти, лицензия, подтверждающие право заниматься индивидуальной трудовой деятельностью по специальности в соответствии с требованиями, изложенными в п.2.3 настоящего Правила (стандарта).

Специальное профессиональное образование включает обучение с отрывом или без отрыва от производства в определенных учебно-методических центрах и организациях по обучению и переподготовке аудиторов (УМЦ) и стажировку в аудиторской фирме.

Специальное образование организуется в следующих формах:

а) очная форма обучения с отрывом от производства;

б) очная форма обучения без отрыва от производства;

в) очная и / или заочная форма обучения.

Владение деловым русским языком включает наличие навыков владения русским языком в объеме, необходимом для изучения нормативных актов, проверки бухгалтерской и иной документации, ведения рабочей документации, делового общения с клиентами и составления аудиторского заключения и письменной информации аудитора руководству экономического субъекта по результатам проведения аудита.

Документом, подтверждающим владение русским языком (для нерезидентов и граждан-резидентов, получивших общеобразовательное среднее и высшее базовое образование за рубежом), является:

– диплом учебного учреждения, имеющего государственную аккредитацию, в котором претендент прошел обучение устному и деловому письменному русскому языку в объеме не менее 300 часов.

Основные требования к повышению квалификации аудитора:

– каждый аттестованный аудитор должен ежегодно проходить курс повышения квалификации в объеме не менее 40 часов в УМЦ или иных организациях;

– каждый аттестованный аудитор должен систематически самостоятельно повышать свою квалификацию путем: изучения законов, стандартов, инструкций и других нормативных актов, вносимых в них дополнений и изменений; изучения зарубежного и отечественного опыта по организации и методике проведения аудита; участия в семинарах, конференциях, симпозиумах; разработки пособий, монографий по вопросам теории и практики аудита, бухгалтерского учета, налогообложения, финансов и права; участия в работе над правилами (стандартами), методиками, программами учебных курсов по аудиту.

Подтверждением повышения квалификации аудитора является документ установленного образца о прохождении ежегодного повышения квалификации в УМЦ или иных организациях в объеме не менее 40 часов.

В ст.16 Федерального закона «Основание и порядок аннулирования квалификационного аттестата аудитора» рассмотрены вопросы аннулирования квалификационного аттестата аудитора.

1. Квалификационный аттестат аудитора аннулируется в случаях, если:

1) установлен факт получения квалификационного аттестата аудитора с использованием подложных документов;

2) вступил в законную силу приговор суда, предусматривающий наказание в виде лишения права заниматься аудиторской деятельностью в течение определенного срока;

3) установлен факт несоблюдения требований ст. ст.8 и 12 настоящего Федерального закона;

4) установлен факт систематического нарушения аудитором при проведении аудита требований, установленных законодательством Российской Федерации или федеральными правилами (стандартами) аудиторской деятельности;

5) установлен факт подписания аудитором аудиторского заключения без проведения аудиторской проверки;

6) установлен факт, что в течение двух календарных лет подряд аудитор не осуществляет аудиторскую деятельность;

7) аудитор нарушает требование о прохождении обучения по программам повышения квалификации, установленное ст.15 настоящего Федерального закона.

2. Решение об аннулировании квалификационного аттестата аудитора принимается уполномоченным федеральным органом. Уполномоченный федеральный орган выносит мотивированное решение об аннулировании квалификационного аттестата аудитора.

3. Лицо, квалификационный аттестат которого аннулирован, вправе обжаловать решение уполномоченного федерального органа об аннулировании квалификационного аттестата аудитора в суд в течение трех месяцев со дня получения решения об аннулировании квалификационного аттестата аудитора.

4. Лицо, квалификационный аттестат которого аннулирован по основаниям, предусмотренным пп.1, 3–5 п.1 ст.16, не вправе повторно обращаться с заявлением о получении аттестата на право осуществления аудиторской деятельности в течение трех лет со дня принятия решения об аннулировании квалификационного аттестата аудитора.

Лицо, квалификационный аттестат которого аннулирован по основаниям, предусмотренным пп.2 п.1 ст.16, не вправе повторно обращаться с заявлением о получении аттестата на право осуществления аудиторской деятельности в течение срока, предусмотренного вступившим в законную силу приговором суда.

2.5. Лицензирование аудиторской деятельности

Вопросы лицензирования аудиторской деятельности определены ст.17 Федерального закона об аудиторской деятельности и следующими двумя документами:

– Федеральным законом «О лицензировании отдельных видов деятельности» (от 8 августа 2001 г. N 128-ФЗ);

– Постановлением Правительства РФ N 190 от 29 марта 2002 г. «О лицензировании аудиторской деятельности».

Лицензирование аудиторской деятельности осуществляется Министерством финансов Российской Федерации (далее – лицензирующий орган). Лицензия на осуществление аудиторской деятельности (далее – лицензия) выдается на срок 5 лет, который по заявлению лицензиата может продлеваться на 5 лет неограниченное количество раз. Форма бланка лицензии утверждается лицензирующим органом.

Лицензионные требования и условия осуществления аудиторской деятельности сформулированы следующим образом:

а) наличие у индивидуального аудитора или у аудиторов аудиторской организации соответствующих профилю аудиторской проверки типов квалификационных аттестатов аудитора;

б) наличие в штате аудиторской организации не менее 5 аудиторов, имеющих квалификационные аттестаты аудитора (пп.»б» п.4 вступает в силу с 9 сентября 2003 г.);

в) осуществление предпринимательской деятельности только в виде проведения аудита и оказания сопутствующих аудиту услуг в соответствии с нормативными правовыми актами Российской Федерации (в том числе федеральными правилами (стандартами) аудиторской деятельности) и органов, регулирующих деятельность аудируемых организаций;

г) соблюдение правил внутреннего контроля качества проводимых лицензиатами аудиторских проверок и обеспечение возможности проведения внешних проверок качества их деятельности с предоставлением в установленном порядке всей необходимой для этого документации и информации в соответствии с законодательством Российской Федерации;

д) обеспечение сохранности сведений, составляющих аудиторскую тайну, кроме случаев, предусмотренных законодательством Российской Федерации;

е) предоставление аудируемым лицам информации об обстоятельствах, исключающих возможность проведения их аудиторской проверки;